国务院关于印发《2024—2025年节能降碳行动方案》的通知

【趋势】单晶供应链开始降价 多晶仍供不应求

【趋势】单晶供应链开始降价 多晶仍供不应求进入7月中旬,单晶下游需求减弱的趋势已持续近三周,单晶电池片自本周开始有较大幅度的减价,带动单晶硅片价格下修,因而有助于单晶提高市占率。另

进入7月中旬,单晶下游需求减弱的趋势已持续近三周,单晶电池片自本周开始有较大幅度的减价,带动单晶硅片价格下修,因而有助于单晶提高市占率。另一方面,多晶硅片仍然供应不足,涨价气氛浓厚,之后需观察业者的策略走向,如涨价可能会带动电池片报价跟涨,拉近单多晶产品价差。其余环节多为持平或微幅上扬。

多晶硅

多晶硅仍持续上周库存紧张的状况,由于630抢装后市场疲软的因素,自去年起许多产能都将年度检修排在第三季,库存紧张状况若再持续,很有可能造成订单集中度提升,进而推涨多晶硅的市场价格。本周虽然多晶硅价格仍持稳在RMB 118-123/kg,但厂商心态正陆续转正,下游接受调涨的可能性也逐渐提升。

硅片

本周单晶硅片的主要供货商中环调降了市场售价2.5%,190mm的单晶硅片价格为RMB 5.9/pc,由于下游电池片也同步降价,预期后续其他小厂也会有调降的动作。多晶硅片部份,由于海外需求持续高位,且集中在欧美的高效需求,龙头厂的产需仍然失衡,特高效多晶硅片的价格维持在RMB 5-5.05/pc,不排除海外价格有进一步调涨的可能性,进而推高台厂电池片的报价。

电池片

单晶电池片的价格在本周续跌,且跌幅扩大,陆厂单晶电池片价格降至RMB 1.88-1.9/W,而台厂则因为海外需求仍居高不下,因此几无跌幅。多晶电池片方面,本周两岸的报价仍然维稳,但随着两岸面对的终端市场需求差异化显现,8月份可能进一步导致两岸的涨跌分岐。

组件

本周组件价格仍大致维稳,但由于本月需求集中在大型项目上,因此大小厂的价格分歧有扩大的趋势,目前一线厂家的陆产多晶组件价格仍在RMB 2.85-2.95/W之间,二线厂家则在RMB 2.65-2.75/W。由于一线厂家反应订单有延伸到8月初的趋势,预期将稳定整体产业链价格向后延1-2周。

-

首届中国太阳能热发电大会日程安排初步敲定2024-08-16

-

中国首座商业运营太阳能热发电站累计发电近1400万千瓦时2024-08-16

-

全球最大太阳能飞机“阳光动力2号”离开南京飞往美国2024-08-16

-

南瑞太阳能基于熔融盐储热的塔式光热电站控制技术项目启动2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

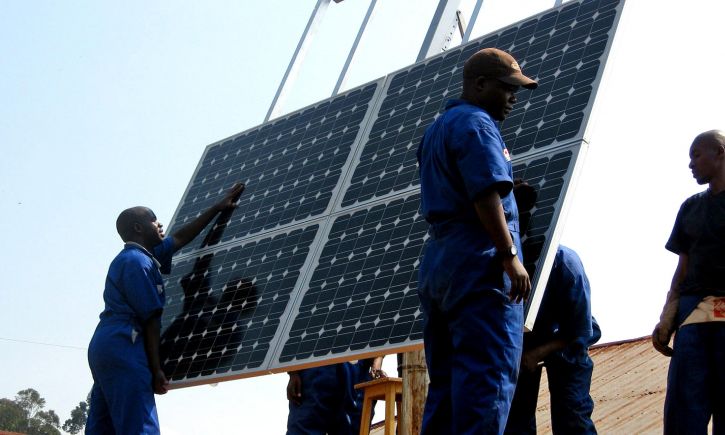

移动技术+太阳能给非洲带来变革2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

Direct Wafer多晶PERC电池效率达19.9%2024-08-16