国务院关于印发《2024—2025年节能降碳行动方案》的通知

解读风口之下的光热产业(三)

解读风口之下的光热产业(三) 虽然我国储备的光热项目总计已超过3GW,但截至2014年底已并网的光热装机仅为18MW。光热行业在我国发展迟缓的原因是电价政策一直没有得到落实造成光

虽然我国储备的光热项目总计已超过3GW,但截至2014年底已并网的光热装机仅为18MW。光热行业在我国发展迟缓的原因是电价政策一直没有得到落实造成光热项目不具备投资经济性。随着国家能源局《关于组织太阳能热发电示范项目建设的通知》的下发,约1GW规模示范项目的具体电价核定方案将很快落地,示范项目的开发将进入实质性阶段。

2011年光伏标杆电价政策出台后当年的装机容量同比增长768%,我们认为目前光热行业的发展阶段极其类似2011年的光伏,迎来行业爆发期。光热行业的成本下降空间巨大,未来伴随着成本端的快速下降,光热电站的投资回报率将逐渐走高,电站运营变得有利可图之后行业的黄金发展期将真正来临,而目前1GW左右的示范项目仅仅是个开始。

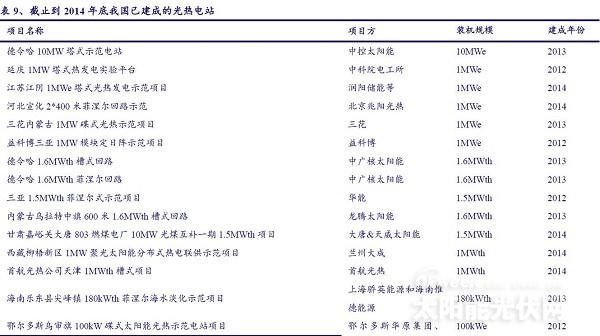

(一)2014年底我国仅18MW,全球最先进的塔式技术已落户国内

我国光热产业的发展走过了技术起步、科学试验和商业示范三个阶段。20世纪70年代,部分国内的科研院所就开始进行光热发电应用技术基础研究。80年代起,我国开启了光热发电试验示范项目的建设的序幕,首个试验示范项目是延庆八达岭塔式光热示范项目,装机容量为1MW,于2012年年底建成投运。2013年,我国光热产业由科学试验阶段转入了商业示范阶段,第一个商业运营项目-中控德令哈一期10MW塔式光热电站于2013年7月并网发电,项目至今已连续运行两年,2014年全年实现发电量800余万度。

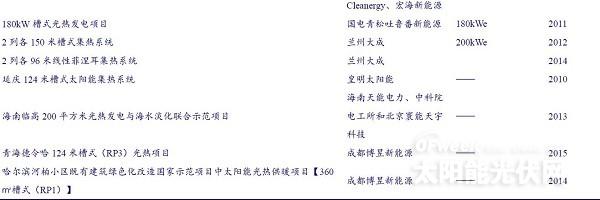

截至到2014年,我国光热并网装机容量约为18MW(另一统计口径为13.88MW,差别不大)。除了中控德令哈一期10MW项目为商业示范项目外,其余并网项目均为科学试验项目,装机容量都在1MW以下。

根据国家可再生能源信息中心的数字,截至2014年底,我国太阳能热发电项目已核准(备案)的总体规模为1448MW,加上今年以来数个新的获备案项目,总的已获核准(备案)的项目规模预计在1800MW左右。根据CSPPLAZA的统计,如果再加上已在规划中但尚未开展前期工作的项目,则项目总装机容量接近4GW。(见附录一)

在已核准备案的项目中,今年将开工的最大规模电站是国家电投集团下属黄河水电公司在青海德令哈的2*135MW塔式电站。该项目隶属于《2014~2015中美可再生能源合作工作方案》,于2013年6月份签署谅解备忘录,远期规划为6135MW,一期装机2135MW。上海电气电站集团、美国BrightSource亮源公司双方合资成立的上海电气亮源光热工程有限公司为该项目的EPC总包商。今年6月,黄河水电公司已与青海海西州德令哈市人民政府签署了项目开发协议。目前该项目已完成了开工前的所有准备工作,待集团层面审批通过后即可马上开工。

(二)政策驱动下示范项目开始崛起

电价政策尚未落实致使我国光热产业发展较为迟缓

虽然我国储备的项目资源已经很丰富,但实际进展却非常缓慢。如上节所述,截止到2014年我国并网光热装机尚不足20MW,远远低于美国、西班牙,在新兴市场中也落后于南非、印度、摩洛哥等国。距离国家能源局所提出的十二五末期建成光热装机容量1GW的目标也非常遥远。

光热项目建设进度慢的原因主要是电价政策迟迟未能得到落实。在国家没有上网电价政策的情况下,工程项目的投资回报不确定性极大,严重影响投资方尤其是大型央企的决策;另一方面,银行在没有电价的情况下也不批贷款,工程项目的融资困难重重。虽然国家希望能有一批商业化的电站来摸清实际的度电成本,但在没有电价政策的前提下投资方不会有动力去投资建站。电价政策陷入了先有鸡还是先有蛋的循环之中。

我国曾尝试通过特许权招标确定项目电价,但由于制度设计不完善以失败告终

为了确定合理的上网电价,我国曾尝试过南非等新兴市场国家普遍使用的项目竞争性招标的模式。2010年能源局开展了内蒙古鄂尔多斯50MW光热发电特许权项目的招标工作,希望能像光伏、风电一样,通过几轮特许权项目的招标工作,摸清光热发电的合理上网电价,制定实施光热发电的固定上网电价。鄂尔多斯50MW太阳能热发电项目招标公告发布后,有大唐新能源、中广核太阳能和国电电力三家参与投标。大唐新能源报出了最低电价0.9399元/千瓦时,最终成功中标。但由于该中标电价过低,项目经济性严重不足,因此4年后的今天,虽然特许经营权早已过期,但该项目仍未动工。

鄂尔多斯50MW项目招标模式的尝试以失败告终。原因第一是当时的项目采用的是100%低价中标的模式,没有像南非一样在考虑价格的同时,同时考虑项目方技术能力、项目实际建设成本等因素;第二是投标规则设置不够严格,没有设置逾期罚款、逾期不建不予退还项目保证金并同时收回项目开发权等规定,致使项目开发方的违约成本过低;第三是产品供应商和总包商过于乐观,对光热项目开发的难度没有充分的认识,过低的报价实际上没有可行性。

2013年开始酝酿光热发电示范项目2014年首个示范项目获批1.2元每度的电价

招标模式失败后,2013年4月,国家能源局决定尽快开展光热发电示范工程的建设,委托电力规划设计总院为主导单位编写完成了光热发电示范工程的技术条件及实施方案。

2014年上半年,能源局、发改委价格司等部门又组织召开了两次示范项目建设的专题研讨会。当年8月,发改委批复了我国首个光热发电商业示范项目-中控德令哈10MW塔式电站上网电价为1.2元/kWh。中控德令哈电站是2013年7月建成的,在并网发电的一年之后获批正式的上网电价使其开创了先建成项目再获得电价的先例。项目开发商们相信中控德令哈的先建项目再拿电价的模式是可以复制的,投资热情也因此被激发起来,首航光热、兆阳光热、中广核集团的数个光热项目纷纷开建。

2015年9月能源局正式下发文件示范项目建设进入实质性阶段

进入2015年后,启动光热示范项目大规模建设的政策预期愈加强烈。国家能源局副局长刘琦7月在青海德令哈考察了中控和中广核两个光热项目,在之后的座谈会上表示年底前一定要启动示范项目,并要加快与发改委价格司的沟通,出台示范项目的电价方案。

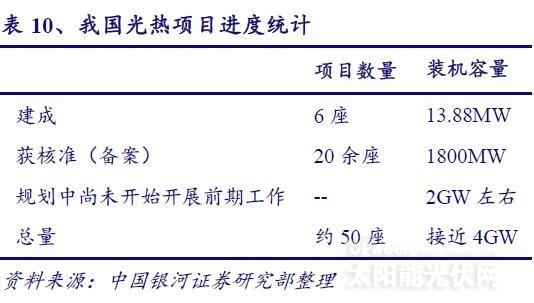

两个月之后的2015年9月,能源局正式下发了《关于组织太阳能热发电示范项目建设的通知》,光热示范项目的建设正式启动。

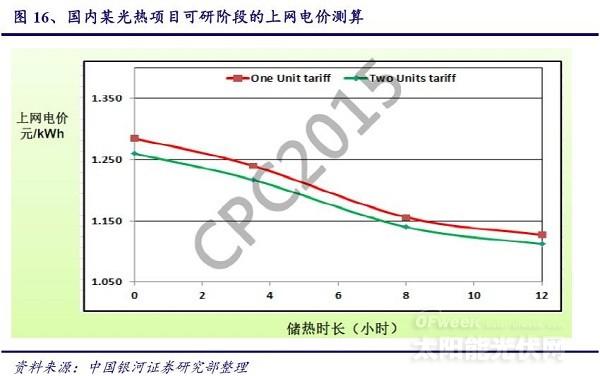

但能源局的文件中并未明确具体的电价核定政策。电价政策可简单的分为统一示范电价和一事一议电价两种方案。由于光热发电的技术路线较多,各个电站搭配的储热时长也各不相同,各地的光资源条件也有差异,因此一事一议的电价核定方案似乎更为合理。但因为影响光热电站度电成本的因素实在太多,很难根据具体项目给出相对合理的电价计算结果,且这种定价方式如果把握不当很有可能会滋生巨大的权利寻租空间,执行起来困难重重。因此目前看来似乎政策制定层更倾向于采用统一示范电价的方案。

按示范项目总规模1GW左右、单站规模不低于50MW计算,本次示范项目建设应能够纳入超过10个光热示范项目。按文件中的要求,各单位需要在10月底之前完成申报工作,预计今年年底前能够拟定完成示范项目的具体名单并明确最终的电价政策。

(三)光热目前的发展阶段类似2011年的光伏爆发即将来临

2011年光伏标杆电价政策出台后当年的装机容量同比增长768%

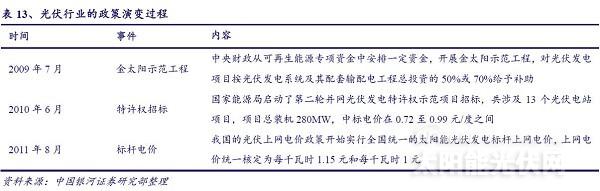

我们可以由光伏的发展历程来判断光热行业未来的产业趋势。最初的光伏主要是无电地区独立光伏电站,由国家全额投资建设。2009年,我国开始实施金太阳示范工程,明确为光伏发电系统提供财政补助;同时国家能源局也启动了大型光伏电站的特许权示范招标,为大规模光伏发电站建设提供政策支持,但光伏电站的装机容量在此期间并未出现爆发式增长。

直到2011年8月1日,国家发改委发文实施了全国统一的光伏标杆电价政策,老电站按每度电1.15元、新电站按每度电1元执行。标杆电价政策对光伏产业的刺激效果立竿见影,2011年年底的装机容量由2010年的0.256GW暴增768%到2.22GW。

光热目前的发展阶段极其类似2011年的光伏,行业爆发可期。

我们认为目前光热行业的发展阶段极其类似2011年的光伏,主要体现在以下两方面:第一,行业现状类似,已建成的电站均很少,光热目前的累计装机容量仅为18MW,与标杆电价出台之前的光伏行业情况类似,2010年年底的光伏装机容量也只有25.6万千瓦。

第二、政策环境类似。光伏行业先尝试了特许经营权招标的模式,之后出台了全国统一的标杆电价。光热行业与光伏一样,同样经历过了项目特许权招标的尝试,而目前能源局正在组织的光热示范项目中的电价核定方案也很有可能会采用统一电价的形式,与标杆电价类似。

因此现在的光热行业与2011年的光伏行业一样,同样有望迎来爆发期。

成本下降空间巨大、光热的黄金发展期才刚刚开始

虽然短期内光热行业的发展主要是受政策驱动,但决定光热行业长远发展前景的将是其成本下降的速度。我们认为,光热行业的成本下降空间巨大,未来伴随着成本端的快速下降,光热电站的投资回报率将逐渐走高,电站运营变得有利可图之后行业的黄金发展期将真正来临,而目前1GW左右的示范项目仅仅是个开始。

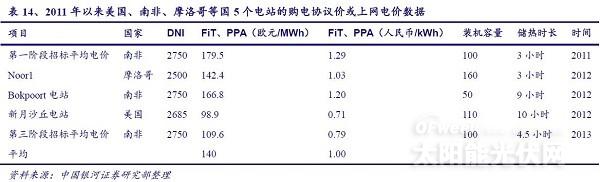

我们给出2011年以来美国、南非、摩洛哥等国5个电站的购电协议价(PPAs)和上网电价(FiTs)数据,以此来说明目前光热发电的成本大概所处的区间。(实际操作中一般用包含了项目开发商的利润的购电协议价(PPAs)或上网电价(FiTs)来表示光热电站的度电成本)

从上表可看出,5个电站的购电协议价或上网电价差异较大,折算成人民币最低仅为0.71元,最高的达1.29元。这是由于光热发电的度电成本与多种因素有关,如太阳辐射值、电站规模和储热容量的大小、所采用的技术路线、购电协议期限、是否获得了低息贷款和税收优惠等。我们以平均值来大致判断光热的度电成本,5个电站的购电协议价或上网电价的平均值为1.00元。这说明从全球范围来看,光热的上网电价已经与国内0.9至1元的光伏上网电价持平。

从国内的情况来看,国内唯一一个有上网电价的项目-中控德令哈10MW项目的上网电价为1.2元,明显高于国际平均水平,主要是由于:第一,国内的光热产业尚未实现规模化,设备均是小批量生产,造价较高;第二,该电站的装机容量较小,仅为10MW,未来随着装机容量的扩大度电成本仍有下降空间。而我国今年有望开建的最大光热项目是国家电投集团在青海德令哈的塔式光热电站,首期2台135MW机组建成后度电成本约为1.15元每度电,待该电站的6台135MW机组全部建成后,度电成本可望下降至0.9元每度电。

我们认为未来国内的光热发电成本的下降空间很大,下降的来源包括新技术的应用、规模化效应的体现以及效率的提高三方面:

新技术的应用:以塔式技术为例,从饱和蒸汽技术到目前直接过热蒸汽技术的变革,从导热油到熔融盐传热/储热介质的发展都使得发电效率提高、发电量增加。

规模化效应的体现:一方面光热电站建设所涉及的材料和设备进入规模化生产阶段后成本有着巨大的下降空间,另一方面单位投资成本会随着电站装机规模的增加而下降。

效率的提高:效率的提高主要来自于学习曲线。随着建成电站的增多,技术人员和工程总包商经验会逐渐丰富,他们会不断改进电站设备的运行效率并优化设计和施工方案。

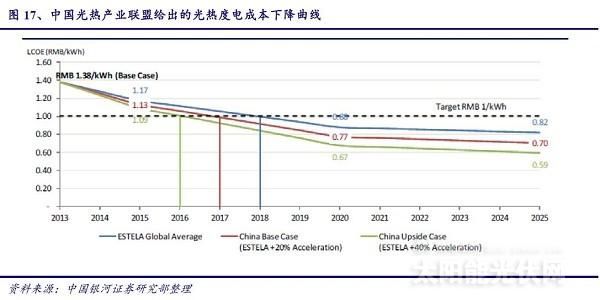

《中国可再生能源发展路线图2050》和中国光热产业联盟都曾预测过我国光热上网电价的下降曲线,两者的预测范围基本接近。《中国可再生能源发展路线图2050》预测到2020年,我国光热发电的上网电价将从目前的1.3元每度电下降到0.65-0.75元每度电;中国光热产业联盟预测到2020年,光热电网电价将下降至0.67至0.88元,并在2016至2018年间实现每度1元的上网电价。随着光热度电成本的逐渐下降,行业将逐渐脱离政策驱动,进入真正的黄金发展期。从未来发展空间来看,在2012年出台的《太阳能发电发展十二五规划》中,能源局设定的光热发展目标是到2020年累计装机达到300万千瓦。但从光伏的经验来看,实际情况往往会超出原先设定的目标。太阳能发展十二五规划中为光伏设定的目标值是2020年2000万千瓦,但该目标早已提前实现,现在国家对2020年光伏装机的目标值已被调高至1亿千瓦,十三五规划中还有可能继续上调。

我国目前在建、规划中和在开发的商业化光热发电项目的总装机就已超过300万千瓦。因此我们认为光热具备经济性之后,超出2020年300万千瓦的发展目标将是大概率事件。结合近期出台的张家口可再生能源示范区发展规划,仅张家口一地2020年的规模就达到1GW。而我国光热产业的发展重心是在西北地区,西北具备张家口类似资源条件的地区有很多,因此我们认为十三五规划中很可能对2020年300万千瓦的原有目标值进行大幅上调。

根据水规院的资源调查和测算,我国可集中开发的光热装机规模高达3.1亿千瓦。考虑电网的送出和消纳、场址建设条件等因素,中短期内具备开发条件、能够确定具体场址的规模有1280万千瓦。根据该院的初步研究结果,到2020年,全国光热发电开工规模累计可达1000万千瓦、并网规模累计可达500万千瓦。按每瓦20元投资来计算,1000万千瓦的光热项目将带来2000亿元的巨额投资,千亿级的光热市场即将启动。