国务院关于印发《2024—2025年节能降碳行动方案》的通知

中国光伏“大浪淘沙”,谁能成为“新质生产力”代表?

中国光伏“大浪淘沙”,谁能成为“新质生产力”代表?文|萧田在刚刚过去的这一年,以新能源汽车、锂电池、光伏产品为代表的“新三样”成为我国出口的重要增长极。然而,硬币的另一面却是,20

文|萧田

在刚刚过去的这一年,以新能源汽车、锂电池、光伏产品为代表的“新三样”成为我国出口的重要增长极。

然而,硬币的另一面却是,2024年,光伏行业迎来“大浪淘沙”。

去年上半年,当整个光伏行业还沉浸在热火朝天地扩产、招贤纳士的喜悦之中,仅不到一年时间,就突然奏响了“冰与火之歌”——光伏行业大规模裁员的传言四起,整个行业面临产能过剩加剧、光伏组件价格跌破1元/瓦……

不少在前一年高调跨界光伏的上市公司,在业绩预告中出现“变脸”,如皇氏集团(002329.SZ)、正邦科技(002157.SZ)、江苏阳光(600220.SH)等。

行业寒冬之下,光伏巨头隆基绿能(601012.SH)却表现出了出人意料的战略定力。

就在国内同行纷纷大力上马TOPCon(一种光伏电池的技术路线)电池产能之际,隆基却一直坚持的“不领先不扩产”策略,表现出异于常人的“理性”,仅在鄂尔多斯建了30GW的TOPCon产能来满足客户的需求之外,就再未见兴建此技术路线的新产能。反而在极力推广BC电池产品,试图借助技术创新将当下畸形的光伏行业扳回到正确的轨道上。

尽管回顾2023年全年,隆基绿能的股价下跌45.07%,在二级市场上的股价表现不尽如人意。

摊开来看,按照前复权口径统计,晶科能源的股价下跌39.10%、晶澳科技的股价下跌51.51%、通威股份的股价下跌29.72%、天合光能的股价下跌54.75%。

这说明,隆基的股价下跌不是个例,光伏企业的股价普遍下跌。

但抛开较冷的市场行情外,对于价值投资者来说,以好行业、好公司、好价格的三个标准来看隆基,它依旧一家“穿透力”十足的公司。

1、最坏的时代也是最好的时代

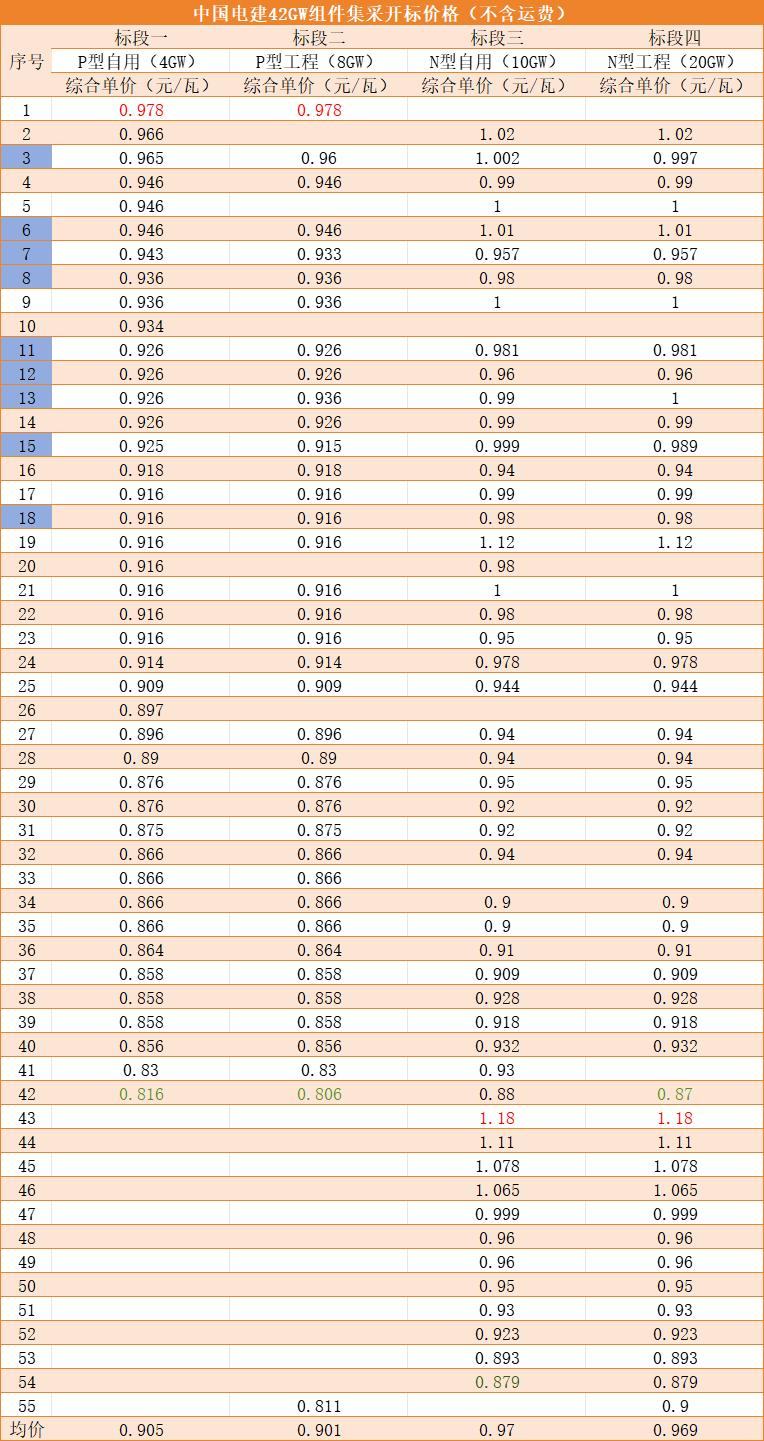

1月10日,中国电建集团2024年度光伏组件框架入围集中采购招标开标,在55家参与投标的组件企业激烈角逐之下,P型产品和N型产品已经最低报价来到了0.806元/瓦和0.87元/瓦。

这是2024年以来央国企第一次大规模开展光伏组件招标,也是光伏组件集采开标价创新低。

光伏组件不足1元/瓦的价格是什么概念?相较于2023年初1.8元/瓦至1.9元/瓦的水平已近腰斩。

光伏组件的产品价格本身已经非常低,跌破1元/瓦意味着完全跌破了成本价。隆基绿能董事长钟宝申表示,任何企业经营除了生产成本之外,还有销管研这三项费用,如果以成本价销售就会造成亏损,所以行业目前的形势非常严峻。

更关键的是,价格下跌已经形成恐慌现象,进一步导致了大面积裁员。

去年下半年至今,“晶澳裁员15%”“晶科能源计划裁员20%,先从财管等后台方面优化”“隆基绿能要裁员1万人,其中应届生无补偿被快速淘汰”……裁员风波一波未平一波又起。

某家光伏企业在2023年下半年因产能过剩与竞争加剧,企业的成本过大,开始进行员工优化调整,诸多在工作5个月后即将转正时的校招应届毕业生被辞退。

而这一切都指向了背后的“罪魁祸首”——产能过剩。

在2023年上半年,光伏行业的那场扩产潮,行业头部企业纷纷投资百亿加码一体化产能,地方政府作为幕后推手,起到了举足轻重的作用。

有光伏行业人士透露,地方政府对光伏企业扩产的服务非常到位,出地、出厂房、出优惠政策,企业可以说是带上生产线“拎包入住”。

这无异于在一个本就过热的赛道再次“添柴加火”,最终导致光伏市场的制造寒冬。

在钟宝申看来,过去18年,我们建设了380GW的电池和组件产能,最近我们花了18个月却建设了380GW的一体化产能。现在18个月和过去18年建的产能是一样多的。实际比这个还严重过去18个月行业建设了450GW的一体化产能,远超出380GW。这样整个市场的供给大大超出了需求的增加,为了争夺生存空间,企业要找一切的机会,这必然带来惨烈的价格竞争。

换而言之,这轮光伏寒冬的结果是可以预见的——所有光伏企业都要面临极限盈利测试,大面积亏损和死亡将是常态,先进产能将毫不留情的淘汰落后产能。

这是光伏最坏的时代,但也是最好的时代。

据PV-Infolink等机构预测,2023年-2025年,全球光伏新增装机量预计分别为350GW、450GW、550GW。而该机构的另一项数据则显示,到2024年,中国光伏主产业链中硅料、硅片、电池及组件产能均超1TW。

“一半是海水,一半是火焰”,在这个充满朝气的赛道里,现在跌的越狠,将来涨的就越猛,有时候后退是为了更好的前进,拳头收回来再打出去才更有力。

2、穿越周期与诗与远方

2024年寒冬已至,相较于规模与成本的比拼,这场殊死较量最精彩、最关键,也最残酷之处,在于“选择”,选择分歧也将直接导致命运的分野。

当前,在行业产能过剩之际,很多光伏龙头都坚信“先进的产能不过剩”,当下产能过剩属于结构性过剩。

这个观点有一定道理,但却不够全面。

回溯光伏电池技术的发展史,2015年之前,P型BSF电池占据了主流市场地位;2016年之后,P型PERC电池接棒起跑,到2020年在光伏市场中的占比已达到86.4%。

近三年来,随着P型PERC单晶电池效率接近上限,光伏企业开始大力推动以TOPCon、HJT和BC为代表的N型电池技术的产业化。

特别是TOPCon,自2022年起便率先进入大规模量产阶段,受到一众光伏巨头的青睐。

从数据层面看,Topcon对PERC的产能正在逐步替代。中邮证券研报显示,在产品结构性方面N型组件招标占比快速提升,将成为2024年国内集中式装机主流产品。2023年初以来,N型组件招标占比快速提升,由年初的20%左右提升至11月的60%,去年四季度以来能源央企的集采项目,N型组件采购占比普遍达到70%以上。

但正如钟宝申所言,?当一个技术变革机会出现的时候,很多人都认为这是自己的机会。

过去两年,有很多的行业外的企业大量投资到光伏行业,一方面是看到了光伏行业未来的需求机会,另一方面也是看到了现在技术变革的机会,认为现在投资进来的就是新技术,未来又有光明的前景,进入之后需求是有保障的,能够赚钱是看得见的。

如果所有的投资者都是这种心态,那等于你在投资这一刻和你持有同样想法的人已经很多了。所谓“先进”的产能,虽然比过去上一代技术有了进步,但其实并不是先进的产能,并且这一代的技术在很短的时间内就变成了“大路货”甚至过剩。

隆基的这个判断显然得到了验证。

据统计,全球光伏组件出货排名靠前的企业,均在TOPCon领域重点布局,规划或扩产的N型TOPCon产能规模均在数十吉瓦的水平。

以晶科能源为例,该公司预计到2023年年底形成85GW硅片、90GW电池和110GW组件的产能,其中N型产能占比75%。另外,按照晶澳科技2023年的产能目标,即组件产能达到95GW,硅片和电池产能分别达到组件产能的90%以上。

细看不少跨界进入光伏领域的企业,他们也投的是“先进产能”。

据不完全统计,2022年,包括皇氏集团、正邦科技、江苏阳光等纷纷披露TOPCon产能,例如2022年8月,皇氏集团披露,签署年产20GWTOPCon电池项目,并设立安徽绿能作为投资主体,项目计划投资约100亿元。

而因TOPCon快速放量而一时风头无两的晶科能源近来被反噬。

2023年前三季度,公司归母净利润为63.54亿元,全年预计72.5-79.5亿元,这说明Q4单季归母净利润只有约8.96-15.96亿,单季环比下降36%-64%。另据财信证券,2023年TOPCon新建产能300-400GW,预计2024年新增产能还将超过200GW,从蓝海到红海只在一瞬间。

相较之下,隆基采用了“理性积极”的战略。

拆解来看,隆基的“理性”体现在,当晶科、天合龙头等倒向TOPCon之时,选择把自己的未来交给尚未成熟的BC。

BC的理论转换效率极限为29.1%,高于TOPCon和HJT的28.7%和28.5%。按照钟宝申的说法,TOPCon技术和传统PERC电池相比效率提升幅度比较小,技术高度同质化,非常容易出现投资收益达不到预期的状态,甚至可能面临未赚钱就过剩的尴尬。

目前隆基的HPBC产线良率已经达到95%,相比PERC的99%以上还有差距,但理论上达到93%以上就已经具备大规模连续生产的条件。在近期接受调研时,隆基表示公司现有HPBC电池产能约35GW。

另一个关键词在“积极”。隆基正在补短板,尤其是在对客户需求的研究上。

钟宝申坦然,隆基曾经的定位是“更高的效率、更低的成本、更高的可靠性”,但随着客户需求的多样化,这三点需求变成了最基本的需求。客户本质上不是买相同,而是买不同。为此,隆基正在积极推动BC电池产品的落地。

万亿光伏市场,处在史上最强的“内卷进行时”,瞄准诗和远方的隆基,突围的可能性越来越大。

3、戴维斯双杀背后的机会

光伏新周期袭来,谁都不能独善其身。

自2022年以来,光伏板块已连续下跌两年。近期,光伏板块又大幅受挫,Wind数据显示,2024年至今,短短一个多月的时间,光伏指数整体跌超27%。

盘面上,隆基和晶科的动态PE不足10倍,天合光能不足8倍,TCL中环只有6倍,通威只有5倍。可能是在港股的缘故,协鑫已经不到3倍。即便放眼过去几十年,都很难见到如此低的估值水平。

业内人士将光伏“跌跌不休”的行业称之为“戴维斯双杀”——

光伏产业的这一轮杀跌始于2022年年中,2022年下半年至2023年上半年属于戴维斯双杀第一阶段,即杀估值阶段;2023年下半年开始进入第二阶段,从目前光伏大厂们披露的年报数据来看,也将迎来杀业绩阶段。

但无论是杀估值还是杀业绩,处于“周期”的隆基绿能股价都已经来到了底谷或接近底部的区间。

而这对于长期投资者来说,这恰恰是最好的机会。

美国橡树资本创始人霍华德·马克思在其经典著作《投资最重要的事》中不止一次的提到,“以低于价值的价格买进,在我看来,这才是投资的真谛——最可靠的赚钱方法。”

发现好行业和好公司尚且容易,但何时以低于价值的价格买进,实际操作起来却并不容易。因为股市的震荡幅度很大,“好价格”出现的机会难以捉摸。

在这点上,巴菲特给出了更确切的答案——“不会因为市场的情况或经济的情况而去买卖”,因为自己“不善于精确掌握投资时机,只是在觉得投资对象价格便宜的时候买入”。

在他看来,好价格往往是周期“赐予”的,周期不以企业的主观意志为转移,当你持有长期优秀的企业,经历着一个较长的下降周期时,坚持长期持有就能获得稳定的收益。

实际上,翻开伯克希尔·哈撒韦的投资史,比如在1989年,股市中银行、工业以及房地产行业暴跌,富国银行也没能在混乱的市场中独善其身,1990年巴菲特以2.9亿美元的价格投资富国银行,十年时间赚到十倍收益。

再比如,巴菲特在苹果公司2016年出现业绩拐点、被市场不看好、股价下跌的情况下买入。2021年,他光从苹果公司收到的分红就有50多亿元。

在本轮调整中,隆基绿能一边通过“收缩”业务,保持现金流,活下来;与此同时,在高筑墙广积粮,建立企业护城河抵抗狂风暴雨;另一边,不在乎一城一池的得失,持续押注新技术、新产品走进新的繁荣周期,这样的企业无疑被市场低估了。

2012年10月,在彼时的互联网正盛之时,《中国企业家》杂志的一篇文章大胆预判如果有一个行业笼罩的光环能与互联网相媲美,造富能力能与互联网相媲美,行业吸引资本的能力能与互联网相媲美,那它一定是光伏。

十年后再看,光伏不仅超越了互联网,风光依旧无限。而从投资角度看,在一个必赢的赛道里,找到一个必赢的公司尤其重要。

原文标题:中国光伏“大浪淘沙”,谁能成为“新质生产力”代表?

上一篇:跨界“追光”,一地鸡毛

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16

-

2024世界太阳能光伏暨储能产业博览会8月羊城领先聚能2024-08-16