国务院关于印发《2024—2025年节能降碳行动方案》的通知

最受益于境外户用储能大爆发的公司之一,境外分布式逆变器龙头

最受益于境外户用储能大爆发的公司之一,境外分布式逆变器龙头点击上方『新能源大爆炸』可关注并“星标”本号。文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代

点击上方『新能源大爆炸』可关注并“星标”本号。文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。“这是新能源大爆炸的第404篇原创文章”

过去两个月光伏板块超级生猛,其中又以逆变器表现的尤其抢眼,而逆变器里面的细分板块,储能逆变器更加的光彩夺人,因为他们都受到了一个逻辑利好的刺激。

那就是俄乌地缘政治冲突加速了欧美市场的光伏,尤其是户用储能的发展,逆变器行业受益于这个过程,而在板块里,有一个公司是最受益的公司之一,那就是我们今天要追踪的固德威。 固德威,此前咱们就覆盖过了,公司英文名叫goodwe,翻译成中文是你好,我也好。

但当时看来公司也没有特别突出的地方,跟阳光电源和锦浪科技都差不多,逻辑上都是受益于行业的长期大发展,以及华为退出海外市场后的增长预期。但都遭遇行业竞争逐步加剧的潜在风险。

加上去年板块,市场已经将预期拉的非常满了,不确定性是比较大的,只是没有想到,今3月份爆发了俄乌地缘政治冲突,引发了光伏行业,尤其是储能的爆炒,几个逆变器公司又再度被市场疯狂炒作。

忽略掉地缘政治引发的市场炒作,今天追踪一下公司2021年做得如何?是不是真的受益于行业的大发展? 这点非常关键,这也是leo近期一直在追踪上市公司2021年财报和2022年一季报的原因。

去年不论是光伏行业本身,还是二级市场的光伏板块,都是大爆发的态势,很多小鱼小虾都炒上天了。

如果要做长期投资,则企业去年的业绩必须体现出来,证明自己确确实实受益于行业的大爆发,并非蹭概念。

01 固德威2021年年报简析

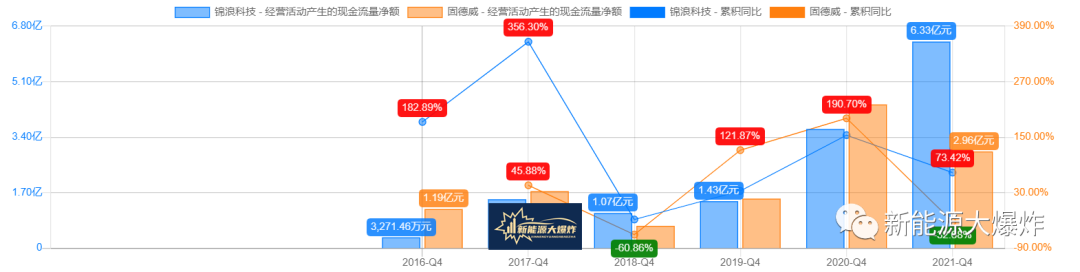

2021年公司实现营收26.78亿,同比增长68.53%;归母净利润2.8亿,同比增长7.4%;扣非净利润2.45亿元,同比增长1.69%。经营活动现金流净额同比减少32.68%。 相比此前追踪过的锦浪科技,固德威的营收增长幅度差不多,但是利润增长就差的太多了,虽然固德威21年的净利润低增长,跟2020年的增速基数比较高有关系,但人家锦浪科技2020年的基数也很高,但去年却依然保持了强劲的增长态势。

为什么去年固德威增收不增利?净利润增速表现比锦浪科技差很多?

从年报来看,2021年营收增长主要是因为公司持续拓展海内外市场,逆变器销量较2020年同期有大幅增长所致。

但同时,随着公司经营规模扩大,新设智慧能源事业部、光电建材事业部,导致员工人数大幅增加,各项日常经营开支增加,进而导致各类费用增加,加上公司进行原材料战略性备货,导致现金流出增加,结果就是经营活动现金流净额同比大跌,最终也导致净利润增速明显小于营业收入增速。

2021年存货同比大涨144%,管理费同比大涨86%,研发费用同比增长104%,可以看出去年原材料、人员扩张方面的支出确实大涨,属于阶段性的下滑,而且是为未来考虑的,问题不大。 再加上公司的境外营收占比更高,而去年海运价格暴涨,公司的净利润增长比不过锦浪科技就很正常了。

分产品看,去年并网逆变器营收19.5亿,同比增长43.28%;储能逆变器营收4.9亿,同比暴涨201%;户用系统营收1.75亿。 最近追踪几个逆变器公司的2021年,无一例外,储能逆变器去年都是暴增的,虽然跟前年的技术太低有关系,但也可以看出储能逆变器确实是全新的快速增长的市场,就看谁家能抢得更多了。

销量方面,2021年固德威逆变器出货量约50.8万台,其中并网逆变器出货量约为44.72万台,同比增长35.49%,占比约88% ;储能逆变器出货量约为 6.08 万台,同比大增173.12%,占比约11.97%。分地区看,境外逆变器出货量约为 35.58 万台,占比约 70.04%;境内逆变器出货量约为15.22 万台,占比约 29.96%。

公司的并网逆变器均为组串式逆变器,作为组串式逆变器的境外龙头,面对去年分布式光伏系统的大发展,公司也加快了在这方面的投资,去年成立了控股子公司昱德新能源,主要布局分布式户用光伏发电系统,以及 BIPV、储能电池及光电建材等新业务,推出了 Lynx Home U 系列低压电池和 Lynx Home F 系列高压电池两款电池产品。

但有一说一,从去年的业绩来看,公司的表现也只能说一般,至少相比锦浪科技还是明显差了一截,它在境外方面的优势并没有体现出来。

今年,尤其是二季度的业绩就非常关键了,俄乌冲突导致欧洲分布式光伏系统,尤其是户用储能市场大爆发,公司作为境外分布式逆变器龙头,竞争力能否真正在业绩上体现出来,就可见一斑了。

02 2022年一季报简析

2022年第一季度,公司实现营收6.50亿元,同比增长46.16%;实现归母净利润941万元,同比下降86.54%;实现归母扣非净利润523万元,同比下降92% 。

今年一季报依然是增收不增利的问题,主要还是受疫情和全球芯片供应紧张影响,原材料、物流等成本较大增长,另外,公司经营规模扩大,人员的增多,相关销售费用、研发费用、管理费用等大幅提高,都影响了公司的净利润。

其实出口型制造业,去年和今年一季度,都面临这个困境,上游原材料和海运成本大涨价,好在基本上,一季度就是顶峰了,过了一季度就会好很多,这一点在之前覆盖巨星科技的时候讲的很清楚了。只是光伏行业这两年需求比较旺盛,相对会好一一些。 再加上,过了一季度后,还有俄乌地缘政治冲突刺激带来的需求量增加。

据券商的调研数据3月以来,随着外围市场的起量,加上国产IGBT的导入逐步加速,新洁能、斯达、宏微等国半导体厂商供应量提升,二季度国产化应用比例有望达到20%-30%,公司2季度逆变器销量环比增速有望达到40%-60%左右,达到17-18万台左右,全年出货有望80-90万台,其中储能超20万台。

另外,随着原材料、海运价格的成本回落,公司的利润业有望明显回升,从二季度开始利润的增长情况会明显好转。 说实话,对于券商的一些财务预判,leo个人一贯不当真,但从基本逻辑来看,并没有没问题,即使不说地缘政治冲突带来的景气度提升,平价上网时代来临后,光伏长期的景气度就是不用过多担忧的,而去年到今年一季度的通胀和海运价格导致的成本,二季度后确实有所改善,加上成本逐步的转移,利润改善的概率还是足够大的。

对于需求大爆发的行业里的头部公司,中短期行业的成长性都不用过分担心,中长期的行业竞争格局,以及企业自身的竞争力变化才更应该关注。 而这还要持续关注,中报会给我们一个不错的观察时机,等中报的时候再追踪一下。

原文标题:最受益于境外户用储能大爆发的公司之一,境外分布式逆变器龙头

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

400公里续航新能源车年内面世2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

南存辉:新能源+储能 能源互联网时代“未来已来”2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

新能源专业就业前景怎么样?还没毕业就被企业抢订!2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

宝剑锋从磨砺出 ——紧扣储能脉搏的昆兰新能源2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16

-

锚定下沉市场,首推经纪人协作,汇通达如何卡位新能源下沉赛道?2024-08-16