国务院关于印发《2024—2025年节能降碳行动方案》的通知

斯达半导、中车时代电气、士兰微、比亚迪半导体,谁是中国的英飞凌?

斯达半导、中车时代电气、士兰微、比亚迪半导体,谁是中国的英飞凌?本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。在一年多前的文章《谁将是中国的德州仪器》中,我们对模

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

在一年多前的文章《谁将是中国的德州仪器》中,我们对模拟芯片行业进行了分析。类似的逻辑,我们将通过这篇文章对功率芯片行业进行探讨,同时尝试回答一个新能源行业和资本市场都同样高度关心的问题

谁是中国的英飞凌?

01英飞凌是谁?

对工业有所了解的人来说,英飞凌的大名都如雷贯耳。脱胎于西门子半导体部门的英飞凌,经过20余年的发展,已经逐渐成长为全球功率半导体的绝对龙头,其产品渗透到各个细分领域;尤其是它的IGBT在新能源汽车、光伏、风电、轨道交通和工控领域占据着难以撼动的垄断地位。

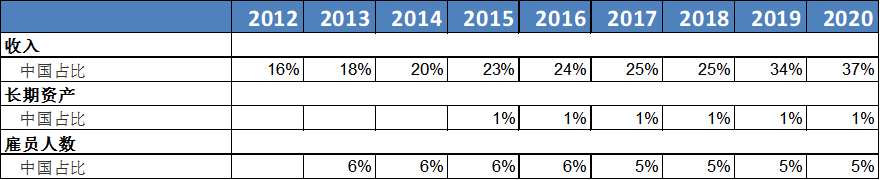

但引起我们深度关注英飞凌是由于一组引人深思的数据

过去十年,凭借优秀的产品性能,英飞凌在中国区收入比重从15%左右提升到现在的接近40%,成为其最大的收入来源地。而英飞凌实现的这一惊人数字,靠的却是极少的本地化,其在中国的资产(注可以简单理解为厂房和产能)占比仅仅1%,员工人数占比也将将5%。

我们知道,收割中国市场的外资半导体品牌,多在国内铺陈了大量的资源,比如三星、海力士等等,或多或少的布局本地化/当地化。而英飞凌的这一组数据,显然是反映了其在供需关系中极其强势的位置,作为最重要的市场,英飞凌对中国的“重视度”明显不够,言下之意是,“东西我可以卖给你,生产你就别掺和了”。

图1英飞凌财务数据,资料来源彭博

而在今年的2月14日,英飞凌表示,由于供不应求及上游成本的增加,公司无力承担溢出的成本,计划涨价。这就意味着在2021年已经涨价一整年后,2022年年初,英飞凌再度由于市场火爆选择涨涨涨。

如果只是单纯涨价也就忍了,毕竟价格是市场供需的结果;但根据我们跟踪的产业情况来看,不少企业表示英飞凌交期延长到52周、也就是一年以上,甚至有车企、光伏逆变器企业说到拿不到货。英飞凌修改了商业规则,从“顾客就是上帝”变成了“供应商才是爸爸”。

缺货不是功率半导体的专属,在过去一年多的时间,由于全球供应链受到疫情的影响,我们听到一大堆匪夷所思的缺货断供故事光伏缺硅料,锂电池缺碳酸锂,海运缺集中箱,发电企业缺煤……

对于其他产品来说,缺货只是短期供需失衡造成的边际挤压,而功率半导体(尤其是IGBT)的短缺,折射出中国工业的供应链硬伤。因为功率半导体扮演的是精密管控电力的角色,因此是大量工业设备、家电、汽车、高铁等等中的核心零部件,可以说,如果没有高效的功率半导体,大量的装备都会趴窝。

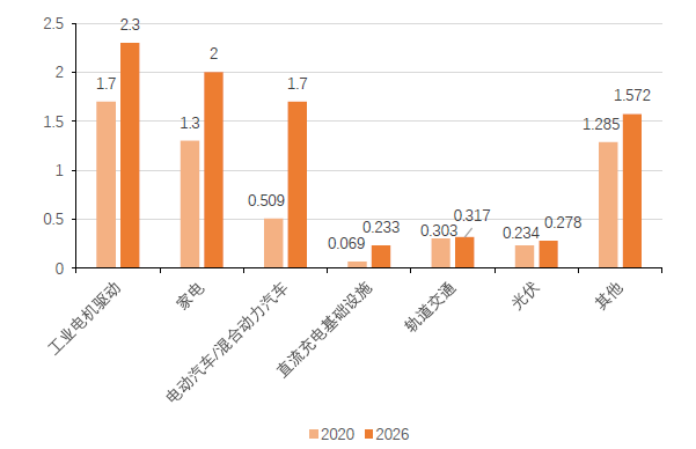

更为关键的是,功率半导体未来的最大下游,正是我国重点发展的新能源行业,涵盖了新能源汽车、光伏、风电和储能。为了配合新能源的大发展,我国势必要保障功率半导体供应链的稳定与安全,这也正是当前摆在我们面前的难题,而且还不得不做。

02功率半导体遇到更迭点

【1】功率半导体/功率芯片简介

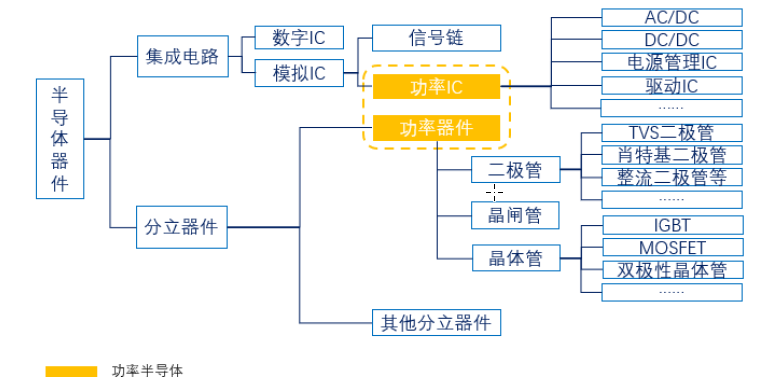

对于绝大部分人来说,功率芯片是一个半导体中相对陌生的细分领域,大因此有必要掉书袋地解释下。

功率芯片是半导体中最基础的一类产品,直接利用的是晶体管的开关作用,通过多个功率开关组合(注有时候还有电阻电感等器件配合)形成拓扑电路,来实现对功率也就是电压电流的控制,最终呈现调速、调频、整流、变压等等功能。简单总结,功率半导体就是转换并控制电力的功率半导体器件。

为了更加高效地控制功率,工程师们陆续发明了二极管、晶闸管、晶体管等器件,器件本身也逐渐向高性能、集成化方向发展。尤其是晶体管中的MOSFET和IGBT,更是成为了市场应用的主流。在本轮功率半导的缺货潮中,IGBT频繁进入大家的视野。

用电的地方就可能需要使用功率芯片,因此应用范围极其广,包括手机、新能源汽车、电网、光伏、轨道交通、家电、工业控制等。目前全球市场规模大概能达到400-500亿美元,占整个半导体的10%左右。

图2功率半导体在半导体中的位置及产品分类,资料来源芯导科技招股说明书

图32020-2026年,功率半导体中的IGBT在不同应用市场的发展预测(十亿美元),资料来源天风证券

【2】那碳化硅又是什么?

随着功率半导体的大火,大家的讨论也日趋激烈。经常有人跟我们讨论,SiC(碳化硅)才是未来,要替代IGBT,替代MOSFET。其实这句话的前半段并没有什么太大的毛病,但说SiC和IGBT、MOSFET是替代关系就容易贻笑大方了。

因此有必要再废话做下解释。碳化硅本质就是第三代半导体材料的一种,而不是跟功率半导体器件划等号的。

那为什么它最近这么火呢,因为上文提到,功率半导体的发展方向是高性能,尤其是现在的新能源汽车对功率控制的效率提出了越来越高的要求,那传统的二极管、MOSFET和IGBT,基本都是基于硅基(Si)材料制造的,也就是所谓的第一代半导体。为了提高功率器件的性能,大家自然想到升级半导体材料,而SiC成为了首选。

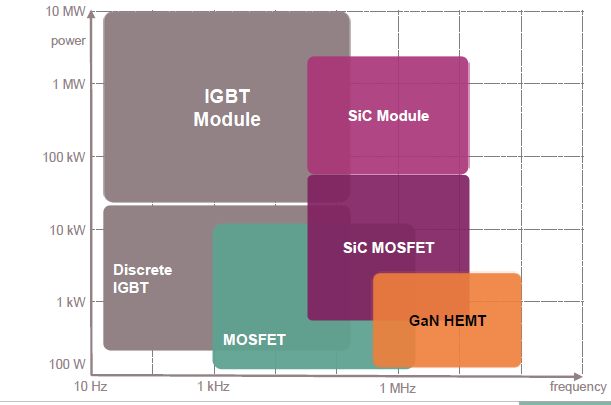

功率半导体是器件,可以用SiC来做也可以用Si来做,只不过大家为了方便,对于用碳化硅来说的功率芯片经常只说SiC,完整的说法应该是SiC二极管、SiC MOSFET、SiC IGBT,这点在英飞凌的分类图里可以很直观的看到。另外需要补充的是,受制于量产的成熟度,目前商业化应用的多是SiC二极管、SiC MOSFET。

简单总结,除器件设计变得更复杂外,采用碳化硅材料制造功率半导体是行业发展最为重要的升级方向之一。

图4功率半导体按照开关频率和功率分类,资料来源英飞凌

【3】国产替代的主旋律已经响起

经过冗长的基础知识铺垫,终于可以开始进入正题了。正是因为国内苦以英飞凌为代表的外资品牌久矣,且功率半导体是国内新能源发展的命脉所在,我们可以断言,国产替代成为未来行业发展的关键词,没有之一。

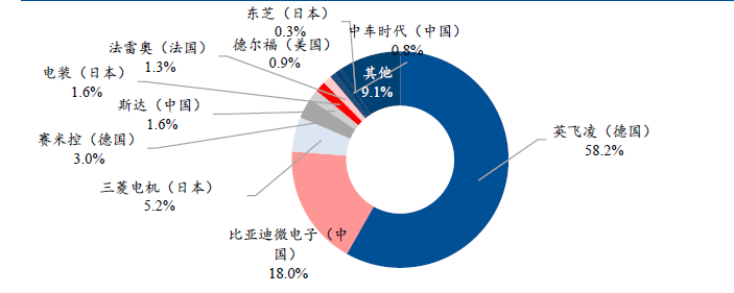

我们以IGBT这一最大单一产品在最大下游汽车领域的情况举例,英飞凌占据了超过50%以上的份额,其他能够数得上名字也基本都是外资品牌,比如日本的三菱、富士和电装,德国的赛米控;国内比亚迪半导靠内供自己的车拿到了超过10%的份额(注关于比亚迪半导的分析,可以参考锦缎之前的文章《比亚迪半导体,配得上“车芯第一股”吗?》),而其他公司份额基本都是低个位数的状态。

前文介绍到,英飞凌的主要产能又在海外,汽车、光伏、风电这些对功率器件稳定性要求极高的下游,需要厂房在看得见摸得着的地方,才会感到安心。下游主要的工业客户无不想切换成国产的供应商,最近一年多的缺芯潮,又急速加快了这一进程。

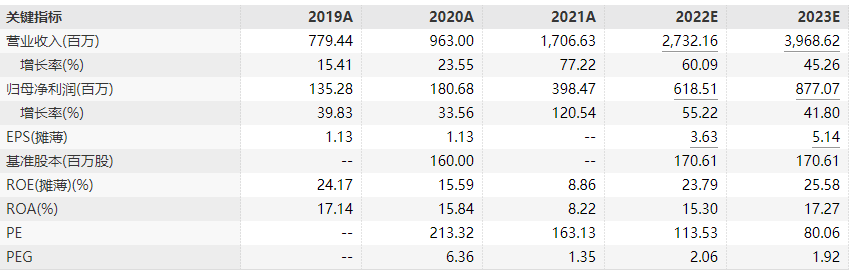

图5我国新能源汽车IGBT模块供应商市场份额(2019年),资料来源民生证券

因此从半导体企业到下游客户,从学校到工厂,从研究员到基金经理,无不在声嘶力竭的喊着要增强功率半导体的自主性,而这份期待也直接转化到相应上市公司的估值上去了,以最被大家追捧的斯达半导为例,2022年的动态PE估值高达100倍以上,考虑到增速的话PEG也高达2倍以上,虽然A股半导体“高贵”,但大部分标的的估值也是不超过50倍的。

自然,国产化能否成功就变成了行业更迭的催化剂。从行业发展规律来说,功率半导体属于成熟制程的产品,因此基本不受到中美经贸关系的影响,决定本地化能否成功的供需矛盾点就在于

1)是否有下游需求配套?欧洲和日本功率半导体领先就是得益于其下游庞大的工业需求支撑,而中国作为最大的功率半导体采购国,占到全球需求的近4成,需求自然不是问题。

2)能否有好的供给?供给就取决于产能、资金、人才、技术等等方面,关键是要看国产公司的水平如何。

因此,对国内功率半导体发展分析的核心,就落在了国内公司能力究竟如何这个单一问题上。

图6斯达半导盈利预测与估值,资料来源万得资讯

首页 下一页 上一页 尾页-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16