国务院关于印发《2024—2025年节能降碳行动方案》的通知

从“切腹谢罪”到年度“预增王”,诺德股份的锂电生意究竟如何?

从“切腹谢罪”到年度“预增王”,诺德股份的锂电生意究竟如何?锂电铜箔军备赛已然开始,大战一触即发。进入2022年,维持了三年强劲走势的新能源风光不再,终究走向了杀估值、调仓的道路。

锂电铜箔军备赛已然开始,大战一触即发。

进入2022年,维持了三年强劲走势的新能源风光不再,终究走向了杀估值、调仓的道路。

面对如此巨大的资金承接,市场自然有些难以承受,走出了冰火两重天的行情。对于投资者而言这一年注定是难以忘怀的,在这个极度撕裂的市场中悲喜交加。

就在这开年的纷纷扰扰中,年度业绩预告也随之沓来。

得益于新能源车市场的旺盛需求,锂电池铜箔行业迎来业绩高增时刻,作为行业龙头的诺德股份当之无愧成为了预增之王。

诺德股份(600110.SH)披露的年度业绩预告显示,公司以7142%至7699%的同比增幅领跑行业,预计2021年度归母净利润为3.9亿元至4.2亿元。

虽然名气不及宁德时代、隆基股份等新能源行业巨头,但诺德股份也算出名趁早的细分赛道龙头。

在2021年10月26日,一张关于诺德股份副总经理陈郁弼的朋友圈截图被流传开来。

截图显示,陈郁弼呼吁投资者支持诺德股份。“请大家支持诺德,明年市值没有五百亿,我切腹谢罪”,并配发其本人在某产业链峰会上的个人演讲海报。

一石激起千层浪,诺德股份被推向风口浪尖,引发了市场的广泛关注。对于如此激进的造势,诺德股份紧急灭火,发布澄清公告称,陈郁弼的市值言论属于个人展望,措辞不够认真严谨。

10月27日晚,上海证券交易所披露了监管措施,“对诺德股份时任副总经理陈郁弼予以监管警示。”

此事暂时告一段落。

如今,诺德股份凭借“预增之王”的头衔再度走向视野之中,令广大投资者为之侧目。正所谓真金不怕火炼,我们需要深入其基本面方可一探究竟。

01 轻薄化的技术路径

论及一个企业的基本面便少不了对其业务进行分析,诺德股份最核心的产品便是锂电铜箔,占总营业收入的 87.6%,总营业利润的81.1%。

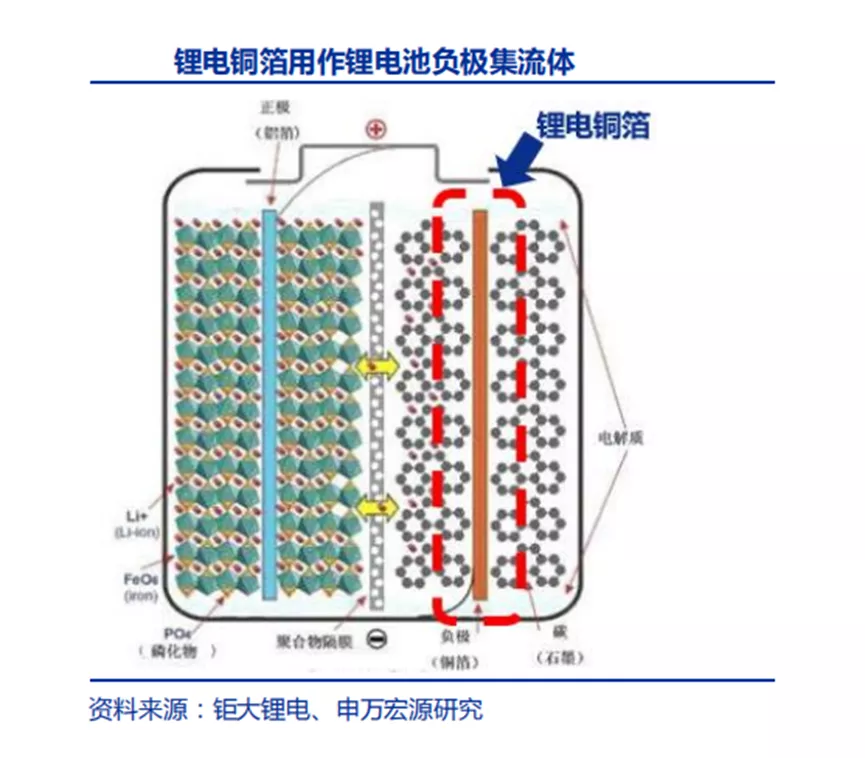

提起锂电铜箔,诸位或许有些陌生,常被世人知晓的是锂电池四大材料(正极、负极、隔膜、电解液);殊不知铜箔也是重要的材料之一,占据锂电池成本高达8%左右,与电解液价值量相当。

铜箔充当着负极活性材料的载体,同时又是负极电子收集与传导体,其作用是将电池活性物质(石墨)产生的电流汇集起来,以产生更大的输出电流。

其性能可直接影响到锂电池内阻、循环寿命、甚至能量密度,重要性不言而喻。

相较于其它材料,铜箔凭借导电性高、质地柔软、抗氧化性和抗腐蚀性高、成本低、粘合度高等优势成为目前阶段负极载体的最佳材料。

对锂电池有过研究的朋友们都知道,在锂电池生产过程中有一个非常关键的环节是涂布,以负极为例,将搅拌好的石墨浆料均匀涂敷在铜箔上,烘干即可制成负极片。

然后将正极片、隔膜、负极片如同卷饼中的蛋、肉、饼等食材卷在一起,装入壳体,再注入电解液制成锂电池。

深入到铜箔制造的商业模式,我们会发现更有趣的事情。锂电铜箔的制造,本质上,是对原铜线材料进行了一定程度的加工,所以,它的定价规则为“铜线价+加工费”。

将产业链梳理来看,铜箔行业上游是铜,属于大宗商品。铜箔制造企业鞭长莫及,无法整合上游大宗资源,因此难以通过产业地位在材料端获得显著的成本优势。

因此,铜箔制造商的核心利润来源,是加工费。

再将成本拆解看来,铜占据铜箔成本比例超过80%,通过内卷降本打价格战也难以获得绝对优势。

显而易见,同质化产品很难体现出加工费的竞争优势。那么,获取高额加工费的路径便是提供差异化的产品,这种差异化其实就是物美价廉,对于制造业而言便是降本增效。

通过分析我们可以发现,铜箔厚度降低有利于提升能量密度。

以主流方形电池为例,铜箔厚度从8μm减少到6μm,可以在电芯体积不变条件下,增大活性材料的用量,浆料涂覆厚度增厚,将直接使电芯能量密度提高。

因此,按照第一性原则我们可以断言,铜箔轻薄化是行业大势所趋。从技术发展的趋势可以验证这一结论,6μm锂电铜箔产量由1.0万吨增至5.7万吨,占总锂电铜箔产量比重由14.2%提升至41.3%,薄化趋势显著。

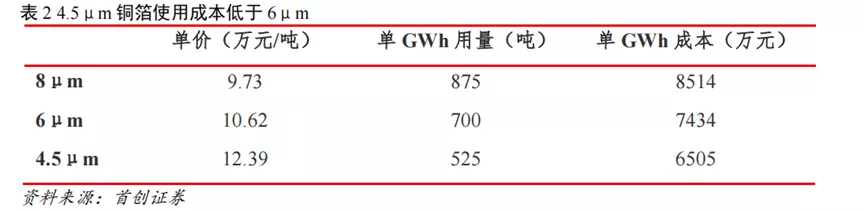

不仅于此,铜箔厚度降低还可以降低铜箔耗用量,从而降低电池成本。降低铜箔厚度虽然会使得单吨加工费提升,但是对应的铜箔耗用量也会降低。

从长远来看通过规模制造将使得成本快速下降,采用更低厚度铜箔成本上具备优势,尤其在铜价上涨过程中,这种优势将会更加显著。

按照目前的铜价和加工费来测算,采用6μm铜箔相较于8μm铜箔成本下降约13%,采用 4.5μm铜箔相较于8μm下降约24%。

技术得以推广应用的基础便是需求,在成本降低,性能增强的前提下,下游电池厂商愿意向4.5μm技术切换,这才是行业增长真正的原动力。

2021年开始,以宁德为代表的电池厂正从6μm向4.5μm切换,带动上游供应商毛利率提升。铜箔越薄,加工费越贵,毛利率越高。

根据调研资料显示,诺德股份6μm毛利率约31%,同期4.5μm毛利率高达49%。

因此,技术优势是决定铜箔行业利润和竞争力的重大分水岭。

目前国内仅嘉元科技、诺德股份、超华科技等技术先进公司研发并量产6μm高性能锂电铜箔,诺德股份可规模化供应4.5?m及4?m锂电铜箔,嘉元科技已实现4.5μm极薄锂电铜箔小批量生产。

3 首页 下一页 上一页 尾页