国务院关于印发《2024—2025年节能降碳行动方案》的通知

中国氯碱行业市场规模、竞争格局和发展趋势

中国氯碱行业市场规模、竞争格局和发展趋势行业主要上市公司:万华化学(600309.SH)、中泰化学(002092.SZ)、北元集团(601568.SH)、三友化工(600409.S

行业主要上市公司:万华化学(600309.SH)、中泰化学(002092.SZ)、北元集团(601568.SH)、三友化工(600409.SH)、君正集团(601216.SH)、湖北宜化(000422.SZ)、新疆天业(600075.SH)、鄂尔多斯(600295.SH)、华塑股份(600935.SH)、天原股份(002386.SZ)、氯碱化工(600618.SH)、山东海化(000822.SZ)、沈阳化工(000698.SZ)、巨化股份(600160.SH)、新金路(000510.SZ)、英力特(000635.SZ)、世龙实业(002748.SZ)、滨化股份(601678.SH)、镇洋发展(603213.SH)、嘉化能源(600273.SH)、*ST亚星(600319.SH)等

本文核心内容:氯碱行业市场规模、氯碱行业竞争格局、氯碱行业发展现状

行业发展概况

1、定义

氯碱,即氯碱行业,也指使用饱和食盐水制氯气氢气烧碱的方法。氯碱行业是最基本的化学工业之一,它的产品除应用于化学工业本身外,还广泛应用于轻工业、纺织工业、冶金工业、石油化学工业以及公用事业。

从广义来看,工业上用电解饱和NaCl溶液的方法来制取NaOH、Cl2和H2,并以它们为原料生产一系列化工产品,称为氯碱行业。从狭义来看,氯碱行业主要包括烧碱和聚氯乙烯两大产品。本篇文章主要从狭义出发对氯碱行业的全景进行阐述。

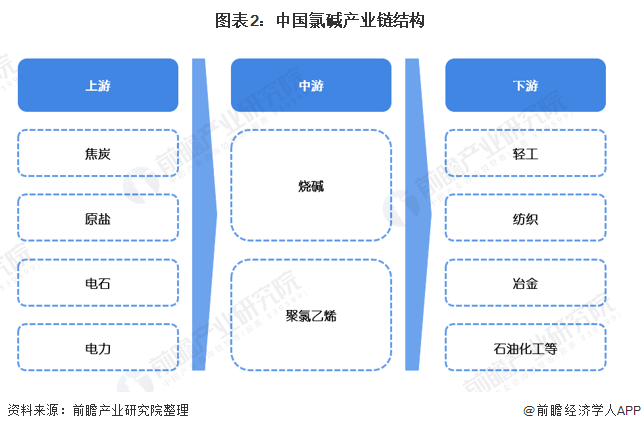

2、产业链剖析

氯碱行业是以原盐和电为原料生产烧碱、氯气、氢气的基础原材料产业,后续通过添加其他物质与之发生反应得到更多的氯碱产品。氯碱产品种类多,关联度大,其下游产品达到上千个品种,具有较高的经济延伸价值,它广泛应用于农业、石油化工、轻工、纺织、建材、电力、冶金、国防军工等国民经济各命脉部门,在我国经济发展中具有举足轻重的地位。我国一直将主要氯碱产品产量作为国民经济统计和考核的重要指标。

目前,我国氯碱产业链上游主要由中泰化学、滨化股份、鲁北化工、金能科技、开滦股份等企业进行原材料供应。中游主要由上海氯碱化工股份有限公司、安徽华塑股份有限公司、江西世龙实业股份有限公司、浙江嘉化能源化工股份有限公司、宜宾天原集团股份有限公司、沈阳化工股份有限公司、浙江镇洋发展股份有限公司、内蒙古鄂尔多斯资源股份有限公司、内蒙古君正能源化工集团股份有限公司等公司进行细分产品供应。

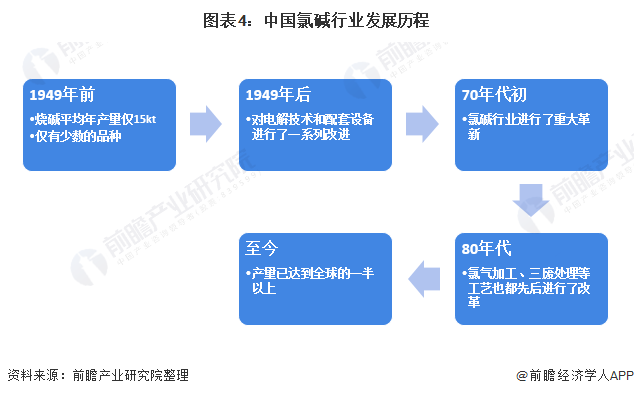

行业发展历程:行业处于成熟期

中国氯碱行业始于20世纪20年代末;在1949年前,氯产品仅盐酸、漂白粉、液氯等少数品种。1949年后,在提高设备生产能力的基础上,对电解技术和配套设备进行了一系列改进。在20世纪70年代初,氯碱行业中阳极材料进行了重大革新,开始在隔膜槽和水银槽中用金属阳极取代石墨阳极。在20世纪80年代,氯碱行业中的蒸馏设备、碱液蒸发,以及氯气加工、三废处理等工艺也都先后进行了改革。如今,我国氯碱产量已达到全球的一半以上。

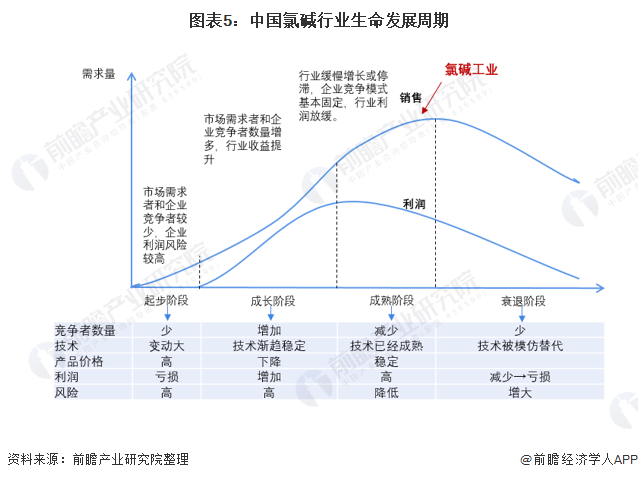

依托行业不同生命阶段关键因素的发展特征对行业的成熟度进行综合判定和分析,目前我国氯碱行业处在行业成熟阶段。

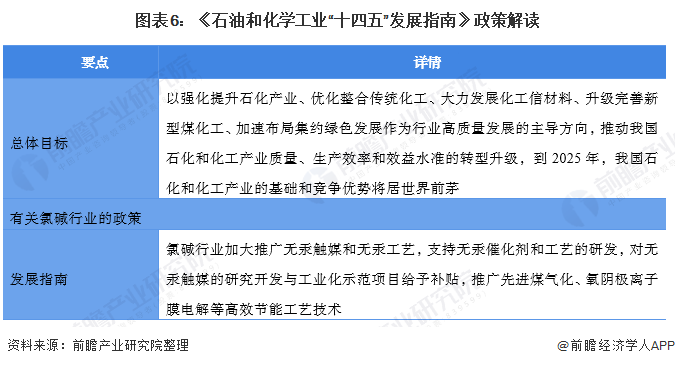

行业政策背景:规范、鼓励双线政策带动行业发展

在2021年1月15日,中国石油和化学工业联合会发布《石油和化学工业“十四五”发展指南》。《发展指南》指出以强化提升石化产业、优化整合传统化工、大力发展化工新材料、升级完善新型煤化工、加速布局集约绿色发展作为行业高质量发展的主导方向,推动我国石化和化工产业质量、生产效率和效益水准的转型升级,到2025年,我国石化和化工产业的基础和竞争优势将居世界前茅。

行业发展现状

1、市场规模:呈现稳步上升态势

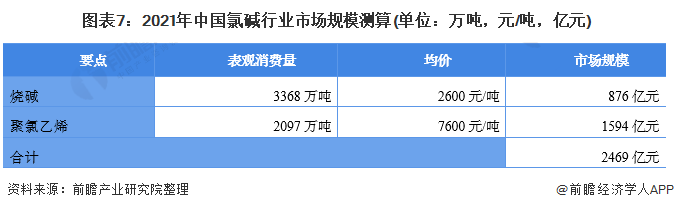

氯碱行业已进入到调结构增效益为主的稳定增长阶段,在节能趋严、减排从紧、环保高压的背景下,氯碱行业设备能力、技能、环保技术日益提升,依托研发、技改推动氯碱行业技术进步,向着环保低碳、低能耗、规模化效益方向发展。国家各项能耗控制措施的逐步实施加速了行业内企业优化整合的进度。根据中国氯碱协会的数据显示,我国聚氯乙烯(PVC)的均价约为7600元/吨,烧碱的均价为2600元/吨。结合烧碱和聚氯乙烯的表观消费量,前瞻测算2021年中国氯碱行业市场规模约为2469亿元。

2、细分领域:产量呈现波动上升态势

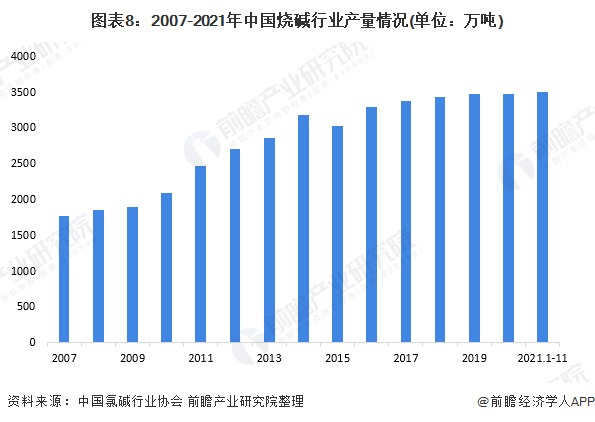

我国烧碱产量变化主要受经济形势、新增产能数量、市场景气程度、“氯碱平衡”制约等因素影响。近几年受供给侧改革推动影响,我国烧碱产能、产量逐年增加,整体开工率呈现波浪式上升的态势。截至2020年,我国烧碱总产量约3643万吨,较2019年基本持平。2021年1-11月,我国烧碱产量3496万吨,增长4.2%。

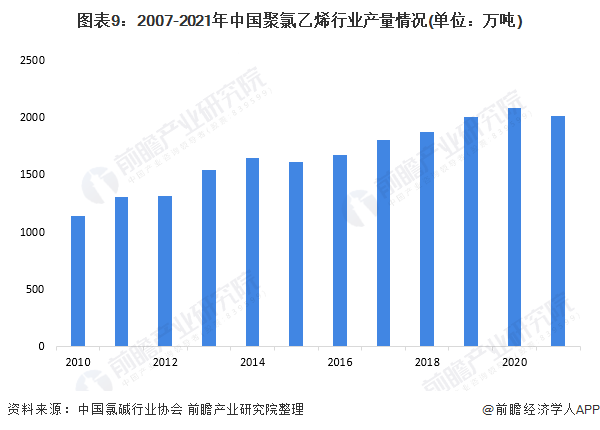

据中国氯碱行业协会的数据显示,近年来我国聚氯乙烯行业产量呈现波动上升态势;从2007年的1142万吨上升至2020年的2083万吨。2021年1-11月,我国PVC产量约2015万吨,同比增长约10%。

行业竞争格局

1、区域竞争:区域性特征明显,集中在华北和西北

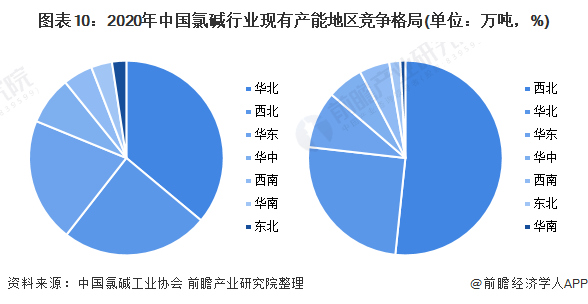

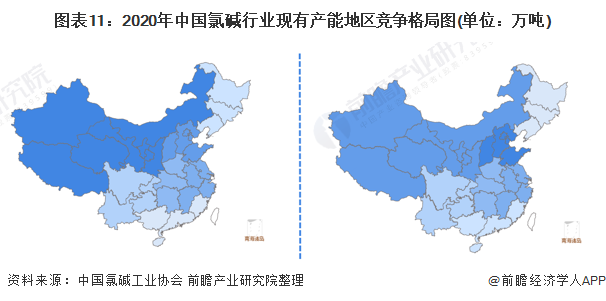

根据中国氯碱行业协会的数据显示,华北地区是我国烧碱产能最大的集中地,2020年产能达到了1612.5万吨,占总产能的36.07%;其次是西北,产能达到了1094万吨,占总产能的24.47%。

在聚氯乙烯方面,西北是我国最大产能聚集地,2020年产能达到了1376万吨,占总产能的51.65%;其次是华北,产能达到了670万吨,占总产能的25.15%。

注:左边是烧碱,右边是聚氯乙烯。

注:左边是聚氯乙烯,右边是烧碱。

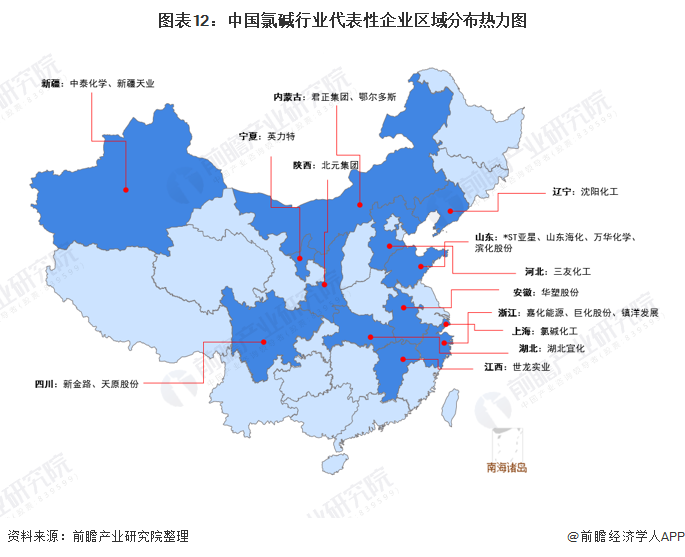

从代表性企业区域分布看,山东省主要由山东海化、*ST亚星、万华化学、滨化股份为主;浙江省主要以镇洋发展、巨化股份、嘉化能源等企业为主;新疆主要以新疆天业、中泰化学为主。

2、企业竞争:市场进一步集中,龙头企业获得更大议价权

——市场份额:中泰化学引领中国市场

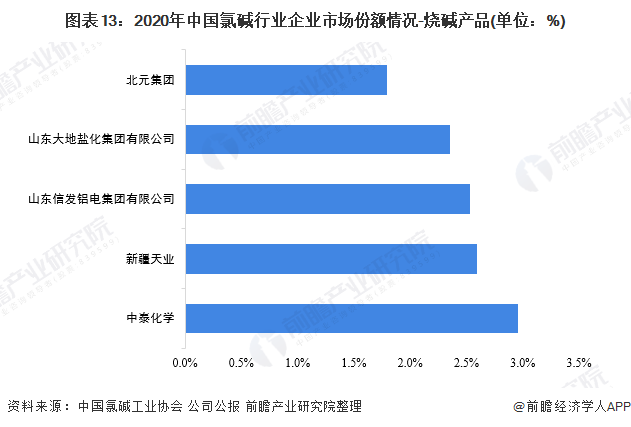

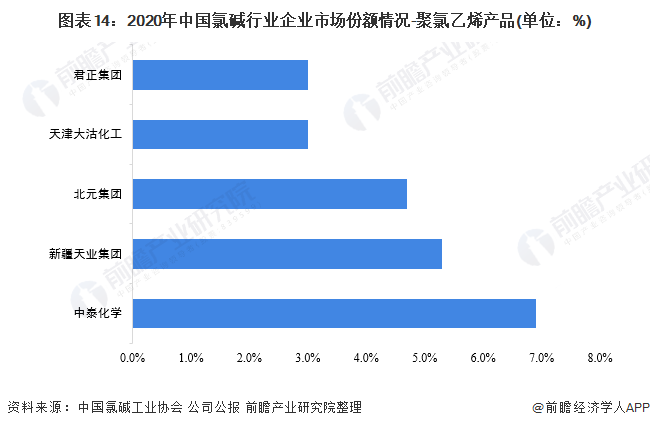

目前,中泰化学是我国氯碱行业最大的市场份额拥有者,其在烧碱的市场份额为3%,在聚氯乙烯的市场份额为6.9%。

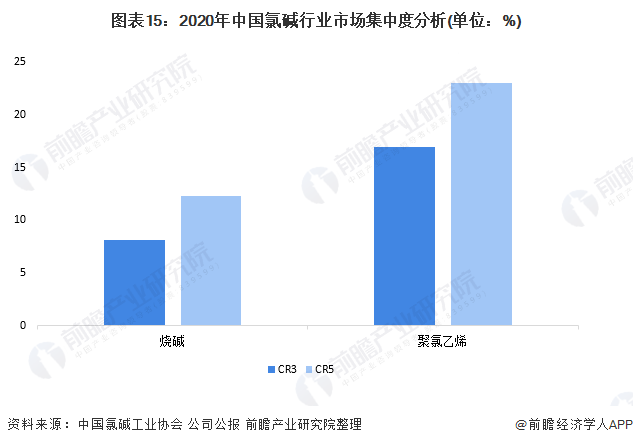

——市场集中度:烧碱的市场集中度较低;而聚氯乙烯市场集中度相对较高

目前,我国烧碱CR3集中度为8.1%,CR5的集中度为12.2%;而聚氯乙烯CR3的集中度为16.9%,CR5的集中度为22.9%。可以看出,我国烧碱的市场集中度较低;而聚氯乙烯市场集中度相对较高。

行业发展前景及趋势预测

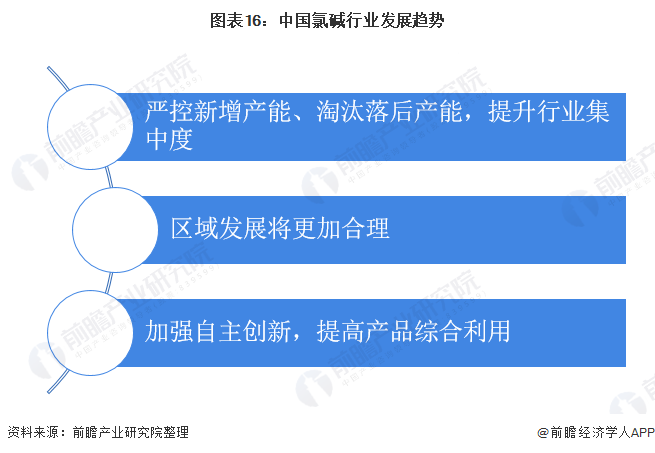

1、行业发展趋势:提升行业集中度

在2016年8月3日,2016年8月3日发布的《国务院办公厅关于石化产业调结构促转型增效益的指导意见》中明确要求严格控制尿素、磷铵、电石、烧碱、聚氯乙烯、纯碱、黄磷等过剩行业新增产能,相关部门和机构不得违规办理土地(海域)供应、能评、环评和新增授信等业务,对符合政策要求的先进工艺改造提升项目应实行等量或减量置换。本意见为原则性指导意见,各省结合自身现状对于上述指导意见中涉及的过剩产能处理方式各有不同。但氯碱行业产能未来扩张将受限,产能等量和减量置换使经营不善的企业可以退出市场,优势企业可以扩大规模,有利于产业集中度的提升。

此外,在“十三五”期间,国内氯碱行业发展迅速,烧碱和聚氯乙烯产能、产量继续稳居世界首位。东部地区氯碱产业将依托区域位置及产业链优势,探索出与化工新材料、氟化工、精细化工和农药等行业结合的综合发展模式,比如浙江省发展规划中要求做强宁波石化产业基地,充分发挥宁波基地的地域条件、港口资源、产业基础等优势,科学规划和布局镇海、北仑、大榭三大区块重大石化项目和下游延伸产业链;西部地区则依托资源优势建设大型化、一体化“煤电盐化”项目;中部地区依托自身区位特点,发展氯碱化工,并重点发展精细耗氯产品,形成了多个具有特色的氯碱精细产业园。我国东部、中部和西部地区不同成长路径和发展特点的氯碱产业带已经形成。

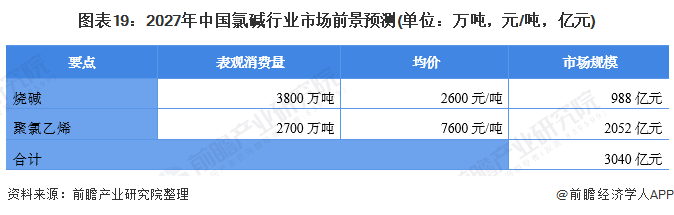

2、行业发展前景:2027年市场规模约为3040亿元左右

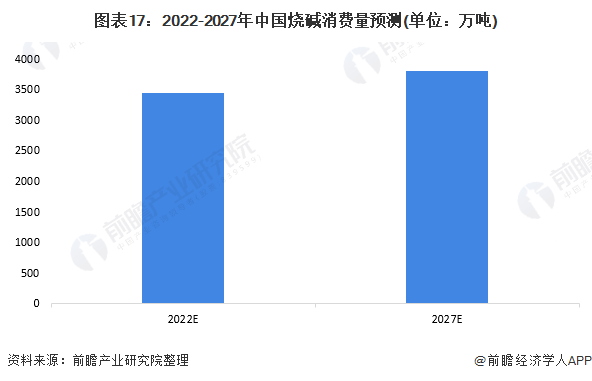

前瞻根据近年来烧碱行业消费量的走势测算出2022年我国烧碱消费量约为3450万吨,随后上升至2027年的3800万吨。

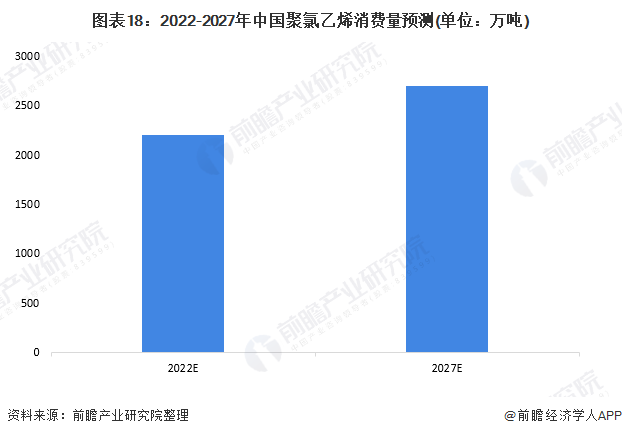

前瞻根据近年来聚氯乙烯行业消费量的走势测算出2022年我国聚氯乙烯消费量约为2200万吨,随后上升至2027年的2700万吨。

假设均价保持不变,前瞻根据烧碱和聚氯乙烯的下游需求量与均价预测2027年我国氯碱行业的市场规模约为3040亿元左右。

以上数据参考前瞻产业研究院《中国氯碱工业发展前景与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

来源:前瞻产业研究院

原文标题 : 预见2022:《2022年中国氯碱行业全景图谱》(附市场规模、竞争格局和发展趋势等)

-

新能源行业整体净利好于2013年 增58.71%2024-08-16

-

石定寰:智能光伏引领行业实践“互联网+”2024-08-16

-

光伏行业2015年专题报告:拥抱光伏元年、关注联合光伏2024-08-16

-

单晶硅片崛起 光伏行业格局或将生变2024-08-16

-

京津冀融资300亿元用于节能减排2024-08-16

-

光伏逆变器行业流行误区之我见2024-08-16

-

低端过剩严重 锂离子电池行业面临洗牌2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

2015第七届中国地源热泵行业高层论坛9月在济南举办2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

低端过剩严重 锂离子电池行业面临洗牌2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

Maxwell全新3V超级电容器开创行业新格局2024-08-16

-

Maxwell畅谈超级电容行业未来5年发展前景2024-08-16

-

“数享生态,智创未来” 第二届燃气行业产业联盟·818峰会圆满成功!2024-08-16