国务院关于印发《2024—2025年节能降碳行动方案》的通知

晶硅产业链价格再次连续上涨,新一轮产业链上下游博弈正在进行

晶硅产业链价格再次连续上涨,新一轮产业链上下游博弈正在进行每周一谈1.每周一谈我国 8 月新能源车高增势头不减我国8月新能源车销量继续高速增长。根据中汽协统计数据,8月国内新能源汽

每周一谈

1.每周一谈我国 8 月新能源车高增势头不减

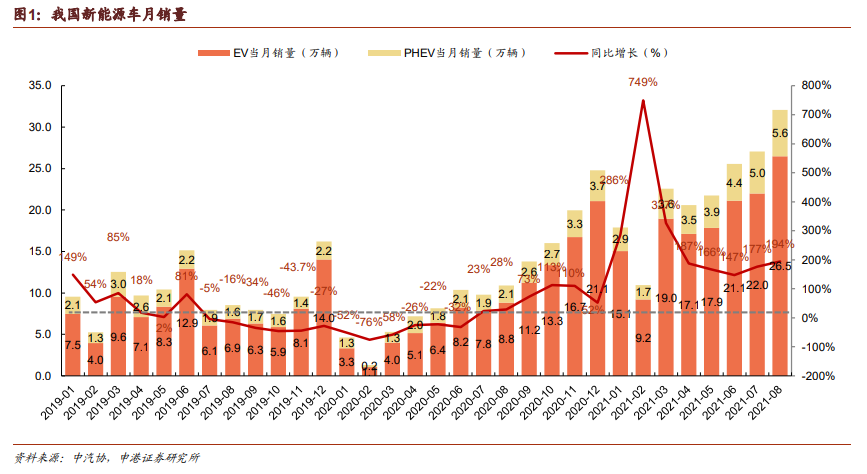

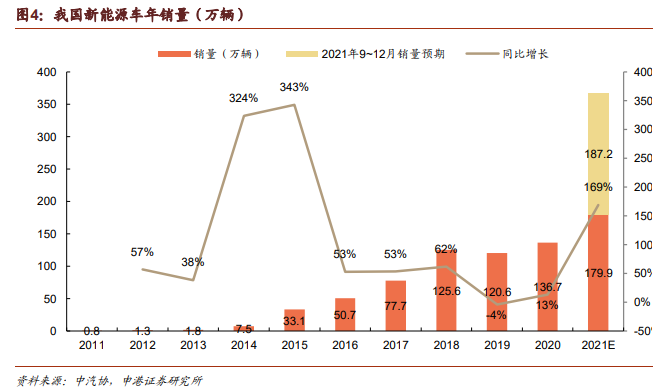

我国8月新能源车销量继续高速增长。根据中汽协统计数据,8月国内新能源汽车产销分别完成30.9万辆、32.1万辆,同比增长180.6%、181.9%,环比增长8.8%、18.6%;1-8月新能源汽车累计产销分别完成181.3万辆、179.9万辆,同比累计增长192.8%、194%,其中

新能源乘用车8月销量30.7万辆,同比增长208.4%,环比增长19.8%;1-8月累计销量170.4万辆,同比增长208.4%。其中EV乘用车销量25.1万辆,同比增长198.2%;PHEV乘用车销量5.6万辆,同比增长171.7%。

新能源商用车8月销量1.4万辆,同比增长55.8%,环比下降2.3%;1-8月累计销量9.5万辆,同比增长60.3%。其中EV商用车1.4万辆,同比增长59.9%,PHEV商用车0.02万辆,同比减少23.4%。

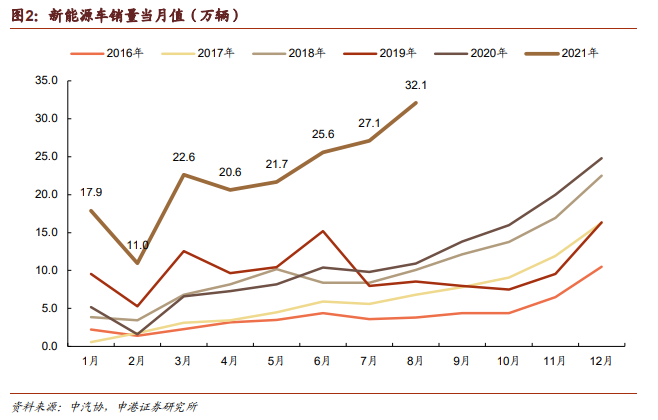

将历年产销数据横向对比来看,除2019年7月补贴退坡的政策影响外,其余年份均呈现出典型的前低后高趋势。从1~8月销量来看,2021年销量相对往年有显著增长,且往年6~8月是汽车销售淡季,今年新能源汽车的环比高增趋势不减,8月销量再创历史单月销量新高。

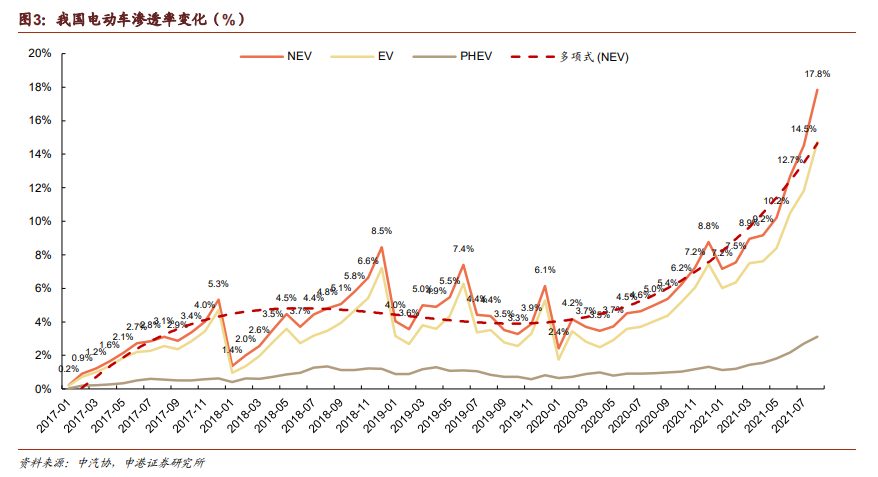

2021年新能源车渗透率不断创历史新高,由政策转向市场驱动的逻辑得到再次验证。往年新能源车渗透率呈现出与产销量相似的波动趋势,但值得关注的是,进入2021年之后,新能源车渗透率并未表现出类似往年的年初下降情况,并且逐月大幅提升,尤其在夏季传统汽车销售淡季期间,渗透率连续刷新历史新高。

2021年1月新能源车渗透率仅环比下降1.3 pct,2~8月连续提升,8月当月销量渗透率达17.8%,同比提升12.8 pct,环比提升3.3 pct。1-8月累计销量新能源车渗透率达10.9%,同比提升6.8 pct。

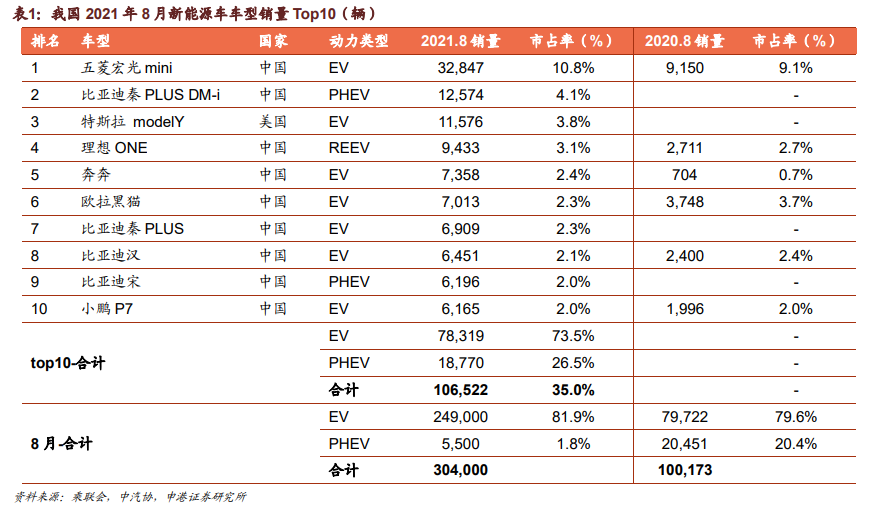

从具体车型来看,8月销量Top10中,除特斯拉Model Y外,均为国产车型,且新势力车型市占率正在稳定提升。其中五菱宏光mini继续霸占单月销量冠军,8月销量3.3万辆,市占率10.8%,连续两个月超过3万辆,显著拉高A00车型市占率。8月销量超过1万辆的车型还有比亚迪秦PLUS DM-i、特斯拉Model Y,市占率4.1%、3.8%。

根据过去五年我国新能源车汽车市场的季节节奏,以及今年逐月连续高增的情况,进行推算,我们预计全年销量将达到360~400万辆,同比增长163~192%。全球方面考虑到2021年其他两个主要新能源车市场美国、欧洲的高速增长,预计全球新能源车销量将达670~720万辆,同比增长110~125%。我国新能源车需求市场在全球占比约为45~50%。

新能源车销量高增大幅提升对应动力电池装机需求

2020年我国动力电池装机63.7GWh,同比增长2%,2021年1~8月动力电池装机76.3GWh,同比增长76.3%,根据新能源车销量及单车带电量估算,2021年国内动力电池需求153~170GWh。

2020年全球动力电池出货量为186GWh,同比增长45.3%,预计2021年全球动力电池需求为380~419GWh。

2021年将成为全球新能源车高速增长的一年,优质车型的竞争力正逐渐凸显。我国新能源车市场自发性需求已被激发,消费端对高端乘用车的接受度显著提高。目前我国新能源车行业已基本脱离补贴驱动的约束,To C端紧凑型轿车+中高端性价比车型成为新的销量增长驱动力。建议关注宁德时代、亿纬锂能,当升科技、璞泰来、恩捷股份。

投资摘要

1

市场回顾

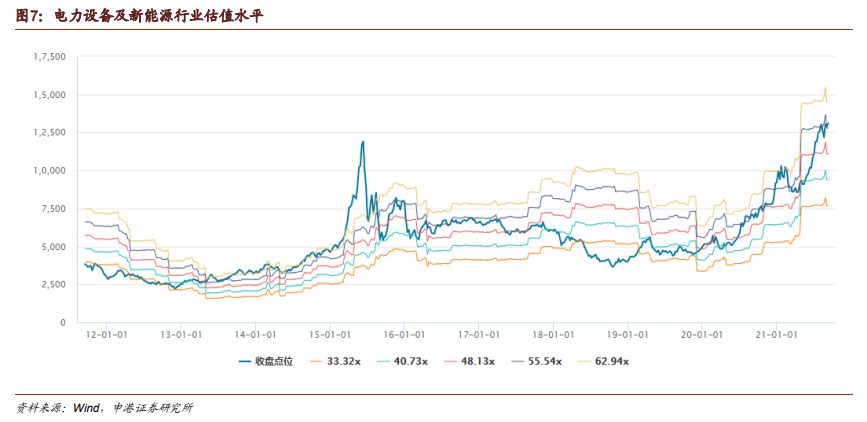

截止9月10日收盘,本周电力设备及新能源板块上涨1.41%,相对沪深300指数落后2.11pct,在中信30个板块中位列第27位,总体表现位于下游。从估值来看,电力设备及新能源行业估值Q1回调后,保持高速增长趋势,当前56.86倍水平,处于历史高位。

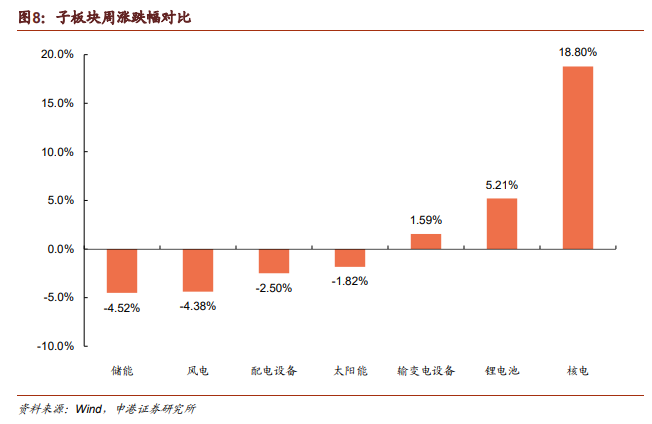

子板块涨跌幅从子板块方面来看, 储能(-4.5%),风电(-4.4%),配电设备(-2.5%),太阳能(-1.8%),输变电设备(+1.6%),锂电池(+5.2%),核电(+18.8%)。

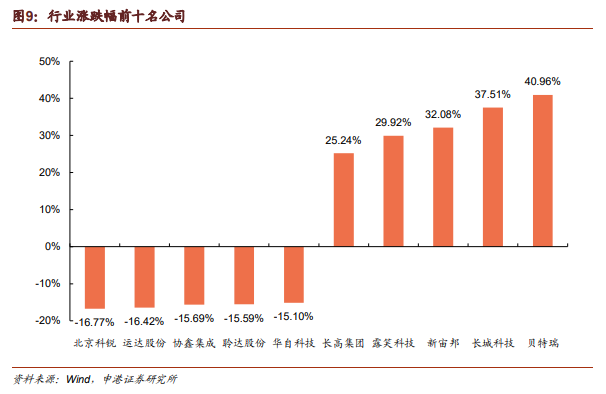

股价涨幅前五名北京科锐、运达股份、协鑫集成、聆达股份、华自科技。

股价跌幅前五名贝特瑞、长城科技、新宙邦、露笑科技、长高集团。

2

投资策略

新能源车中、欧、美新能源车销量高位稳定增长,渗透率持续提升,国内以爆款车型拉动整体销量模式仍将延续,拉动电池材料价格持续上涨。本周锂电池产业链价格锂电池价格保持稳定;上游原材料小幅波动碳酸锂(+11.6%),氢氧化锂(+8.7%),六氟磷酸锂(+0.9%),电解钴(+1.0%),钴粉(+0.3%),硫酸镍(-0.1%),三元前躯体(-0.7%),钴类原材料小幅下降硫酸钴(-1.0%),四氧化三钴(-1.2%);正极材料磷酸铁锂上涨(+5.4%),三元材料上涨(+2.2%),钴酸锂(+2.3%);电解液三元圆柱(+3.5%),磷酸铁锂(+3.2%);负极材料、隔膜价格稳定。我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、星源材质、欣旺达。

光伏晶硅产业链价格再次连续上涨,新一轮产业链上下游博弈正在进行;9月光伏玻璃价格大幅上涨,盈利改善;全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周产业链价格情况硅料(+0.5%),硅片价格上调多晶金刚线 (+16.4%),单晶硅片(+0.4%);电池片价格多晶金刚线(-1.3%),光伏玻璃上涨(+4.0%~+5.3%)。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份、组件新贵天合光能。

风电全国1-7月新增风电装机12.57GW,同比增长47%。风机价格持续下调,4月国家电投标价2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

储能国内首批电厂侧储能行业标准正式发布,将于今年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

3

投资组合

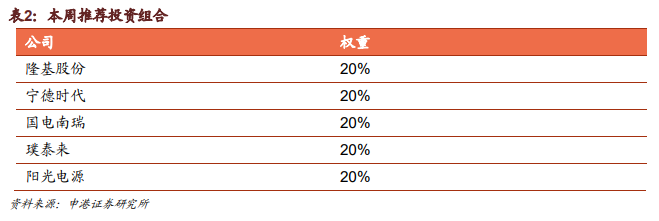

隆基股份,宁德时代,国电南瑞,璞泰来,阳光电源各20%。

4

风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

报告正文

1

投资策略及重点推荐

新能源车中、欧、美新能源车销量保持高位稳定增长态势,渗透率持续提升,国内以爆款车型拉动整体销量的模式仍将延续,拉动电池材料价格持续上涨。本周锂电池产业链价格变化情况锂电池价格保持稳定;上游原材料中,锂系原材料大幅上涨碳酸锂(+11.6%),氢氧化锂(+8.65%);其余原材料小幅波动六氟磷酸锂(+0.93%),电解钴(+1.04%),钴粉(+0.28%~0.29%),硫酸镍(-0.13%),三元前躯体(-0.71%),硫酸钴(-1.01%),四氧化三钴(-1.18%);正极材料上涨磷酸铁锂(+5.36%),三元材料(+2.19%),钴酸锂(+2.34%);电解液上涨三元圆柱(+3.51%),磷酸铁锂(+3.16%);负极材料、隔膜价格稳定。我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、星源材质、欣旺达。

光伏1)晶硅产业链价格再次连续上涨,新一轮产业链上下游博弈正在进行;2)9月光伏玻璃价格大幅上涨,盈利将有所改善;3)全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周产业链价格基本稳定,硅料价格小幅上涨(+0.48%),多晶硅片价格上调,多晶金刚线 (+16.39%),单晶硅片小幅上涨(+0.43%);电池片、组件价格稳定。光伏玻璃价格继续上涨(+4%~+5.26%)。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份、组件新贵天合光能。

风电全国1-7月新增风电装机12.57GW,同比增长47%。风机价格持续下调,4月国家电投2021年第十二批风机集中招标开标,规模共计1900MW,报价最低降至2396元/kW,均价2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资可再生能源装机占比加速提高,特高压对解决可再生能源发电的消纳问题具有重要作用。国家电网“十三五”期间完成电网投资2.38万亿元,建成投运特高压工程19项,2020年特高压建设项目投资规模达到1811亿元,推动电网向能源互联网升级,促进能源清洁低碳转型,加强坚强智能电网建设。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电2021年1-7月,核电发电量2333亿kWh,同比增长13.8%。截至2020年底,中国在运、核准在建机组共66台、装机7075万千瓦。其中,在运48台、4989万千瓦,居世界第三;核准在建18台、2087万千瓦,居世界第一。我们看好产业链龙头企业中国核电、久立特材、应流股份。

储能国内首批电厂侧储能行业标准正式发布,将于2021年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元。两会期间,多位代表委员建议将储能产业纳入能源发展“十四五”规划。发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。中国的电化学储能能力达到170万千瓦,预计未来几年储能市场将继续稳步增长。工信部公示了第五批《锂离子电池行业规范条件》企业名单,共有15家电池企业入选。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

我们本周推荐投资组合如下

3

市场回顾

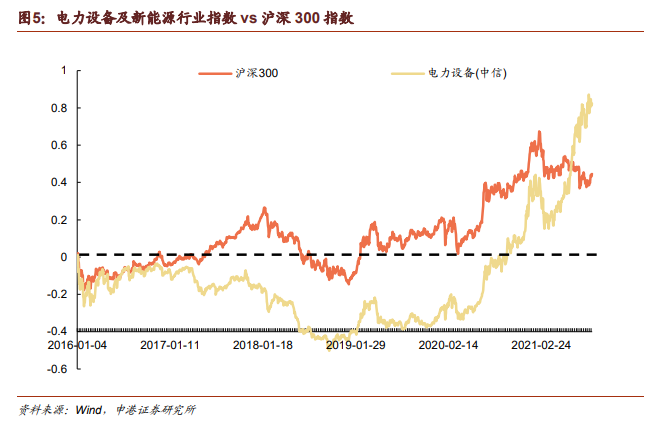

截止9月10日收盘,本周电力设备及新能源板块上涨1.41%,沪深300指数上涨3.52%,电力设备及新能源行业相对沪深300指数落后2.11pct。

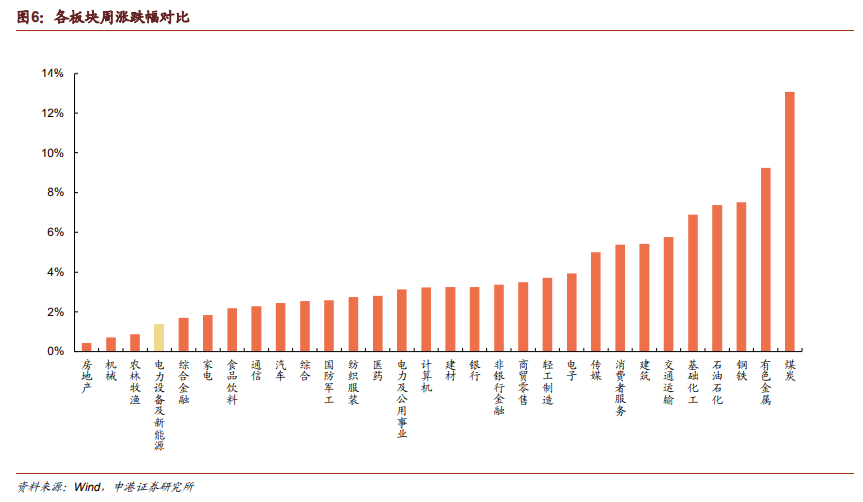

从板块排名来看,与其他板块相比,电力设备及新能源行业本周涨幅为1.41%,在中信30个板块中位列第27位,总体表现位于下游。

从估值来看,电力设备及新能源行业估值Q1回调后,保持高速增长趋势,当前56.86倍水平,处于历史高位。

从子板块方面来看,储能板块下跌4.52%,风电板块下跌4.38%,配电设备板块下跌2.5%,太阳能板块下跌1.82%,输变电设备板块上涨1.59%,锂电池板块上涨5.21%,核电板块上涨18.8%。

股价涨幅前五名分别为北京科锐、运达股份、协鑫集成、聆达股份、华自科技。

股价跌幅前五名分别为贝特瑞、长城科技、新宙邦、露笑科技、长高集团。

-

工信部:5兆瓦及以上风力发电设备成为风电发展的重点方向2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

甘肃肃北县累计完成风电装机24.95万千瓦2024-08-16

-

风电叶片存缺陷运维市场渐成热点2024-08-16

-

欧盟:风电和水电更具经济效益2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

400公里续航新能源车年内面世2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16