国务院关于印发《2024—2025年节能降碳行动方案》的通知

全球硅片供需关系梳理,下半年光伏产业链价格回调空间十分有限

全球硅片供需关系梳理,下半年光伏产业链价格回调空间十分有限每周一谈1.每周一谈全球硅片供需关系梳理1.1硅片供给预测2020~22年硅片产能快速扩张,根据主流硅片厂已公布的产能规划

每周一谈

1.每周一谈全球硅片供需关系梳理

1.1硅片供给预测

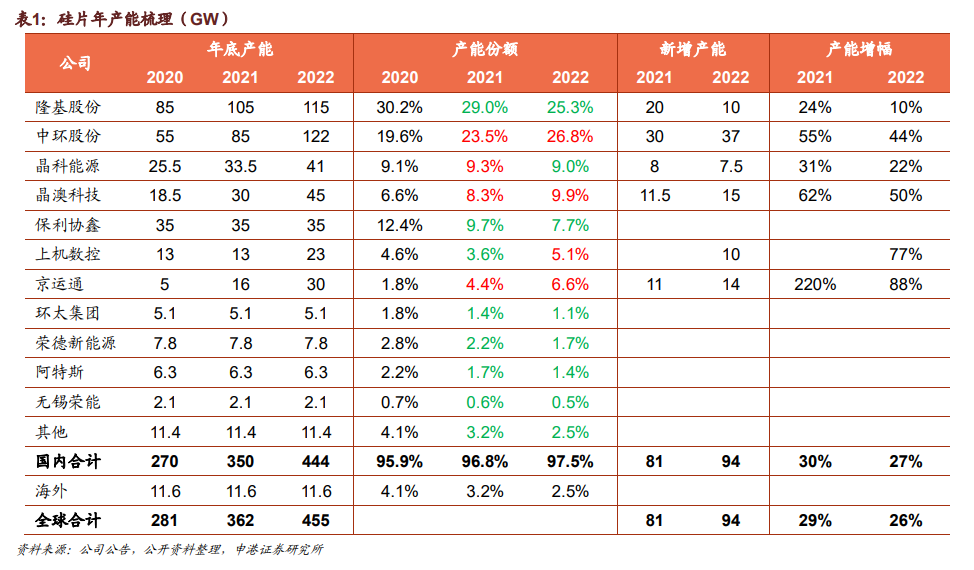

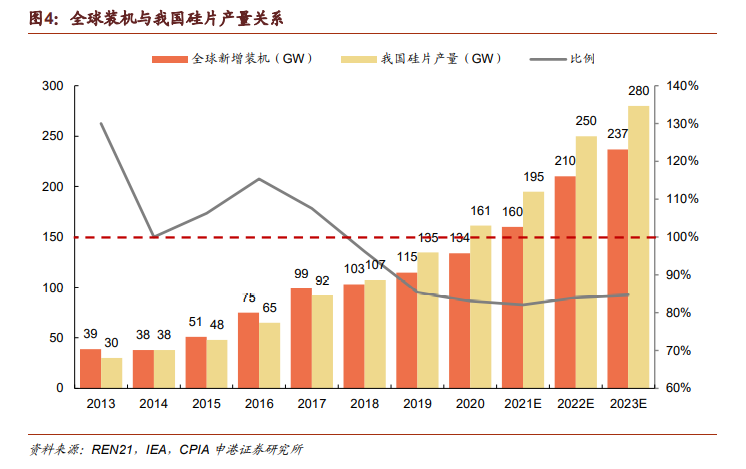

2020~22年硅片产能快速扩张,根据主流硅片厂已公布的产能规划,2020~22年每年国内硅片新增产能分别为93GW、81GW、94GW,年复合增速38%。

经过此轮产能高速扩张后,2022年国内硅片厂商的市场格局将呈现出更加清晰的三个梯队。第一梯队隆基股份、中环股份,市占率分别约25%;第二梯队晶科、晶澳、京运通、上机数控、保利协鑫(多晶为主),市占率5~10%;其余厂商市占率低于2%。

其中第二梯队排名变化较多,中环股份、晶澳科技、京运通市占率提升较为显著,隆基股份、保利协鑫微降,上机数控、晶科能源基本稳定。

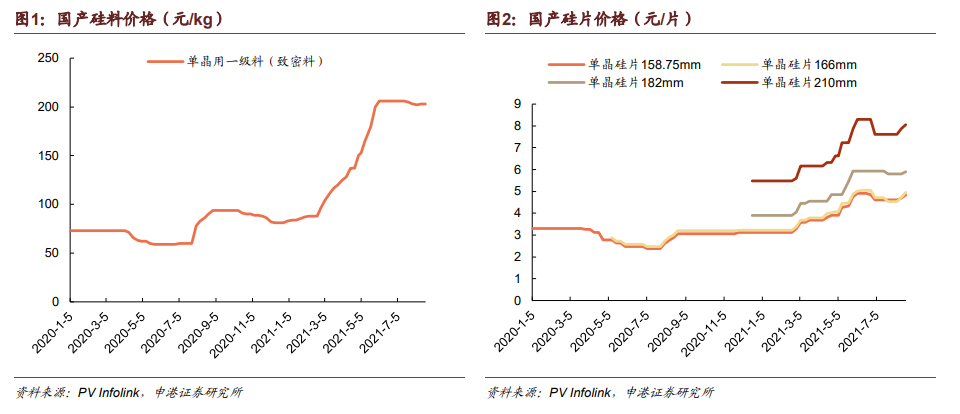

由于2021年全球硅料供需关系处于紧平衡状态,硅料价格快速上涨,7月价格高点相对年初涨幅达154%,拉升下游硅片价格,不同尺寸的硅片价格涨幅达51~57%,近期硅料和硅片价格都处于高位小幅震荡。

考虑到下半年装机需求相对上半年有所增长,硅料产能释放节奏自2021Q4陆续开启,我们预计下半年光伏产业链价格回调空间十分有限。

1.2装机需求预测

我们根据已发布的政策目标对未来国内装机需求做成预测,并根据我国需求历史占比进一步推测全球装机需求。目前已明确的、可作为规模指引的政策目标主要有两个

短期2021年风电光伏保障性并网规模不低于90GW

全球2020年全球新能源汽车销量319.8万辆,渗透率4.1%,考虑到2021年美国、欧洲市场的高速增长,预计全球新能源车销量将达670~720万辆,同比增长110~125%。

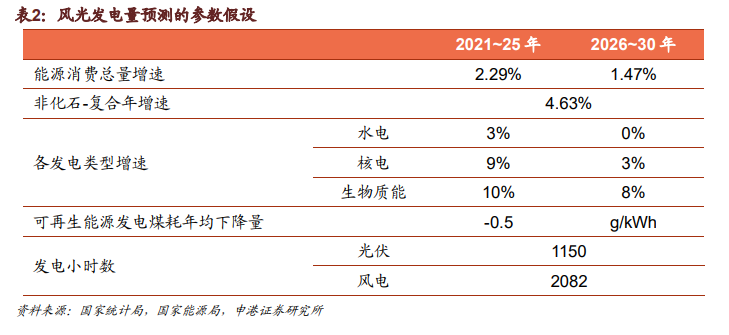

我们根据以上两个目标,对风电光伏2030年装机规模进行反向推算。

能源消费总量2021~2025年参考历史能耗增速,假设五年内平均增速相对2020年增速降低0.22 pct;2026~30年增速按照25%的目标,求取复合增长率得到1.47%。

非化石可再生能耗占比2020年非化石能源消费占比15.9%,为达到2030年25%的目标,则2021~30年占比复合增速4.63%。由此得出的结果,符合2025年非化石可再生能耗占比20%左右的目标。

可再生能源发电煤耗风电光伏能源目前仅应用于电力系统中,按照电力能耗平均占总能耗比例23%、2020可再生能源发电量25,816亿kWh计算,2020年可再生能源发电的度电煤耗约为69.6 g/kWh。根据历史数据假设可再生能源度电煤耗逐年下降0.5g/kWh。

风光发电量由于水电、核电属于相对成熟的可再生能源发电方式,生物质能发电量占比很小,我们通过对以上三种发电方式的发电量增速做出假设,用可再生能源发电总量减去以上三种发电量的方式来估算未来每年风电、光伏的发电量。

测算过程及结果如下表所示

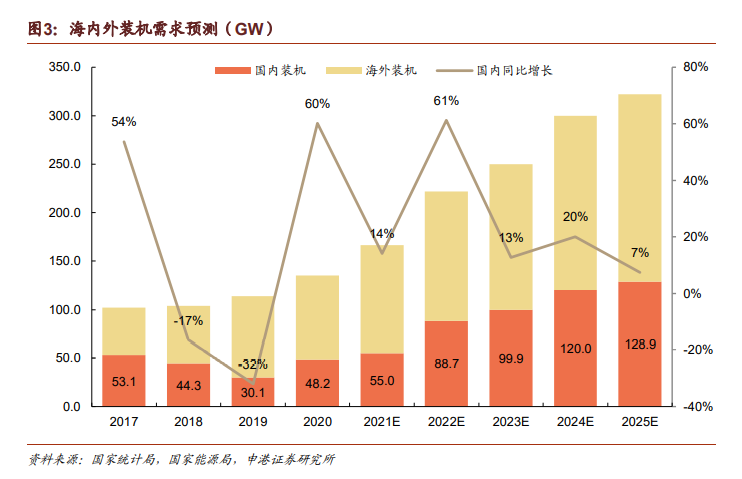

根据为达到政策目标的风电光伏发电量需求计算结果,进一步推算装机规模。2020年光伏发电量在风光中占比为35.45%,假设光伏发电量在风光中占比2025年达到43%,2030年达到47%,以五年为界限计算光伏装机的年复合增长率。此外,2021年的风电光伏装机规模,按照总量90GW,光伏、风电分别55GW、35GW进行反向设定基准。

根据以上测算,我们预计2022年国内光伏装机68GW,如果叠加部分由2021年推迟到次年的装机计划,预计国内装机规模可达70~75GW,预计同期全球装机规模190GW~225GW,远低于行业硅料供给可支持的301GW,2022年光伏晶硅产业链价格将有显著下降。

1.3供需对比

我国硅片产能的扩张速度远快于全球光伏装机增速,由此导致的,除了我国光伏硅片企业的全球市占率快速提升外,同时还面临着短期产能过剩。2022年底我国硅片产能将达440GW以上,结合各产线投产时间,我们预计2022年国内有效产能380~410GW,远超全球装机需求190GW~225GW。

我们认为硅片格局将在竞争中优化,行业集中度有进一步提高的空间,产能结构、成本控制能力将成为决胜关键。推荐关注硅片龙头隆基股份、中环股份,以及具备成长潜力的第二梯队优质企业晶澳科技、上机数控、京运通。

投资摘要

1

市场回顾

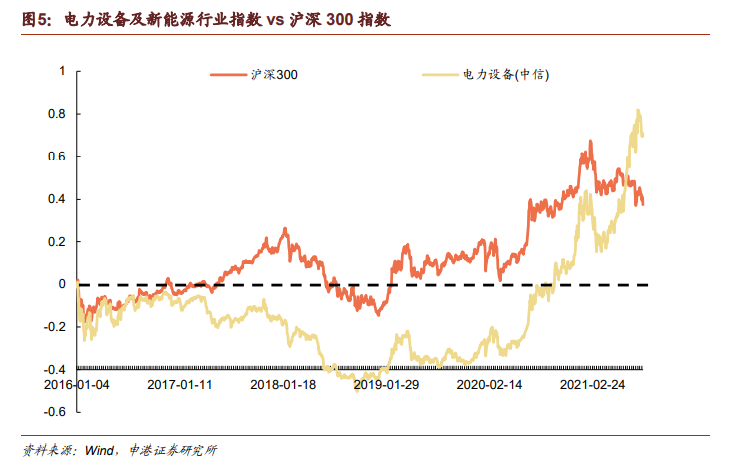

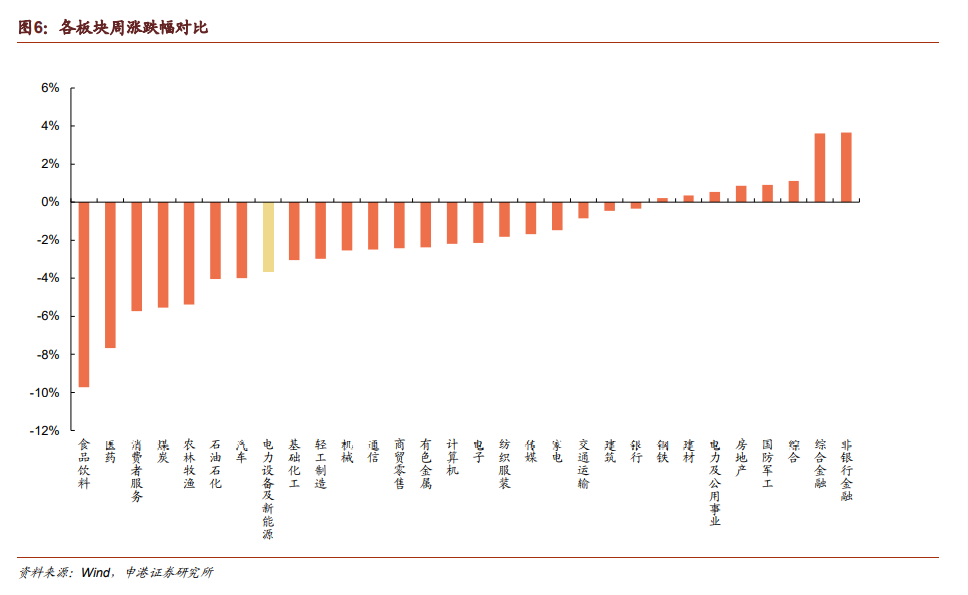

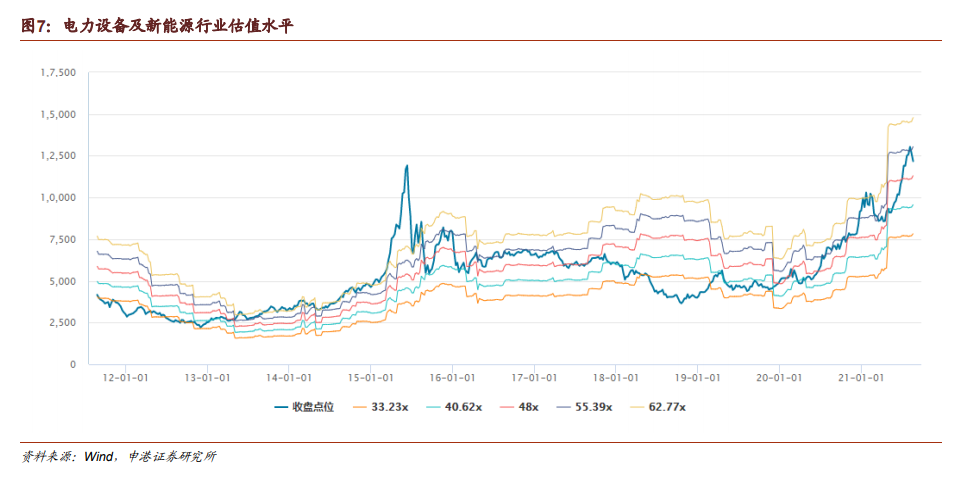

截止8月20日收盘,本周电力设备及新能源板块下跌3.67%,相对沪深300指数落后3.57 pct,在中信30个板块中位列第23,总体表现位于中下游。从估值来看,电力设备及新能源行业51.65倍,处于历史中高位。

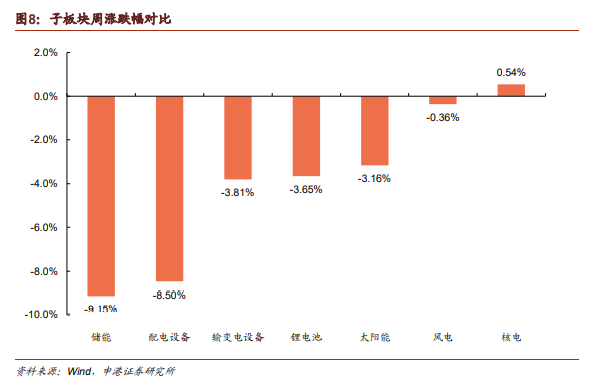

子板块涨跌幅储能(-9.2%),配电设备(-8.5%),输变电设备(-3.8%),锂电池(-3.7%),太阳能(-3.2%),风电(-0.4%),核电(+0.5%)。

股价涨幅前五名中泰股份、捷佳伟创、爱康科技、金龙羽、西藏矿业。

股价跌幅前五名永福股份、微光股份、良信股份、安彩高科、华自科技。

2

行业热点

光伏2021年1~7月光伏新增装机17.94GW,超市场预期。

3

投资策略

新能源车中、欧、美新能源车销量高位稳定增长,渗透率持续提升,国内以爆款车型拉动整体销量模式仍将延续,拉动电池材料价格持续上涨。本周锂电池产业链价格变化情况锂电池稳定;上游原材料小幅波动碳酸锂(+4.45%),氢氧化锂(+3.29%),六氟磷酸锂(+1.92%),硫酸镍(+1.59%),三元前躯体(+1.26%),钴粉(-0.42%),电解钴(-0.88%),硫酸钴(-0.97%),四氧化三钴(-1.59%);正极三元材料(+2.61%);负极材料、电解液、隔膜价格稳定。我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、星源材质、欣旺达。

光伏 1)产业链价格趋稳,上下游博弈持续;2)全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周产业链价格情况硅料稳定,硅片上调多晶金刚线 (+7.89%),单晶硅片(+1.72%~+6.67%);电池片单晶PERC (+1.01+3.68%);组件、光伏玻璃价格稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份、组件新贵天合光能。

风电全国1-7月新增风电装机12.57GW,同比增长47%。风机价格持续下调,4月国家电投标价2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

储能国内首批电厂侧储能行业标准正式发布,将于今年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

4

投资组合

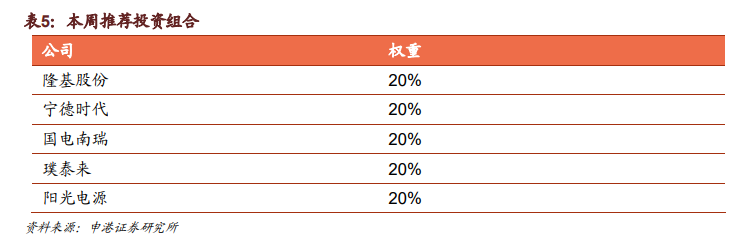

隆基股份,宁德时代,国电南瑞,璞泰来,阳光电源各20%。

5

风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

报告正文

1

行业热点新闻

2021年1~7月光伏新增装机17.94GW,超市场预期。8月17日,国家能源局发布1-7月份全国电力工业统计数据。截至7月底,全国发电装机容量22.7亿千瓦,同比增长9.4%。其中,风电装机容量2.9亿千瓦,同比增长34.4%。太阳能发电装机容量2.7亿千瓦,同比增长23.6%。

2

投资策略及重点推荐

新能源车中、欧新能源车销量保持高位稳定增长态势,渗透率持续提升,国内以爆款车型拉动整体销量的模式仍将延续,拉动电池材料价格持续上涨。本周锂电池产业链价格变化情况锂电池价格保持稳定;上游原材料小幅波动碳酸锂(+4.45%),氢氧化锂(+3.29%),六氟磷酸锂(+1.92%),硫酸镍(+1.59%),三元前躯体(+1.26%),钴类原材料小幅下降钴粉(-0.42%),电解钴(-0.88%),硫酸钴(-0.97%),四氧化三钴(-1.59%);正极材料三元材料小幅上涨(+2.61%);负极材料、电解液、隔膜价格稳定。我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、星源材质、欣旺达。

光伏1)产业链价格趋稳,上下游博弈持续;2)全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周产业链价格情况硅料价格稳定,硅片价格上调多晶金刚线 (+7.89%),单晶硅片小幅上涨(+1.72%~+6.67%);电池片价格单晶PERC电池片小幅上调(+1.01+3.68%);组件、光伏玻璃价格基本稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份、组件新贵天合光能本周产。

风电全国1-7月新增风电装机12.57GW,同比增长47%。风机价格持续下调,4月国家电投2021年第十二批风机集中招标开标,规模共计1900MW,报价最低降至2396元/kW,均价2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资可再生能源装机占比加速提高,特高压对解决可再生能源发电的消纳问题具有重要作用。国家电网“十三五”期间完成电网投资2.38万亿元,建成投运特高压工程19项,2020年特高压建设项目投资规模达到1811亿元,推动电网向能源互联网升级,促进能源清洁低碳转型,加强坚强智能电网建设。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电2021年1-6月,核电发电量1951亿kWh,同比增长13.7%。截至2020年底,中国在运、核准在建机组共66台、装机7075万千瓦。其中,在运48台、4989万千瓦,居世界第三;核准在建18台、2087万千瓦,居世界第一。我们看好产业链龙头企业中国核电、久立特材、应流股份。

储能国内首批电厂侧储能行业标准正式发布,将于2021年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元。两会期间,多位代表委员建议将储能产业纳入能源发展“十四五”规划。发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。中国的电化学储能能力达到170万千瓦,预计未来几年储能市场将继续稳步增长。工信部公示了第五批《锂离子电池行业规范条件》企业名单,共有15家电池企业入选。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

我们本周推荐投资组合如下

3

市场回顾

截止8月20日收盘,本周电力设备及新能源板块下跌3.67%,沪深300指数下跌3.57%,电力设备及新能源行业相对沪深300指数落后0.1pct。

从板块排名来看,与其他板块相比,电力设备及新能源行业本周跌幅为3.67%,在中信30个板块中位列第23位,总体表现位于中下游。

从估值来看,电力设备及新能源行业估值Q1回调后,保持高速增长趋势,当前54.52倍水平,处于历史中高位。

从子板块方面来看,储能板块下跌9.15%,配电设备板块下跌8.5%,输变电设备板块下跌3.81%,锂电池板块下跌3.65%,太阳能板块下跌3.16%,风电板块下跌0.36%,核电板块上涨0.54%。

股价涨幅前五名分别为中泰股份、捷佳伟创、爱康科技、金龙羽、西藏矿业。

股价跌幅前五名分别为永福股份、微光股份、良信股份、安彩高科、华自科技。

-

重点服务风电等新能源送出的特高压输电工程开工2024-08-16

-

工信部:5兆瓦及以上风力发电设备成为风电发展的重点方向2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

甘肃肃北县累计完成风电装机24.95万千瓦2024-08-16

-

风电叶片存缺陷运维市场渐成热点2024-08-16

-

欧盟:风电和水电更具经济效益2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

400公里续航新能源车年内面世2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

地热能是可再生能源吗?2024-08-16

-

淮安骏盛新能源电池生产基地开启奠基2024-08-16

-

南存辉:新能源+储能 能源互联网时代“未来已来”2024-08-16

-

新能源专业就业前景怎么样?还没毕业就被企业抢订!2024-08-16

-

宝剑锋从磨砺出 ——紧扣储能脉搏的昆兰新能源2024-08-16