国务院关于印发《2024—2025年节能降碳行动方案》的通知

2022年M10+G12市占比破50% 大尺寸趋势加速硅片价格分化

2022年M10+G12市占比破50% 大尺寸趋势加速硅片价格分化根据集邦咨询旗下新能源研究中心集邦新能源网(EnergyTrend)分析,2021年硅片环节供给量释放加速,硅片市

根据集邦咨询旗下新能源研究中心集邦新能源网(EnergyTrend)分析,2021年硅片环节供给量释放加速,硅片市场或出现产能相对过剩局面,有望推动硅片价格下行,产品盈利性有所下降;大尺寸硅片(M10/G12)成市场趋势,企业硅片-电池-组件环节一体化布局明显。

(来源:微信公众号集邦新能源网 作者:ET Wanda)

M10/G12组件降本超8%,硅片价格有望下探

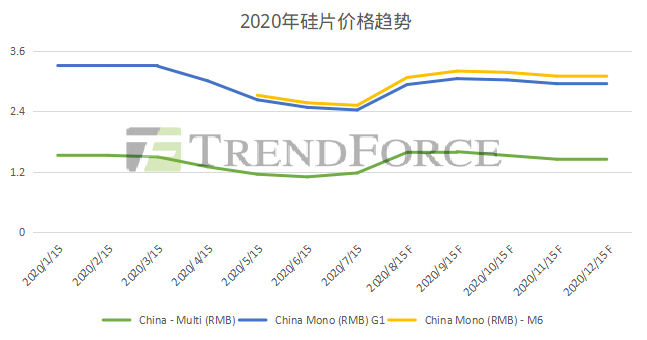

回顾2020年硅片价格走势,上半年疫情影响叠加国内需求疲软硅片价格下滑20%,三季度终端市场需求向好,叠加上游硅料供应紧缺涨价的传导影响,推动单晶硅片涨回到年初的水平。但下半年硅片产线因材料供应、限电等多方因素,升级/投产不达预期,推动四季度市场主流需求产品单晶M6硅片价格持稳;至年末年抢装带动下硅片需求旺盛,G1硅片资源稀缺价格小幅抬升。多晶方面,受下游需求长时间疲软影响,海外终端需求也未见起色,使得多晶企业持续低产,12月多晶价格小幅回落。

大尺寸降本效果显著,2021年不同尺寸的单晶硅片价格可能出现分化。据产业链调研,对比158尺寸硅片,M6/M10/G12三类硅片制成的组件产品能进一步降低终端系统成本及度电成本,其中M10/G12尺寸组件降低系统成本幅度均在8%以上,降本效果显著。随着单晶硅片新建产能逐步释放,终端对大尺寸硅片需求旺盛,2021年不同尺寸的单晶硅片价格均有一定的下降空间,整体硅片环节利润有所压缩,硅片价格的分化可能更加明显。

未来三年多尺寸并存,22年M10+G12市占比达55%

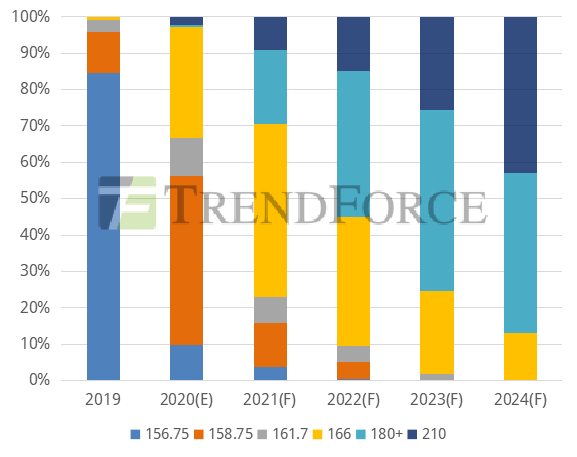

2020-2021年整体供应链逐步转向大尺寸(M10/G12)产能过渡,预计未来三年硅片市场呈现多种尺寸需求共存的格局。2020年M6硅片性价比优势得到下游认可,随着产能快速提升,下半年G1硅片产能加速转向生产大尺寸产品,市占比持续缩小。另一方面,2021年大尺寸(M10/G12)产能开始大规模释放,预期2022年M10、G12合计市占率达到55%。观察目前国内招投标情况,终端市场持续释放500W以上的组件产品需求,2021年企业组件需求同比去年招标的功率显著增大,大尺寸组件需求同比2020年有望大幅提升。

170GW产能21年落地,旧产能加速退出

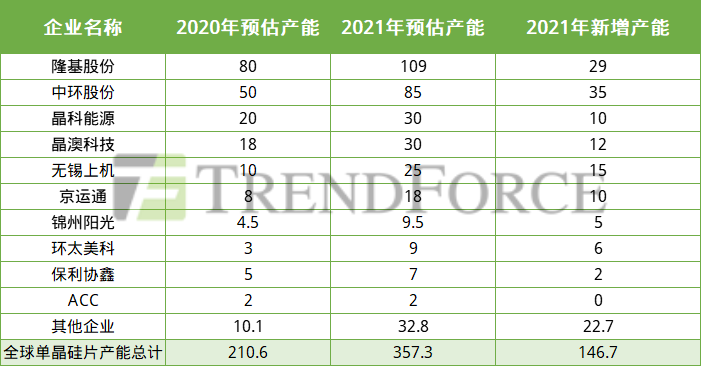

2021年单晶硅片市场的供给对应装机需求偏宽松,预期硅片环节的落后产能加速改造或退出市场。根据目前的企业扩产计划,预计2021年单晶硅片扩产产能达到357GW,仅前六大硅片企业扩产规模达到110GW,预期2021年前六大硅片企业产能占全球比重达到83.1%,部分硅片环节新进企业和一体化组件企业向上游扩产,将硅片市场带入新的竞争局面。整体硅片市场盈利性趋弱,将在一定程度上抑制企业的扩产进程,部分企业实际扩产进程可能低于预期。

大硅片供应偏紧,硅片扩张向低电价区转移

2020年下半年硅片市场材料供应、限电等多方因素,大尺寸(M10/G12)产能升级/投产不达预期,为保障原材料稳定供应,下游企业选择通过长单锁定硅片出货。包括隆基、中环、上机、京运通在内的四家企业大硅片产能均被抢购。同时头部企业进入新一轮扩产周期,大尺寸产能快速扩张,企业向云南、四川低电价区转移,硅料、铸锭环节布局一体化趋势明显。

掺杂、薄片化技术演进硅片厚度降至175μm

契合下游新兴电池组件技术发展,2020年硅片掺杂、硅片厚度减薄是硅片环节目前主要的技术演进方向。

硅片性能方面,2020年薄片化进程继续推进。P型硅片受大尺寸化影响,在电池加工过程中碎片率增加,根据目前产业化的进程来看,市场上主流硅片厚度由180μm向175μm转换。随着下游N型电池片、组件成本持续优化,采用100-130μm的N型硅片需求逐步放量,后市N型硅片中长期潜力可持续挖掘。同时今年海外掺镓硅片专利相继到期,掺镓替代掺硼硅片加速,进一步解决单晶PERC电池的衰减问题,对于组件提效降本作用明显。

整体而言,集邦咨询分析认为2021年硅片市场将呈现以下趋势:

1、整体供给偏宽松:2021年单晶硅片扩产产能达到357GW,仅前六大硅片企业扩产规模达到110GW。部分硅片环节新进企业和一体化组件企业向上游扩产,将硅片市场带入新的竞争局面,旧产能加速退出,部分企业实际扩产进程可能低于预期。

2、大尺寸进程提速:2020-2021年整体供应链逐步转向大尺寸(M10/G12)产能过渡,企业布局向云南、四川低电价区转移,未来三年硅片市场呈现多种尺寸需求共存的格局。2021年大尺寸(M10/G12)产能开始大规模释放,预期2022年M10、G12合计市占率达到55%。

3、价格有望下探:随着单晶硅片新建产能逐步释放,2021年不同尺寸的单晶硅片价格均有一定的下降空间;终端对大尺寸硅片需求旺盛,硅片价格的分化可能更加明显。

4、技术持续优化:受硅片大尺寸演进影响,硅片产品薄片化的良率、碎片等问题尚待精进,主流硅片厚度暂时降至175μm;下游对N型硅片需求逐步释放,中长期潜力可持续挖掘。

-

南瑞太阳能基于熔融盐储热的塔式光热电站控制技术项目启动2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

尚德产能达2.4GW 全球光伏组件出货量8GW2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

中电光伏海外产能持续扩大2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16