国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏玻璃短缺,索拉特有机会吗?

光伏玻璃短缺,索拉特有机会吗?昨天有个光伏行业的新闻:11月3日,东方日升(300181)、晶澳科技(002459)、晶科能源有限公司、隆基股份(601012)、天合光能(6885

昨天有个光伏行业的新闻:11月3日,东方日升(300181)、晶澳科技(002459)、晶科能源有限公司、隆基股份(601012)、天合光能(688599)和阿特斯阳光电力集团六家组件厂商发布联合倡议书,呼吁有关部门解决光伏玻璃短缺问题,直指光伏玻璃产能扩张限制等核心问题。

从光伏玻璃一路飙涨的价格,也可以看出到底有多短缺。

今年光伏行业处于景气周期,业绩都非常不错。

单晶光伏产品制造商隆基股份才4个月已经翻倍了。

给隆基股份提供光伏玻璃的福莱特,也跟着翻倍了。

新三板上的索拉特(OC:870512),也是做光伏玻璃的,是不是也有机会呢?

索拉特主要致力于太阳能应用领域新型玻璃材料的研发、生产与销售。

目前主要生产、销售太阳能超白压花钢化、镀膜玻璃;太阳能超薄钢化、镀膜玻璃。

其中,94%的收入来源都是镀膜钢化玻璃。

(1)太阳能超白压花玻璃原片

太阳能超白压花玻璃是一种超透明低铁玻璃,也称低铁玻璃、高透明玻璃,是一种高品质、多功能的玻璃品种,具有高透光率(透光率可达 91.5%以上)、高透明性。超白玻璃同时具备优质浮法玻璃所具有的一切可加工性能,具有优越的物理、机械及光学性能,可像其它优质浮法玻璃一样进行各种深加工,如钢化、镀膜、彩釉、热弯、夹胶、中空装配。

公司提供多厚度、多尺寸、多种压花图案的太阳能超白玻璃原板供客户选择,玻璃厚度:2.5mm—6mm,最大玻璃尺寸:2250mm×3000mm;透光率(3.2mm 厚)≥91.5%。

(2)钢化玻璃(太阳能超白钢化玻璃)

是指强化处理后的太阳能超白玻璃。经过强化处理后的太阳能超白玻璃能达到强度高、安全性好、平整度高、透光性好的效果,能有效保护太阳能电池片经受风霜雨雪及外力的侵蚀和冲击。

公司能够按照客户的需求,提供指定尺寸的钢化玻璃,玻璃厚度:2.5mm 至 6mm,最大玻璃尺寸(3.2mm 厚):1100mm×2000mm;产品质量:强化玻璃质量,达到并满足 GB15763.2—2005、AS/NZS 2008:1996、EN12150/DIN1249D、ASTM-E-903(891)-96 等标准。

(3)镀膜玻璃(太阳能超白钢化镀膜玻璃)

在太阳能超白玻璃基础上镀上光学增透膜,再经强化处理后形成的产品即为钢化镀膜玻璃。它能有效降低玻璃表面太阳光反射率,从而提高太阳光的透过率,以使太阳能组件的输出功率。通过镀膜技术,能使普通太阳能超白玻璃的透光率提高 2.5%以上,3.2mm 厚的超白玻璃能达到 94%以上。

(4)双玻组件用超薄玻璃

双玻组件是指由两片玻璃和太阳能电池片组成复合层,电池片之间由导线串、并联汇集到引线端所形成的光伏电池组件。用玻璃代替传统的组件背板,是因玻璃属于无机材料,具有不降解、耐磨损、抗腐蚀性强的优点,且玻璃透水率几乎为零,能从根本上杜绝 PID 现象产生,防止老化与蜗牛纹现象。组件两面均为玻璃不可燃物,使组件的防火等级由普通晶硅组件的 C 级升级至 A 级,使其更适合用于居民住宅、化工厂等需要避免火灾隐患的地区。此外,双玻组件的三明治结构可以保证在生产、运输、安装过程中的组件弯曲形变不会造成新的电池片隐裂,组件抗弯曲抗隐裂性能大大优于传统组件和薄膜组件。因此,双玻组件具有广阔的市场前景。

市面上早期的双玻组件产品由于使用前后标准厚度的光伏玻璃,重量大搬运不方便,因而未获有效推广。公司现已掌握双玻组件用超薄玻璃的深加工技术,具备 2.5mm厚的超薄双玻组件用玻璃的生产能力。

索拉特(位于江苏省常州市)主要的客户为光伏组件企业,目前已与多家业内企业建立了良好的业务合作关系,主要客户包括正信光电(OC:838463)科技股份有限公司(位于江苏常州)、常州天合光能(SH:688599)有限公司(位于江苏常州)、江苏辉伦太阳能科技有限公司(位于江苏南京)、常州兆阳能源科技有限公司等。

2019年前五大客户:

1 Canadian Solar Manufacturing (Thailand)Co., Ltd.*

阿特斯太阳能(NASDAQ:CSIQ)的泰国公司,

2 上海市机械设备成套(集团)有限公司 ,国有多元投资的企业集团,上海建工(SH:600170)旗下公司,为国家和上海市重大工程、重大技术改造项目,提供成套设备和配套服务。

3 沛县鸿特光电科技有限公司

江苏省徐州市的一个小企业,2018年注册,2019年才核准,注册资本100万,实缴资本是0,购买了3271万的货物。

4 泰州中来光电科技有限公司姜堰分公司(江苏省泰州市)

太阳能电池背膜企业中来股份(SZ:300393)旗下的子公司(江苏省苏州市)

5 天合光能股份有限公司 ,主要产品有光伏组件、系统产品、光伏电站、智能微网及多能系统。

2018 年前五大客户:上海市机械设备成套(集团)有限公司、常州亿晶光电科技有限公司、泰州隆基乐叶光伏科技有限公司 、正信光电科技股份有限公司、泰州中来光电科技有限公司姜堰分公司

正信光电不仅从索拉特采购,还从其他玻璃厂采购。2019年采购了亚玛顿6324万的光伏玻璃。

2018年,采购了南玻A的1.3亿光伏玻璃。

索拉特地处江苏省常州市,坐落于金坛光伏产业园区。金坛作为中国光伏新能源产学研结合最紧密、垂直一体化程度最高、装备制造水平一流、产业配套最齐全的地区之一,多年来大力发展光伏新能源产业。江苏省系国内光伏产业的集中地之一,光伏企业数目众多,包括常州天合光能有限公司、亿晶光电(SH:600537)科技股份有限公司等优秀企业。

由于玻璃自身易碎的特点和运输的局限性,导致玻璃企业的销售一般约半径为 50 公里,客户通常优先选择区域内的玻璃厂商。公司充分利用区位优势,与省内光伏企业建立了长期稳

定的合作关系。公司作为苏南地区唯一拥有炉窑的玻璃厂商,生产过程中无需外购半成品,能够快速响应客户的需求,进一步缩短供货周期,由此逐渐提高客户的满意度与忠诚度。

可见,由于光伏玻璃的运输半径短,索拉特的优势主要在于所处位置好,为区域内的广泛企业做配套。在全国范围 内,竞争力就远不如信义玻璃(HK:00868)和亚玛顿(SZ:002623)。

光伏玻璃的上游为光伏玻璃生产所需原材料和能源的供应行业,包括石英砂、纯碱、重油、煤层气等行业。光伏玻璃的成本主要包括直接材料、燃料动力、直接人工和制造费用,其中直接材料、燃料动力合计占比达到 80%。直接材料的主要构成为纯碱和石英砂,燃料及动力的主要构成为石油类燃料(包括重油和石油焦)、天然气和电。

整体而言,上游行业基本属于充分竞争性行业,市场供应相对充足,不存在供应瓶颈,不存在个别企业技术垄断,对本行业的发展比较有利。但是,上游原材料及能源价格的变化将影响业内企业产品的生产成本,进而影响利润水平。上游行业的议价能力强弱不一,对本行业的影响也有所不同。上游行业对本行业的影响还体现在原材料品质的高低方面,例如光伏玻璃的生产工艺对石英砂等原材料的要求较高,增加了采购的不稳定性,加之石英砂矿分布比较分散、原料初步加工后质量良莠不齐等因素,在一定程度上影响本行业产品的品质。

下游行业主要是太阳能电池组件生产行业和建筑行业等。光伏行业与下游行业的发展密切相关,下游行业对本行业的发展具有较大的牵引作用,下游行业对业内产品的需求直接决定了本行业的市场需求。近年来,随着太阳能光伏发电应用市场的逐步回暖,下游行业发展迅猛,产能快速扩张,对本行业产品采购数量也随之大幅增长,推动了本行业的发展。

下游晶体硅太阳能电池组件行业的景气程度直接决定了晶体硅光伏玻璃的需求。晶体硅电池产量目前占光伏电池产量的 80%以上,中长期仍为光伏电池的主流,且能够保持较快增长,对光伏玻璃行业有很强的拉动效应。

光伏玻璃下游太阳能电池组件行业具备一定的周期性,使得玻璃需求也呈现出一定的周期波动。由于集中度较高,且玻璃属于大宗品,品牌差异不大,因此对下游的议价能力偏弱。

综上,光伏玻璃行业在产业链中处于相对弱势的地位,原片及深加工企业盈利能力呈周期波动。

索拉特的毛利润和净利率波动较大,周期明显,但和同行相差不大。

光伏玻璃行业是一个集中度较高的行业,进入该行业受到技术、供应商认证、人才、产品质量、市场和品牌、资金及客户等多方面的壁垒制约。

?技术壁垒

玻璃生产流程涉及成百上千个技术环节,一个环节出错便会影响产品的质量和制成

率。因与其他业内企业生产线的建制、工艺参数的设置等方面存在差异,玻璃生产企业

想要建立起适应自身特点的工艺制度往往需要长时间的摸索探求、经验积累及不断创

新。生产技术的经验积累、工艺技术的掌握程度和技术管理水平的精细化程度构成了非

玻璃生产企业进入光伏玻璃行业的主要技术障碍。同时,行业新进入者常因规模较小,

无法获得规模效应,研发投入较少,新产品研发受到资金和技术等方面的制约,难以形

成批量的生产能力。

其次,光伏玻璃必须具备高透光率及高抗冲击水平,为满足该等要求,生产过程通常需要特定的工艺和技术,在料方设计、工艺系统设计、炉窑窑池结构、操作流程、工艺参数控制制度和产品质量标准等方面的要求都远高于普通玻璃,因而普通玻璃制造企业与光伏玻璃制造企业的技术相差甚远,形成了普通玻璃制造企业进入光伏玻璃行业的技术壁垒。

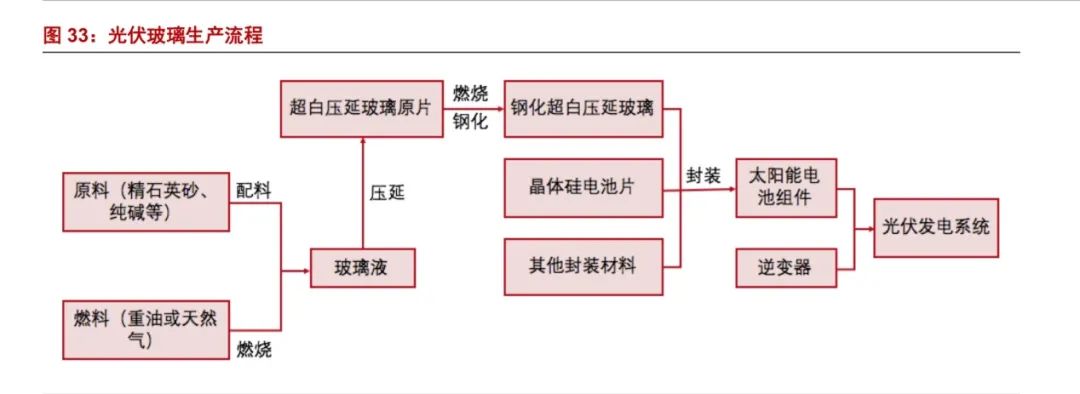

光伏玻璃的生产过程主要分为原片生产和深加工两个阶段,首先通过原片生产阶段冷却玻

璃液,裁切出符合质量要求的玻璃板,然后通过深加工阶段进行镀膜和钢化,以提高其透

光率和机械性能,满足光伏组件的使用需求。

由于生产光伏玻璃工艺的复杂性和独特性,生产过程中对于工艺的高要求,以及组件厂对

于新光伏玻璃供应商的认证导入周期通常在半年到一年左右,光伏玻璃行业形成了较高的

准入门槛,也使得光伏玻璃企业能够通过改良产品厚度、产品镀膜、窑炉日产量等工艺进一步提升技术壁垒。

?供应商认证壁垒

光伏玻璃是光伏组件的重要组成部分,对产品的透光性、自爆率、稳定性等要素要求较高,光伏玻璃质量对于电池组件的光电转换效率及使用寿命有较大影响。光伏玻璃运用在组件中需要进行较长时间的质量认证,例如 SPF 光伏玻璃认证以及下游组件厂对于产品较长时间的试用期。而且资质认证和试用周期较长,新进入者的各方面资质若达不到相关标准,其产品销售等生产经营活动将会面临较大的不确定性,短期内将难以大规模地开拓市场。一般只有在技术优势、专业化程度、信用等级、资金实力等方面具有较为明显的竞争优势的企业才能在行业中获得较大发展机会。同时,有先发优势的企业长期以质量优良的产品与下游客户建立了良好的信任和合作关系,具有了市场品牌效应,使新进入者具有开发客户的障碍。

?资金壁垒

光伏玻璃行业属于资金密集型行业,规模化生产是降低成本的必要手段,已然成为本行业的发展趋势。光伏玻璃的生产线投资较大,年产 1500 万平方米的太阳能超白玻璃项目总投资约为 10 亿元,主要系生产设备价格较高,成套引进国外生产线更是需要大量的资金投入。此外,原材料储备、产品技术改进、新产品研发等环节所需的营运资金规模也很大,如此大的资金投入规模使得有意进入此行业的投资者望而却步。

1000吨/天的光伏玻璃生产线通常需要投资约 6-9 亿元人民币,投资强度较大;同时,行业的规模效应明显,1000吨/天 大型窑炉相比普通窑炉,能耗低 20-30%,成品率更高,优势明显,目前行业内拥有 1000吨/天 窑炉进行生产光伏玻璃的仅有信义光能和福莱特两家,头部企业技术优势明显。

太阳能镀膜玻璃价格为行业定价,产品价格在 18 年“531”之后下行至低位(最低跌破 20 元/平米),19-20 年光伏行业景气度趋势性回升,光伏玻璃价格相应上升,假设 20-22 年太阳能镀膜玻璃价格为 26/27.5/29 元/平方米,毛利率主要受到光伏玻璃原片采购成本和镀膜太阳能玻璃价差影响,一般在 2-3 元/平米。

预计 2019-2025 年全球光伏新增装机复合年均增长率 为12.7%。

在光伏行业高速增长以及双面双玻产业趋势下,光伏玻璃需求量的复合年均增长率 为 16.7%,高于行业增速。

在下游光伏组件扩产,需求高涨的情况下,光伏玻璃的产能又短期无法跟上,价格不断上升,因此索拉特业绩从2019年开始飙涨。

目前的竞争对手:

行业格局上,信义光能(968.HK)和福莱特玻璃(6865.HK)双寡头优势明显。

根据卓创资讯,截止 2019 年 12 月光伏玻璃企业产能合计 27260吨/天,信义光能占比 28.61%,福莱特光以产能占比达到 19.81%。

福莱特和信义光能光伏玻璃的 产能占比合计超过 计超过 50%。

另外,产能较大的还有:彩虹新能源(HK:00438)、金信太阳能、中建材、南玻A(SZ:000012)、中航三鑫、安彩高科(SH:600207)、亚玛顿(002623)等。

光伏玻璃产能正稳步扩张。根据主要厂商建设规划,测算 2020/2021 年光伏玻璃行业净新增日熔量将分别达 5000 和 10000 吨/天左右。尽管 2021 年光伏玻璃行业将有新增产能集中投产,但新产线从点火到稳定出货一般需经历 3-4 个月的爬坡期,实际产能增量料将打折扣。同时在2013-2014 年行业扩展潮中投产的产线,或将于 2021 年进入冷修高峰,将部分抵消掉新增产能集中投放对行业供给端的冲击。

因此,光伏玻璃的景气周期至少可以持续到2021年。

由于索拉特在2019年投资新建了第二个日融化量 160 吨的炉窑一座,产能得以提升,2020年业绩大概率会非常不错。产能利用率提升,规模扩大,单位产品成本会极大降低,因此利润会增长迅猛,中报业绩就增长了6.24 倍。并且第四季度光伏玻璃继续涨价,因此净利润增速预计依旧会非常高。2019年净利润是3667.19万,预计2020年净利润至少可以达到3倍,甚至到四五倍。那么,2020年全年净利润规模大概在1亿元以上。那么动态市盈率为8,PB为4。这个估值远低于A股同行福莱特(SH:601865)和亚玛顿(SZ:002623)。

【特别说明】文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2015第七届中国地源热泵行业高层论坛9月在济南举办2024-08-16

-

低端过剩严重 锂离子电池行业面临洗牌2024-08-16

-

Maxwell全新3V超级电容器开创行业新格局2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

Maxwell畅谈超级电容行业未来5年发展前景2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

“数享生态,智创未来” 第二届燃气行业产业联盟·818峰会圆满成功!2024-08-16