国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏银浆国产替代,百亿市场蓄势待发

光伏银浆国产替代,百亿市场蓄势待发 近期,硅料、硅片、电池片不断传来涨价消息,下游需求不断向好,推动光伏行业产业链全面提价。从内外政策来看,光伏行业在财政补贴、税收优惠等方面均有

近期,硅料、硅片、电池片不断传来涨价消息,下游需求不断向好,推动光伏行业产业链全面提价。

从内外政策来看,光伏行业在财政补贴、税收优惠等方面均有一定的扶持政策,有望力挺光伏行业全面扩容。兴业证券研报表示,在产业链降价带来的装机成本下降、平价区域扩大等因素的助推之下,内外光伏需求有望持续稳定增长。叠加HIT电池渗透率的逐步提高,全球光伏市场有望迎来黄金期。

同时,到2025年全球光伏新增装机量将达到287GW,海外多国渗透率的目标提升空间均超4倍以上,光伏行业的逐步扩大,将拉动银浆需求的兑现。

光伏银浆是实现光伏产业国产替代的重要环节。预计2025年银浆行业市场空间将达到210亿元,低温银浆将达到99.6亿元。

光伏银浆是光伏电池的核心辅料,是由高纯度(99.9%)金属银的微粒、玻璃氧化物、有机树脂、有机溶剂等所组成的一种机械混和物的粘稠状的浆料。新一代HIT电池中,光伏银浆成本占比达到24%,光伏银浆的重要性逐步提升。

光伏银浆的生产壁垒主要包括:高分子焊接技术与超细银粉的制备,是国内光伏银浆厂商产品较杜邦、贺利氏等海外巨头存较大差距的核心关键,也导致前期国内光伏银浆主要依靠海外进口的原因之一。

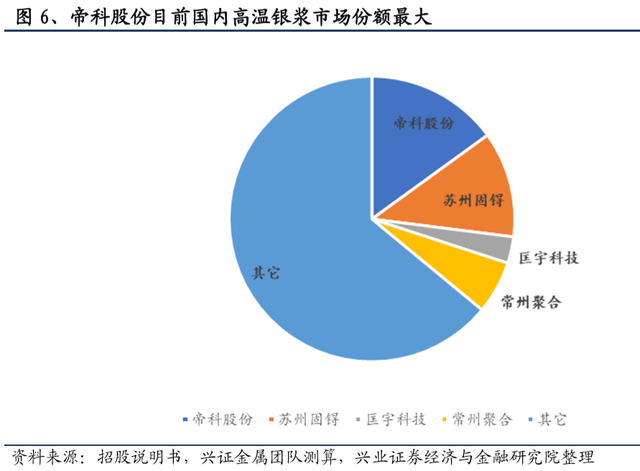

目前国内基本形成了:晶银新材(苏州固锝子公司)、帝科股份、匡宇科技、聚和股份等为代表的四大国内浆料龙头企业。并逐步打破了由杜邦、贺利氏、三星SDI和硕禾电子垄断的浆料企业。

目前国内四大银浆厂商的高温银浆市场份额合计不足35%,市场竞争相对激烈。其中帝科股份占比最大约13%左右,苏州固锝市场份额超10%。除此之外,国际四大银浆企业等由于成本和技术升级问题,正逐步被国内龙头所替代。

此外,低温银浆产能不足,垄断性较强,京都 ELEX(KE)市占率超90%。

国内企业在高温银浆已逐步站稳了脚跟,并开始逐步向低温银浆进军,但整体尚处于起步阶段。目前宣传涉足该领域的国内厂商主要有晶银新材、帝科股份、常州聚和、深圳首驰等企业,进展相对较快的主要有苏州晶银和常州聚和。苏州晶银已实现量产,后续一旦认证通过,开启大量采购,有望打破现有低温银浆供给格局。

国产浆料起步较晚,2011年之前一直未有突破。受益于国内光伏制造产能的崛起,以及装机占比的提升。市场需求快速增加下,银浆逐步开始国产化。国产银浆从2017年开始份额加速提升,从2017年的20%,提升至2018年的35%-40%,到2019年的50%左右。

相关概念股

苏州固锝:公司旗下拥有银浆行业龙头苏州晶银,目前已实现低温银浆的量产,6月已为国内外光伏厂商小量供货。同时公司拟通过定增全资控股苏州晶银加码低温银浆业务,预计2020年产能将达到500吨,低温银浆产能可达150吨,成为国内低温银浆的龙头企业。

帝科股份:公司旗下高端产品居多,主要应用在光伏多晶领域与高端电子元器件上,是目前国内光伏银浆市占率较高企业之一,公司目前拥有高温银浆产能367吨,预计募投项目达产后提升到500吨,且已涉足低温银浆领域,已开始给通威进行公斤级别的供样试产。(来源:财联社)

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16