国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏系列报告:行业集中度继续提升 头部企业竞争力更强

光伏系列报告:行业集中度继续提升 头部企业竞争力更强:2019年单晶取代多晶成为绝对主流,行业集中度继续提升,头部企业收入净利维持高增长。2020年初以来疫情导致产业链价格大跌,加

:2019年单晶取代多晶成为绝对主流,行业集中度继续提升,头部企业收入净利维持高增长。2020年初以来疫情导致产业链价格大跌,加速二三线低效产能退出,市场进一步向头部企业集中。组件价格大幅下跌有望在疫情缓解之后刺激需求回暖甚至爆发,五一节前电池价格已经反弹,供需格局改善,行业走过至暗时刻。前期核心标的相比沪深300显著超跌,当前产业链需求和价格已开始回暖,维持行业推荐评级。

(来源:微信公众号“电新产业研究”ID:jiaxun-you 作者:游家训 刘珺涵 普绍增 刘晓飞)

摘要

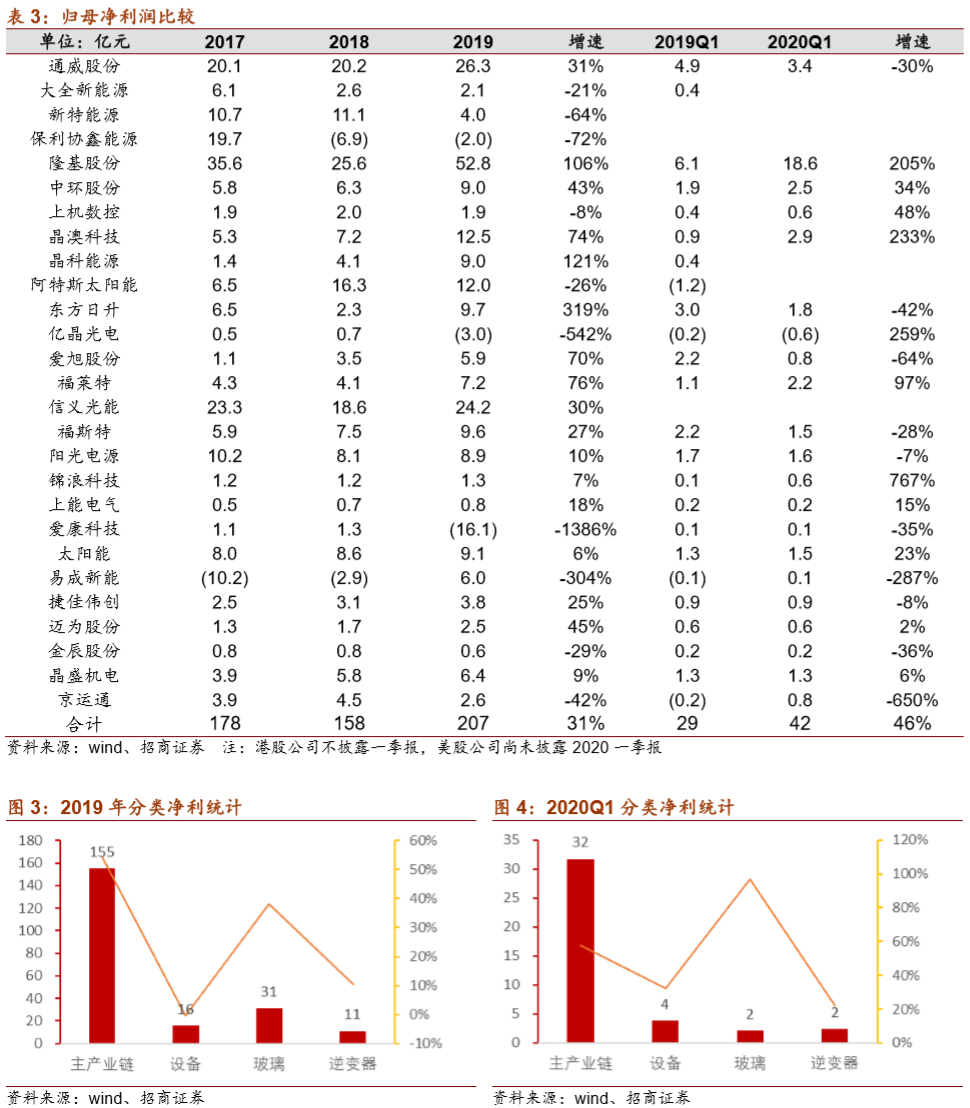

◾2019年收入净利高增长,2020Q1受疫情冲击阶段性下滑。2019年光伏产业27家上市公司合计实现销售收入2734亿元,同比增长17%;归母净利润207亿元,同比增长31%;平均销售净利率9%,ROE约11%,资产负债率56%。各环节盈利能力最强的分别是通威的硅料、隆基的硅片、通威和爱旭的电池、信义的玻璃、晶盛的炉子。2020Q1受疫情冲击各项指标阶段性下滑。

◾供给端:疫情加速二三线产能退出。2020年初以来,疫情先是导致国内生产停顿,后又导致海外市场突然萎缩,产业链开工率普遍下调,光伏主产业链和配套产业链价格均大幅下跌,部分二三线产能停产,头部大厂凭借成本和渠道优势争夺存量订单,加速低效产能退出。

◾需求端:组件价格降幅比肩531冲击,需求有望爆发。2018年531之后组件价格跌幅20%,刺激2019年海外需求增长45%。2019年Q3和近期电池价格大跌,带动组件价格又跌了20%。叠加MBB+半片等高密度封装技术和M6大硅片的普及,电站BOS更低,国内EPC报价已经看到3元/瓦,光伏电站在海外大部分地区实现平价,叠加海外零利率甚至负利率金融环境,需求有望在疫情缓解之后逐步恢复并爆发,带来新一轮装机潮。

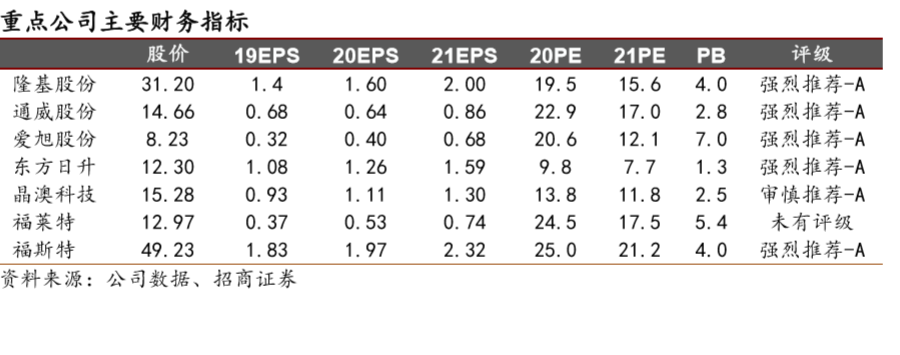

◾结论与投资建议:前期光伏核心标的回撤都在40%左右,跑输沪深300指数25PCT。五一节前电池片价格上涨,标志供需格局改善,光伏至暗时刻已过。维持行业推荐评级,建议积极布局,优选各环节核心标的。重点推荐:隆基股份、通威股份、爱旭股份、东方日升、晶澳科技、福莱特、福斯特。

◾风险提示:疫情得不到有效控制;全球电力增速低于预期。

1.2019年报&2020一季报综述

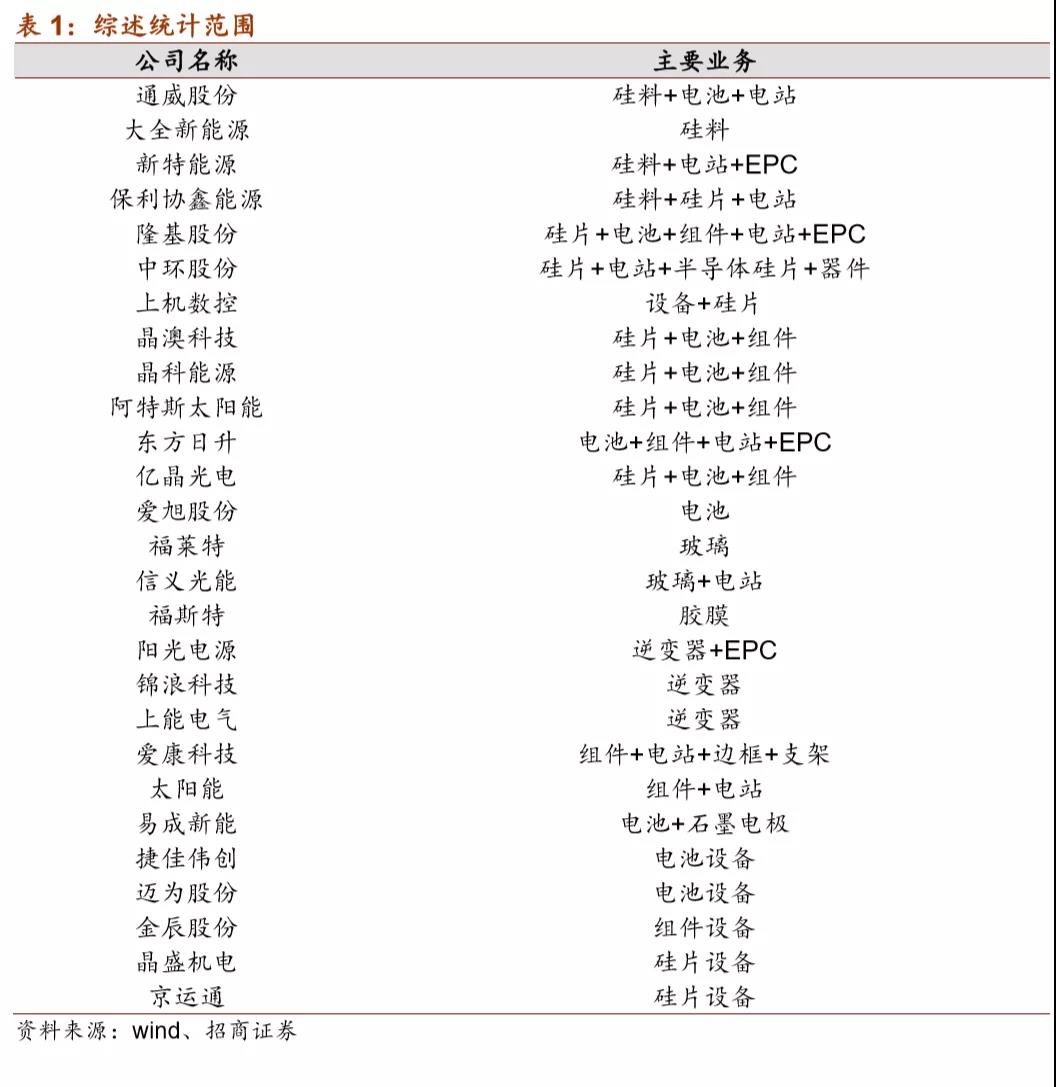

1、综述涵盖主产业链和配套产业链

光伏主产业链包含硅料、硅片、电池、组件四大环节,四大环节同时还有配套的设备和耗材供应链。上游工业硅粉制造属于化工行业,下游光伏电站运营属于电力行业。本综述共有27价上市公司纳入统计,涵盖主产业链和配套产业链。

硅料:通威、大全、协鑫、新特均纳入统计,东方希望未上市无信息披露,未纳入。

硅片:隆基、中环、晶澳、晶科、协鑫、上机等规模企业均纳入统计。

电池:通威、爱旭、晶科、晶澳、日升、阿特斯等大型企业均纳入统计。

组件:晶科、晶澳、隆基、阿特斯、日升纳入统计,6大组件厂仅天合光能暂未上市。

设备:捷佳、迈为、晶盛、金辰等核心设备商均纳入统计。

玻璃:信义、福莱特两大龙头纳入统计。

逆变器:阳光电源、锦浪科技、上能电气纳入统计,逆变器龙头华为未上市无信息披露。

2、收入高增长,设备环节增速最高

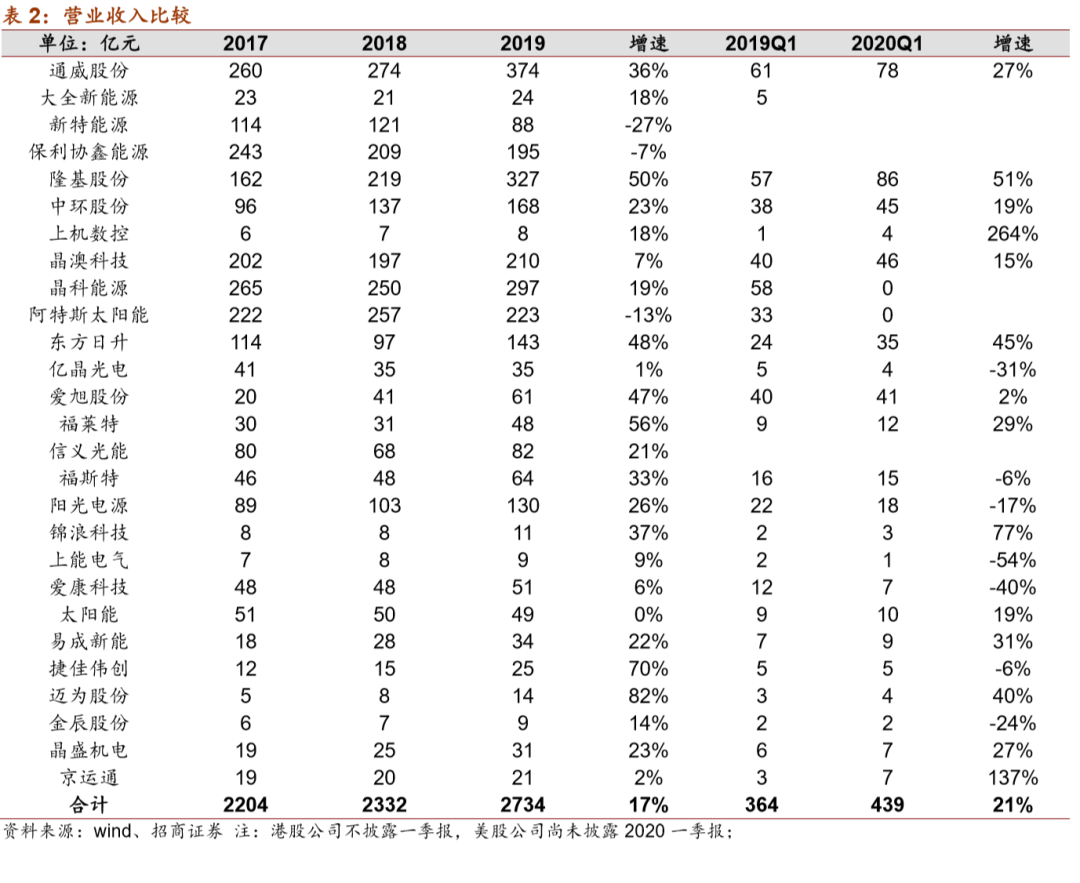

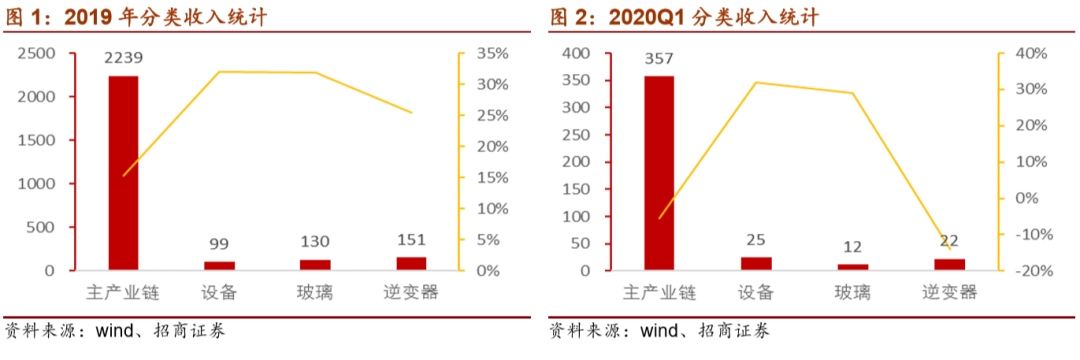

2019年收入增长27%。2020Q1收入增长13%。2019年光伏产业27家上市公司合计实现销售收入2734亿元,同比增长17%,2020年Q1已披露数据的21家上市公司合计实现销售收入439亿元,同比增长21%。

3、净利增速高于收入增速

2019年净利增速31%,2020Q1净利增速46%。2019年27家上市上市公司合计实现归母净利润207亿元,同比增长31%。2020年Q1已披露数据的21家上市公司合计实现归母净利42亿元,同比增长46%,隆基中环两大硅片厂净利占到样本净利的50%。

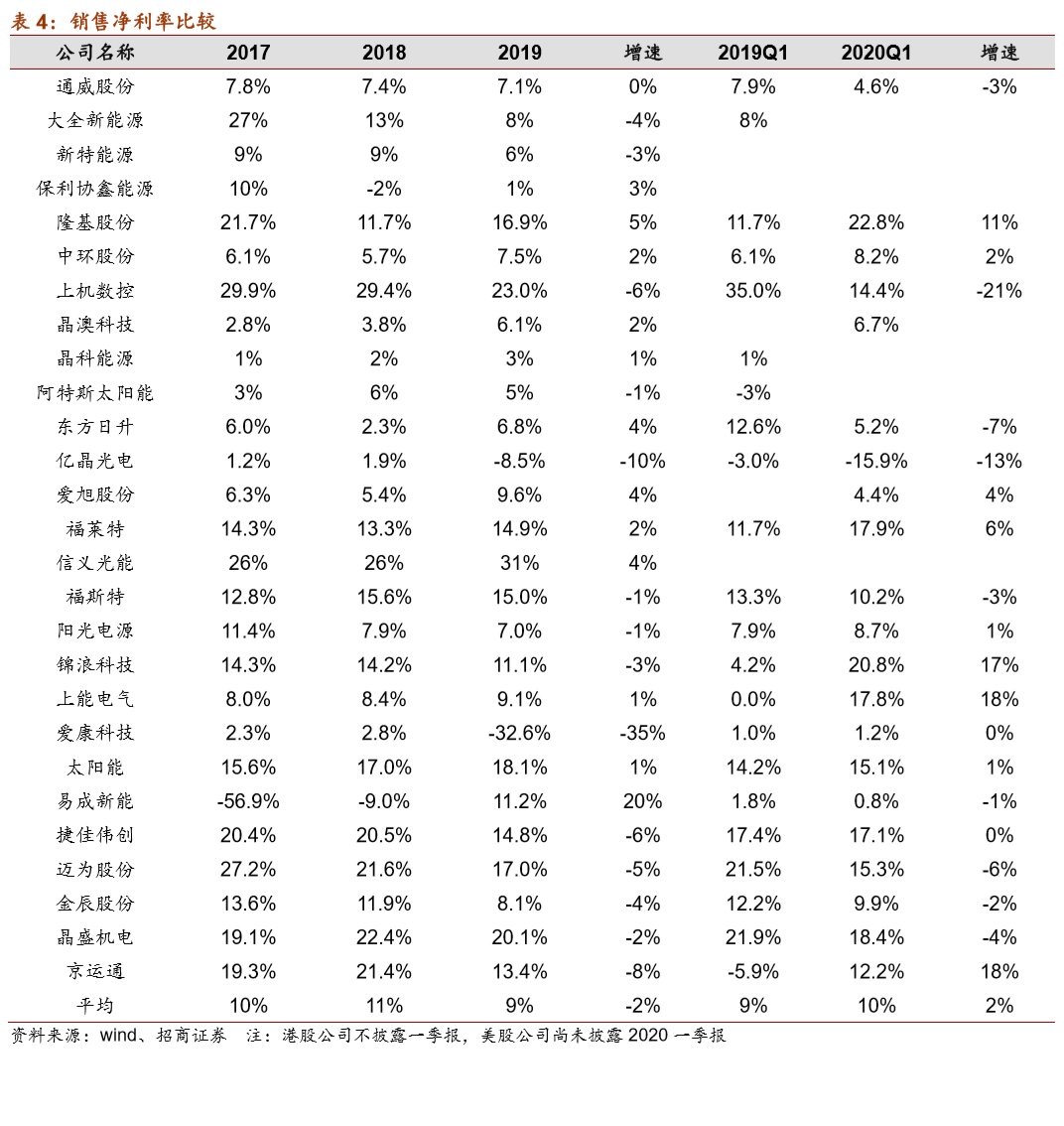

4、平均销售净利率9%,各环节差异较大

2019年全行业平均销售净利率9%。2019年27家上市公司算数平均销售净利率9%,同比下降2PCT。2020年Q1已披露数据的21家上市公司算术平均销售净利率10%,同比增长1PCT。不同环节不同企业之间差别较大,全行业盈利能力最强的是信义的玻璃、隆基的硅片、晶盛的炉子、通威的硅料。

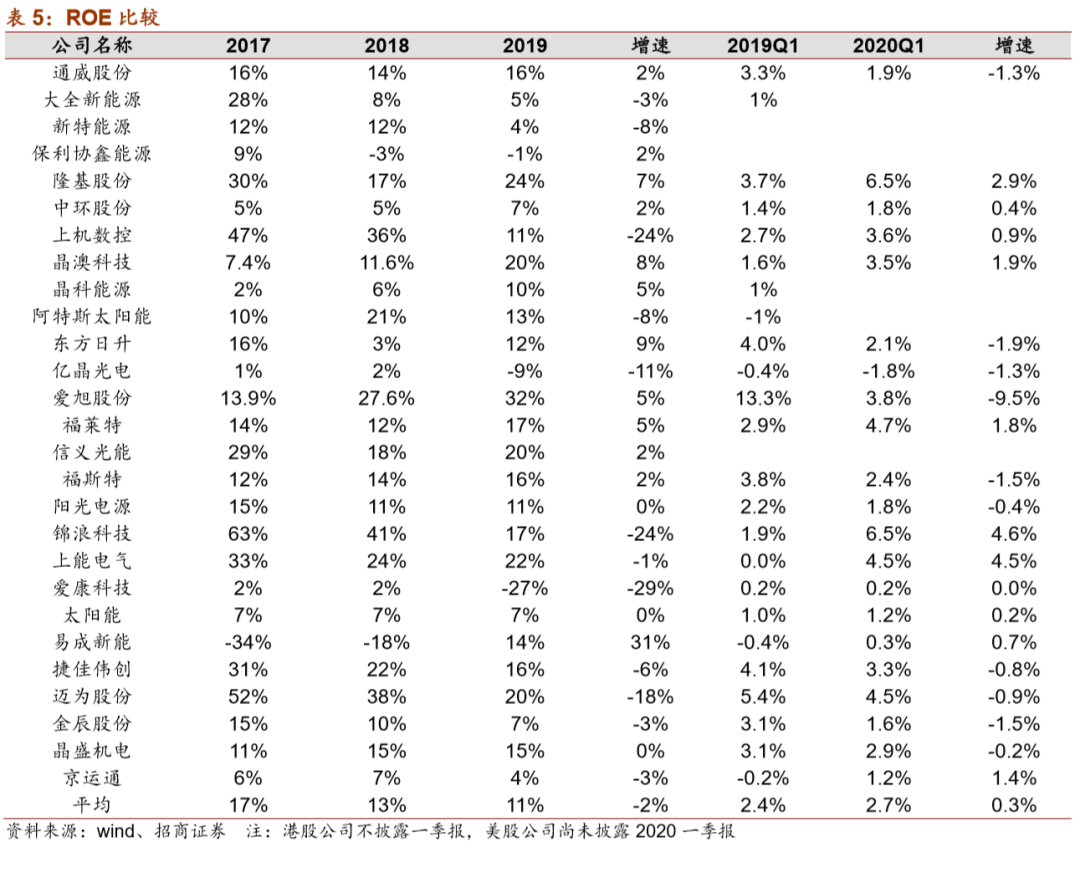

5、平均ROE小幅下滑到11%,头部企业ROE依旧可观

2019年全行业加权平均ROE约11%,各环节差异较大。2019年27家上市公司算数平均销售净利率11%,同比下降2PCT。2020年Q1已披露数据的21家上市公司算术平均销售净利率2.7%,同比增长0.3PCT。

硅料:通威永祥ROE约15%,大全5%,新特4%,协鑫整体亏损。

硅片:隆基硅片业务ROE约31%,中环硅片业务ROE约14%。

电池:爱旭32%,通威31%。

组件:一体化组件厂晶澳20%,阿特斯13%,东方日升12%,晶科10%。

玻璃:信义20%,福莱特17%。

设备:迈为20%,捷佳16%,晶盛15%、金辰7%。

胶膜:福斯特16%,可比公司苏州斯威克也是16%。

逆变器:上能22%,锦浪科技17%,阳光电源11%(公司EPC业务拉低ROE)。

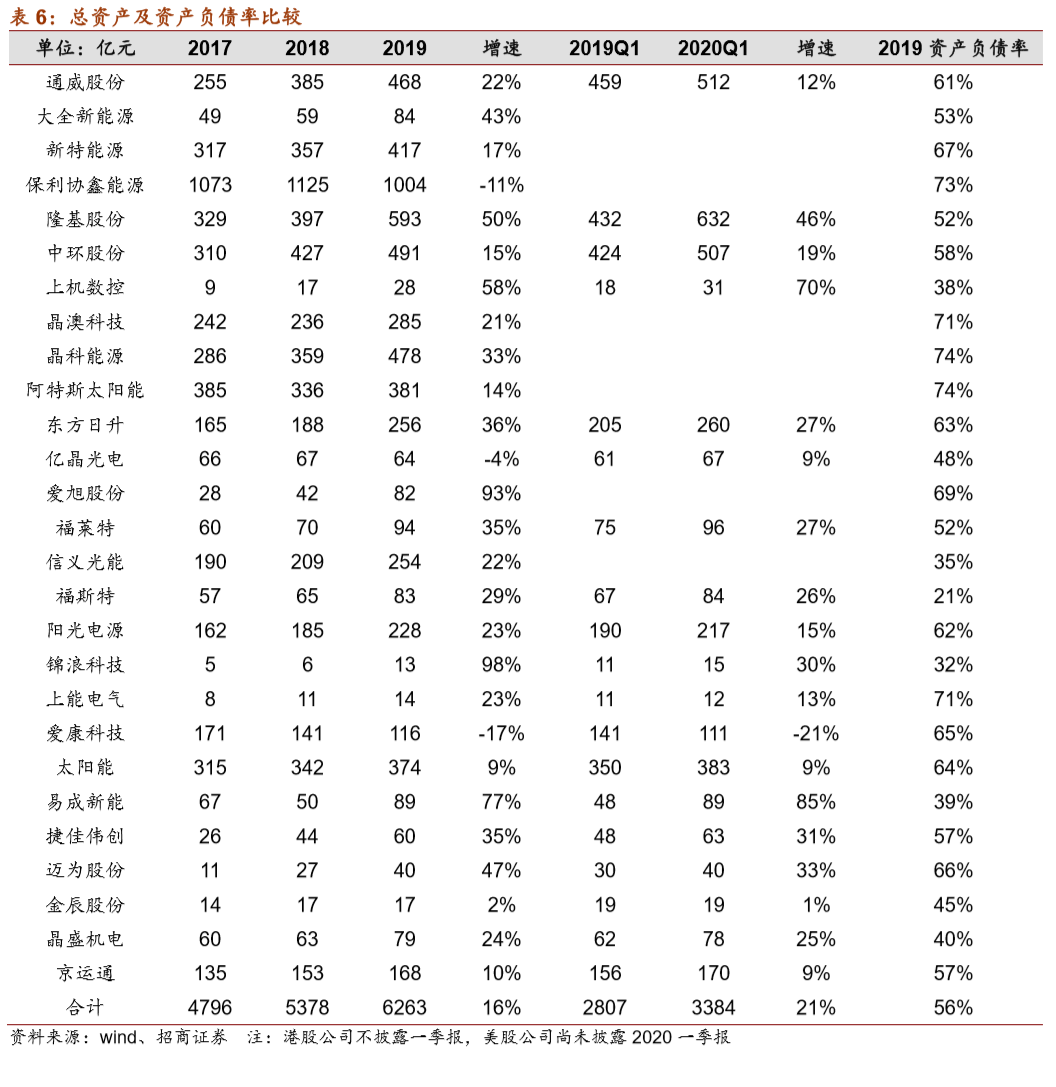

6、总资产超过6000亿元,平均资产负债率56%

2019年光伏上市公司总资产6263亿元,同比增长16%。2019年27家上市公司总资产6263亿元,总负债3896亿元,光伏企业中资产规模最大的是保利协鑫1004亿元,最小的是刚上市的锦浪科技13亿元。

平均资产负债率56%。2019年光伏上市公司平均资产负债率56%,美股上市和刚A股上市的企业整体偏高,晶科和阿特斯负债率最高,达到74%,其次港股上市的保利协鑫73%,刚刚登陆A股的晶澳科技71%、上能电气71%、爱旭股份69%,均处于较高水平,晶澳和爱旭定增之后资产负债率有望回落。

2.疫情冲击下各环节集中度加速提升

1、硅料:价格跌破二线现金成本线,高成本产能大概率退出

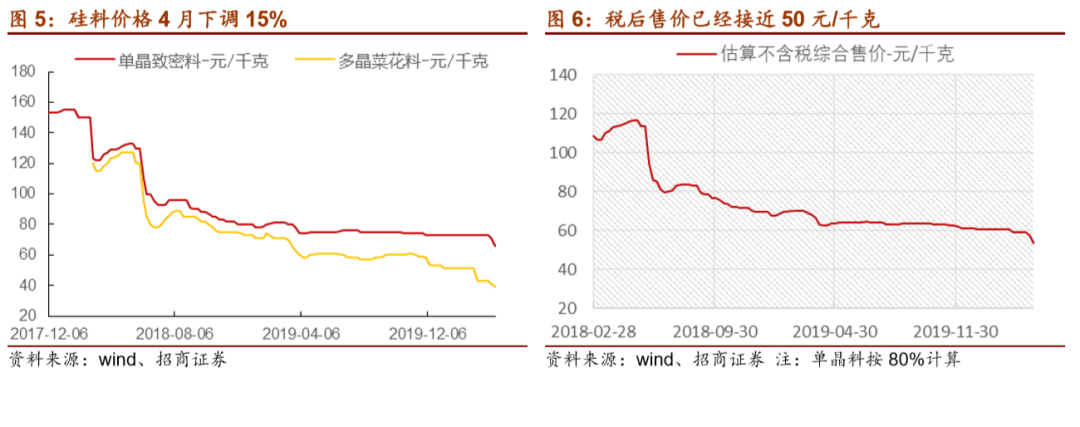

硅料价格4月大跌15%。受疫情影响需求下降,4月以来硅料价格连跌4周,单晶致密料价格从73元/千克下跌到62元/千克,多晶菜花料价格从43元/千克下跌到38元/千克,按照80%单晶料占比估算,硅料企业不含税综合售价已经从4月初59元/千克跌到月底51元/千克。

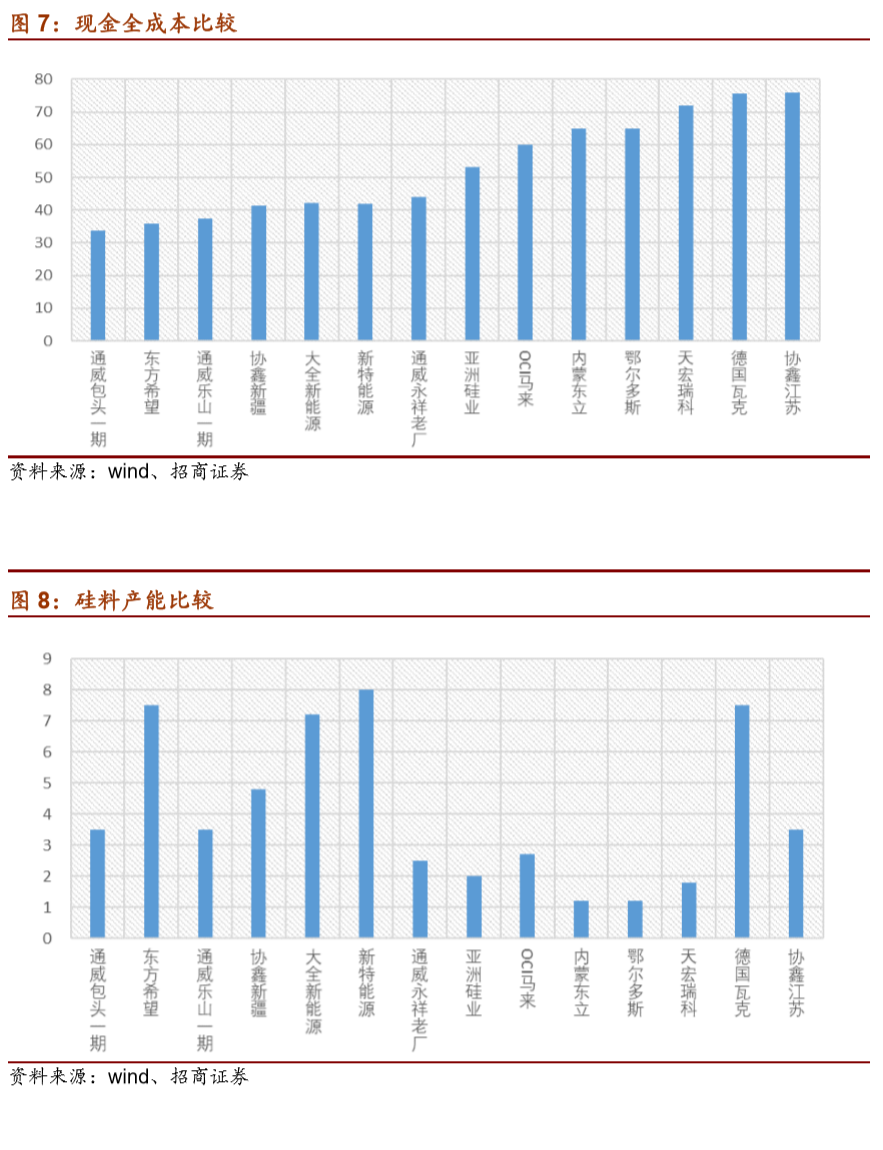

海外厂商和国内二线硅料厂已经亏现金流,头部企业微利。按51元/千克的硅料不含税价格计算,当前海外德国瓦克、韩华马来西亚、协鑫江苏、亚硅、东立、鄂尔多斯等厂都已经亏现金流,头部五大厂也只是微利。对于多晶料占比较高的企业,多晶料还面临销售困局,单晶硅片大幅降价之后多晶路线的存在空间被大幅压缩,多晶料已经面临有价无量的局面,多晶料库存积压已是常态,进一步加大二线企业资金压力。

从产业发展趋势来看,全球硅料产能向中国西部和西南部低电价区和工业硅粉产区转移是大势所趋,其他区域的产能不具备竞争优势,退出只是时间问题,此次疫情冲击大概率会加速这些高成本产能的退出。

硅料进口依存度30%,替代空间仍较大。2019年海外硅料产量17.5万吨,其中光伏级14.5万吨,电子级3万吨,其中德国产量5.8万吨,韩国5.2万吨、美国3万吨、马来等其他区域3.5万吨。光伏级硅料几乎都出口到了中国,2019年中国硅料需求48.4万吨,进口硅料市场份额30%,同比下降5PCT。

首页 下一页 上一页 尾页-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16