国务院关于印发《2024—2025年节能降碳行动方案》的通知

新能源发电2019年&2020Q1财报总结:扩产抢份额、分化定格局

新能源发电2019年&2020Q1财报总结:扩产抢份额、分化定格局:●龙头扩产迎高增长,行业马太效应强化。2019年光伏全球新增装机120GW,同比+11%,虽国内略低于预期但海外

:●龙头扩产迎高增长,行业马太效应强化。2019年光伏全球新增装机120GW,同比+11%,虽国内略低于预期但海外延续高增长。2019年及2020Q1以龙头为代表的企业,通过扩产实现收入及盈利高增长,但马太效应显著,剔除龙头公司中游制造制造板块收入及盈利处于低位。上游设备因行业扩产仍收入维持增长,但以PERC为代表的产能成为主流,单位盈利回落,利润增速放缓。下游EPC及运营企业聚焦国内项目,在2019年-2020年一季度需求回落下,收入及盈利下滑。

●风电高景气度延续,整机环节迎接盈利拐点。2019年风电并网规模25.7GW,同比+25%,根据BNEF统计2019年中国风电新增吊装容量28.9GW,同比增长37%。此外,装机大型化趋势下,零部件企业产品结构升级,业绩强力反转,出货增长盈利修复,收入及利润大幅增长。而整机板块,2019年虽企业出货增长,但执行价格下降,抑制业绩增长,板块收入及利润增长不及零部件环节,而2020年Q1因低价订单消化,执行价格提升,整机环节盈利提升,拐点已至。

●展望2020年:光伏龙头定格局,风电持续高景气:(1)光伏:Q1-Q2分别因国内外公共卫生事件影响,需求递延至Q3-Q4,预计全年新增装机120GW,节奏上呈现前低后高走势。产业链价格下降,落后产能出清,龙头提升份额且受益于下半年需求回暖;(2)风电:行业抢装进行时,制造环节供需关系扭转,2020年有望达到35-40GW。国内需求Q1淡季,公共卫生事件影响有限,Q2-Q4加速抢装并网。制造环节龙头出货大幅增长,叠加涨价降本盈利提升,业绩弹性较大。

●投资建议:光伏板块马太效应显著,龙头主导扩产且盈利提升,2020年因公共卫生事件需求递延至下半年,龙头将出清落后产能,并率先受益于下半年需求回暖。风电板块,抢装延续高景气,零部件2019年-2020Q1持续高增长,整机环节低价订单消化2020年Q1盈利拐点向上,抢装年龙头公司价量齐升,业绩弹性高。推荐:隆基股份、通威股份、日月股份、金风科技、天顺风能等。

风险提示:光伏新增装机不及预期、风电新增装机不及预期、光伏产业链价格大幅波动、钢材价格大幅波动、国际贸易摩擦加剧、弃风弃光改善不及预期等。

报告正文

1、综述:光伏马太效应显著,风电延续高景气

2019年及2020Q1光伏板块,龙头马太效应显著。2019年光伏全球新增装机120GW,同比+11%,虽国内略低于预期但海外延续高增长。因2019年全球光伏需求增长,以上市公司为代表的龙头公司扩张业务规模,2019年光伏板块营业收入及营业利润同比增长9.7%、增长10.9%,分别提升8.6个百分点、提升33.8个百分点。2020Q1因国内公共卫生事件影响,国内需求不及预期,收入及利润增速放缓。2020年Q1光伏板块营业收入及营业利润同比增长4.4%、增长8%,分别下滑5.5个百分点、提升3.1个百分点。

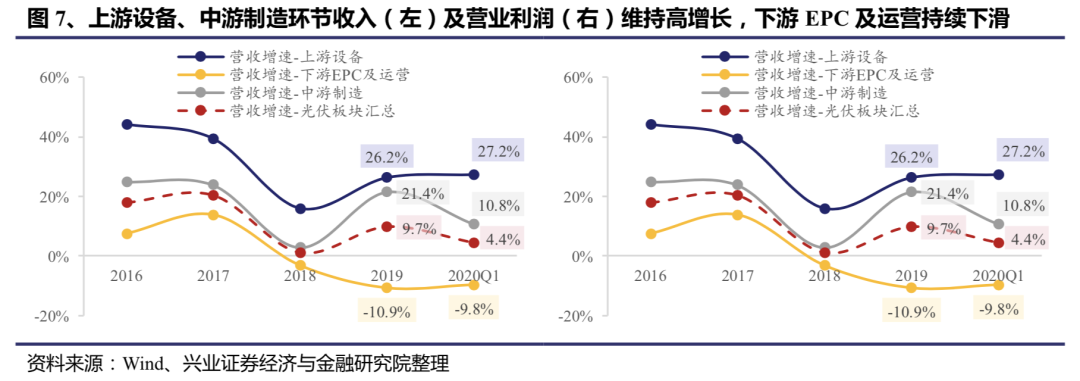

分板块看,2019年及2020Q1以龙头为代表的企业,通过扩产实现收入及盈利高增长,但马太效应显著,剔除龙头公司中游制造制造板块收入及盈利处于低位。上游设备因行业扩产仍收入维持增长,但以PERC为代表的产能成为主流,单位盈利回落,利润增速放缓。下游EPC及运营企业聚焦国内项目,在2019年-2020年一季度需求回落下,收入及盈利下滑。

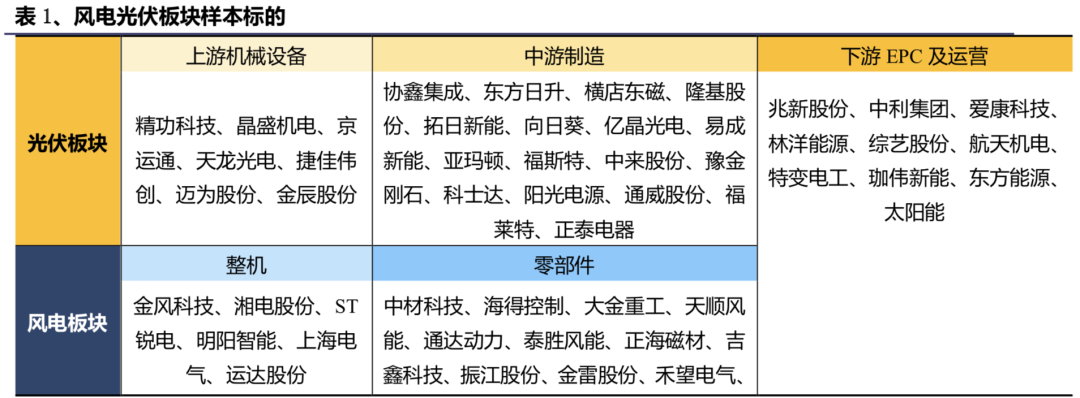

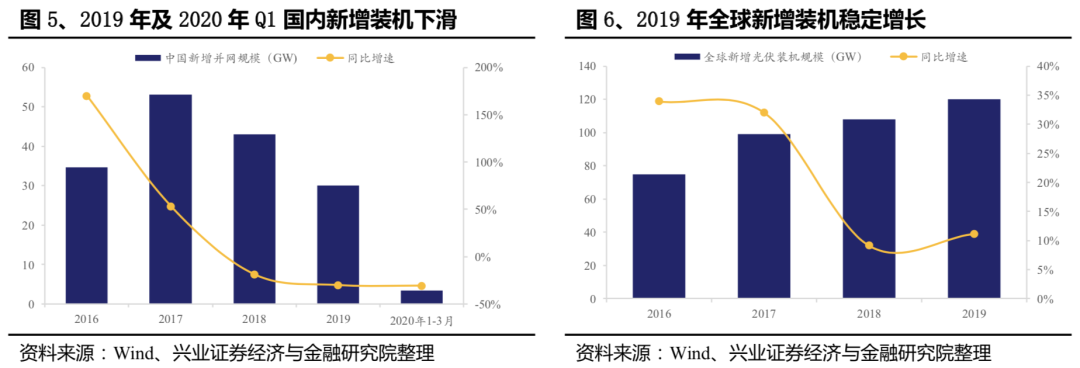

2019年风电零部件高增长,2020Q1整机盈利拐点。2019年风电并网规模25.7GW,同比+25%,根据BNEF统计2019年中国风电新增吊装容量28.9GW,同比增长37%,行业抢装逻辑验证。2019年风电步入抢装年企业出货快速增长,而2020年Q1因公共卫生事件影响出货同比回落,2019年风电板块营业收入及营业利润同比增长29.1%、增长29.6%,分别提升11个百分点、提升41.6个百分点。2020年Q1风电板块营业收入及营业利润同比下降11.7%、下降1.7%,分别下滑39.8个百分点、下滑54.7个百分点。

分板块看,装机大型化趋势下,零部件企业产品结构升级,业绩强力反弹,出货增长盈利修复,收入及利润大幅增长。而整机板块,2019年虽企业出货增长,但执行价格下降,抑制业绩增长,板块收入及利润增长不及零部件环节,而2020年Q1因低价订单消化,执行价格提升,整机环节盈利提升,拐点已至。

展望2020年,光伏龙头定格局,风电延续高景气:(1)光伏:Q1-Q2分别因国内外公共卫生事件影响,需求递延至Q3-Q4,预计全年新增装机120GW,节奏上呈现前低后高走势。产业链价格下降,落后产能出清,龙头提升份额且受益于下半年需求回暖;(2)风电:行业抢装进行时,制造环节供需关系扭转,2020年有望达到35-40GW。国内需求Q1淡季,公共卫生事件影响有限,Q2-Q4加速抢装并网。制造环节龙头出货大幅增长,叠加涨价降本盈利提升,业绩弹性较大。

2、光伏:短期需求承压,龙头马太效应显著

2.1、光伏2019年年报及2020年一季报总结

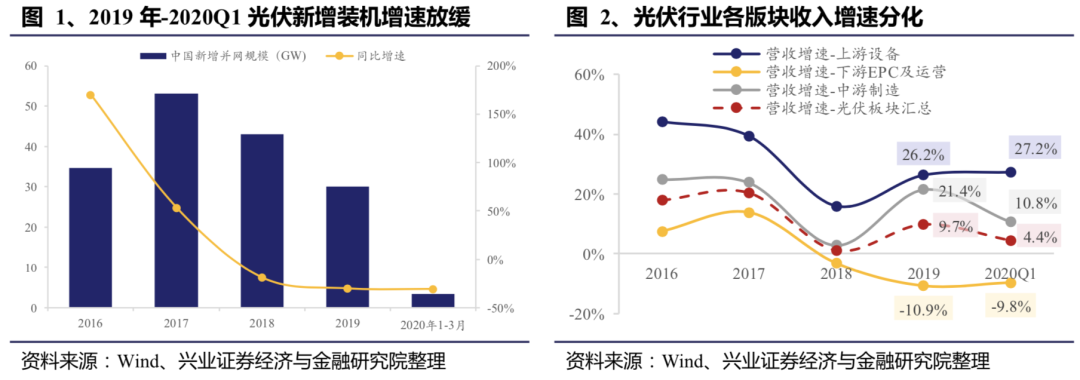

2019年国内光伏政策出台较晚,前期手续不齐备及装机时间仓促,全年中国光伏新增装机30GW,同比下滑30%,而海外快速增长,2019年全球光伏新增装机达到120GW,同比+11%。

因2019年全球光伏需求增长,以上市公司为代表的龙头公司扩张业务规模,全年实现快速增长,而2020Q1因国内公共卫生事件影响,国内需求不及预期,收入及利润增速放缓。2019年光伏板块营业收入及营业利润同比增长9.7%、增长10.9%,分别提升8.6个百分点、提升33.8个百分点。2020年Q1光伏板块营业收入及营业利润同比增长4.4%、增长8%,分别下滑5.5个百分点、提升3.1个百分点。

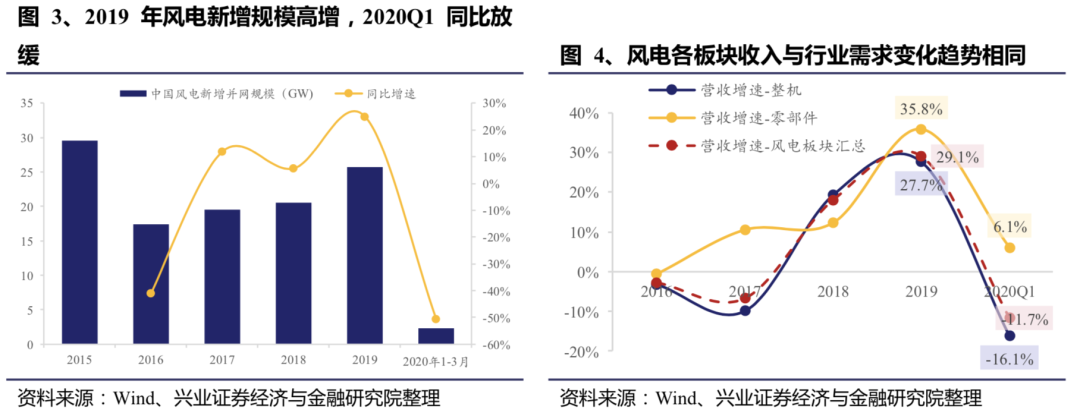

上游设备环节,因2019年技术迭代放缓,以PERC为主的扩产放缓,而2020Q1在制造企业盈利恢复及融资宽松下,新一轮扩产启动。2019年上游设备营业收入及营业利润同比增长26.2%、下降0.9%,分别提升10.3个百分点、下滑8.1个百分点;2020年Q1上游设备营业收入及营业利润同比增长27.2%、增长44.2%,分别提升21.8个百分点、提升79.8个百分点。

中游制造环节,2019年制造企业产能扩张释放,营收规模进一步扩大,但2020Q1国内需求不及预期,中游制造营收及利润增速放缓。2019年中游制造营业收入及营业利润同比增长21.4%、增长20.5%,分别提升18.6个百分点、提升30.8个百分点。2020年Q1中游制造营业收入及营业利润同比增长10.8%、增长16.2%,分别下滑8.3个百分点、下滑12个百分点。

下游EPC及运营环节,EPC及运营企业业务主要布局于国内,而2019年及2020年Q1国内光伏需求同比下滑,导致2019年下游EPC及运营营业收入及营业利润同比下降10.9%、下降11.9%,分别下滑7.7个百分点、提升44.3个百分点。2020年Q1下游EPC及运营营业收入及营业利润同比下降9.8%、下降14.2%,分别下滑5.6个百分点、提升10.1个百分点。

从盈利能力变化趋势来看,各环节盈利有所提升,但主因高权重龙头盈利提升驱动。光伏板块2018年造成盈利低基数,2019年光伏板块整体盈利水平修复,2019年光伏板块毛利率为23.5%,较上年同期变动提升1.3个百分点,净利率为6.2%,同比提升1.8个百分点。2020年Q1光伏板块毛利率为24%,较上年同期变动提升1.4个百分点,净利率为9.2%,同比提升2.2个百分点。

首页 下一页 上一页 尾页-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16