国务院关于印发《2024—2025年节能降碳行动方案》的通知

2049年补贴达到平衡——中国光伏电站资产交易全解

2049年补贴达到平衡——中国光伏电站资产交易全解:随着可再生能源补贴清单制度的推进,确权后的光伏电站又将迎来一波交易高峰,光伏电站交易已经成为受补贴拖欠所累的业主获取“生机”最有

:随着可再生能源补贴清单制度的推进,确权后的光伏电站又将迎来一波交易高峰,光伏电站交易已经成为受补贴拖欠所累的业主获取“生机”最有效的途径之一。

(来源:彭博新能源财经 ID:BloombergNEF)

日前,华能天成融资租赁有限公司与彭博新能源财经携手撰写《中国新能源电站资产交易白皮书》,分析了过去十年新能源电站资产交易的特点、动因和价格形成机制,并对未来交易趋势作出了展望。本文摘要了报告中的重点内容,供读者参考。

交易市场概况

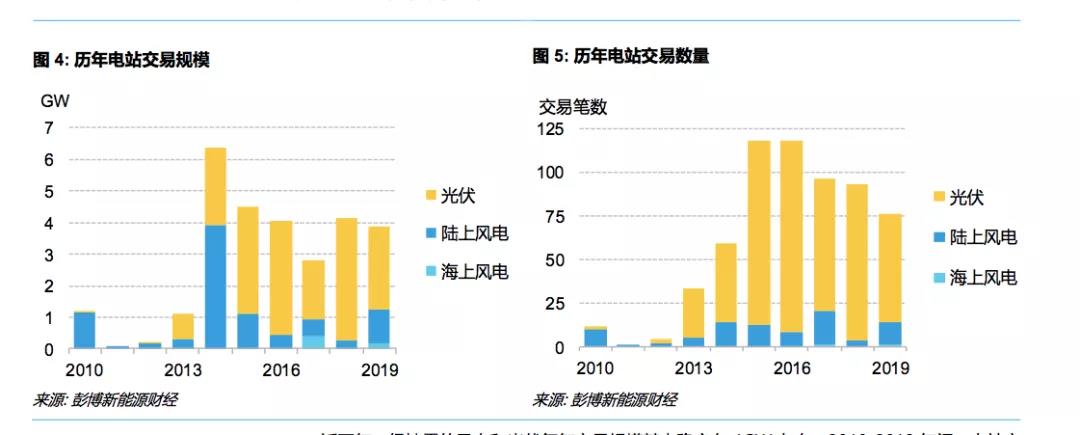

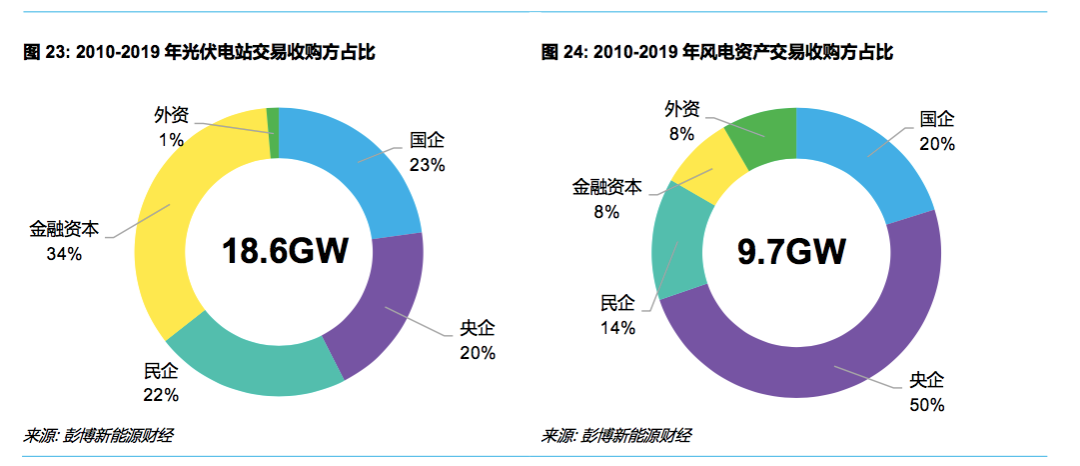

自2010年以来,公开披露的新能源电站交易体量约28.3GW,其中,光伏约18.6GW,风电约9.7GW。近五年来,每年的电站交易规模约为4GW左右,电站交易体量的上升主要源自于补贴拖欠的刺激。

自2015年可再生能源补贴目录无新增后,电站交易市场开始逐渐活跃起来。受限于补贴拖欠带来的资金压力以及电站收益的不稳定性,光伏电站交易规模开始呈现大幅增长。

2016年推迟确认的第六批可再生能源补贴目录带来了当年3.6GW电站交易的高峰,而2018年“5·31”新政后,补贴拖欠带来的颓势凸显,光伏电站交易规模再创新高,达到了3.8GW。以协鑫新能源、熊猫绿能、爱康为代表的投资商拉开了出售电站自救的大幕。

历年电站交易规模

交易项目属性

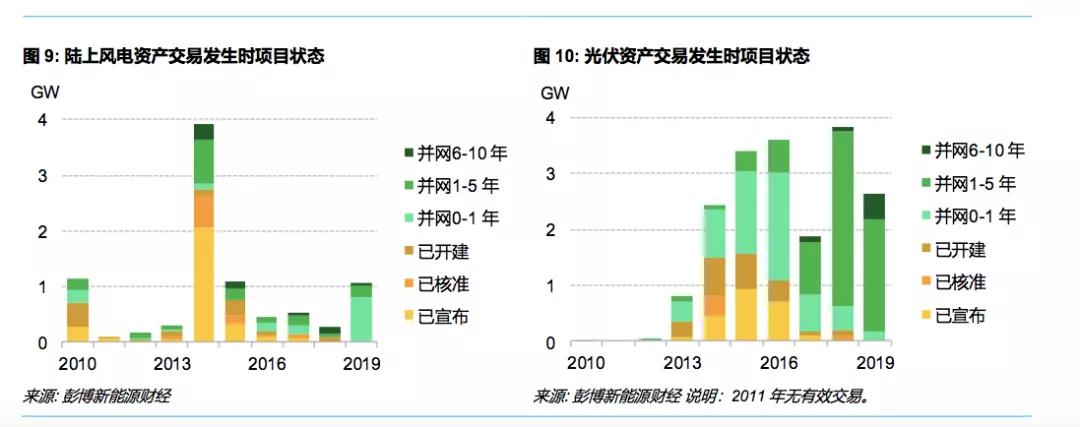

从电站属性来看的话,交易市场以并网后电站交易为主。自2010年以来,已并网光伏项目的交易规模占总规模的66%。即使在建成项目中,收购方也更倾向于建成时间久的电站资产。2012~2016年间,被交易光伏电站资产的平均年龄普遍不足一年,但自2017年以后,涉及交易的光伏项目年龄开始上升,而这源于收购方对补贴目录内项目的偏好。

在补贴清单制出台之前,买家更为倾向已经进入1-7批补贴目录的光伏电站,这些电站是2016年3月之前并网的。

交易项目的状态

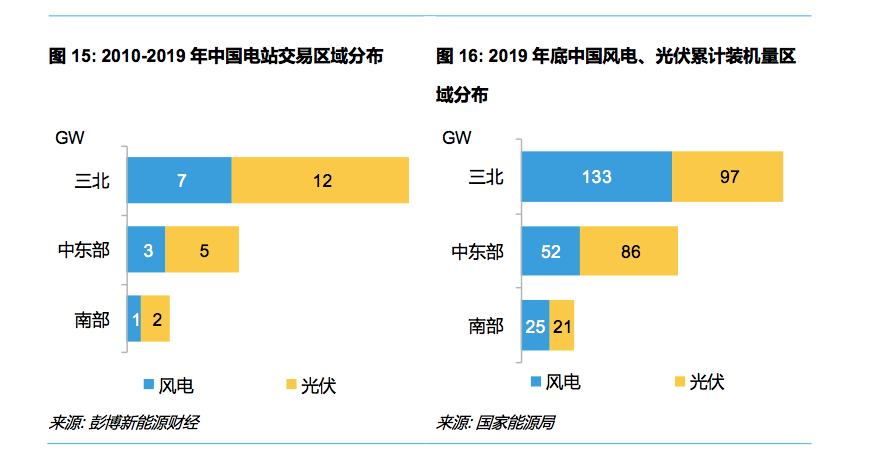

区域特点

十年来,我国新能源电站交易主要集中在“三北”区域,累计交易规模为18.4GW,全国占比为65%,其次是中东部地区,累计规模为7.4GW,占比26%,而南方地区交易最少,仅为2.5GW,占比9%。但近几年来,电站交易区域呈现向中东部地区转移的趋势,随着特高压通道助力“三北”消纳困局,热门区域仍将重返“三北”地区。

电站交易的区域特点

交易主体

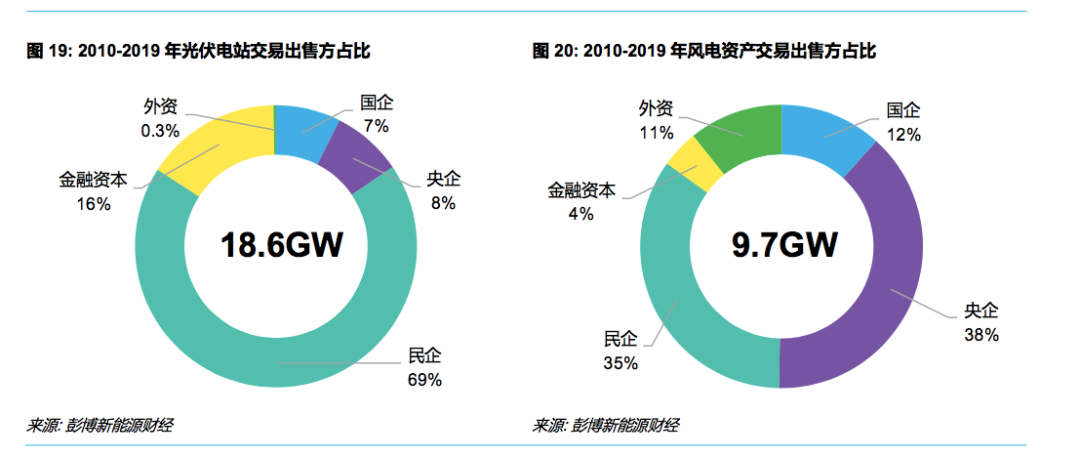

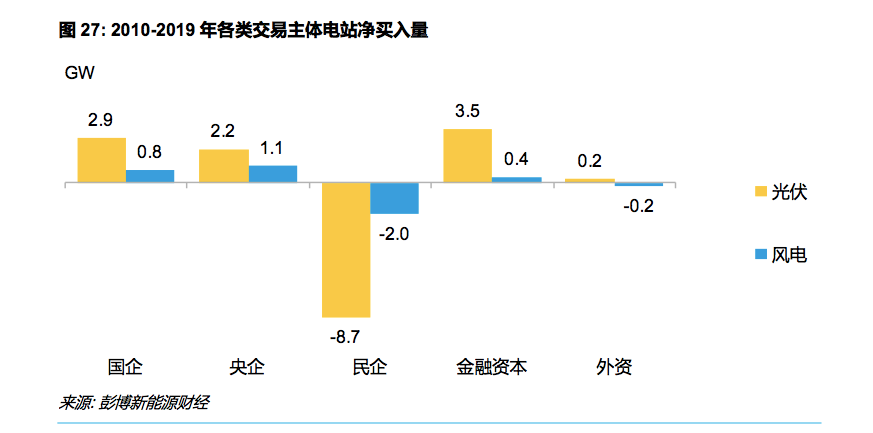

根据交易双方的企业性质来看,基本可以分为民企、央企、国企、金融资本及外资企业五大类。根据十年来的交易数据来看,卖方主要是民企和金融资本,买方则以央企、国企为主。

十年以来,以协鑫、正泰、苏州腾晖为代表的民企共出售光伏电站12.8GW,占比约69%。民企出售电站主要源自扩张过快导致的现金流压力以及补贴拖欠的风险,沉重的债务负担使得民企不得不出售电站以换取现金流。

出售方比例

而收购方则以国企、央企和金融资本为主。以熊猫绿能和江山控股为代表的金融资本在2013~2018年间大举购入光伏电站,收购体量超6GW,占比34%。央企和国企也各自收购了约4GW的光伏电站,总占比约43%,代表企业为申能、国投电力、五凌电力以及浙江新能源投资集团等。

收购方比例

但随着补贴拖欠的愈发严重,金融资本在交易市场开始从“大买家”转变为“大卖家”。尤其在2019年,江山控股与熊猫绿能转而大举抛售所持有的电站以改善现金流。

各交易主体的电站净买入量

交易价格

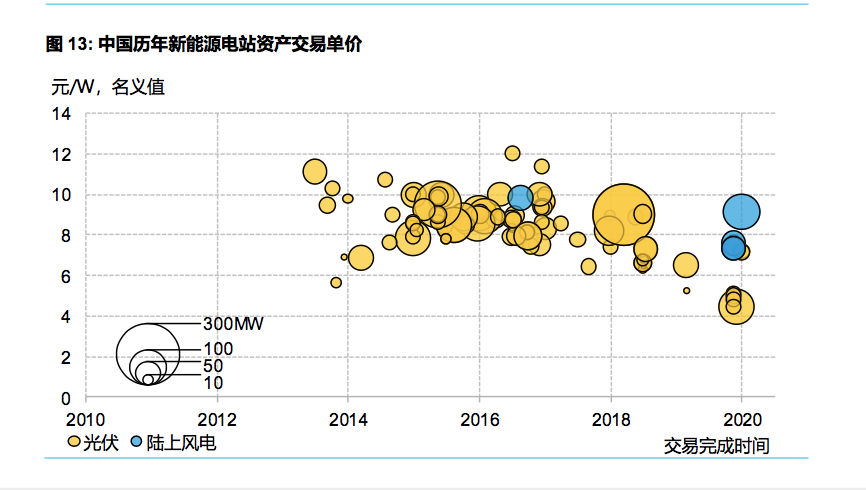

在交易价格方面则是逐年下降的趋势。根据披露数据来看的话,中国光伏项目平均交易单价从2013年的8.9元/W,下降至2019年的5.8元/W(2013年前无有效交易价格数据)。风电项目平均交易单价2016年为9.8元/W,2019年下降到7.9元/W。

交易价格

首页 下一页 上一页 尾页-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

北京、广州电力交易中心组建方案获批 电改迈出关键一步2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16