国务院关于印发《2024—2025年节能降碳行动方案》的通知

特变电工 :输变电主业盈利将好转 硅料受益于行业集中度提升

特变电工 :输变电主业盈利将好转 硅料受益于行业集中度提升:公司发布2019年年报,报告期内,收入、归上净利润、扣非后归上净利润分别为370.30、20.18、15.96亿元,分别

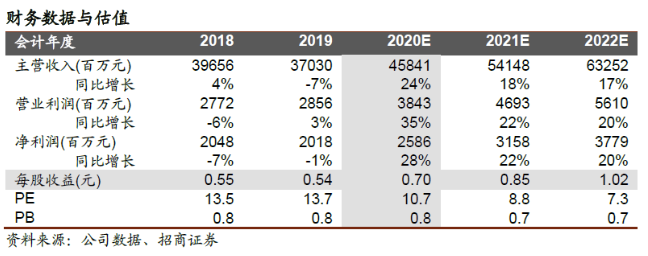

:公司发布2019年年报,报告期内,收入、归上净利润、扣非后归上净利润分别为370.30、20.18、15.96亿元,分别同比下降6.62%、1.44%、16.29%,业绩符合预期。公司以变压器为代表的电力设备业务具有较强的竞争力,市占率排名前列,收入端有望受益于特高压等电网投资加速,盈利能力也有望随原材料降价得到提升。此外,2020年公司多晶硅料产能有望达到8万吨,成本、技术水平领先,有望受益于硅料行业格局集中。维持“强烈推荐-A”评级,目标价9-9.5元。

摘要

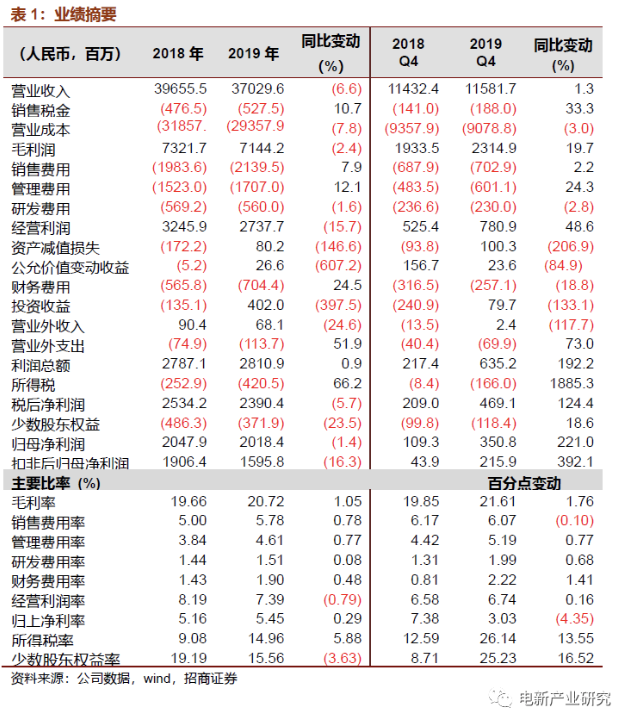

业绩符合预期。公司发布2019年年报,报告期内,收入、归上净利润、扣非后归上净利润分别为370.30、20.18、15.96亿元,分别同比下降6.62%、1.44%、16.29%。其中,2019年4季度收入、归上净利润、扣非后归上净利润分别为115.82、3.51、2.16亿元,分别同比增长 1.31%、221.04%、392.13%。业绩符合预期。

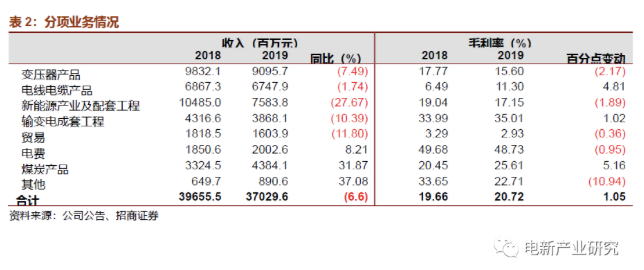

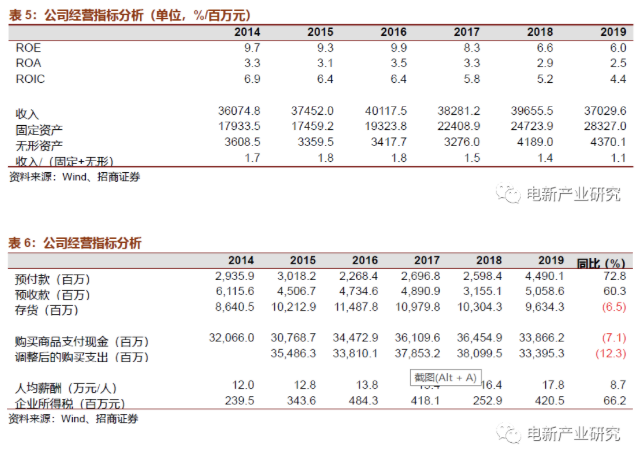

分项业务。2019年公司 变压器、电线电缆、新能源产业及配套工程、输变电成套工程、贸易、电费、煤炭分别实现收入91.0、67.5、75.8、38.7、16.0、20.0亿元,分别同比增长-7.5%、-1.7%、-27.7%、-10.4%、-11.8%、8.2%。其中,电线电缆、煤炭毛利率分别提升4.81、5.16个百分点,拉动公司综合毛利率上升1.05个百分点。

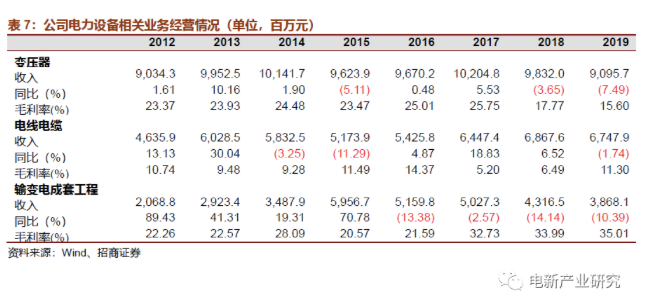

高压等电网投资加速有望拉动公司电力设备业务快速增长。公司以变压器为代表的电力设备业务具有较强的竞争力,变压器市占率排名前列,收入端有望受益于特高压等电网投资加速。此外,2017-2018年由于总投资缩减以及原材料价格暴涨,公司电力设备业务盈利能力有所下降,2019-2020年,上游原材料价格开始陆续下跌,同时,随国网对产品品质、可靠性要求提升,产品招标价格可能上涨,公司电力设备业务盈利能力有望得提升。

硅料受益于行业格局集中,成本优势明显。2019年公司多晶硅料产能为3万吨/年,实际产量达3.7万吨,随3.6万吨新产能达产后公司多晶硅产能将提升至8万吨/年。公司多晶硅业务具备很强的规模效应,同时,通过自备电厂提升了成本优势。目前,多晶硅料国产化接近尾声,国内二三线多晶硅料产能也在加快退出,公司有望受益于行业格局集中。

投资建议:维持“强烈推荐-A”评级,目标价9-9.5元。

风险提示:电网投资力度低于预期;海外、国内二线硅料产能退出低于预期。

1、年报要点与分析

业绩符合预期。公司发布2019年年报,报告期内,收入、归上净利润、扣非后归上净利润分别为370.30、20.18、15.96亿元,分别同比下降6.62%、1.44%、16.29%。其中,2019年4季度收入、归上净利润、扣非后归上净利润分别为115.82、3.51、2.16亿元,分别同比增长 1.31%、221.04%、392.13%。业绩符合预期。

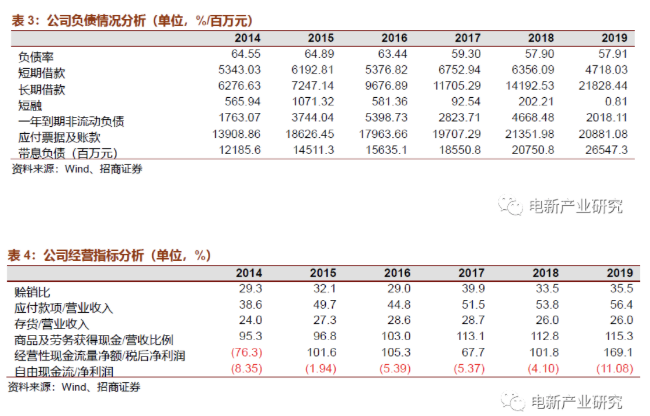

盈利能力分析。2019年公司综合毛利率为20.72%,较2018年上升1.05个百分点。2019年公司销售、管理、研发、财务费用率分别为5.78%、4.61%、1.51%、1.90%,分别同比上升0.78、0.77、0.08、0.48个百分点。综合影响下,公司归上净利率达5.45%,较2018年上升0.29个百分点。

分项业务。2019年,公司变压器收入下降7.49%,毛利率减少2.17个百分点,主要系市场竞争加剧、毛利率水平较高的直流变压器产品收入下降所致;电线电缆收入下降1.74%,主要系市场竞争加剧所致,毛利率增长4.81个百分点,系公司加强市场订单管理及加强成本管控所致;新能源产业及配套工程收入下降27.67%,毛利率减少1.89个百分点,主要系多晶硅降价以及公司新能源EPC工程规模下降所致;输变电成套工程收入下降10.39%,毛利率增加1.02个百分点,主要系公司输变电成套项目新开工项目处于前期阶段,完工进度较少以及继续加强工程成本管控所致;电费收入增长8.21%,毛利率减少0.95个百分点,主要系公司新疆准东五彩湾北一电厂2×660MW项目2019年四季度投运所致;煤炭产品收入增长31.87%,毛利率增加5.16个百分点,系公司积极开拓市场及煤炭价格上涨所致。

异常项分析。2019年公司投资收益增长398%,主要系公司联营企业深圳市鑫阳资本管理合伙企业投资的广东嘉元科技股份有限公司股票上市,按照年末收盘价确认产生的投资收益所致;公允价值变动收益增长607%,主要系公司为防控汇率波动风险开展的外汇远期结售汇业务未交割部分产生收益所致。

2、特高压等电网投资加速有望拉动公司电力设备业务快速增长

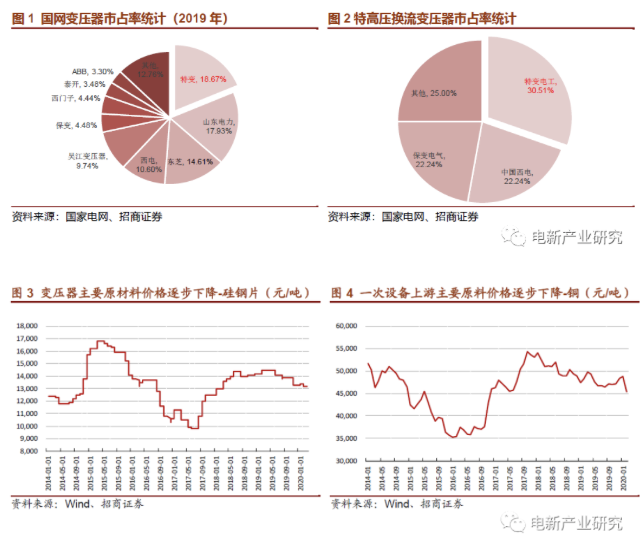

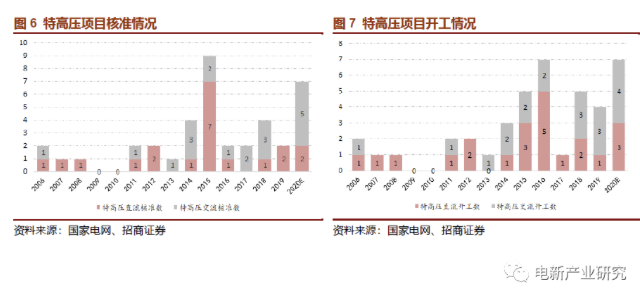

电网公司可能展开新一轮投资刺激。国家电网公司在2016年之后调低电网投资规模,2019年电网投资更是降低到了4473亿元,创近五年最低水平。目前电网公司负债比较低,国家电网公司目前负债率56%左右,带息负债率20%左右,有较强的投资支撑能力。在当前经济环境下,电网公司将展开逆周期调节,加强电网投资力度。

特高压等重点工程、配网与用户侧、信息化建设将加速。过往几次逆周期调节,一般也是特高压、重大联网/送电重点工程先行,而根据国网公司的工作计划,2020年将加快青海-河南特高压直流、张北柔直、蒙西-晋中、驻马店~南阳、张北~雄安特高压交流等项目建设,并推动白鹤滩-江苏特高压直流、华中特高压交流环网核准和开工。而长周期来看,配网与用户侧,信息化建设应该是未来的主旋律和方向。

公司电力设备业务收入、盈利能力均有望得到提升。公司以变压器为代表的电力设备业务具有较强的竞争力,变压器市占率排名前列,收入端有望受益于特高压等电网投资加速。此外,2017-2018年由于总投资缩减以及原材料价格暴涨,公司电力设备业务盈利能力有所下降,2019-2020年,上游原材料价格开始陆续下跌,同时,随国网对产品品质、可靠性要求提升,产品招标价格可能上涨,公司电力设备业务盈利能力有望得提升。

3、硅料受益于行业格局集中,成本优势明显

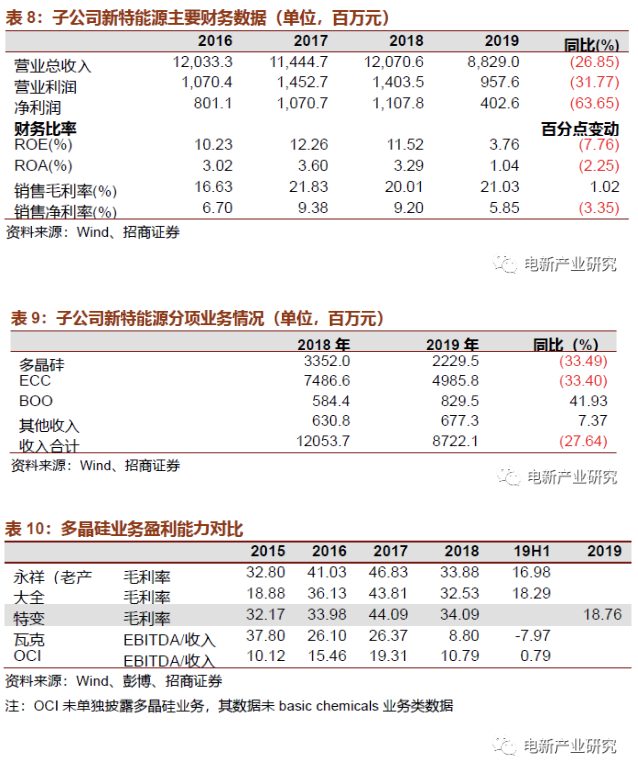

硅料受益于行业格局集中,成本优势明显。2019年公司多晶硅料产能为3万吨/年,实际产量达3.7万吨,同时,公司3.6万吨/年高纯多晶硅产业升级项目处于试生产、达产、达质阶段,达产后公司多晶硅产能将提升至8万吨/年。公司多晶硅料业务生产技术和产品质量居行业领先水平,同时,公司多晶硅生产拥有2×350MW自备电厂,电力成本较低,具有较强的规模及成本优势。

行业格局看,多晶硅料国产化开始接近尾声,OCI和韩华等多晶硅料产能有望逐步退出,国内二三线多晶硅料产能也在加快退出。多晶硅料行业正在向头部企业集中,2019年,通威、特变、大全、中能、东方希望合计出货在国内占比约78%,2020年有可能提升到近90%。

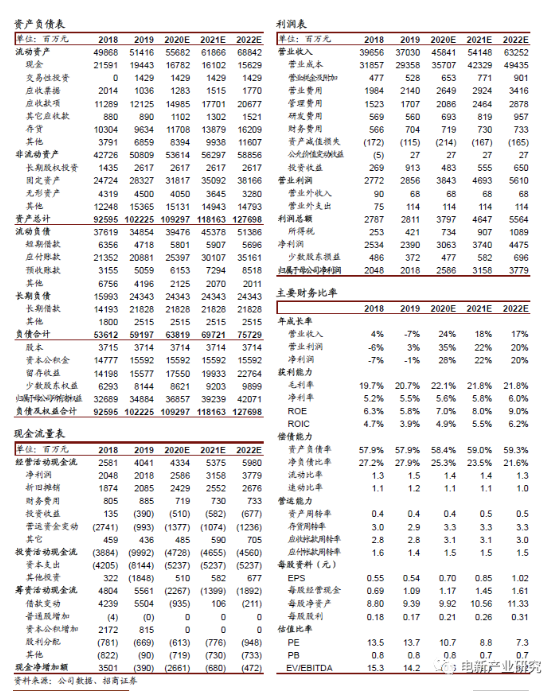

附:财务预测表

原标题:特变电工 :输变电主业盈利将好转,硅料受益于行业集中度提升

-

南瑞太阳能基于熔融盐储热的塔式光热电站控制技术项目启动2024-08-16

-

远光软件投资武汉子公司 “抢”人才、谋外延发展2024-08-16

-

俄罗斯原子能公司海外公司重组为三个新公司2024-08-16

-

太阳能+空气能绘制新能源蓝图2024-08-16

-

欧盟对马、台太阳能产品展开贸易调查 薄膜被排除在外2024-08-16

-

德发明太阳能电解水制氢新工艺2024-08-16

-

国产太阳能液态电池有望2017年面世2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

杜克能源采用Maxwell超级电容器推出新一代电网储能系统2024-08-16

-

超级电容+电池:满足电网新需求2024-08-16

-

江门鹤山一化工公司直排含重金属的部分污水2024-08-16