国务院关于印发《2024—2025年节能降碳行动方案》的通知

逆变器行业最新全面分析 探寻国内外“明日之星”

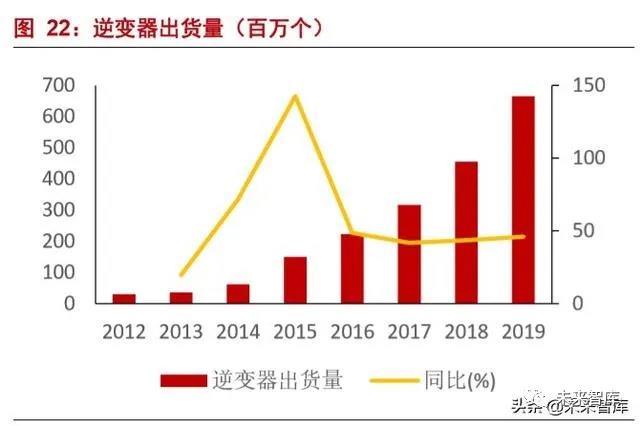

逆变器行业最新全面分析 探寻国内外“明日之星”:得益于全球光伏市场的快速发展,光伏逆变器的需求量快速增长。根据我们的测算,截止 2019 年底,光伏逆变器需求量达到100GW 以上

:得益于全球光伏市场的快速发展,光伏逆变器的需求量快速增长。根据我们的测算,截止 2019 年底,光伏逆变器需求量达到100GW 以上,累计装机量在500GW 以上。随着国内和全球光伏新增装机量稳定增加,预期 2025 年全球装机量达到 200GW,国内当年装机量达到65GW。本文对逆变器行业发展格局进行深度介绍。

1. 全球逆变器发展飞速,三类细分市场差异化

1.1. 光伏引领逆变器发展,2025年行业需求达 200GW

得益于全球光伏市场的快速发展,光伏逆变器的需求量快速增长。根据我们的测算,截止 2019 年底,光伏逆变 器需求量达到100GW 以上,累计装机量在 500GW 以上。整体测算逻辑如下:

1) 装机量假设:随着国内和全球光伏新增装机量稳定增加,预期 2025 年全球装机量达到 200GW,国内当年装机量达到 65GW。

2) 容配比假设:2012 年《GB50797-2012:光伏发电站设计规范》指出组件和逆变器的比例是按照 1:1 设计 规定,《光伏发电站设计规范(征求意见稿)》指出一类光伏资源地区不宜超过 1.2、二类光伏资源地区不宜 超过 1.4、三类光伏资源地区不宜超过 1.8;国内在容配比方面的政策引导导致国内的容配比数据略低于海外 市场。根据草根调研,我们了解到 2019 年国内光伏装机量 30GW,逆变器使用量在 25GW 左右,容配比在 1.2 左右;海外市场容配比略高于国内市场,大致在 1.3 左右;

3) 使用寿命假设:根据草根调研,逆变器设计寿命一般是 20 年,质保期通常在 5 年,逆变器在光伏电站 20 年 期限内基本需要替换 1 次,故我们假设使用寿命 10 年。

基于以上,我们预测2025 年逆变器需求量有望达到 200GW。

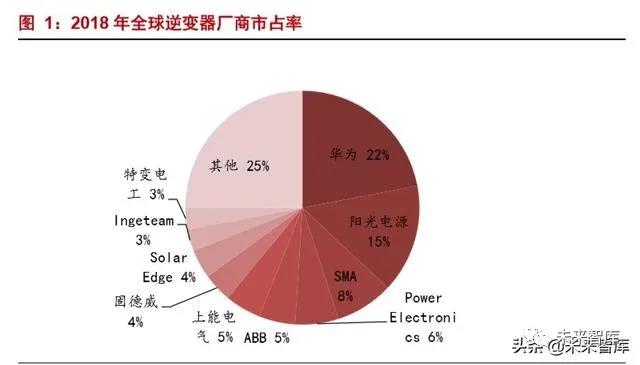

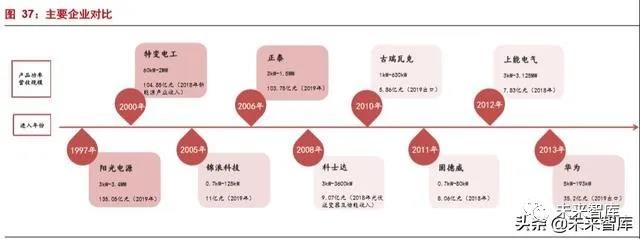

1.2. 逆变器竞争格局深化,国内供应商突破重围

随着国内逆变器企业华为、阳光电源逆变器业务的发展壮大,西门子、施耐德、博 世、ABB 等逐步退出国际市场。根据 IHS 的统计数据来看,2016-2018 年,华为、阳光、SMA 连续三年占领全球出货量前三;华为、阳光全球领先, 市场集中度不断提升。

1.3. 瓜分逆变器细分市场,隐形冠军有不同特色

光伏逆变器一般分为三类:集中式逆变器、组串式逆变器和微型逆变器。具体来看,应用场景差异主要如下:

1)集中式逆变器:大型地面、水面、工商业屋顶(500-3400kW),代表企业有国内的特变、阳光电源、上能电气等企业。

2)组串式逆变器:小型分布式和地面站-工商业屋顶、复杂山丘(20-300kW,目前最大 250kW)、户用(20kW 以下),控制效果最好;代表企业主要是 华为、Solaredge、锦浪科技、古瑞瓦特、固德威。

3)微型逆变器:单体容量一般在 1kW 以下,多路MPPT+单机集中逆变,代表企业 Enphase、欧姆尼克等。

2. 追溯美股逆变器公司,为什么成为超级黑马

2.1. 光伏成为最廉价能源,美国户用迎高速发展

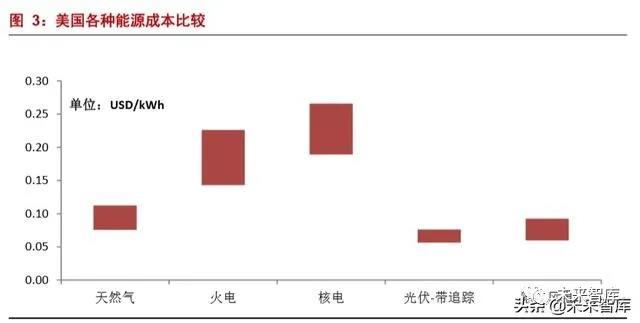

美国市场自 2006 年首次通过 ITC 税收抵免政策以来,美国光伏行业保持稳定增长,2008-2015 年年均增长率达60%。2016年受ITC政策可能到期影响,光伏装机量激增,达到 14GW 装机量。2019 年,美国光伏度电成本低于天 然气、火电,光伏在能源结构中占比将持续提升,当年光伏装机量为11.4GW,总装机容量达74GW。

美国光伏已成最廉价能源。根据彭博新能源数据,美国带追踪系统的光伏电站,度电成本已低于天然气发电,与 陆上风电一起成为市场上最廉价能源,预计未来美国能源结构中光伏占比将稳步提升。

根据美国能源信息署的数据,2020 年美国居民电价 12.7 美分/千瓦时,相当于人民币 0.88 元/千瓦时;但是,美国工业电价仅为 6.91 美分/千瓦时,相当于人民币 0.48 元/千瓦时。美国工业用电价格大约只有民用电价的一半,这 为美国户用光伏发展提供了重要的发展机遇。另外根据美国加州2019建筑能效标准规定,2020 年1月1日起加州所 有三层及以下新建住宅都必须强制安装户用光伏系统,叠加光伏技术升级带来的成本下降,美国户用光伏迎来增长, 根据SEIA 数据,2019年第三季度美国户用光伏装机量达 700MW,同比增长 18%。

2.2. 差异化定位户用市场,聚焦细分构筑护城河

逆变器地面电站集中式与户用市场组串式,其实是商业模式 2B 与 2C 的差异:户用端对于品牌宣传、不同客户群体的针对性服 务等要求更高,从而导致人均销售规模会低于集中式市场,而销售则可能有更好的溢价。此外海外的户用市场是成熟 市场,存在准入门槛高、认证审核严、认证周期长等特点,在光伏快速发展期龙头企业尚未发力,而当时规模尚小, 意图在户用市场发展的海内外企业获得了机会,并借助 18 年起全球户用光伏形成规模而快速发展。

2.2.1. Solaredge:全球户用逆变器“超级黑马”

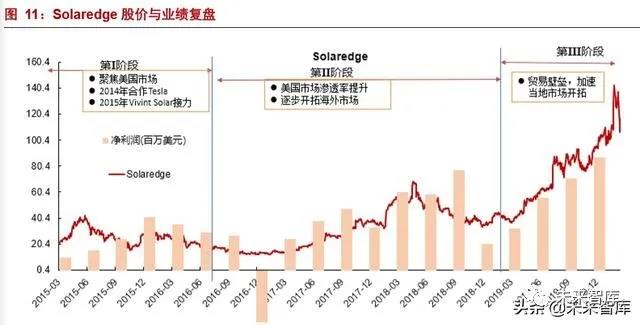

光伏逆变器“超级黑马”。Solaredge 2006 年成立于美国特拉华州,于 2015 年纳斯达克上市,主要产品为逆变 器、不间断电源及各类能源解决方案等,包括住宅、商业和大型光伏系统,储能系统、备用电源、电动汽车或电动汽 车组件和充电能力、家庭能源管理等领域的产品,电网服务和虚拟电厂、锂离子电池和不间断电源。

公司产品应用全球 130 多个国家,通过集成商和分销商销售,跟随全球主要光伏市场。

“专注户用+绑定龙头+全球化”构筑护城河。根据 Wood Mackenzie 数据,Solaredge 在美国户用光伏逆变器市 场份额由 2013 年的 4.5%快速增加到 2019Q3 的 60.5%;2019Q3 Enphase 占据 19.2%市场份额,两家合计占据约 80%份额。主要原因是:

1)非主业公司退出光伏,为细分公司提供机遇。因为细分市场价格压力和投入产出效率因素,非主业大集团公司 容易退出细分市场:2013 年 3 月博世退出光伏逆变器市场,2013 年 5 月西门子退出光伏逆变器市场,2019 年 7 月 ABB 退出光伏逆变器市场。而 Solaredge 抓住光伏户用市场,将单相逆变器与优化器配对作为产品竞争优势。

2)布局美国与全球市场,深度绑定光伏龙头商。公司绑定 Solarcity、Vivint Solar 等龙头客户,聚焦美国市场, 后期实现全球布局,具体三阶段如下:

阶段一:战略聚集美国,黑马业绩爆发。2012 年公司最大市场在欧洲,为应对欧洲 2012 年调整电价,开始战略 聚焦美国市场:美国户用龙头 SolarCity 助力 2014 份额激增,Vivint Solar 接力 2015 年爆发。1)公司逆变器出货量2014 年同比增长 72%,主要得益于 SolarCity 贡献加大,其中 SolarCity 单客户收入 2013-2015 年占比分别为 5.2%、 19.1%、24.6%;2)公司逆变器出货量 2015 年同比增长 143%,主要得益于 2015 年 4 月 Vivint Solar 宣布使用 Solaredge 优化型逆变器,同年 5 月又与 Tesla/SolarCity 合作 POWERWORD。3)2014-2016 年公司美国地区收入 占比均超过 68%。

阶段二:专注户用光伏,全球贡献加大。2017 年公司营收同比增长 24%,而美国地区收入同比增长仅 4%,美国 地区收入占比 58%,同比下降 10 个百分点;同时,2018-2019 公司美国地区收入占比分别为 54%、48%,保持持续 下降。这说明,自 2017 年起公司全球化(非美国)收入贡献不断加大。

阶段三:美国贸易壁垒,再度贡献增量。2018 年 7 月美国 301 关税对中国光伏逆变器征收 10%关税 ,2019 年 5 月关税税率提高到 25%,这造成了 2018 年中国出口美国逆变器占比由 22.32%下降至 16.48%。此外,2019 年 6 月 华为宣布退出美国逆变器市场。2018-2019 公司美国地区收入同比增长再度恢复至 30%以上,美国市场再度贡献增量。此外,2018-2019 全球化(非美国)收入仍然保持 65%以上的增速。

未来将继续扩大越南和欧洲基地产能。公司目前主要基地在中国广州(2011 年开设),但中国几乎没有销售,主要原因在于产品单价较高,且中国市场对价格敏感。未来公司将继续对越南和匈牙利工厂扩产,2019Q3 公司在越南开设新工厂,预计 2020 年 Q2 达产。

2.2.2. Enphase:美国户用微型逆变器引领者

Enphase Energy 创立于 2006 年,总部位于美国加州 Fremont,专注于为美国和国际光伏产业设计、开发和销售 家庭能源解决方案。主要产品为光伏微型逆变器,可将来自光伏电池板(DC)的直流电转换成电网兼容的交流电(AC)供使用或出口,公司目前主要进入北美、欧洲和澳大利亚的住宅和商业市场。

战略绑定 Sunrun/Sunpower,2019逆变器出货同比增长121%。Sunrun、Sunpower 是美国户用光伏排名前二 的安装商(截止至 2019H1),随着两大客户的推进,公司在美国户用光伏逆变器市场的份额持续增加。

1)两度合作 Sunrun,深度绑定大客户。自 2015 年首次与 Sunrun 达成模块化电力电子系统方面的合作之后, 2019 年底公司再次与 Sunrun 合作,Enphase 将向 Sunrun 提供其第七代 IQ 微型逆变器,公司 IQ7 系列微型逆变器 独特的软件定义架构和半导体集成为下游用户带来收益。此外,公司与 LG、松下、Solaria 和 GRID Alternatives 形成 战略合作。

2)收购 SunPower 逆变器,成为独家供应商。2018 年 8 月,公司以现金和股份的混合收购 Sunpower 微型逆变 器公司,其中现金支付 2500 万美元,股份支付 750 万股。收购完成后 Enphase 将成为 SunPower 微型逆变器的独家 供应商。

2019 年公司首次盈利。2019 年 Enphase 实现营收 6.24 亿美元,同比增长 97.47%,首次实现净利润 1.61 亿美 元,同比增长 1485.64%。收入大幅增加主要是欧美用户大量回归及平均售价增加。1)售价上涨主要在于最新一代 IQ7 微型逆变器产品性能提升带来的价值量提升,产品目标销售价格将由 35 美元/台提升至 51 美元/台;2)销量快速增长 主要是华为退出美国市场减轻了 Enphase 面临压力, IQ7 微型逆变器在北美和欧洲市场大受欢迎,公司微型逆变器销 量由 2018 年 280 万台提升至 2019 年 620 万台。

2017-2019 年公司毛利率逐年增长。公司毛利率由 2017 年 19.58%提升至 2019 年 35.44%,主要原因是:经过 近几年以技术改造为核心的重组和整合,公司营业收入逐渐增长,持续控制营业成本。公司净利率从 2017 年-15.79% 上升至 2019 年 25.81%。2019 年产品销售大幅增加,净利率首次实现转负为正。

主攻美国本土市场。受益于美国户用光伏的快速发展,2019 年美国本土营收 5.24 亿美元,营收占比 83.86%,海 外市场 1.01 亿美元,营收占比 16.14%,美国市场占比持续增加。根据 Wood Mackenzie 数据,2019Q3 Enphase 占 据美国户用光伏逆变器 19.2%市场份额。

3. 国内分布式市场发力,逆变器隐形冠军显现

3.1. 分布式光伏贡献加大,户用式与工商业齐飞

2009 年国内启动“金太阳”工程和光电建筑示范项目,明确对分布式光伏发电项目进行补贴;“十二五”规划指 出集中开发和分散利用相结合,实现集中开发、分散开发和分布式利用共同发展;“十三五”进一步明确全面推进分 布式光伏和“光伏+”综合利用工程。在相关政策的激励下,我国分布式光伏呈现出快速增长的态势。2019 年分布式 光伏装机 12.2GW,占新增装机量的 40%。基于分布式接近用电侧的优势,我们认为未来分布式有望持续增长。

户用分布式市场:“十三五”规划指出,积极推进光伏扶贫工程,建设户用光伏发电系统或村级大型光伏电站。2017 年迎来市场启动,2019 年全年并网约 5.3GW,按照最新预期 0.08 元/kwh 的补贴计算,2020 年户用指标有望 达到 6GW。

工商业分布式市场:工商企业本身用电量较大,分布式度电成本约 1 元/kwh(商业用电侧平价),在不考虑融资成 本的情况下,按照工商业屋顶安装 1 兆瓦光伏电站,按 3.5 元/W 的投资成本计算,投资总额为 350 万元,假设每年发 电 1200h,计算年发电约 120 万度,企业自发自用比例较高的情况下,约 3-4 年就可收回投资。工商业自发自用高投资 收益率有望进一步激发未来工商业分布式的发展。

3.2. 对标美股户用逆变器,探寻国内外“明日之星”

随着国内光伏市场的快速发展,国内逆变器企业华为、阳光电源等逆变器业务发展壮大,随着分布式市场的发展, 定位于细分领域的锦浪科技、固德威、古瑞瓦特等企业逐步壮大。

3.2.1. 锦浪科技

锦浪科技 2005 年成立,2019 年于深交所上市,主要从事光伏并网逆变器、风力并网逆变器及分布式风力发电机 组的研发、生产、销售和服务。

公司产品集中在 100kW 以下逆变器,以三相和单相 4G 系列组串式逆变器为主,应用于中小型的工商业分布式、 住宅及社区分布式发电系统等。

2017-2019 公司营收 CAGR 达 58%。2018 年因国内 531 政策市场波动增速放缓,根据 2019 年业绩快报,2019 年公司全年实现营收 11.23 亿元,同比增长 35%,主要受益于海外市场爆发;2019 年公司归母净利润 1.25 亿元,同 比增长 6.3%,主要是公司加大海外市场投入,境外服务费、宣传费以及产品认证费用等期间费用增长较多所致。

深耕组串式逆变器,成为国内细分龙头。细分功率来看,小型组串式逆变器占比高,2018 年,公司小于 20kW(户 用、BIPV 为主)的组串式逆变器营收 5.2 亿元,占比 73%。其中 0-5kW 的逆变器营收 2.5 亿元,5-20kW 的逆变器 营收 2.7 亿元。根据 Solarzoom 出口数据来看,在 2019H1 5kW 以下逆变器出口市场中,锦浪科技占比 26%,领先 于阳光和固德威,位居细分市场龙头。

开启全球化布局,打开成长空间。公司积极开拓英国、荷兰、澳大利亚、墨西哥、印度等全球主要市场。2019 年 得益于海外分布式市场稳步发展,公司上半年海外市场实现收入 2.75 亿元,海外占比到 70%。根据智新咨询数据显 示,2019 年公司出口量位于行业第四。

3.2.2. 阳光电源

公司 1997 年成立,2011 年于深交所上市,阳光电源是一家专注于太阳能、风能、储能、电动汽车等新能源电源 设备及系统解决方案的研发、生产、销售和服务的高新技术企业。其中逆变器业务涵盖 3~6800kW 功率范围,全面满 足各种类型光伏组件和电网并网要求,稳定高效运行于高温、高海拔、风沙、盐雾、低温等各种自然环境, ,产品广泛 应用于德国、意大利、美国等六十多个国家和地区。

公司收入规模保持增长。根据 2019 年业绩快报,2019 年公司实现营收 135 亿元,同比增长 30.25%;公司归属 母公司净利润 8.91 亿元,同比增长 10.09%,具体来看,2019 年国内新增光伏装机量同比下降较大,公司国内业务受 到一定影响,海外市场需求增长,公司积极加大海外业务的拓展,海外业绩取得较大增长,保持营业规模持续增长。

公司盈利能力保持稳定。公司 2013-2019Q3 毛利率维持在 24%-27%,2018 年受 531 事件影响,光伏逆变器价 格下滑明显,当年毛利率出现了下滑,2019 年 Q1-Q3 毛利率和净利率基本与 2018 年维持一致。

3.2.3. 固德威

固德威 2010 年成立,以新能源电力电源设备的转换、储能变换、能源管理为基础,以降低用电成本、提高用电 效率为核心,以能源多能互补、能源价值创造为目的,集自主研发、生产、销售及服务为一体的高新技术企业。

公司作为国内主要的逆变器厂商之一,产品主要为组串式逆变器,产品功率涵盖 0.7kW~80kW 不等,产品能满足 户用、扶贫、工商业电站需求。目前,公司产品立足中国,并已批量销往德国、意大利、澳大利亚等全球 80 多个国家 和地区。

聚焦分布式细分市场,不断拓展海外市场。公司海外收入占比由 2016 年的 20.80%提升至 2019H1 的 64.45%, 主要销往德国、荷兰、英国、印度、澳大利亚、巴西、墨西哥等国家。

与 Krannich Solar 强强联合,打通海外经销渠道。2020 年 3 月 4 号,公司与全球领先的光伏系统集成经销商 Krannich Solar 签署欧洲战略合作协议。这进一步加快固德威全球市场的开拓。

公司盈利能力稳定,2019 年有所回升。公司 2016-2019H1 毛利率维持在 33%-39%,2019 年光伏逆变器毛利率 略有提升,主要因海外市场销售占比提高,因市场定价机制的差异,平均售价略高于国内。

原标题:逆变器行业最新全面分析,探寻国内外“明日之星”

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

农业部1亿美元投资推动美国生物质能发展2024-08-16

-

GTM:到2019年美国储能将达到848MW2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16