国务院关于印发《2024—2025年节能降碳行动方案》的通知

电力设备新能源行业周报:光伏强者恒强逻辑延续

电力设备新能源行业周报:光伏强者恒强逻辑延续:本文要点◆一周复盘:本周电力设备及新能源(中信一级)上涨2.31%,领先大盘0.06个百分点。电力设备子板块中,电气设备上涨4.17%

:本文要点

◆一周复盘:

本周电力设备及新能源(中信一级)上涨2.31%,领先大盘0.06个百分点。电力设备子板块中,电气设备上涨4.17%,风电上涨1.29%,光伏上涨4.92%。此外,新能源车(中证)上涨5.84%,领先大盘3.59个百分点。

(来源:微信公众号“EBSCN电新研究”)

◆投资观点

◆电动车:1月份销量数据出炉,整体在市场预期之内。2020年1月,国内新能源汽车销量为4.4万辆,同比-54.4%,环比-73.0%;国内新能源汽车产量为4.0万辆,同比-55.4%,环比-73.2%。总体来看,受春节假期和“新冠”肺炎疫情影响,1月份新能源汽车产销量同/环比大幅下降。2020年1月,动力电池装机量排名前三的企业分别为宁德时代、比亚迪、国轩高科,装机量分别为1.33/0.25/0.19GWh,市占率分别为57.4%/10.8%/8.1%。松下凭借配套特斯拉Model 3车型成功跻身TOP4,装机量0.14GWh,市占率为6.0%。

电动车投资逻辑方面:

1.行业面临从国内驱动向全球驱动的转变:从去年开始,特斯拉model 3批量交付,欧洲车企面临碳排放压力,大众、宝马、特斯拉等欧美车企的电动化战略加速推进。汽车电动化正在从中国向全球拓展。2.政策驱动向市场驱动转变:国内补贴不断退坡,同时,Model 3引领了这一波的电动车市场化浪潮。对于电动车发展路径,我们猜想:(1)前期由中高端车型带动,因为品牌、性能、驾驶体验等因素可以覆盖目前较高的电池成本,Model 3畅销市场,欧美车企的爆款车型也有望陆续出现,这些爆款车型会培育出用户的消费习惯;(2)随着电池成本下降、充电桩逐步普及、保值率提升,面对更广泛用户群的十万级别车型将会迅速普及,新能源汽车渗透率将会大幅提升。

春节前后,行业出现利好因素。一是宁德时代与特斯拉签了配套协议,二是松下这两天公布了2019Q4财报,和特斯拉的合资电池工厂首次实现了季度盈利。供应商对公司的支持力度会逐渐加强,这也有利于特斯拉未来成本的进一步下降。三是,比亚迪发布“刀片”电池产品等。

重点关注:宁德时代、德方纳米、恩捷股份、璞泰来、国轩高科、亿纬锂能等。

◆光伏:硅料格局进一步优化,强者恒强逻辑延续;CPIA预计2020年国内光伏需求在35-45GW。韩国最大的硅料公司OCI的韩国群山工厂(公司整体有效产能7.9万吨,韩国群山工厂5.2万吨)宣布关停。此外,全球另一硅料龙头德国Wacker在未来也有减产计划,同时国内的二、三厂商也将因为成本问题逐步被取代;上周通威宣布了自身的产能规划,因其成本优势,未来将进一步成为巩固其龙头地位。此外,CPIA给出了2020年国内光伏需求在35-45GW的预测,目前“新冠”疫情影响国内供给,基本不影响国际需求,同时,对国内今年需求影响预计限于一个季度。

投资两条线:

1. HJT技术,异质结电池片技术具有投资收益,可以先供给高端市场;2-3年后设备国产化、规模化后,再不断向下渗透。GW级产能的落地非常关键,也是从主题投资到价值投资标志性事件;另一方面,此前Solarcity被特斯拉收购,特斯拉也与松下合作,均较看重HJT,光伏行业也是特斯拉重点关注领域,可对光伏行情起到催化作用。

重点关注:山煤国际、东方日升、捷佳伟创。

2. 国内供应商格局愈发集中,强者恒强:隆基股份、通威股份、中环股份,这些具有成本优势的行业龙头将进一步整合资源、优化格局,推动行业优胜劣汰,龙头强者恒强的逻辑延续,2月12日,通威股份发布《高纯晶硅和太阳能电池业务2020-2023年发展规划》,通过扩产抢占市场,借成本优势及产品适应力维持龙头地位;此外,中环股份作为硅片龙头之一,光伏级210大硅片和半导体级硅片的开发如火如荼,亦值得重点关注。

重点关注:隆基股份、通威股份、中环股份。

此外,辅材投资方面:由于光伏需求向好、双面率提升、光伏玻璃供给跟进较慢,该板块持续处于供需偏紧的状态;重点关注:福莱特。

◆燃料电池:主题性机会受补贴政策、规模化程度及事件因素而催化。在纯电/插电混动汽车补贴或于2021年全部退出的背景下,燃料电池汽车作为纯电动汽车的重要补充持续受到政府支持,并有望保持较高补贴金额。我们认为燃料电池汽车在商用车场景中具有规模运用的潜力,随着成本和配套设施的优化,行业景气度将持续提升。

燃料电池板块经历2019年初“两会”及春季躁动炒作后,在下半年经历调整;但产业层面无论是加氢站还是燃料电池车技术研发、试生产已经开始,我们认为,当前时点重点关注补贴政策情况,以及规模化程度(达到1万辆降本将会快速发生)以及相应的事件型因素。

重点关注标的:腾龙股份、雄韬股份、汉缆股份、南都电源、中泰股份、美锦能源;潍柴动力、上汽集团。

◆风电:2020Q1风电行情受延迟开工影响,春季躁动及一季报行情将受影响;但2020抢装逻辑仍在,关注2到4季度赶工。如果疫情没有发生,风电的一季报很不错,排产都比较满,而且也有抢装逻辑;但目前看一季度延迟开工,一季报会受些许影响,市场情绪也很难向次偏重;目前行业估值比较低,短期存在超跌修复的逻辑;重点关注后几个季度,因为2020、2021年陆风、海风的抢装逻辑实际还在,而且确定性较强;我们认为疫情结束后,持续跟踪2-4季度性的赶工、项目落地,可能是相对更合适介入机会。

重点关注:运达股份、天顺风能、金风科技(A+H)。

◆泛在电力物联网:国网换帅关注政策调整,产业方向正确,建议逢低布局。客观来讲,基于5G、电力大数据、物联网技术而兴起的泛在电力物联网是新时期、新阶段契合产业发展的合理方向,此前由国网前董事长寇伟推动。1月17日,国家电网原董事长寇伟出任中国大唐集团总经理、董事、党组副书记;江西省委原常委、原副省长毛伟明出任国家电网董事长、党委书记;该调任令后,国网政策、人员可能面临一定的调整,会有一定过渡期。但是,我们依然认为以数字经济推动传统产业转型负荷国家基本战略,也是传统企业改革的的必然要求,所以我们依然看好该领域、该方向,建议逢低布局。

重点关注:国电南瑞、岷江水电、海兴电力。

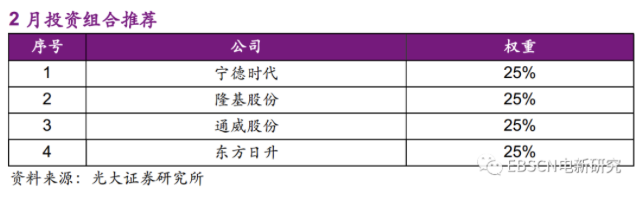

◆投资组合:

◆风险提示:

疫情延续超出预期;新能源汽车销量、海外车企扩产不及预期;风光2020年政策下达进度不及预期;风机招标价格复苏低于预期、产业链原材料价格波动;国家电网投资、信息化建设低于预期风险。

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16