国务院关于印发《2024—2025年节能降碳行动方案》的通知

国际石油公司战略转换的启示

国际石油公司战略转换的启示2014年下半年至今,全球上游油气市场进入新一轮波动周期,布伦特油价走势较长时期内维持在65美元/桶以下区间,使国际石油公司上游业务发展面临供给、需求两侧

2014年下半年至今,全球上游油气市场进入新一轮波动周期,布伦特油价走势较长时期内维持在65美元/桶以下区间,使国际石油公司上游业务发展面临供给、需求两侧以及环境保护等方面的新态势。

在此背景下,国际石油公司实施上游战略调整,在现阶段注重油气业务的“提质增效”,同时结合自身实际,逐渐探索面向未来的能源转型发展。

五大角度看国际石油公司的上游业务

从整体上看,国际石油公司上游业务发展面临市场供给、需求以及环境保护等多重不确定因素的影响。

1、从油价风险的角度看

根据美国能源信息署估测,2019年12月,美国页岩油产量有望达到910万桶/日,推动其原油产量增长至1300万桶/日左右,成为全球原油产量最高的国家。

美国页岩油已与OPEC和俄罗斯等传统产油国在全球原油供给市场产生了“零和博弈”,迫使传统产油国将油气出口策略由“在相对较高的价格区间内通过稳定原油供给获取收益”转向“在相对较低的价格区间内通过加大原油供给获取收益”,直接抑制了国际油价近中期上涨,也导致国际石油巨头调整上游战略,进一步通过“低价高产”获取收益。

2、从地缘风险的角度看

“页岩革命”极大降低了美国对中东等地区油气进口的依赖,用于维护此类地区安全稳定的投入逐年降低,客观上增加了部分油气产区的地缘风险,也推动国际石油巨头在海外经营中充分考虑资源国的安全问题,通过聚焦经营区域等方式,在投资环境相对较好的国家开展上游油气业务。

3、从技术和管理的角度看

页岩油开发在钻井、压裂、开发优化和油藏检测等技术领域均获得较好进展,大幅增加了单井产量,使埃克森美孚和雪佛龙等公司将北美页岩油气作为未来发展的重要领域,也带动各个国际石油巨头上游生产进一步向“降本增效”发展;同时,页岩油从供应链管理和开发过程管理等方面持续提升管理水平,同样已为国际石油巨头所借鉴。

4、从能源替代的角度看

其次,新能源产业发展弱化油气需求预期。从能源替代的角度看,近年来,风电、光伏、电动车等新能源相关产业发展取得较好效果。

一方面,近年来,市场化运作大幅降低了规模化运营的风电和光伏发电成本。其中,与全球部分燃煤和燃气发电的成本区间在50-100美元/兆瓦时相比较,部分光伏发电项目的成本已大幅降低,沙特、智利和墨西哥等国2018年已有光伏发电项目成本分别低至24美元/兆瓦时以下。

另一方面,电动汽车等消费终端的迅猛发展,使能源转型在需求侧“电气化”的趋势得以加强,而储能技术的持续提升及其相关成本不断降低则为其提供了有利支撑。其中,储电电池成本降低自2012年至今取得了长足进展,平均成本从2012年1000-1200美元/千瓦时下降至2018年的200-400美元/千瓦时,已有较少部分电池组成本降低至200美元/千瓦时以下。

根据瑞银发布的研究报告,特斯拉与松下合作的锂电池成本最低达到111美元美元/千瓦时,LG化学公司和我国宁德时代公司生产电池组成本也分别低至150美元/千瓦时左右。

2014年至2018年,在全球经济相对平稳增长的背景下,国际原油市场需求四年内没有因为油价出现“腰斩式”下跌而大幅增长,增长率年均不足2%,表明原油价格变动对国际市场需求的刺激作用十分有限。也就是说,石油作为一种商品已基本达到现阶段的“需求峰值”,未来大幅提升市场份额的难度加大。

5、从环保压力的角度看

环保压力影响国际石油公司上游发展。美国气候责任研究所(Climate Accountability Institute)最新数据分析,近50年来,全球20家化石能源生产企业制造了全球35%的碳排放,合计约4800亿吨。其中,仅埃克森美孚、雪佛龙、BP、壳牌四家公司在此期间的碳排放量,已占全球总排放10%以上。

此类研究成果的披露,使各石油巨头在环境保护及应对气候变暖等领域面临极大压力,特别是在《巴黎协定》等国际“环保约束”共识已被广泛认可的背景下,澳大利亚、南非和绝大部分西北欧国家开始执行碳税、碳排放交易机制,国际石油公司传统经营方式在未来发展所需支付的成本也持续大幅提升。

因此,部分国际石油公司已将上游战略调整作为应对环保压力的重要手段,如BP、壳牌和道达尔等受欧洲环保制约影响较大的公司都加大了天然气业务在上游板块中比重,以降低环保风险。

上游战略调整的核心:“提质增效”

从现阶段的实践看,国际石油公司上游战略调整的核心仍是持续提高勘探开发业务的发展质量与效益,主要包括四个方面的内容。

1、坚持“资源战略”,持续推动“增储上产”

储量方面,仅埃克森美孚、雪佛龙、BP、壳牌、挪威国家石油公司、道达尔和埃尼等7家国际石油巨头,2014-2018年间油气2P储量增幅合计约620亿桶油当量。

从实现路径看,上述国际石油巨头通过并购、勘探、技术进步和与资源国合作等手段,分别实现2P储量增长220亿桶油当量、100亿桶油当量、190亿桶油当量和110亿桶油当量。

从公司角度看,埃克森美孚在此期间实现2P储量增长幅度最大,约182亿桶油当量,壳牌和BP公司紧随其后,分别为153亿桶油当量和142亿桶油当量。产量方面,根据伍德麦肯兹公司统计,截至2019年初,国际石油公司日产油气总规模较2014提升较大。其中,BP公司油气日产量增长最为强劲,增量约77万桶油当量/日。

2、稳步实现“降本增效”

2014年下半年至今,随着国际油价自100美元/桶以上大幅跌至50-60美元/桶区间,国际石油公司普遍将低成本发展作为企业应对上游经营风险的重要策略,已取得较好效果。

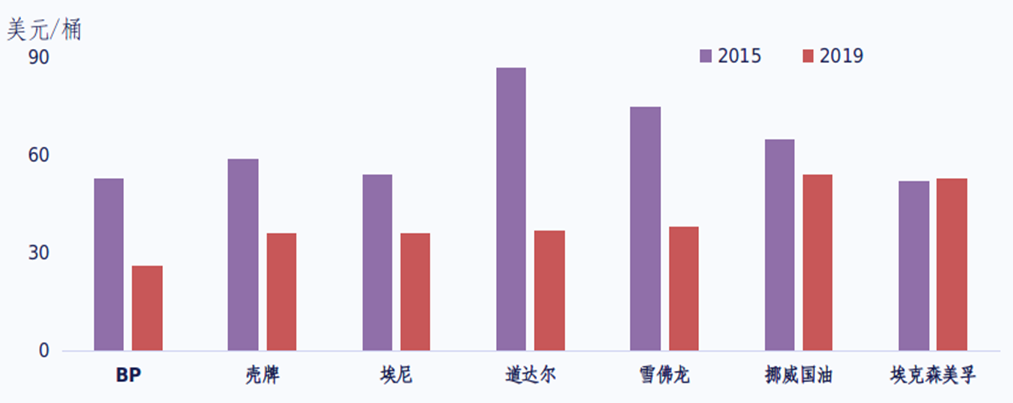

譬如,道达尔、雪佛龙、壳牌、埃尼和BP等公司2019年维持上游业务正现金流的单桶原油成本均较2015年呈现明显下降趋势。其中,BP公司低成本发展效果最为明显,维持公司上游业务正现金流的单桶原油成本仅为26美元/桶;壳牌和埃尼公司紧随其后,分别为36美元/桶。道达尔公司降本幅度最达,维持公司正现金流的单桶原油成本由2015年87美元/桶大幅下降至2019年的37美元/桶。

部分国际石油公司降本经营示意图(2015-2019年)

资料来源:Woodmac

3、明确未来发展领域

在应对2014年至今的低油价期间油气市场风险过程中,国际石油公司不断完善上游发展战略,逐步明确了各自的未来重点发展领域。

一方面,埃克森美孚和雪佛龙等美国石油公司依托其上中下游一体化的全产业链竞争优势,以及抗风险能力更强的财务状况,将页岩油作为未来重要的产量增长领域,通过资产和公司并购等手段大规模进入二叠盆地等重要页岩区带,巩固了公司在该领域内的领先优势,也推动北美地区页岩油产量持续提升。

另一方面,BP、壳牌和道达尔等欧洲石油公司将天然气确定为未来发展的重点领域。其中,壳牌公司完成对BG公司并购后,通过持续剥离超过300亿美元的非核心资产以及增加重点天然气、LNG项目投资等方式,已完成了在全球天然气供应市场的多元化布局,进一步突出天然气在其上游业务中的核心地位;道达尔则将发展天然气作为公司的核心战略,通过整合天然气产业价值链,保持公司天然气产量及全球市场销售份额的稳定增长,并通过并购法国Engie集团旗下LNG资产等系列活动,进一步提升了公司在全球天然气和LNG市场供给中的领先优势。

此外,埃尼公司选择了与其它石油巨头不同的发展路径,将油气勘探作为未来重点经营领域,通过“勘探-出售或开发-勘探”的运作模式,同样开起了未来高质量发展的路径。

4、聚焦海外经营区域

全球油气市场环境的整体变化及不同国家和地区油气合作领域资源、政策等方面的差异化变动,推动国际石油公司在2014年后不断收缩海外经营区域,明确未来发展的核心国家或地区,大幅提高了油气资产的集中度。

从资产分布的国家数量变动看,近年来部分国际石油公司明显缩小了海外经营的范围,参与油气合作国家数量持续降低。其中,雪佛龙和壳牌公司海外资产分布国家的数量,分别由2014年的40个国家以上大幅下降至2019年的30个国家左右;埃克森美孚、BP、道达尔和埃尼等公司海外资产分布国家的数量也有明显下降。

从资产分布的集中度看,2014年至今,各大石油巨头排名前四的资源国油气资产合计占其海外总资产比例总体大幅增长。其中,埃克森美孚该比例的数值由2014年的不足45%大幅提高至2019年的60%左右;雪佛龙公司该比例的数值由2014年的48%大幅提高至2019年的70%左右,成为7家公司中资产聚焦程度提升最大的企业;挪威国油2014年和2019年的该比例数值分布为75%和77%,是国际石油巨头中资产集中度最高的国家,主要原因是其长期“深耕”挪威和英国北海相关油气资产。

上游战略调整的方向:应对能源转型

除持续巩固现有优势上游油气业务外,各类国际石油公司已开始积极探索在能源市场的转型发展。

以国际石油巨头为例,从发展战略看,一方面,埃克森美孚和道达尔等石油公司选择了较为稳妥的发展路径,在稳定主业、持续降低生产成本的基础上,采取多种措施实现公司业务的低碳化,包括加强碳捕集与封存等技术研发以及持续剥离油砂等“高碳”资产等。其中,埃克森美孚公司在2019年投资6000万美元持续加强储电领域的碳捕集技术研发,重点集中在整体流程集成以及碳捕集的大规模部署等。

另一方面,部分石油公司则选择更加积极的增长战略,通过直接投资和与相关企业合作等方式,探索发展可再生能源及相关业务。

其中,道达尔可再生能源资产在2016-2018年间增长了近10倍,目前运营光伏装机量高达3吉瓦,并提出到2025年达到25吉瓦的光伏装计量。壳牌公司则在2019年收购了新能源充电桩和管理软件开发商Greenlots公司,为进军新能源汽车产业提前布局。

从选择领域看,各大国际石油巨头均参与了碳捕集与封存相关领域投资。除此以外,壳牌是探索能源转型领域最多元化的公司,参与了包括储能、光伏发电、陆上风电、海上风电和生物质能等各类可再生能源投资;埃克森美孚仅参与了生物质能投资;道达尔、雪佛龙、BP、埃尼和挪威国家石油公司等,则根据自身特点有选择的参与了部分可再生能源发展。

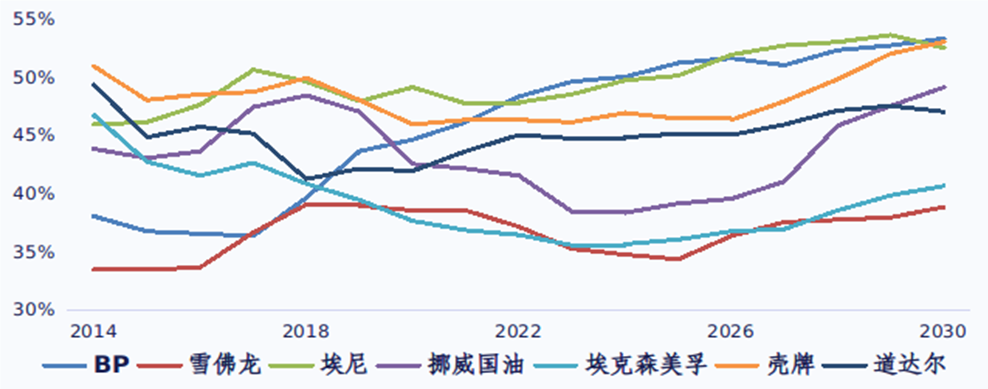

值得一提的是,各国际石油巨头均将天然气视为能源转型的重要过渡,普遍增加了天然气业务占比。从当前形势看,各大石油巨头天然气产量在上游油气总产量中占比均超过40%。BP和道达尔公司已表示,计划在2030-2035年间,将天然气产量占比提升至60%左右;壳牌公司更是提出,2040年公司天然气业务占比要提升至75%左右。

部分国际石油公司天然气产量占比示意图(2018年后为预测值)

资料来源:Woodmac

此外,部分亚洲石油公司也加快了对能源转型的应对与探索。其中,马来西亚国家石油公司已于2019年4月以3.9亿美元收购了总部位于新加坡的分布式光伏运营商Amplus,为探索进军可再生能源市场铺平了道路;日本国际石油开发株式会社(INPEX)计划在2040年前将可再生能源在总资产中占比提高到10%;印度石油天然气总公司则计划至2040年将可再生能源业务收益在公司总收益中占比提升至10%。

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

农业部1亿美元投资推动美国生物质能发展2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

江门鹤山一化工公司直排含重金属的部分污水2024-08-16