国务院关于印发《2024—2025年节能降碳行动方案》的通知

超全!光伏行业全面解析

超全!光伏行业全面解析:1、行业概况光伏发电是利用半导体界面的光生伏特效应而将光能直接转变为电能的一种技术。主要由太阳电池板(组件)、控制器和逆变器三大部分组成,主要部件由电子元器

:1、行业概况

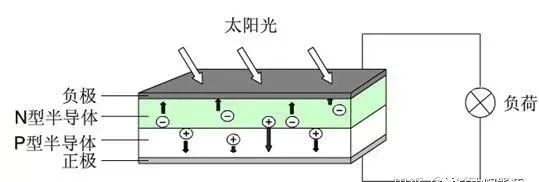

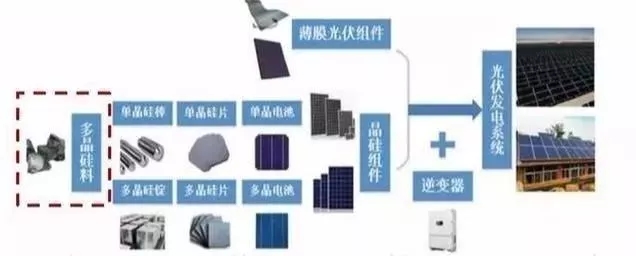

光伏发电是利用半导体界面的光生伏特效应而将光能直接转变为电能的一种技术。主要由太阳电池板(组件)、控制器和逆变器三大部分组成,主要部件由电子元器件构成。太阳能电池经过串联后进行封装保护可形成大面积的太阳电池组件,再配合上功率控制器等部件就形成了光伏发电装置。

(来源:微信公众号“光伏领跑者创新论坛”)

原理:在太阳光照射到PN结上时,PN结吸收光能激发出电子和空穴,在PN结中产生电压,称为“光生伏特效应”或简称“光伏效应”。简单的说就是光伏效应就是把 “光”转化成了 “电”的过程。

目前光伏发电主要的有两个大的技术方向,即晶硅光伏和薄膜光伏。其中晶硅光伏又可以分为多晶硅和单晶硅,其市场占有率高达85%以上,是光伏发电的绝对主流。

随着2019年年初国家推出平价上网规划之后,整个光伏行业的商业模式会受到较大冲击。在平价上网之前,光伏项目投资最大的考量指标就是上网标杆电价和国家补贴,政策扶植的力度直接决定投资收益和企业利润。而在平价上网之后,光伏行业就进入完全市场竞争的阶段,这个时候谁家成本低,规模大谁就会有优势,从此才算真正开始清洁电力取代传统电力的更新道路,未来光伏的需求可能将是爆发性的。

这里解释一下什么是平价上网,平价上网分为两种:发电侧平价和用户侧平价。

发电侧平价:光伏发电上网价格等于煤电上网价格,即达到发电侧平价。

用户侧平价:光伏所发电力到达用户侧时,等于用户用电价格。由于不同用点场景下,电力的价格不同,因此用户侧平价的标准不唯一。

2、发展阶段

我国光伏发展可以分为以下几个阶段:

2007年以前,成长起步阶段,累计装机:80MW

这个阶段主要是受到国外市场需求的刺激。2004年德国出台 EGG 法案,欧洲国家大力补贴支持光伏发电产业,中国光伏制造业迅速形成规模。由于需求强劲,上游硅料的价格涨到400美元/KG。

2007年至2010年,产业化阶段,累计装机:0.91GW

欧洲市场在光伏发电补贴力度预期削减和金融危机导致光伏产品价格下跌的背景之下,爆发了抢装潮,市场迅速回暖。国内方面国家出台了一系列支持光伏发展的政策,4万亿投资带动光伏产业发展。这个阶段是个分水岭,之前都是以国外尤其是欧洲市场为主,之后需求则大幅转移到国内。

2011年至2013年,规模化阶段,累计装机:19.430GW,

这一阶段,由于之前大规模的投资,叠加海外市场需求不足,导致大量产能过剩。整个行业跌入了谷底,行业内最优秀的企业也很难盈利。硅料价格跌到了15美元/kg

2014年至今,规模管理阶段,累计装机:204.68GW(截至2019年底)

以日本为首开启了新一轮的光伏装机补贴,13年开始中欧光伏贸易纠纷得到解决,叠加支持政策密集出台,使得这个阶段中国光伏市场装机容量呈持续快速健康增长。

目前所处阶段

受531新政影响,国内光伏行业的发展再次跌入低谷,但是同时也倒逼行业加速降成本,平价上网时代可以提前到来。

2020年可以说是光伏行业平价上网的元年,再此之前光伏行业都是靠国家补贴发展的行业,随着海外市场占比提升和平价的逐步实现,光伏行业正逐渐脱离政策和补贴的影响,逐步向市场化发展迈进。

3、发展空间

需求分析

需求侧:2019年光伏市场的需求结构发生了转变,过去几年都是以国内需求为主,国外市场相对分散。而2018年531政策出台之后,国内需求受到压制,而海外需求大增。同时由于平价上网政策的推出,光伏产品的价格也大幅下降,导致国内需求意外回暖。

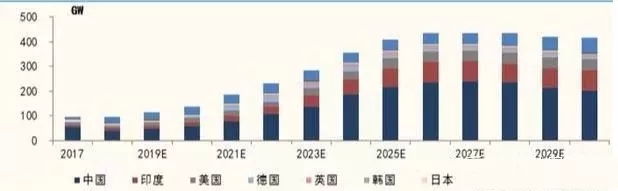

预计到2025年全球光伏装机总量超过400GW,其中中国贡献15%-20%的新增需求,即60GW-80GW。

供给侧:行业洗牌加剧,落后产能加速淘汰。高成本多晶硅产能早已过剩,并且技术终究要被替代,高效单晶PERC产能不足。单晶硅片产能实际上只有四家:晶科、晶澳,隆基,中环,其中晶科,晶澳只自用不外供。所以对于市场上第三方公开对外销售的产能,有效供给只有两家:隆基和中环,在硅片环节,迅速地形成了双寡头垄断的产业格局。

驱动因素分析

光伏行业的核心驱动因素有3个:

第一,光伏关键技术突破和工艺改进。

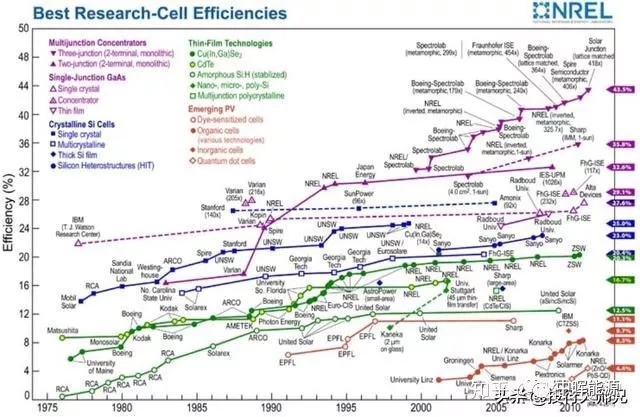

科技进步使得光伏组件的转化效率和制造良率,产能都会有极大的提升,从而提现到组件价格的持续下降。下图是各大光伏技术路线的转化效率演变图:

光伏产业制造行业各种技术改进现状:

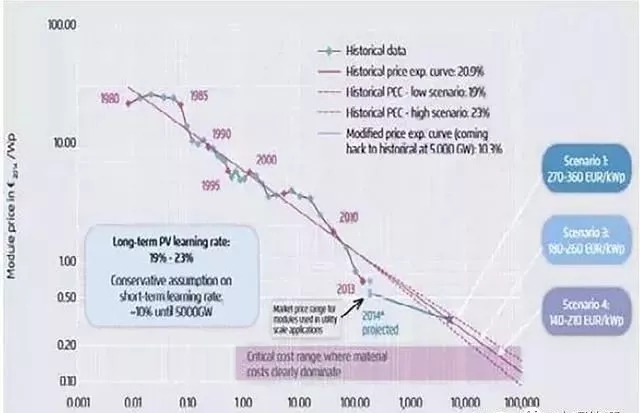

随着全球光伏产业的大规模扩张使得成本呈指数级下降。根据历史数据,装机规模每增加100%,电池组件成本下降20.9%。光伏组件价格从1977年时的76.67美元/瓦降至如今的0.146美元/瓦。

2040年全球光伏发电成本还有非常大的下降空间。

第二,政策的倾斜和推动。

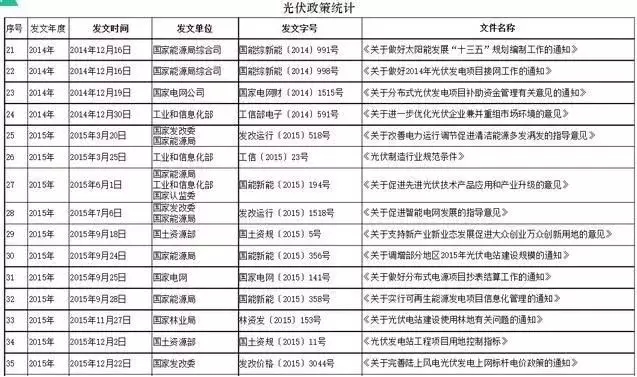

下图是部分年份国家专门支持光伏行业发展的文件:

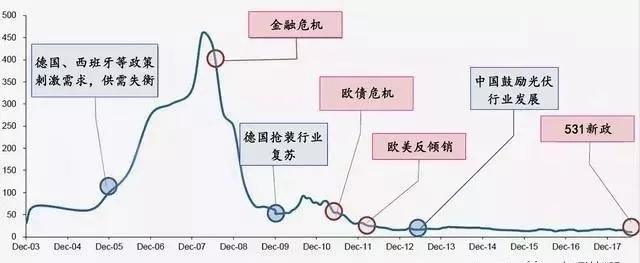

国内外光伏政策影响着整个光伏行业的发展,形成了一个政策驱动的光伏周期。下图是不同政策周期下的硅原料价格:在光伏行业刚刚兴起的时候,硅料产能严重不足,需求一大,硅料价格就猛涨。而在硅料价格大涨的刺激下,硅料产能迅速扩大,等到2012年的行业又一个低谷的时候,硅料产能严重过剩,导致即便需求上来之后,硅料价格也依然维持低位。这也就是目前组件价格可以持续维持在低位的一个重要因素。

第三,资本的介入力度。

当科技进步和政府扶持力度达到一定程度,使得资本有利可图,那么资本就会大规模的介入,从而加速行业的发现。

空间分析

根据国际能源总署预计,至2050年光伏装机将占全球发电装机的27%,成为第一大电力来源。

行业增速分析

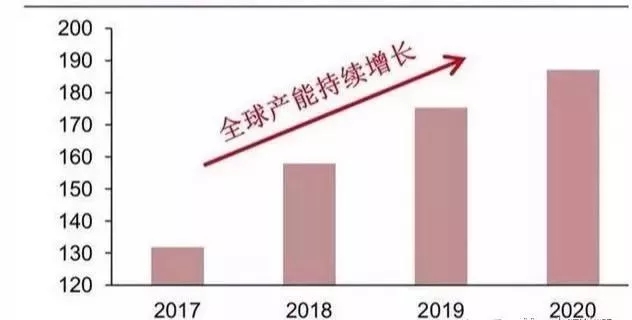

产能方面:预计2020年全球光伏电池产能达到187GW,拉动设备需求空间超百亿。

随着平价上网的到来,未来光伏装机量对政策的敏感性下降,再叠加去年的基数较低等因素,2020年光伏装机量有望迎来高速发展。

中国已经成为世界上装机量最大的国家,到2025年可贡献全球新增装机量的15%-20%

4、竞争格局

行业产业链

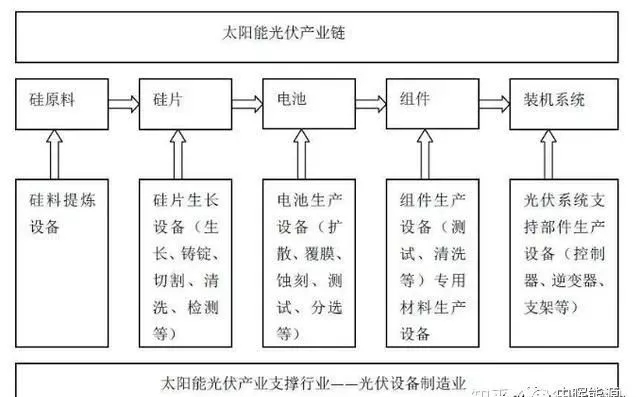

光伏产业链包括硅料、切片、电池片、电池组件、应用系统等5个环节。上游为硅料、硅片环节;中游为电池片、电池组件环节;下游为应用系统环节。从全球范围来看,产业链6个环节所涉及企业数量依次大幅增加,光伏市场产业链呈金字塔形结构。

1. 上游:晶硅原料,硅棒,硅锭,硅片的拉切

2. 中游:硅片的串焊,封装

3. 下游:光伏系统产品以及应用

目前,中国大陆硅料生产获取的利润在最终电池组件产品利润总额中的比例最高,约达到52%;电池组件生产的利润占比约为18%;而电池片和硅片生产的利润占比分别约为17%和13%。

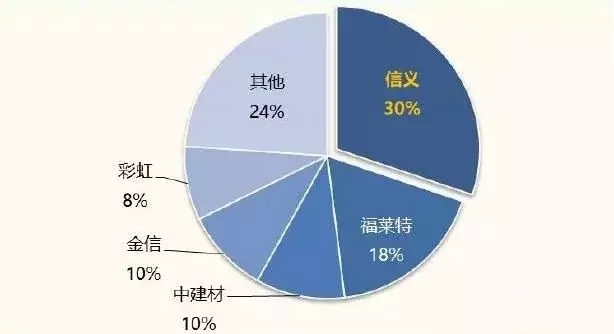

另外产业链条中还有一些辅材占比也较大,比如光伏玻璃。国内整个光伏玻璃行业目前形成信义玻璃,福莱特双寡头局面。

竞争格局

随着光伏平价上网时代的来临,整个竞争格局将会打破,一些落后产能和地方保护的小企业将被整合。整个行业由充分竞争市场向头部垄断发展。

5、行业发展趋势

总结行业发展趋势主要有4个

趋势一:度电补贴加速退坡,光伏平价时代加速来临。

后续光伏补贴政策会出现以下几个方向的调整:1、单位度电补贴加速退坡,2022年补贴全部退出;2、平价时代加速到来,在东部的部分地区,会出来一批平价上网的试点项目;3、出台配额制政策,推动光伏发电的消纳。

趋势二:东部及南部经济发达地区成为新增装机重点

西部和北部的部分地区,由于消纳的问题,很多地区这两年已经不再有太多的新增项目。东部和南部地区将是未来新增光伏装机的重点区域。

趋势三:全球光伏行业格局将呈现中国独大的局面。

光伏行业龙头公司市占率在成本逐步降低,产业集中度将大幅提升,龙头公司在经营业绩以及稳定性的优势更加突出。在全球前20大光伏企业中,中国独占16家,处于绝对领先的地位。中国在光伏产业链全球老大的地位,应该是很难撼动的。

趋势四:股市估值中枢会上移

预计2020年之后,光伏可以实现全面平价上网,光伏上市公司的估值方式将会发生根本性的改变。届时,光伏行业逐步摆脱补贴和相关政策的扰动,行业的成长性会带来估值中枢的上移。光伏的潜在空间超乎我们的想象。在2019年到2020年,随着行业成长性逐步体现,整个估值中枢反而会上移,而不是下移。2020年,是行业成长性初始的爆发,整个估值在二级市场上也会进入一个上行通道。过去光伏企业都是只融资不分红或融资远大于分红的资金黑洞,而这一现象有望在未来的两三年的时间得到扭转。

原标题:光伏行业全面解析

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2015第七届中国地源热泵行业高层论坛9月在济南举办2024-08-16

-

低端过剩严重 锂离子电池行业面临洗牌2024-08-16

-

Maxwell全新3V超级电容器开创行业新格局2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

Maxwell畅谈超级电容行业未来5年发展前景2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

“数享生态,智创未来” 第二届燃气行业产业联盟·818峰会圆满成功!2024-08-16