国务院关于印发《2024—2025年节能降碳行动方案》的通知

2020展望:国内需求有望重回50GW

2020展望:国内需求有望重回50GW:光伏装机量2019年可能将低于30GW,远低于大多数机构年初预期的43GW的区间。造成这一局面除了补贴退出预期下,抢装潮过度消耗未来需求外,

:光伏装机量2019年可能将低于30GW,远低于大多数机构年初预期的43GW的区间。造成这一局面除了补贴退出预期下,抢装潮过度消耗未来需求外,还在于2019年竞价项目推进不及预期,22.8GW的并网指引,预计到年底实际规模仅有13GW。但竞价项目的需求并非就此消失,转至2020年Q1和Q2并网将使得明年需求端明显扩大,同时叠加产业链仍然持续的降价,平价上网时点的到来将使需求明显回暖,2020年国内装机规模有望重回50GW水平。

(来源:青牛赋诗)

2019总量或低于30GW

根据国家能源此前公布的信息,截止2019年三季度国内光伏发电装机1.90亿千瓦,三季度光伏新增仅4.6GW,前三季度累计16GW,创四年内(2016-2019)新低。实际上2018年下半年至今,国内需求都是不及预期的。2018年国内装机总量44.26GW,同比下滑16.58%。此前机构一致预测的2019年国内全年装机量突破43GW的“梦想”大概率泡汤。抢装潮透支未来,补贴下滑导致需求萎靡,这是2018和2019年压抑国内光伏需求的最重要原因。但是2019年预计极低的装机量与竞价项目进展不顺利有关系,这是大部分机构和笔者预料之外的。此前预计9月中旬开始的补贴竞价项目,约有22.8GW,从截止12月4日的情况看预计到年底实际规模仅有13GW左右,99%概率无法达成预定目标。

竞价项目不及预期的原因颇多。首先,国家定机制,再由地方组织竞价项目,申报窗口期不足2周,影响竞价规模及质量。2019年5月30日,国家能源局竞价机制确定,并由地方通过竞争配置组织项目。各省需根据国家政策制定地方竞价文件,而文件发布至申报截至,时间周期仅为3-15天。如,广东、江苏、江西、湖南等地,竞价文件于6月下旬发布,项目申请窗口期较短,致使大多数项目申报手续不齐而无法参与竞价,或参与竞价的项目前期工程不完备。

同时,主流组件价跌导致竞价需求观望情绪浓厚。由于国内竞价政策出台较晚,7月中旬公布竞价项目后,国内市场氛围激活。竞价项目承诺并网时间集中于12月,时间充裕,且由于主流产品单晶PERC组件持续跌价,导致市场观望情绪较重。此外,项目申报承诺时间节点集中于12月,叠加前述项目开工准备不利及观望情绪,造成当竞价上网数据没有起色。

竞价项目不及预期将严重影响2019年全年装机量。根据兴业证券估算,2019年全年光伏并网规模仅在28-30GW之间,与能源局指引的40-45GW相去甚远。“平价”魔力将显

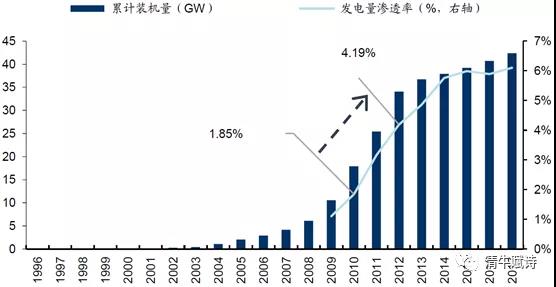

展望2020年,国内需求大概率将迎来反弹。最大的催化剂是平价上网时代的到来,将使得国内需求显著回暖。从国外经验看,平价上网的到来将显使需求出现“几何级”增长。德国2010年开始用电侧平价,2012年开始发电侧平价,2010-2012年光伏系统投资成本加速下降,虽德国FiT固定价格收购政策也有下调,但平价前夕,光伏投资意愿强烈,在两次平价间隙,光伏发电渗透率从1.85%迅速提高到4.19%,需求明显上升一个档次。(见图一)

图一:德国光伏累计装机量及渗透率

数据来源:BP、国信证券

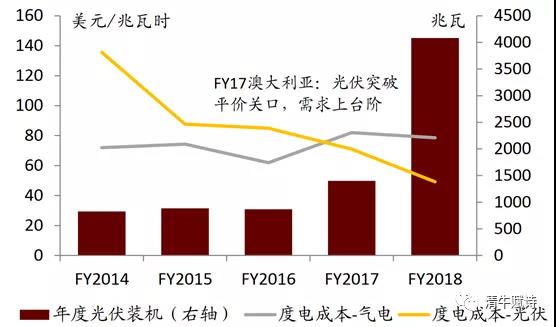

此外,印度市场,光伏LCOE自2017年起低于当地主流传统能源——煤电的度电成本,从而使得光伏项目具备竞争力,装机规模迅速从4GW的水平提升到9.63GW,实现了几何级增长。澳大利亚同样在2017年迎来平价时点,在2017年之前新增装机规模始终在1GW水平,而在2017年光伏度电成本低于当地天然气发电度电成本后,新增装机在2018年迅速提升至4GW级别。(见图二)

图二:澳大利亚平价上网对装机量的影响数据来源:BP,BNEF,中金公司研究部

具体到国内,2019年1月平价项目管理办法要求,十三五期间平价项目享有20年电价不变及优先并网消纳的优惠。且2020年底前核准并开工的平价/低价项目,可维持相关优惠支持增持不变。仅根据第一批光伏平价项目申报情况来看,合计14.6GW新增项目,预计2019年完成2-3GW,而11GW以上项目需2020年底前开工锁定优惠政策,即使无法全部完工,也能带来8GW左右的增量。此外,随着组件价格下降,2020年预计持续有平价项目申报。而平价上网也将是2020年及之后光伏需求的最大催化剂。

有望重回50GW规模

除平价项目将带来增量之外,竞价项目仍然会有序推进。需要指出的是,2019年未能完工的竞价项目不会消失,而是顺延到2020Q1和Q2并网。此外,根据光伏行业协会及国家发改委能源研究所指引,2020年竞价项目相关政策有望于2019年12月发布,并于2020年3月底公布竞价项目。则企业提交材料时间为2-3个月,建设并网周期近9个月。相较19年竞价申报3-15天,建设并网不足6个月,2020年竞价项目申报及建设时间更加充裕,指引竞价规模大概率将满额推进。

根据前文的预估,2019年或将有9.8GW的并网量顺延到2020年,已经申报,大概率在2020年开工的平价项目贡献8GW。其他项目采用中金公司的中性预估分别为:新增竞价18GW;新增平价项目3.5GW;领跑者计划奖励1.5GW,2019年内第三批领跑者项目完成建设,能源局给予如期并网的三个基地合计1.5GW奖励,有望2020年完成并网;扶贫项目1GW;户用项目4GW;其他政策项目约5GW,主要包括之前特高压配套的光伏8GW项目由于19年未能完全并网,预计会有约5GW剩余将在2020年完成。由此估算2020年国内装机量将达到50.8GW。需要指出的是,这与大多数机构的中性预测相比已经是非常保守的数据。

原标题:光伏13:2020展望(1):国内需求有望重回50GW

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

内蒙古风电项目陆续投运 今年装机将达2298万千瓦2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

国家能源局关于印发《国家能源应用技术研究 及工程示范项目管理暂行办法补充规定》的通知2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16