国务院关于印发《2024—2025年节能降碳行动方案》的通知

规划约35GW 实际产能仅1.3GW 站在技术风口的异质结怎么“飞”起来?

规划约35GW 实际产能仅1.3GW 站在技术风口的异质结怎么“飞”起来?:在PERC已经成为当前的主流技术后,关于下一代技术的讨论也逐渐热烈起来,其中异质结是呼声最高的技术之一。

:在PERC已经成为当前的主流技术后,关于下一代技术的讨论也逐渐热烈起来,其中异质结是呼声最高的技术之一。异质结的优势很明显,如转换效率高、工艺步骤少等等,但劣势也一目了然——成本较高、产线不兼容。

(来源:微信公众号“光伏們”作者:饶丽霞 地里热巴)

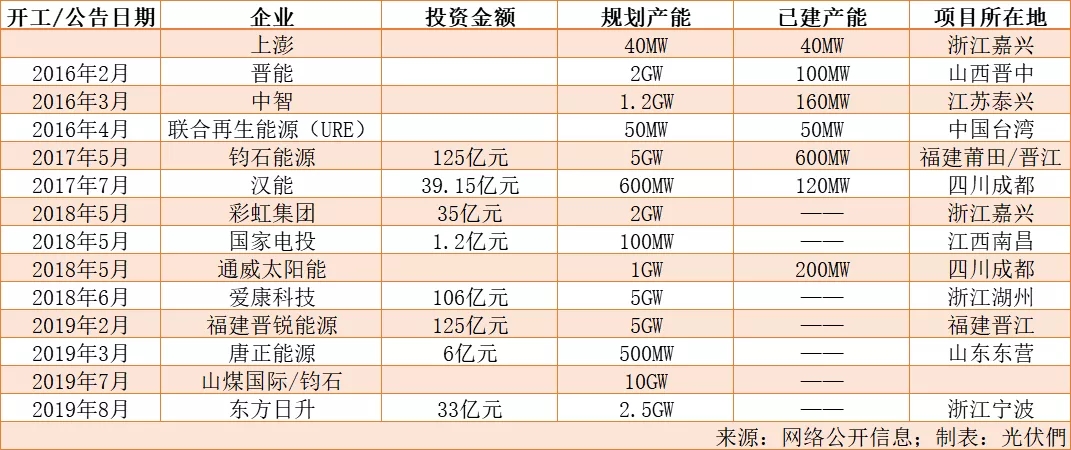

尽管目前成本仍不具备竞争优势,异质结技术依然被行业所看好,不少企业陆续宣布扩产计划,据光伏們不完全统计,仅2018~2019年间宣布扩产的规模就达约26GW。然而,尽管扩产计划满天飞,实际落地的产能却少之又少,国内现有产能大约为1.3GW。

落差:技术关注的热度与产能落地的迟缓

异质结的扩产风潮自2018年起就已兴起,彩虹集团、国家电投、通威太阳能、爱康科技先后宣布进军异质结领域。2019年,山煤国际宣布将与钧石能源共建10GW异质结项目,这是目前已公开的规划产能最大的异质结扩产计划。

今年以来关于异质结的讨论愈发热烈,相关论坛和研讨会开了一场又一场,而且从小编参加过的几场来看,现场几乎都座无虚席,这也一定程度上反映了行业对于异质结技术的关注度。从企业扩产的计划也可窥见一斑,仅上表中统计的规划产能就达到近35GW。

但另一方面,目前实际落地的产能却有限。除了较早进入异质结领域的晋能、钧石、中智实现百兆瓦产线量产,以及台湾的联合再生能源50MW、嘉兴上澎40MW小规模量产外,其他基本上都处于中试线试生产或产能建设过程中。事实上,据PV Infolink首席分析师林嫣容介绍,2018年531政策之后,P型产品价格大幅下滑,与N型产品拉开更大的价格差距,N型产品销售更为困难,异质结计划大多延迟或暂缓,基本上只有在钧石持续稳定量产。

今年6月份,通威太阳能第一条200MW异质结测试线第一片电池片成功下线,转换效率23%;11月,汉能成都研发中心研发的全面积SHJ电池转换效率达到25.11%;国家电投C-HJT技术研发试验平台已经进入设备安装阶段;唐正能源500MW异质结项目正在进行主体厂房建设;爱康科技、晋锐能源、东方日升异质结项目已举行开工仪式,据了解东方日升明年年中建成两条共500MW试验线,将有小规模试生产,其他项目具体进展尚不清楚。

值得一提的是,异质结不仅实际产能远小于规划产能外,实际出货更是远小于实际产能。据林嫣容介绍,异质结现有产能的开工率表现并不佳,目前基本上只有国外Panasonic、Hevel以及国内的钧石、台湾URE产量较为稳定,国内其他异质结厂家大多订单并不稳定,产线走走停停甚至处于半停产状态。“总体来说,TOPCon和IBC虽然厂家不多,但产能和产量一直是相对均衡的情形,而异质结则是产能远大于产量。”

目前异质结的订单仍主要集中在海外,据PVInfolink统计,目前异质结电池组件主要出口到日本、菲律宾、加拿大和泰国等地区。国内项目里,据光伏們了解,在白城领跑者项目中,国家电投采用了4MW的中智电力异质结组件,采购价格超过4元/瓦;在白城领跑者奖励基地中,中广核100MW项目拟采用约20%的异质结组件;国家电投黄河公司青海特高压项目中,钧石能源中标48MW异质结订单,就目前而言这一订单规模已经相当可观。

成本、工艺、路线——异质结技术仍任重道远

工艺不稳定、设备投资成本高是导致目前异质结主要活跃在“口号”里的主要原因。捷造光电副总经理鲍刚表示,“目前很多企业对异质结电池有一定的扩产计划是因为异质结电池技术具备较大的发展潜力,是被行业看好的,而实际落地产能较少,进度缓慢最主要的原因是目前异质结包括设备投资、电池成本及整体的性价比都不如PERC。另外一方面,整个光伏行业及制造业经济形势不理想,光伏产业存在着之前的投资过热及产能过剩的问题,这些都在一定程度上影响了产业投资及新技术引进的节奏。”

一方面,异质结技术虽然工艺步骤少,但是技术壁垒较高,如镀膜厚度、低温浆料等,相对PERC而言推广难度更大。另外,异质结技术从中试线到量产线推广面临最大的问题是产线运行稳定性,这也是目前亟需解决的问题。

目前行业对异质结最关注的三家企业是REC、钧石和通威,因为这三家分别代表着三种不同的技术路线,其中REC与梅耶博格合作,钧石采用自家自主研发的设备,通威第一条线与捷佳伟创、理想能源合作,目前正在与迈为进行第二条线的合作,除设备不尽相同之外,配套的靶材、浆料也有一定差异。接下来主要关注各家量产结果,届时便可分晓哪种工艺设备与技术路线更加稳定,更适合大范围推广。

另一方面,异质结的成本目前不具备竞争优势,仍有较大的下降空间。高额的设备投资额是异质结技术门槛之一,目前异质结电池进口设备约为8-10亿元/GW,国产设备约为5-8亿元/GW,而PERC只需要2-3亿元/GW。目前行业共识基本上认为设备投资需降低到5亿/GW左右才具备可行性,目前已有部分设备企业表示能够做到,但交货量须在GW级别。

不过,也正是近两年异质结设备投资额的快速降低,让行业看到了希望。目前国产设备正在积极进入,捷佳伟创、迈为、理想、捷造光电、钧石等公司已经在清洗、PECVD、PVD、丝印等不同的环节具备一定产品能力,随国产设备逐渐成熟,异质结设备的成本有望大幅降低。在今年第二届异质结(HJT)与钝化接触(TOPCon)量产技术发展论坛会议中,上海理想万里晖薄膜设备有限公司董办总监耿茜表示公司能够实现5亿元/GW的投资成本,异质结设备正在以非常快的速度进行降本。

对于产线设备投资方面,鲍刚认为:以目前情况来看,6.5亿元/GW的投资成本是比较客观,也是能够实现的。而对于更低的价格,虽然是有可能实现,但对量产平均转换效率、产线稳定性存在一定的疑虑。如果异质结电池平均转换效率对比PERC电池没有明显优势,那么单纯设备降本的意义有限,产线是要考虑设备性能、稳定性及成本等多维度,单一提成本降低是不合适的,而且产线也是要经过量产验证可靠的。另外,目前国内异质结电池设备经过验证的厂家极少,技术差异也比较大,未来异质结电池核心装备尤其是PECVD一定会形成设备技术差异和门槛。

除设备之外,电池成本也还需进一步下降。其中N型硅片价格较P型高出8-10%,不过这主要是由于目前市场需求较少导致的单价较高,若后续形成规模效应相应成本也将下降。非硅成本方面,异质结辅材价格较高,且国内配套能力目前仍较差,其中银浆占40%-50%、靶材占20%左右,未来随着大规模生产后成本有望下降,且随着工艺提升单瓦银浆耗量也将减少。这也是目前异质结的“症结”所在:目前没有清晰的可量产化技术路线,因而无法推广;由于没有量产,生产不具备规模效应;需求量少导致目前N型硅片、低温银浆等价格较高。

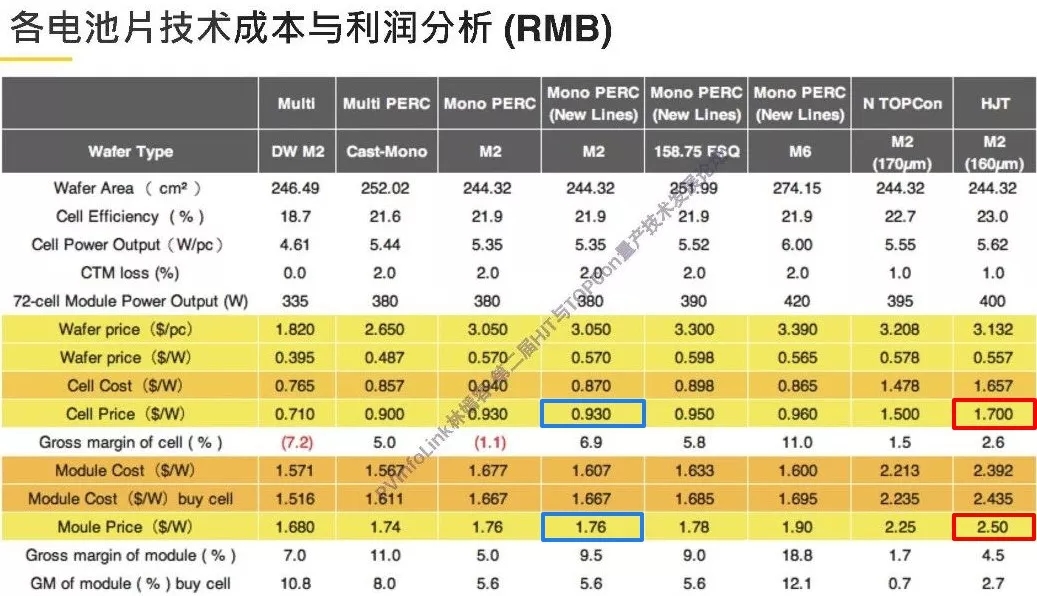

来源:PVInfolink(价格为2019年11月报价)

从PV Infolink列出的电池片技术成本与利润分析也可看出,异质结电池目前较PERC而言仍有一定差距,亟待成本继续下降。据了解目前异质结组件售价仍在2.5元/瓦左右,而今年下半年以来单、多晶组件价格都在快速下降,单晶PERC组件均价1.77元/瓦、普通多晶组件1.61元/瓦。

技术发展及进步是行业发展的必然趋势,但国内大部分企业都会将投资及发展更多的倾向于主流技术,希望能够在当下看到利润,而一个新的技术在发展期是无法具备较高的投资回报率,加上整体经济形势不太好,导致呼吁及准备的人多,但真正去做的人却很少。“在一个新的技术将要,或者有可能取代旧技术的过程中,必然会经历这么一个过程。”鲍刚说道。

鲍刚认为,目前由于实际投入企业较少、市场需求也较少,导致异质结发展及验证道路较为缓慢,而在未来异质结技术肯定会形成一定的技术门槛,因为异质结电池对设备及工艺专业性的要求非常高,并且目前异质结工艺技术和设备技术均存在较大的差异,未来可能会出现价格、技术、效率方面均层次不齐情况,这也是异质结技术未来的核心竞争力和技术门槛。

总的来说,未来两三年内PERC仍将是不可动摇的主流技术,短期内异质结放量有限。从目前异质结的发展来看,预计2021年有望开始规模化量产。钧石能源副总裁金屹预测认为,2021年至2023年,异质结产能每年扩产10GW,到2025年异质结市场份额将有望达到20%。

原标题:规划约35GW 实际产能仅1.3GW 站在技术风口的异质结怎么“飞”起来?

上一篇:光伏补贴拖欠的“阴谋论”说法

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16