国务院关于印发《2024—2025年节能降碳行动方案》的通知

光伏系列报告:2020年海外需求可见度较高 光伏正在新一轮大发展的前夜

光伏系列报告:2020年海外需求可见度较高 光伏正在新一轮大发展的前夜:2019年海外市场爆发有效对冲了国内需求的下滑,并带动全球光伏装机实现10%左右的增长。2019年国内组件价

:2019年海外市场爆发有效对冲了国内需求的下滑,并带动全球光伏装机实现10%左右的增长。2019年国内组件价格下降了21%,明年预计还有10%的下降空间,光伏在更多地区具备经济性且优势不断扩大。海外市场,2020年美国、印度、欧洲、中东等市场需求增量可见度较高,需求增量有望超20GW,2020年海外市场新增装机有望增长至100-110GW。同时,国内政策即将明朗,预计2020年国内需求有望重回40GW以上。综上,全球光伏2020年有望回到20%以上增长;从供给来看,一系列新技术正在酝酿和进步,光伏行业可能正处在新一轮大发展的前夜。看好格局比较稳定的硅料、玻璃等偏化工业态的环节,看好能跟上甚至引领下一轮大发展的公司。

(来源:微信公众号“电新产业研究” ID:jiaxun-you)

摘要

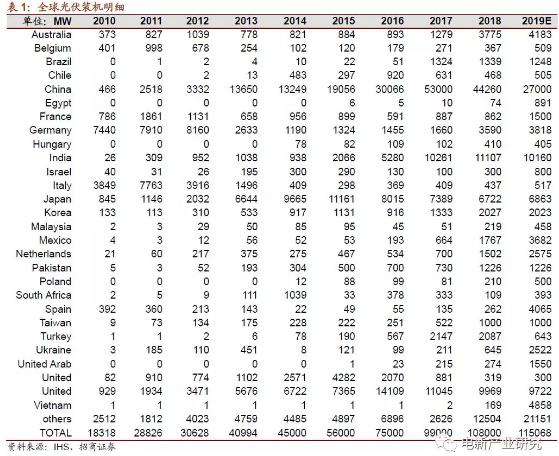

1.海外复盘--组件价格下降刺激海外需求爆发。2018年531新政之后,单晶PERC组件价格从2.66元/瓦下降到2018年底的2.25元/瓦,降幅15%,组件价格大幅下降刺激了2019海外需求的爆发。2019年Q1、Q2、Q3海外装机分别为22GW、21GW、21GW,同比分别增长60%、86%、54%。2019全年有望达到85-95GW,同比增长约50%。

2. 供给侧提效降本继续推进,明年组件价格还有10%下降空间。2019年上半年组件价格比较平稳,Q3电池价格大跌带动单晶PERC组件价格降至目前的1.77元/瓦左右,全年跌幅预计超21%,将进一步刺激海外潜在需求。同时,2020年硅片让利、大硅片导入、效率提升,将推动组件成本与价格继续实现10%左右的下降,届时,海外市场安装光伏的经济性将更强。

3. 海外需求增量可见度高,2020年海外新增装机有望达到100-110GW。今年海外市场的增长并非是某个国家爆发的结果,而是光伏市场整体的繁荣,体量超过1GW的市场突破20个。展望2020年,预计美国、印度、中东、意大利等地区可能成为海外主要增长点,增量在20GW左右,这部分增量可见度较高,明年海外市场规模有望达到100-110GW,较今年增长15-20%。

4. 光伏全球新增装机有望实现20-30%增长,供给端正处在新一轮大发展的前夜。根据业内企业反馈,光伏一揽子政策有望年底前出台,预计国内市场有望强劲增长40-50%达到40GW以上。综上,预计2020年全球光伏新增装机有望实现20-30%增长。从供给端来看,大硅片、HIT高效电池仍是行业投入的重点,大的发展和进步可能正在酝酿中。

5. 投资建议:看好格局比较稳定的硅料、玻璃等偏化工业态的环节,看好能跟上甚至引领下一轮大发展的公司。继续推荐通威股份、隆基股份,推荐与关注东方日升、ST新梅、福斯特、中环股份、正泰电器、捷佳伟创(机械联合)、山煤国际(煤炭联合)。风险提示:海外光伏产业政策/关税风险;扩张与竞争过度影响盈利能力。

1.海外需求爆发带动2019年全球装机增长

1.1 组件价格大幅下降刺激海外市场爆发2018年531新政之后,单晶PERC组件价格从2.66元/瓦下降到2018年底2.25元/瓦,降幅15%,组件价格大幅下降刺激了2019年海外需求的爆发。

2019年Q1、Q2、Q3海外装机分别为22GW、21GW、21GW,同比分别增长60%、86%、54%。全年有望达到85-95GW,同比增长约50%。组件价格下降对光伏装机的刺激效应非常显著。

今年1-10月国内装机仅17.5GW,全年预计27GW,同比下降约17GW或40%。海外1-9月装机63.5GW,全年预计接近90GW,较2018年增加31GW或53%。海外市场的爆发有效对冲了国内市场的萎缩,并推动2019年全球装机实现正增长,预计2019年全球光伏装机增速10%+,达到113-120GW。

1.2 海外需求爆发带动中国组件出口大幅增长今年1-10月中国组件出口57.3GW,同比增长53%,全年出口量预计在67-70GW之间。如果再加上中国企业在东南亚等地布局的产能,2019年中国企业在全球海外市场规模预计在80GW,占比接近90%,中国在光伏市场占据绝对的主导地位。

今年1-10月出口均价0.27美元/瓦,同比下降21%,国内组件价格下降迅速传导到了海外市场。另一方面,今年出口组件中单晶的市场份额迅速攀升到80%,印度等传统单晶市场客户也转向了单晶,单晶明年市场份额有可能达到90%。

2.降本提效继续推进,组件价格还有下降空间

2020年硅片让利、大硅片导入、效率提升推动组件成本下降,组件价格还有10%左右下降空间。2019年上半年组件价格还比较平稳,Q3电池价格大跌,带动组件价格阴跌至目前的1.77元/瓦,全年跌幅21%,跌幅比2018年531之后还大,有望刺激明年海外需求。明年组件价格若还能再降10%,海外市场将进一步增长。

2.1硅片让利

硅片供给逐渐宽松,竞争激烈促使硅片降价。2018年以来PERC大规模扩产,单晶硅片需求爆发,刺激单晶硅片厂大幅扩张产能。根据产业调研反馈,2019年底单晶硅片产能将达到123GW,隆基、中环、晶科等大厂扩产坚决,预计2020年底单晶硅片名义产能将达到175GW,超过需求,供给逐步走向宽松。

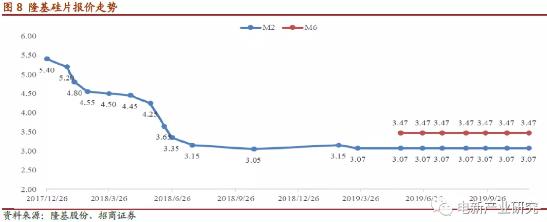

龙头企业盈利能力强,硅片价格有调整空间。目前M2硅片报价3.07元/片,已经稳定了近1年。硅片龙头隆基股份毛利率在35%左右,销售净利率约25%。随着云南、银川等地低成本产能释放,硅片成本还将进一步下降,硅片价格有让利空间。

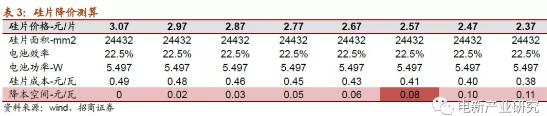

目前M2硅片价格3.07元/片,价格每下降0.1元/片,电池成本可下降0.016元/瓦,如果到2020年底硅片价格降到2.57元/片,电池成本可下降0.08元/瓦。

2.2大硅片导入

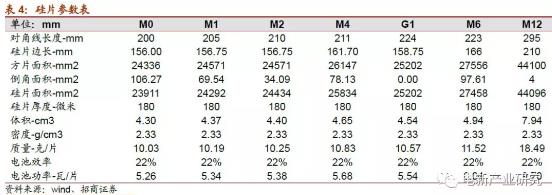

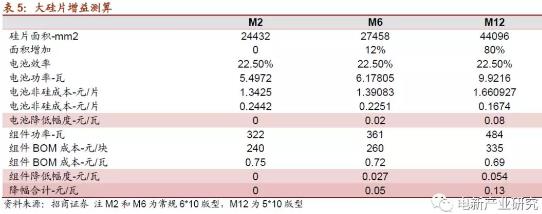

M2规格自2013年诞生后迅速成为行业主流并延续至今,2019年隆基推出M6硅片,中环推出M12硅片,并得到通威、爱旭等电池大厂积极响应。

M6导入可降低组件成本5分/瓦,M12导入可降低组件成本13分/瓦。电池和组件生产线节拍一般为6000片/小时,硅片变大之后,折旧、利息、人工等固定成本不变,接线盒等耗材也不是随着硅片面积同比例增加,因此带来非硅成本下降。

2.3效率提升

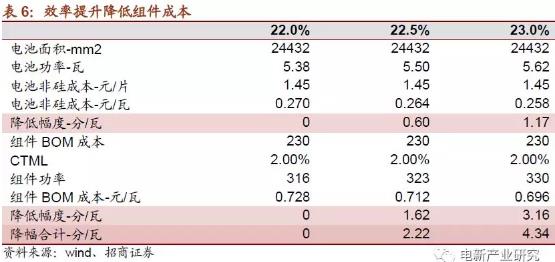

电池效率提升0.5%降低组件成本2.2分/瓦。当前电池主流出货档位在22%,通过导入MBB等微创新技术,明年有望提高到22.5%,龙头企业有望做到23%,组件生产成本可以降低2.22-4.34分/瓦。

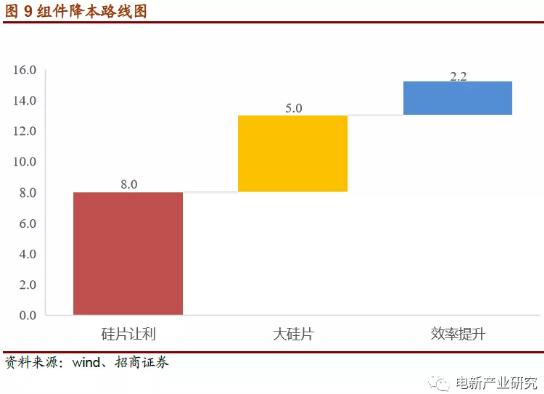

综合上述三点,组件成本有至少15分/瓦的下降空间,考虑13%增值税之后,组件价格有17分/瓦的下降空间,相对于当前组件价格刚好10%的下降幅度。如果M12大硅片能够顺利导入,降本空间有望达到30分/瓦。

海外需求对价格比较敏感,尤其是分布式项目,明年组件若能继续降价10%,将进一步刺激海外需求。

首页 下一页 上一页 尾页-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

内蒙古风电项目陆续投运 今年装机将达2298万千瓦2024-08-16

-

甘肃肃北县累计完成风电装机24.95万千瓦2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16