国务院关于印发《2024—2025年节能降碳行动方案》的通知

【红岸预警】国资接盘的东方园林:资产质量恶化 实控人已获取巨额收益

【红岸预警】国资接盘的东方园林:资产质量恶化 实控人已获取巨额收益东方园林已陷入了严重的财务危机之中,公司的资产质量也已严重恶化。在此背景下,国资接盘东方园林,其未来盈利前景仍不明

东方园林已陷入了严重的财务危机之中,公司的资产质量也已严重恶化。在此背景下,国资接盘东方园林,其未来盈利前景仍不明朗。不过,对东方园林的实控人何巧女及唐凯而言,夫妻二人已从公司获取了巨额收益。

【红岸研究中心】(上海,研究员 薛彦文 万千)讯,近日,东方园林发布公告称,为优化东方园林股东结构,提升公司的核心竞争力,公司控股股东、实际控制人何巧女及唐凯拟向北京市朝阳区国有资本经营管理中心全资子公司朝汇鑫转让5%公司股权,并通过受托表决权等方式成为公司控股股东,公司实际控制人可能涉及变更。

值得关注的是,当下的东方园林已陷入了严重的财务危机之中,此外,公司的资产质量也已严重恶化。在此背景下,国资接盘东方园林,其未来盈利前景仍不明朗。不过,对东方园林的实控人何巧女及唐凯而言,夫妻二人已从公司获取了巨额收益。

十年盈利86亿的东方园林:陷入财务危机

东方园林最早可以追溯到1992年,该年,何巧女等 5 名自然人集资15万元,设立北京市海淀区东方园林艺术服务部。1992年年底,北京市海淀区东方园林艺术服务部注册资金变更为100万元,同时更名为“北京市东方园林艺术公司”。

设立之初,公司的经营范围为研究、开发、种植、销售园林植物,园林环境景观的设计、园林绿化工程和园林维护等。目前,东方园林的主营业务已扩大到水污染治理、光污染治理、旅游资源开发等。

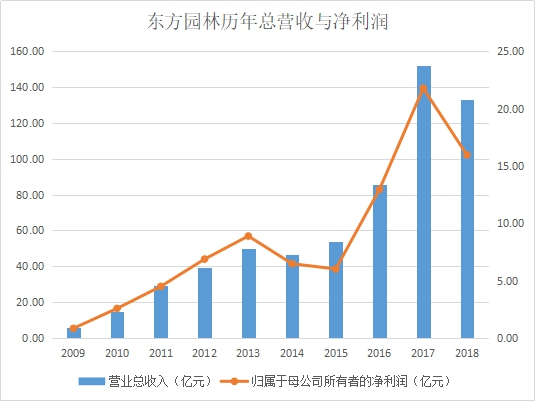

东方园林于2009年底在深交所上市。上市后,业绩整体保持上涨态势。2018年,公司总营收为132.93亿;净利润为15.96亿;与十年前(2009年)相比,涨幅分别为21.76倍和18倍。事实上,2009年—2018年,十年时间,东方园林净利润合计高达86.89亿。下图为红岸研究中心根据财报绘制的东方园林历年总营收与净利润走势:

更值得关注的是,86亿的净利润大部分留存于公司,分红并不多。2009年上市以来,东方园林共实施了8次现金分红,累计现金分红仅为5.6亿。

持续盈利且分红不多的东方园林,却陷入了财务危机。尤其是2017年以来,公司频繁发债融资;但让人意想不到的是,2018年5月东方园林拟发行10亿公司债遇冷,只募集到5000万,国内发债融资渠道遇阻。

财务危机和发债遇阻,最终导致公司业绩雪崩。2019年7月中旬,东方园林发布业绩预告称,今年上半年,公司亏损5.5亿—7.5亿,上年同期为盈利6.64亿。公司称,业绩下跌的主要原因是,金融环境和行业政策变化,其主动关停并转部分融资比较困难的PPP项目,控制了投资节奏,减少了运营投入所致。

红岸预警:财务费用猛增 面临重新签订合同风险

事实上,近十年来,东方园林获得的86亿净利润很可能只是账面利润,这些利润尤其是近年来的净利润,面临严重缩水的风险;这与其通过PPP方式参与项目建设有关。

PPP是指政府与私人组织合作开发公共服务项目的伙伴关系,公共服务项目包括交通、水利、环保等基础设施,付费模式包括政府付费、使用者付费等。该模式目的在于发挥共同利益的最大化,以便与政府实现“利益共享、风险共担、全程合作”,降低项目风险。

值得关注的是,东方园林已签订的PPP项目,很可能面临着重新修订合同的风险。光大证券在研报中称,向社会资本方承诺最低收益的PPP项目会形成隐形债务,因为其风险分担机制不合理,让地方政府承担了过多的风险,应重新签订合同取消对最低收益的承诺。

除了面临重新修订合同的风险外,东方园林还面临巨额应收账款被拖欠的风险。据财报,截至2019年3月底,公司应收账款高达80.46亿,且大部分应收账款为地方政府欠款。东方园林称,因国家加强了对地方政府债务的清查和整顿,相当一部分地方政府减少了市政园林建设的投资,同时也影响了公司的收款进度。

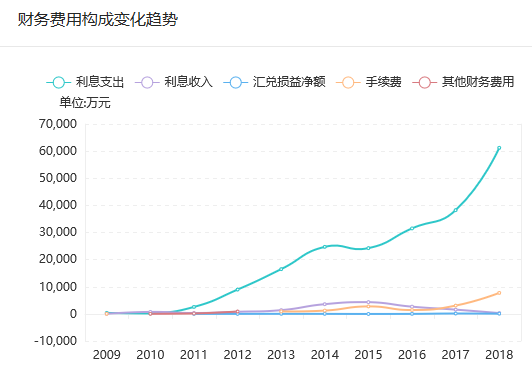

在面临重新修订合同和应收账款难以在短时间收回的背景下,东方园林的财务费用却在不断增加。据财报,2018年,公司财务费用高达6.87亿,同比暴涨72.18%。下图所示为近10年东方园林财务费用构成变化趋势:

来源:蓝鲸红岸风险挖掘系统

事实上,东方园林今年上半年业绩的下滑,就受到了财务费用上升的影响。公司称,今年上半年,营业收入减少的同时,费用持续发生;特别是财务费用较上年同期增加。

资产质量严重恶化:存货占净资产的比重超100%

其实,东方园林不仅面临着严重的财务危机,其资产质量也在严重恶化。据财报,截至2019年3月底,东方园林存货资产高达149.31亿,占总资产的比重为36.03%,占净资产的比重高达117.31%。

东方园林的收入按照完工百分比法进行确认。公司在财报中称,由于其承接的传统项目通常为政府财政资金投入,结算体系较为复杂,结算流程和结算时间较上,一般过程结算需要3至6个月,由此导致客户结算与公司收入确认之间存在差异。以2018年为例,该年公司重大项目累计收入77.38亿,累计结算43.29亿,存货为34.09亿。这意味着,东方园林的存货主要为已完工但并未完成结算的项目。

然而,这些存货却存在减值的风险。东方园林称,受地方政府资金压力的影响,存货存在结算延期带来的潜亏风险。截止2018年底,东方园林工程项目累计计提存货跌价准4657.21万。更值得关注的是,如若公司的PPP项目面临大规模的重新签订合同,则其存货或将面临严重缩水。

何巧女夫妇上市当天身价翻百倍:已质押全部持有公司股权

不过,对于公司面临的严重财务危机,东方园林的实控人—何巧女夫妇或许并不着急,因为他们已获得了巨额收益。仅上市当日,何巧女夫妇的身价就瞬间暴增超百倍。

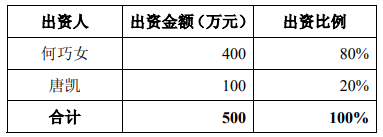

招股书显示,1998 年3月17日,北京市东方园林艺术公司改建设立为股份合作制企业,出资人为何巧女和唐凯两人,两人合计出资500万元。

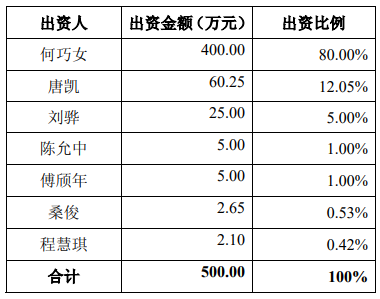

2001年6月22日,公司名称变更为“北京东方园林有限公司”,此时,唐凯将其持有的北京东方园林有限公司7.95%转让给5个自然人,何巧女夫妇仍持有公司92.05%股份。

2007年11月25日,10名自然人与东方园林及全体股东共同签订增资协议(共计307.2万),以现金认购公司发行的192万股股份。

2007年12月29日,公司完成了工商变更登记手续。本次增资完成后,东方园林的注册资本变更为3558.13万元。

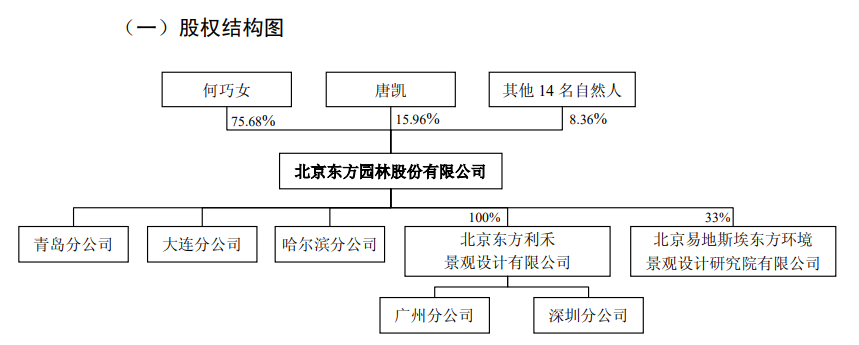

图|2007年东方园林组织结构图

东方园林于2009年11月27日登陆了深圳中小板,发行价58.6元,发行市盈率50.96倍,首发募资合计8.5亿。开盘当天,公司股价就涨到了116.5元,涨幅98.8%,上市首日市值总额58.34亿元。

上市前东方园林净资产3366万,何巧女夫妇持股比例为91.64%,两人身价合计3084万元;上市后,何巧女和唐凯夫妇持股占公司股份总数的65.11%,**两人身价暴涨至37.98亿,身价暴增123倍。**

此后,在经过两次定增之后和股权转让之后,何巧女夫妇持有东方园林股份占比下降了。2013年12月,东方园林以25元/股价格发行6322.4万股,募集资金15.8亿。募集资金主要用于相关项目建设及补充流动资金等。由于没有参与定增,这次定增之后,何巧女夫妇的股份被稀释到了58.59%。

2016年3月10日,何巧女夫妇转让公司5%股份,套现9.39亿。这次转让之后,何巧女夫妇持股比例为52.31%。

2016年11月,东方园林再次进行定增,增发了15558.05万股,共募集资金17.21亿。募集资金主要用于支付中山环保、上海立源现金对价,补充上市公司营运资金。由于没有参与定增,这次定增之后,何巧女夫妇的股份被稀释到了49.27%。

2018 年12月,何巧女夫妇与北京市盈润汇民基金管理中心(北京国资旗下公司)签订了《股份转让协议》,何巧女夫妇将其持有的公司共计1.34亿股股份(占公司总股本5.00%)转让给盈润汇民,股权转让款共计10.14亿。

更值得关注的是,何巧女夫妇通过股权质押的方式套现。据财报,截至2019年3月底,何巧女夫妇已将持有公司的11.83亿股股权质押,占其持股比例的比重高达99.9%。

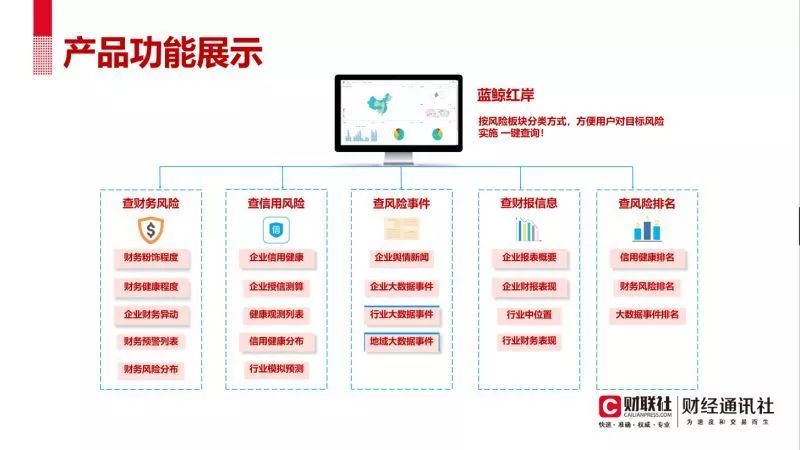

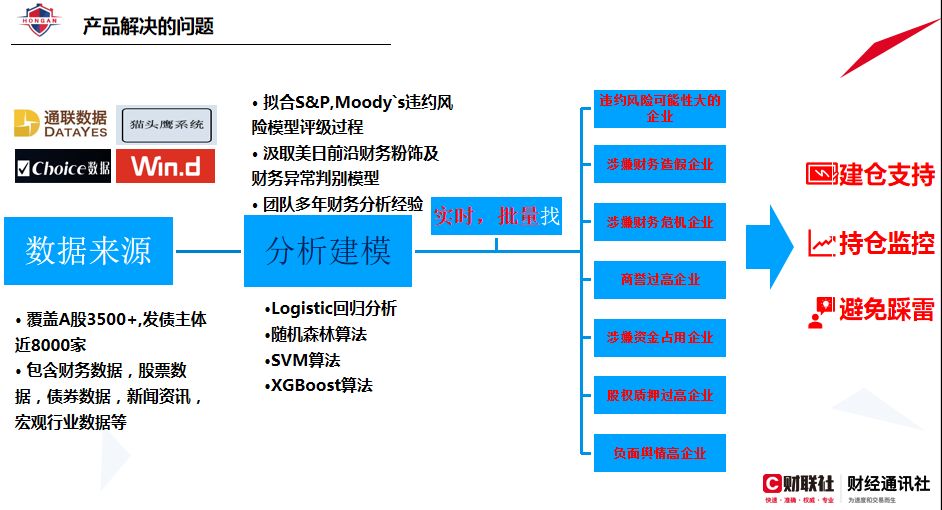

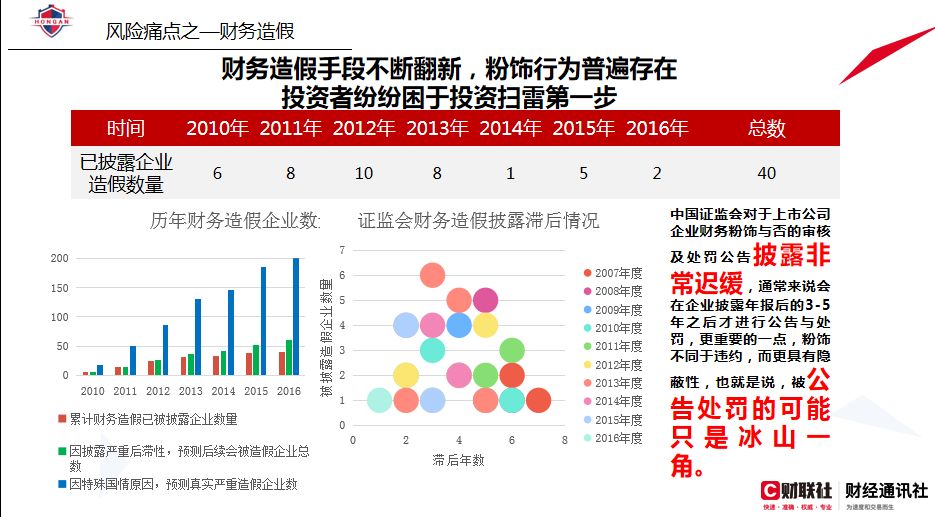

蓝鲸红岸风险挖掘系统简介:

蓝鲸红岸风险挖掘系统通过上市公司外部大数据(财务报表、公告、新闻舆情等),运用丰富成熟的业务分析模型和大数据分析及人工智能AI技术,为金融机构、企业单位、监管部门等提供财务安全诊断、财务粉饰识别、财务异动画像、违约提前预警等一系列风险量化预警的整体解决方案,同时为财经媒体记者提供上市公司财务风险预警素材,便于记者找线索提前求证,更快速、及时、准确的挖掘资本市场“爆点”,同时,也可为投资者进行前置的风险预警。以下图片来自蓝鲸红岸风险挖掘系统产品介绍:

-

六大重点工程助力安徽合肥节能减排2024-08-16

-

三大石油公司集体换帅 中海油王宜林重回中石油2024-08-16

-

锂电池热的背后:锂矿行业创业公司纷纷停产2024-08-16

-

卓资县新元太阳能发电公司投资2.19亿元光伏项目开工建设2024-08-16

-

张家口市与内蒙古香岛光伏农业公司签订135亿元1000兆瓦光伏农业项目2024-08-16

-

烟台供电公司支持光伏项目并网 已编制完成分布式光伏并网方案68个2024-08-16

-

德国SMA太阳能公司将压缩在华业务2024-08-16

-

京津冀融资300亿元用于节能减排2024-08-16

-

应用材料公司的创新硬掩膜材料技术解决铜互连图形生成的挑战2024-08-16

-

远光软件投资武汉子公司 “抢”人才、谋外延发展2024-08-16

-

俄罗斯原子能公司海外公司重组为三个新公司2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

江门鹤山一化工公司直排含重金属的部分污水2024-08-16