国务院关于印发《2024—2025年节能降碳行动方案》的通知

【一带一路】土耳其光伏需求分析

【一带一路】土耳其光伏需求分析:土耳其基本数据土耳其总人口数约8千2百万人,2018年年度GDP成长率仅2.6%,主要原因在于当年度受到美国的经济制裁,造成本国货币里拉重贬,全国通

:土耳其基本数据

土耳其总人口数约8千2百万人,2018年年度GDP成长率仅2.6%,主要原因在于当年度受到美国的经济制裁,造成本国货币里拉重贬,全国通货膨胀率攀升到20%,经济情势面临严峻的挑战。在这样的情况下,国际信评机构标普也对土耳其的信用评级调降至BB-,经济展望评比为负面。

土耳其沿海地区属热带地中海型气候,内陆地形多元,高原地区全年平均气温约在摄氏16-22度,峡谷地区平均气温约在摄氏25-30度,日照量方面,大约在平均每日每平方米4.18千瓦小时,平均年日照量大约可达1,527千瓦小时。

土耳其再生能源发展

土耳其政府于2014年12月推出2015-2019年策略规划(StrategicPlan 2015-2019)开始大力推动再生能源发展,随后又发布了Turkey 2023 Vision,将再生能源的发展目标向上提升,并设定在2023年以前实现30%的再生能源发电量占比目标,其中光伏也预计在2023年达到5GW的累积安装量。

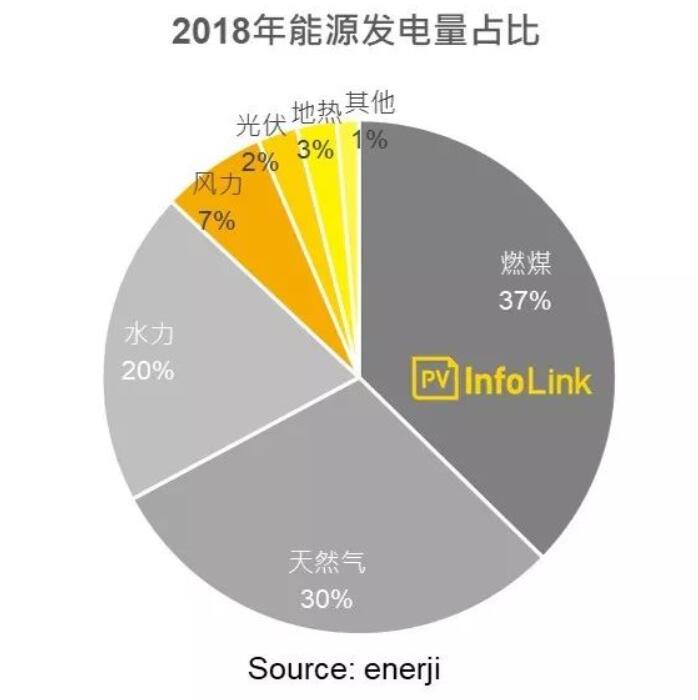

目前土耳其的能源需求以天然气和燃煤为大宗,2018年,两者供应近7成的能源需求,其次为水力项目,供应总发电量的2成,而再生能源项目(含风力、光伏、地热)占比则约在1成。

土耳其光伏政策

1.上网电价补贴

针对未授权和已授权的再生能源项目只要在2020年12月31日以前完成装机予以享有0.133美元/kWh的上网电价补贴,PPA签订为10年期。

2.当地制造 (Local Content Support)

为活化当地再生能源产业发展,政府规定针对授权的再生能源项目(LicensedModel)其内容需有55%以上的比重是采用本国制的设备。另一方面为鼓励业者投资,只要达成所规定的当地制造比例原则,业者得以享有额外的上网电价加乘优惠。

3.未授权项目 (Unlicensed Model)

未授权项目锁定量在(含) 1MW以下的小型项目,欲安装未授权项目的投资者,无须设立公司也无须参与竞标,仅需向电力公司递交申请文件并通过后即可取得装机资格,过程相较需取得授权的项目较为简便且快速。

取得装机许可的项目得以享有0.133美元/kWh的上网电价补贴,补贴期限维持10年。

4.授权项目 (Licensed Model)

授权项目的容量限定在1MW以上的光伏项目,授权项目的相关作业如招标、土地规划等皆由政府官方一手安排,也因此和未授权项目相比所需花费的行政程序、环评、送审等时间相对较长且繁琐。

5.YEKA Zone

2016年土耳其政府推出YEKA Zone作为土耳其政府推动再生能源发展的另一项政策,YEKA Zone政策核心主轴有二,一是YEKA Zone的项目主要由竞标方式刺激市场需求,而政府也期望能藉由YEKA将上网电价政策逐步取代。

二是鼓励当地制造生产的风气促进产业发展,YEKA Zone藉由实行本地制造的要求来委托项目的建置,间接促进海内外业者在土耳其投资设厂。

土耳其光伏发展

起初土耳其光伏政策出台,已为当地市场注入一股活水,在政策的鼓励之下,未授权项目的需求不断涌现,已成为土耳其市场的主流项目,然而授权项目方面受到作业程序以及政府官方主导的情况下,整体需求和未授权项目相比显得薄弱,也凸显政府行政效率不彰的问题,而目前土耳其已提前达成预设的5GW安装量目标,在没有目标的刺激下,未来需求预计降持续走缓。

另一方面,由于政策公告的上网电价是以美金计算补贴而非以里拉表示,虽然让当地项目的开发商得以避免部分的汇兑风险,但相对的,对于收购电力的政府单位而言财政压力势必更加沉重,未来这些项目是否能如期取得完整的补贴,仍需时间验证和追踪。

在制造端方面,过去在土耳其设厂的厂家除了满足当地市场需求外,部分组件则从此地制造出货输往欧洲地区以规避MIP,然而随着MIP取消中国组件得以直接输往欧洲国家,以及去年受到美国经济制裁导致当地货币里拉重贬,汇市几乎面临崩盘,通膨率飙升。使得当地设厂的投资人须承担庞大的汇兑压力下,厂家位在土耳其的生产据点多半已无扩产计划。

截至2019年1月底,土耳其光伏累积安装量已达5,141MW,其中未授权项目的安装量为5,060MW,占比近99%。

土耳其进出口分析

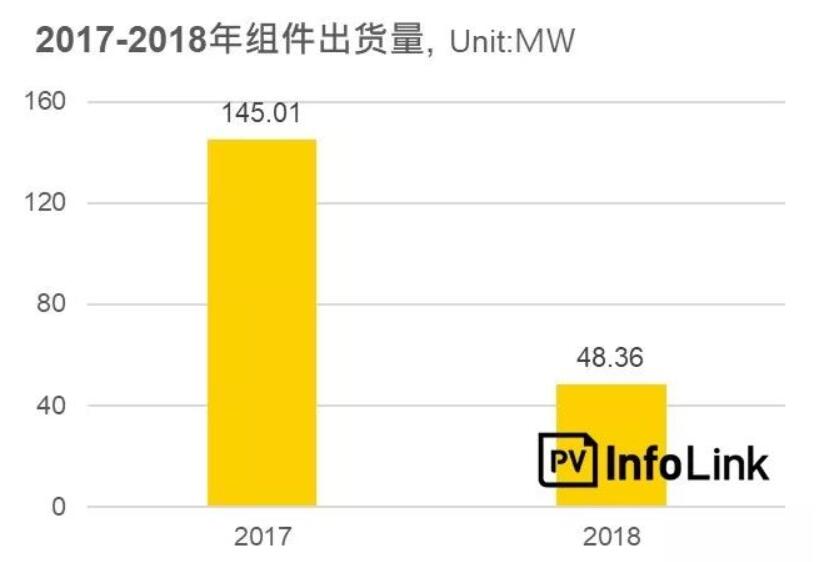

根据PV Infolink海关数据库统计,2017及2018年中国组件出货至土耳其的总量分别约145.01MW以及48.36MW,出货总量整体来看和实际装机需求量相比有一大段差距,其原因可能在于受到原产地制造的影响,使得当地项目的组件需求多半是由本土厂家或是海外业者于土耳其设厂所供应。

另一方面,2018年的组件出货数量和2017年相比明显减少的原因除了前述所提及的因素外,另外也可能在于当年美国经济制裁下导致经济情势崩盘以及2017年完成决标的1GW大型项目仍处于停滞并没有拉货的需求产生,在这些情况下导致中国组件厂家并无动机出货组件至当地。

结论

总体来看,土耳其市场的需求预计仍持续由未授权项目为主流,授权项目在政府施政力道不足下需求仍持续疲软,这也使得当地市场多半充斥着小型项目而鲜少有大型项目的现象。

当地经济已受到重创,导致海外业者投融资的意愿大幅降低,未来大型项目的推动上预计仍不力于实行,政策效果将大打折扣。

原标题:【前进一带一路】沿线国家光伏需求分析—西亚地区:土耳其

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

内蒙古风电项目陆续投运 今年装机将达2298万千瓦2024-08-16

-

风电项目节能评估方法简介2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

国家能源局关于印发《国家能源应用技术研究 及工程示范项目管理暂行办法补充规定》的通知2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16