国务院关于印发《2024—2025年节能降碳行动方案》的通知

紧缺环境下单晶硅片的定价逻辑

紧缺环境下单晶硅片的定价逻辑:一、Perc电池片跌价和单晶硅片涨价并不冲突我的以上这些观点曾在我的公开文章表达过,有读者朋友立刻疑惑道:对于单晶硅片,他的原材料硅料跌价了,而下游p

:一、Perc电池片跌价和单晶硅片涨价并不冲突

我的以上这些观点曾在我的公开文章表达过,有读者朋友立刻疑惑道:对于单晶硅片,他的原材料硅料跌价了,而下游perc电池片也跌价导致利润变薄了,单晶硅片还有涨价动因吗?

(来源:微信公众号“SolarWit”ID:Solarwit)

对于产品价格,短期看库存、中期看供求、长期看利润。

先来解释一下这句话,库存是影响短期价格的绝对因素,就比如硅料月度定价博弈时,博弈双方总要打听彼此的库存情况;而在中期这个维度看,供求关系是影响价格的核心因素,就比如过去一个多季度,Perc电池片因为紧缺而出现价格上涨,但同期单晶硅片并未出现紧缺,所以价格也就不会上涨了;长期看利润的意思是说:若这一产业环节利润丰厚,就会有源源不断的新进入者扩充产能,其结果是价格下滑;若利润微薄甚至亏损,就会不断的有产能退出进而通过供求关系使得价格企稳或者回升。

企业若想获得长期稳定利润的法宝是:建立起护城河,使得自己有合理利润但是竞争对手却利润微薄没有进入动机,缺乏新进入者就会使得该公司长期利润能保持稳定。福斯特就是光伏行业中有护城河的优秀典范,近日福斯特发布了2018年业绩报告,其2018年营业收入同比增长4.5%到48亿元,营业利润增长28%到7.51亿元。熟悉光伏行业的朋友都应当清楚,2018年是行业洗礼的一年,其惨烈程度仅次于2012年欧洲双反时期,在这样的行业环境下,福斯特都能取得大幅度的增长,充分说明其护城河已经足够高,行业地位短期难以撼动。写下这段文字我是想说明:行业格局有时候比拼杀成本更重要,时间点来到当下光伏产业多个环节都逐步呈现越来越好的行业格局,然有些企业守不住边界的垂直整合模式,让我还是充满了对行业的忧虑。

二、中期分析单晶硅片和电池片的供求矛盾品价格

由于我们现在做的是以季度看的中期维度,所以判断产品价格的核心是供求关系。四季度以来Perc电池环节持续超额利润刺激下,目前正处于产能释放的最高峰。自身产能释放加大perc电池片供给的同时也加剧了对单晶硅片的需求。所以接下来一个季度:单晶电池片要同时面临两个方面的负面因素①自身产业环节产能释放导致的价格下滑;②产能释放时单晶硅片越来越紧缺迎来涨价。单晶硅片作为原材料涨价和perc电池片降价这两个事件之间并不矛盾,反而是有内在因果关系的:硅片涨价和电池片降价背后的原因是同一个,那就是电池片产能的扩张。

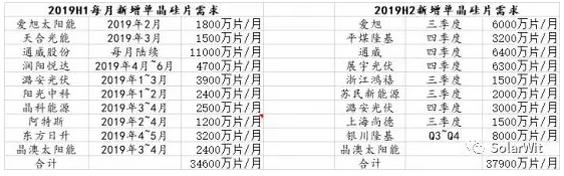

以下是粗略的隆基、中环2019年度的月度排产计划

我们可以看到隆基月度产出会从2019年1月的4.5亿片逐步增加到5.5亿片,产能净增加1亿片,中环方面则是由1月份3.3亿片的月度产出提升到6月份的4.2一片,产能净增加0.9亿片。隆基、中环产能合计净增加1.9亿。这是单晶硅片产能端的情况。接下来我们再看Perc电池片环节对单晶硅片的需求量:

这个表格统计的2019年即将新增的perc电池片产能,今年上半年新增Perc电池片产能对单晶硅片的新增需求是3.4亿片。

三、紧缺环境下单晶硅片的定价逻辑

我们先分析一下单晶硅片定价的核心要点

1、在多晶硅片还存在较大市场份额的情况下,单晶硅片的定价中枢还是要参照多晶硅片的价格。

2、单晶硅片的价格=多晶硅片价格+合理价格差

3、Perc电池片产能成为主流的环境下,合理价格差被拉大到了1.4元的水平。假设二季度多晶硅片均价2元,则单晶硅片均价=2+1.4=3.4元。

4、若真的非常紧缺,还存在变相涨价的可能,160um厚度的单晶硅片售价达到3.4元。

逐条分析:

1、在多晶硅片目前还存有40~50%的市场份额的环境下,依旧是单晶硅片与多晶硅片的竞争,在这种情况下,多晶硅片的现金成本价格依旧是单晶硅片定价的价格锚。若未来某日单晶硅片成为绝对主流,多晶硅片已经沦为小众市场时,定价逻辑就变成了单晶硅片自身的供求分析,单晶硅片自身的供求决定价格。

2、单晶硅片价格=多晶硅片价格+合理价格差

3、合理价格差的测算时关键,我这里有一个非常简洁明了的公式。我们在假设电池产线一致的情况下,仅仅由使用不同硅片所引发的功率差为测算的基石。在常规电池产线时代,单晶组件功率285W,多晶组件275W,由不同硅片在60型标准组件所引发的功率差为10瓦,这10瓦的价值分为两个部分:①组件功率更高,单瓦有溢价;②10瓦自身可卖出更多的价格。这两部分价值可以用一个公式测算出来:

单晶组件功率×单晶组件价格 - 多晶组件功率×多晶组件价值。

常规组件时代下单多晶硅片合理价差

查阅PVinfolink,当前275多晶组件价格1.8元/w;285单晶组件价格1.9元/w.

则有单晶硅片带来的价值为:285×1.9-275×1.8 = 46.5元

又由于这部分价值是60片单晶硅片共同带来的,所以在常规组件时代,单张单晶硅片与多晶硅片的价格差为

46.5÷60=0.775元.就是说,在常规组件时代,单晶与多晶组件维持0.8元左右的价格差是合理的,若价格差小于0.8,需求就会明显转向单晶硅片,若价格差大于0.8元,需求就有往多晶硅片转向可能。

Perc时代下单多晶硅片合理价格差

根据我产业链朋友多方核验,当前多晶perc的主流功率介于290~295之间,而单晶perc组件主流功率介于305~310之间。若我们假设电池产线都一致的情况下,完全由单多晶硅片不同在perc电池片产线所引发的功率差是17W(这是依据众数统计而得)。

按照之前1瓦功率差1分价格溢价的经验,若290w多晶perc组件售价2元时,307w的单晶perc组件售价是2.17元。

单晶组件功率×单晶组件价格 - 多晶组件功率×多晶组件价值。

307×2.17 - 290×2 = 86.19

由于这部分溢价是由60片单晶硅片共同带来的,则没片单晶硅片合理价格差

86.19÷60=1.43。

这就意味着Perc电池成为主流的时代下,单晶硅片就算比多晶硅片卖贵1.4元,电池厂商依旧是能接受并且没有动力切换到多晶硅片的。

我们会发现,越来越精密的电池产线不断提升对硅片品质的要求,越来越复杂的电池产线拉大了最初由硅片品质不同所引发的功率差。越拉越大的功率差正在不断的拉大单多晶硅片的合理价格差。

若未来电池技术进一步精进,引入TOPcon或者HIT等技术,由硅片品质所引发的功率差会更大,终归会有某一个时刻,价格差拉大到大于单晶硅片的价格。我们假想一下五年后的光伏行业,彼时已经进入HIT时代,品质带来的功率差会有2.5元的价值,而随着成本优化,彼时单晶硅片售价可能才仅仅2.4元/片,那么多晶硅片需要卖-0.1元才能吸引客户。多晶硅片的时代已经彻底结束了~

4、若真的非常紧缺,160um厚度的单晶硅片会得到推广,且价格不会很低。结论是:

2019年6月的时候,180um厚度的多晶硅片售价2元,160um厚度的单晶硅片售价3.4元。

三、紧缺环境下价格失效问题

若真的到了今年二季度末,硅料价格70元,而160um厚度的单晶硅片售价3.4元,那么对于龙头厂商自然是非常高兴却又非常忧虑的事情,高兴在于能赚取丰厚的利润,忧虑是在于丰厚利润的刺激下二线厂商疯狂扩产进而破坏单晶硅片领域良好的双寡头格局。

那么此时龙头厂商能否通过故意定较低的价格从而阻止新进入者吗?事实证明是不可以,这就是我所谓的紧缺环境下龙头厂商价格策略的失效问题,我们接下来就去分析这个问题:

我们假设单晶硅片总产能是100个单位,而对单晶硅片的需求是110单位。需求和产能的不匹配必然导致有10个单位的需求得不到满足。此时龙头厂商由于担心二线产能获取过于丰厚的利润,故意把价格稳定在3.15元的低位,但我们很快就会发现这一策略是失效的

因为价格变化是取决于边际需求的,此时单晶硅片能带来的内在价值允许其定价3.4元,而龙头厂商偏偏要定价3.15元,那么这部分得不到满足的需求就会在市场上去哄抬价格,3.25~3.35~3.4,直到价格达到其内在合理之时,哄抬价格没有意义时,这种哄抬才会停下来。若此时龙头厂商依然偏执的定价3.15元,那么就只能眼真真的看着别人赚钱并且依然无法有效阻止新产能进入。

事实证明,要想长期维护自己的行业地位,龙头厂商要想获得绝对的定价权,那么厂商自己的产能一定是要相对过剩的,只有自己拥有充分的富裕产能,才能稳稳地把握产品价格。

这一点福斯特的林建华林总是做的最完美的,前些日子去福斯特调研,当确定2019年宏观需求不会太差时,李总喃喃自语的说我们要扩产。我的理解是:福斯特不怕自己产能过剩,反而害怕自己产能紧缺给新进入者创造可乘之机。

观察行业这么久,我最欣赏福斯特的经营理念,而福斯特也用自己的业绩证明这是一家能穿有周期、穿越牛熊的稳健成长的公司。还是回到我2017年的文章《2018年将是光伏行业最后一次成人礼》,当时这篇文章就预判此轮周期后再无周期,其重要逻辑就是经历2018年的洗礼以后,光伏行业将会成长出诸多类似于福斯特这样的能穿越周期的光伏产业王者。

然,现实也总是让我有所焦虑,在当前主流的光伏企业中,又有几家能守得住自己的边界?单晶硅片企业在扩张电池产能,而电池片龙头企业作为回应则积极储备单晶硅片技术;这种互踩地盘的行为什么时候停下来,什么时候才能真正迎来穿越周期的王者。

原标题:紧缺环境下单晶硅片的定价逻辑

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

Direct Wafer多晶PERC电池效率达19.9%2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16