国务院关于印发《2024—2025年节能降碳行动方案》的通知

印度光伏市场调研:潜力巨大 但风险犹存

印度光伏市场调研:潜力巨大 但风险犹存:前言:2018年,全球光伏安装量约103.3GW,中国以44.26GW继续领跑,美国11.36GW其次,前5名还有印度9.3GW,日本6.2

:前言:2018年,全球光伏安装量约103.3GW,中国以44.26GW继续领跑,美国11.36GW其次,前5名还有印度9.3GW,日本6.2GW,澳洲3.8GW。进入GW级市场的国家增加到15个。海外市场正成为中国光伏企业新的角力点,了解并深耕海外市场,制定适合海外市场的产品策略和市场策略,是获得市场份额的关键。不同国家的电网结构、光伏标准、光伏政策、市场环境都不一样,这给中国光伏企业开拓海外市场带来了复杂性和难度。本文介绍印度光伏市场。

(来源:微信公众号“弘扬太阳能”作者:刘继茂)

1、印度光伏市场发展及现状

印度是全球最具有竞争力的国家和地区中,国家政治相对稳定,经济增长前景好,人口结构优秀,地理位置优越。

印度是一个电力供需极度不平衡的国家,近10年来电力供应一直不足,电力供需形势较为严峻。根据有关部门的测算,印度2015年的电力缺口峰值为2.6%,到2022年,印度电力缺口或将增加至5.6%。目前,在印度近13亿人口中,还有大约3亿人无法正常用电,占其总人口的23%左右。

2014年1月,印度总理纳伦德拉˙莫迪公布了太阳能振兴计划:到2022年,印度要实现可再生能源发电总量175GW,其中太阳能装机容量100GW(40GW太阳能屋顶发电项目和60GW大中型太阳能并网项目),总投资额约8000~10000亿元。

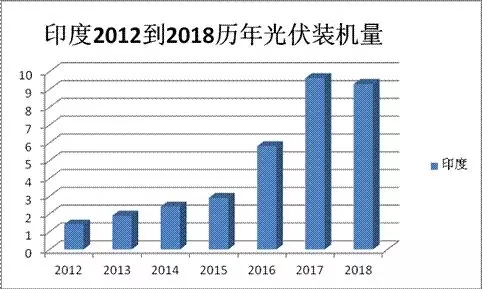

2012年,印度光伏安装量1.4GW,2013年为1.9GW,2017年到达历史最高峰9.73GW,2018年略有下降,为9GW。预计印度2019年可再生能源装机将新增15.86GW。目前,印度已经是全球第五大光伏累计装机市场和第二大新增装机市场。

印度市场有近90%的太阳能电池板和逆变器来自进口,其中大部分来自中国。

2、印度太阳能资源介绍

印度发展太阳能的潜力巨大,光照条件显著好于中国,地处热带和亚热带地区,由于靠近赤道,大部分国土常年有300个左右的晴天,日照时间充足,年均太阳辐射量可达1700-2500kWh/kWp,日均太阳辐射量可达4.0-7.0kWh/m2,太阳能辐射资源在当今世界诸大经济体中名列前茅,优于中国、美国、日本和欧盟。

3、印度电网、电价、光伏标准

印度电网电压和中国大陆一样,低压都是采用单相230V和三相400V,频率都是50Hz。

2017年印度的普通贷款利率为9.51%,虽然较2016年有所下降,但仍然处于较高水平,这也意味着,印度的光伏电站假如从印度国内银行融资,其实际承担的融资成本要大于10%,较高的融资成本在一定程度上提高了印度光伏发电的度电成本。

根据数据调查显示2017年印度光伏的每kW加权造价成本为971美元,甚至要低于中国的系统造价,全球领先的光照时间和低成本造价使得印度即使在较高利率的水平下,实现了较低的度电成本。太阳能项目占印度新增能源发电量的近40%。印度国内太阳能电价也出现下降,创下历史新低,太阳能已经比煤电更便宜。

2008年6月30日,印度出台《国家气候变化行动计划》,2009年11月施行《国家太阳能计划》。2017年8月30日,印度光伏产品BIS强制性注册法令《太阳能光伏系统、设备及部件的质量控制法令》由印度新能源与可再生能源部(Ministry of New and Renewable Energy,简称MNRE )发布,并于9月7日对外颁布,从2018年9月5日起,所有在印度市场上出售的太阳能光伏系统、设备及部件必须通过BIS CRS认证。

印度采用国际通用标准,如逆变器采用IEC62116,IEC61727,EN62109-1/-2等,光伏产品进入印度市场,还必须通过印度的环境和效率测试,环境测试是采用IEC60068标准,效率测试是采用IEC61683标准。

4、印度光伏政策

印度历史上曾经就对中国等多个国家出口到印度的光伏产品进行过反倾销调查,光伏贸易政策多次反复,2012年11月23日,印度反倾销局对外宣布其根据印度太阳能生产商协会申请,决定对来自中国大陆、中国台北、马来西亚和美国的太阳能电池进行反倾销立案调查。2014年5月22日,印度商工部就该案发布终裁,并建议征收0.11美元至0.81美元每瓦的反倾销税。最终,印度财政部选择不执行印度商工部的裁决,以无税结案。2017年7月,印度商工部反倾销局发布公告,称应其国内产业申请,决定对自中国大陆、台湾地区和马来西亚进口的光伏电池及组件发起反倾销调查。今年3月,印度商工部发布公告,决定终止上述反倾销调查。

2017年12月,印度财政部发布公告,决定依据印度光伏生产商协会的申请对进入印度的太阳能光伏产品(包括晶体硅电池及组件和薄膜电池及组件)发起保障措施调查。2018年1月5日,印方做出该案初裁,印度保障措施总局向印度中央政府提出临时措施建议,即对进入印度的太阳能光伏产品征收70%的从价税作为临时保障措施税,为期200天。受该政策影响,2018上半年中国组件及电池片出口至印度仅约3.6GW及0.7GW,相比2017年同期减少了约33%。

印度批准了2022年40GW并网屋顶太阳能项目的第二期计划。中央政府将提供1180亿卢比(约合16.56亿美元)的补贴用于支持户用太阳能系统及激励配电公司。装机量达到3kW的户用太阳能系统提供40%的补贴支持,为3-10kW屋顶光伏系统提供20%的补贴支持。集体住房协会或住宅福利协会的屋顶系统将获得另外20%的补贴。在这种情况下,印度为每户家庭太阳能系统提供的支持上限额为10kW,为集体住房协会/住宅福利协会每处项目提供的支持上限额为500kW。上述补贴支持将扩展至4GW户用装机量项目并会按照基准成本或投标成本(以较低者为准)提供给单独系统。

印度政府对推出这一计划展现出极为乐观的态度。根据此计划,政府预计2022年新增屋顶光伏项目可达38GW并创造93.9万个就业机会。

5、印度市场风险

2018年5月,印度太阳能公司(SECI)发布10GW光伏制造业联合招标,引起行业人士热切关注。令人意外的是,大肆宣传的10 GW光伏制造业联合招标一而再再而三的被推迟了足足六次,最终仅吸引了一个投标者。截止目前,SECI数据显示,二期3GW太阳能招标中的2.4GW光伏招标被取消,另外还有2.5GW风光联合招标中的1.3GW太阳能招标和第三部分的3GW太阳能招标也被取消。

1)政府的过度干预:统计数据显示,印度目前85%的太阳能产品依赖中国和马来西亚进口。印度政府一直在努力扶持印度本国的光伏制造企业,因此采取征收保障性税收的方式抑制日益增长的光伏产品进口量。对中国进口太阳能组件征收25%的保障税(SGD),关税通过收益率传导给投资者,迫使建设电站的成本提高,最终导致投资者放弃政府机构宣布的投标。

2)投标和拍卖方式不规范:政府提出的与制造业挂钩的招标理念,投资者既是开发商又是制造商,设置了过高的投资门槛,一部分意向投资者被拒之门外,符合条件者寥寥,招标无人问津。招标中设定的最高上网电价太低,企业没有利润空间。印度是世界光伏产品平均市场价格最低的国家之一

3)与其他国家相比,印度光伏制造产业链不完整,从硅料、硅片、电池再到最后的组件,以及配套的辅材,印度本土生产能力薄弱,在产业链上游中的硅料、硅片环节几乎没有企业涉及。产能基础薄弱限制了一部分企业在印投资。印度电网的建设多年滞后,电网结构薄弱。印度土地审批的拖延和土地收购的纠纷加剧了太阳能投资的困境。

原标题:印度光伏市场调研

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16