国务院关于印发《2024—2025年节能降碳行动方案》的通知

从SolarWorld破产思考市场化条件下的战略选择

从SolarWorld破产思考市场化条件下的战略选择:引言德国是全球可再生能源转型的领跑者。2016年,德国可再生能源发电占其总电力消费的比重已达37%,其中,光伏发电占总电力消费

:

引言

德国是全球可再生能源转型的领跑者。2016年,德国可再生能源发电占其总电力消费的比重已达37%,其中,光伏发电占总电力消费的7.4%。在未完全市场化之前,德国的能源转型主要由政府推动,可再生能源的发展与政策演变密切相关;而随着2017年固定上网电价的取消,德国可再生能源发电开始步入完全市场化阶段。没有了政府补贴政策的保护,如何在竞争日益激烈的市场中存活,是以光伏企业为代表的众多可再生能源企业所共同面临的挑战。

2017年5月10日,德国仅存的一家拥有全产业链的大型光伏企业SolarWorld宣布破产,在全球引发热议。分析SolarWorld的发展历程、研究其破产背后的深层原因,对其他光伏企业具有借鉴意义,尤其是在战略选择方面。本文将从外部因素、内部原因两方面展开讨论,首先讨论外部因素即补贴政策变化对德国光伏企业的影响,然后从企业战略出发,分析SolarWorld破产的内部原因,最后进行总结,并对处于政府补贴减少背景下的我国光伏企业提出建议。其中,SolarWorld破产的内部原因是本文的研究重点。

1、补贴政策变化对德国光伏企业的影响

2000年,德国首次颁布《可再生能源法案》(下文简称“EEG法案”),确定以固定上网电价(Feed-in-Tariff,FIT)为主的可再生能源激励政策,旨在促进包括光伏在内的可再生能源的大规模发电。

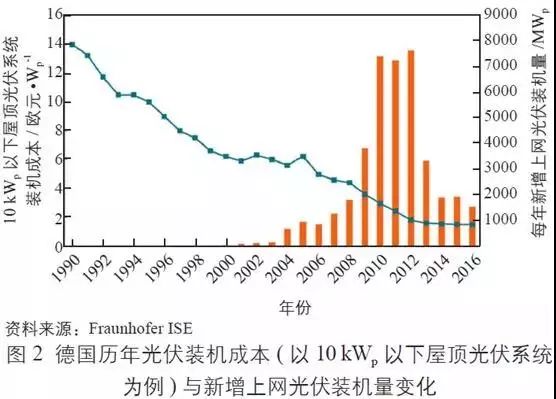

2004年,德国对EEG法案进行了首次修改,大幅提高了光伏电站固定上网电价的水平(见图1),带动了2004年光伏装机量的快速增长(见图2)。此后,2005、2006年,FIT每年下调5%,导致光伏装机增速下滑,2006年甚至出现负增长。2007、2008年,FIT以5%~6.5%的幅度继续下调;但随着技术进步与规模效应,2006年开始,光伏装机成本平均每年下降13%,成本的快速下降使得光伏电站收益率提高,进而带动了光伏装机量的快速增长。

同样,2009~2012年,德国虽然加快了FIT的下调幅度,其他补贴的力度也有所减小,但更快的成本下降速度使得新增上网光伏装机量仍然维持在较高水平。值得注意的是,这期间由于来自中国等亚洲国家的产品竞争,使光伏组件的市场价格大幅下降,进一步促使光伏装机成本下降,系统安装企业从中受益,而多家德国设备制造企业由于缺乏竞争优势,最终不得不宣布破产,这也成为欧美对我国光伏产品“双反”的导火索。

随着光伏电力上网规模的不断扩大,德国政府逐步发现光伏电力的波动性会对电网造成冲击,尤其是当中午大量光伏电力上网之后,若预测不准,德国电力市场就会供过于求,甚至在某些时段会出现“负电价”。在这种情况下,德国一方面加大了对储能的补贴力度,另一方面开始限制光伏发展,不断降低补贴,进一步下调FIT。2011年,FIT首次低于居民用电价格,从而限制居民光伏系统的上网,鼓励自发自用;2012年起,10MW以上大型地面光伏电站不再享受FIT。

2012年之后,光伏装机成本下降速度明显放缓,再加上补贴大幅减少,二者共同导致总体收益率明显下降。2013年的屋顶光伏系统的平均收益率约为16%,但到了2014年,其平均收益率仅为13%;地面电站的平均收益率也从11%下跌至9.5%左右。光伏系统收益率的降低引起新增上网光伏装机容量的下滑,2016年德国新增上网光伏装机容量仅为1.2GW,比2012年时减少了84%。

2016年7月,德国联邦议会通过了对2014年版EEG法案的修订草案。新版EEG法案于2017年1月1日开始实施,全面引入了可再生能源发电招标制度,正式结束了基于固定上网电价的政府定价机制,全面推进可再生能源发电市场化。这预示着德国可再生能源发展进入了新的阶段,从依靠政府扶持逐渐走向市场化。

在高补贴阶段,德国光伏企业面临的成本压力小,扩张迅速;而2010~2012年间,随着光伏产品市场价格的大幅下跌,政府补贴的锐减暴露了德国光伏制造企业成本相对高昂的弊病,一批曾经名噪一时的光伏企业纷纷破产或退出光伏业务,如Q-cells、博世太阳能、Solon、Odersun等。毋庸置疑,在即将到来的完全市场化阶段,德国光伏企业将面临更大的挑战,如何选择正确的企业战略是一个重要的命题。

2、SolarWorld的发展历程与经营情况

SolarWorld的前身是由AsbeckFH于1988年在波恩创建的一家工业咨询公司,主要开展可再生能源回收项目,从1995年开始从事与光伏相关的业务。1998年3月26日,SolarWorldAG在波恩注册成立,原公司的光伏部门转移到新成立的SolarWorld中,风能部门则转让给Wind Welt AG。1999年11月8日,SolarWorld在德国上市,同年12月收购瑞典光伏组件厂商Gällivare Photo voltaik(GPV)。

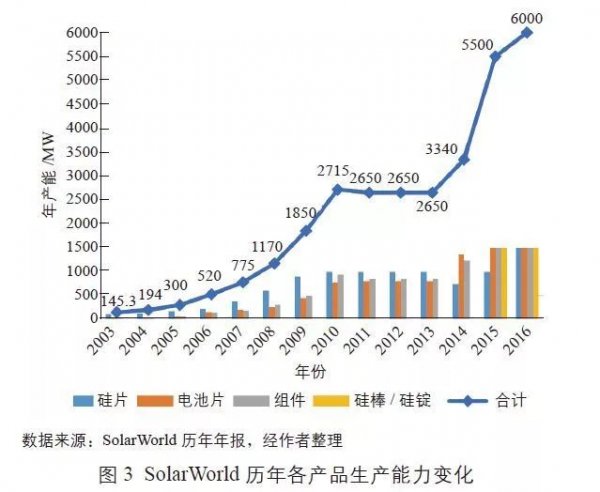

2000年,SolarWorld开始实行多元化战略,收购了拜耳集团旗下、位于弗莱堡的太阳能公司Bayer Solar GmbH(后更名为“Deutsche Solar AG”),占股82%。SolarWorld同时也收购了拜耳的30余项专利,包括低成本、高效益的硅片生产技术,从而在硅片生产领域取得了重要进展。事实上,在此后的10余年里,硅片产能在SolarWorld的所有产品部门中占比最大,直到2014年才大幅收缩,被电池片和组件超过,如图3所示。

2002年5月,SolarWorld与位于杜塞尔多夫的特种化学品公司DegussaAG建立合资企业Joint Solar Silicon GmbH(下文简称“JSSI”),着重于太阳能级硅的回收。同年9月,子公司Deutschen Cell GmbH在弗莱堡成立,负责生产太阳电池,直接延续上游硅片生产。

2003年3月,SolarWorld集团获得了高达7300万欧元的补贴,德国联邦政府和萨克森州政府还共同为弗莱堡工厂的建设投资。除了集团自有资本和第三方资本外,约1/3的投资额都来自公共投资。11月,SolarWorld的合资公司JSSI的硅片制造项目获得萨克森州政府的赞助(占项目总投资额的50%),该项目涉及太阳能级硅原料的高效回收,于2005年实现量产。这是光伏产品回收——公司内原材料供应的重要补充。此时,SolarWorld已基本打通全产业链,但其最主要的业务仍然集中在上游的硅片领域。

2004年,其子公司DeutscheCell已经成为全球前10位的太阳电池制造商之一,另一个子公司Deutsche Solar也成为欧洲最大的硅片制造商。

2005年,SolarWorld首次在美国、西班牙设立销售公司,进一步拓展其国际业务,同时开始在全球范围内大规模并购。

2006年,SolarWorld收购了Solarparc AG的29%的股份(2012年收购了剩下的全部股份)。Solarparc是光伏设备(包括逆变器、系统支架等辅材)的领先供应商,并计划在国内外建造MW级的光伏电站。通过这次收购,SolarWorld进一步进行前向整合,将业务范围向前扩展到光伏系统承建。同年,SolarWorld收购了壳牌公司的太阳能业务部门,后者在德国和美国的硅片、电池与组件工厂,以及包括研发部门在内的全球分支机构都转移到SolarWorld旗下。收购完成后,SolarWorld一跃成为全球三大光伏厂商之一。

2012年,太阳能行业的掠夺性定价导致原料硅、硅片、电池及组件价格进一步大幅下滑,其中,硅片现货价格下跌了35%,在当年12月份达到了最低水平,平均为17美元/kg。而由于销售疲软和价格下跌,许多电池制造商无法履行其硅片采购协议——他们没有履行长期合同,或提前终止合同。SolarWorld作为硅片供应商也受到这种情况的影响。

2013年,SolarWorld曾一度面临严重的财务危机,并说服合作伙伴卡塔尔太阳能出资收购了其29%的股权,通过“债转股”的方式进行了债务重组,才得以幸免于难。即便如此,SolarWorld仍未停止扩张。同年11月,SolarWorld收购博世旗下光伏业务部门,为公司带来逾1GW的产能,涉及硅片、电池片与组件等各个生产环节。SolarWorld表示,博世的高效单晶硅电池片制造工厂将完善其技术类型,公司将加大产品研发投入,尤其是对高效单晶硅电池的投入。

收购博世太阳能后,SolarWorld业绩下滑的趋势并未好转,反而由于承担了前者的高额债务,使资金周转更加紧张。在全球光伏组件价格持续下行的背景下,SolarWorld采取的减员增效、研发高效单晶硅电池等措施显得姗姗来迟。截至2016年,SolarWorld的亏损额已高达9200万欧元,而其子公司Deutsche Solar与美国多晶硅制造商Hemlock公司的合同纠纷导致的7.2亿欧元赔偿金,成为压倒SolarWorld的最后一根稻草,使其最终宣告破产。

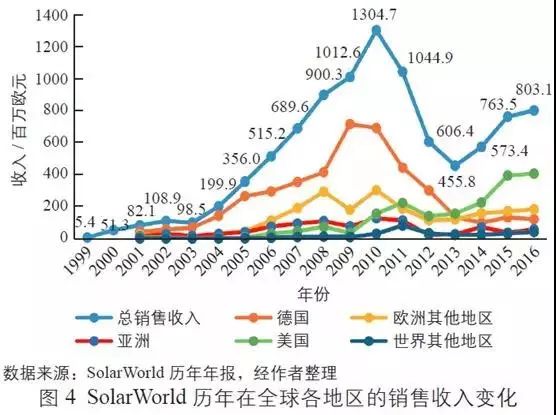

从外部环境来看,SolarWorld的破产与政府补贴减少、市场竞争加剧有关。2010年及以前,德国市场一直占据SolarWorld销售额的一半以上(2010年占比为53%),然后依次是欧洲其他地区(23%)、美国(12%)。2001~2009年,SolarWorld在德国的销售收入一直呈上升趋势(见图4),这与德国历年新增上网光伏装机量的变化基本一致。2010~2012年,FIT持续下调,甚至低于居民用电价格,同时光伏产品价格暴跌,使SolarWorld与国外的竞争对手(尤其是中国企业)相比毫无价格优势,在德国的销售额大幅下降。2013年,SolarWorld在美国的销售额首次超过德国,此后对于SolarWorld来说,德国市场地位继续下降,甚至被欧洲其他地区超过。这与2013年起整个德国新增上网光伏装机量骤降并逐年减少的趋势相一致,如图4所示。

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16