国务院关于印发《2024—2025年节能降碳行动方案》的通知

三个“第三方视角”下的2019年分布式光伏市场

三个“第三方视角”下的2019年分布式光伏市场:“531”后,老红不时会被问到“分布式光伏补贴还有没有?什么时候有?有多少?”的问题。“112”的前几天,又被问到“2019年分布式

:“531”后,老红不时会被问到“分布式光伏补贴还有没有?什么时候有?有多少?”的问题。“112”的前几天,又被问到“2019年分布式光伏补贴标准预测及市场规模预测”这一问题。

“531”对中国光伏产业的最大伤害,不是让光伏企业市值瞬间失去了3000亿,而是让光伏人不知道政策将会如何变化了。所以对于以上补贴政策、市场规模将如何变化的问题,与其说是一个研究的过程,还不如说是一个“猜”的过程。就像猜想电影中的那把左轮手枪,究竟装了几粒子弹?

因为失去了应有的分析逻辑,面对“2019年分布式光伏补贴标准预测及市场规模预测”问题,老红选择了用三个“第三方视角”的方式来回答。

分析2019年分布式光伏补贴政策的四个前提:

第一个前提,分布式、特别是户用分布式光伏,是最符合去中心化时代的能源形式,应当是最值得政策鼓励的能源形式;

第二个前提,2018年以前,只有补贴政策结果一个分布式光伏市场规模。2018年以后,就变成了有补贴政策结果和没有补贴政策结果两个分布式光伏市场规模;

第三个前提,分布式光伏分为光伏扶贫、商用屋顶、户用屋顶三个细分市场(地面分布式光伏电站归入商用屋顶部分),其中光伏扶贫是党和国家的重点工程,不在本文分析范畴;

第四个前提,未来一段时间新增光伏电站的建设规模,可能形成大型地面和分布式各占一半的局面。就像今年上半年,光伏发电新增装机中,光伏电站12.06 GW,分布式光伏12.24GW。也像今年前三季,光伏发电新增装机中,光伏电站17.40GW,分布式光伏17.14GW。

分析2019年分布式光伏市场的三个“第三方视角”:

第一个“第三方视角”,与分布式光伏市场中精英们的讨论结果。

老红先后向多位熟悉分布式市场的光伏和金融朋友,讨教“2019年分布式光伏补贴标准预测及市场规模预测”这一问题。回答不同的是市场规模的判断,回答相同的是“没有说没有市场规模的,但有说没有补贴政策的”判断。

对2019年光伏补贴政策的判断。

首先,补贴政策力度低于期望值、加速退坡是趋势。这是源自补贴欠款严重、平价上网快速趋近两个原因。

“531”时,国家已经补贴欠款1200亿元,从“531”到今年底又新增了20多GW的光伏电站安装量。在“可再生能源附加”数量有限、不太可能提升的前提下,国家既要补足巨额欠款,又要满足每年新增发电量,还要首先保证“光伏扶贫”和“领跑者”项目所需,能够用于分布式光伏市场的补贴款项数量可想而知。

2020年光伏发电实现平价上网、“531”后“平价上网”项目不断涌现,这既是共识又是事实,其结果必然是光伏补贴政策制定者不断加速降低补贴标准。

其次,补贴政策的导向应该是推动商用屋顶加速平价上网和鼓励地方补贴户用市场。政策的出台从来不应是被动的,而应是主动的,当前光伏发电补贴政策的导向,首先应当鼓励最容易实现平价上网形式的快速实现,这一重任无疑会落在分布式光伏发电形式身上。

分布式光伏分为户用屋顶、商用屋顶两种形式,目前又成为两个代表:户用屋顶成为实现平价上网最难的代表,商用屋顶成为实现平价上网最容易的代表。在“531”后补贴政策一时真空的背景下,户用市场几近停滞、商用屋顶平价上网案例不断就是证明。据此,新一轮分布式光伏补贴政策的导向应该是:对户用光伏在继续扶持的背景下鼓励地方政府承担更多责任;对商用屋顶采取减少补贴甚至不予补贴的政策导向。

再次,对补贴政策力度的具体判断。无论是公开的分析文章还是分布式市场中精英们的分析结果,对于2019年“国家补贴标准预测”不约而同地形成共识:户用屋顶的补贴应在0.1-0.2元左右;商用屋顶的补贴应在没有补贴-0.1元区间。

对2019年分布式光伏市场规模的判断。

判断2019年光伏市场规模应当注意三个现象:

一个是从光伏市场的发展历史看,每年实际新增光伏电站数量始终是大于预测数量。“531”后的分布式光伏市场尤其令人意外,即使“行业内叫苦连天,光伏装机容量却超预期增长,这其中的矛盾让人颇为不解”;

一个是从当前全球权威分析机构看,对2018年、2019年全球光伏电站建设规模的判断,既有鲜明的“积极”和“消极”之分,又有“531”后先“消极”后“积极”的变化;

一个是分布式光伏市场地域特点突出,目前以长三角、珠三角为最优地区,山东、河北地区为次优地区。

对于2019年的分布式光伏市场规模,光伏朋友们是这样的看法:

总的光伏市场规模:30-40GW;分布式市场规模:15-17GW;其中,商用屋顶规模有10-12GW和10-15GW之分,户用屋顶规模有25万户和50万户之分。

以上判断,均产生于“112”之前。“112”让市场变得相对乐观了,请光伏朋友根据新的市场背景做出自己的判断。

第二个“第三方视角”,来自对过去分布式光伏政策的“大数据”结果。

过去在工业时代,预测光伏补贴政策和市场规模,是以人的经验为主、数字推论为辅。现在在智能时代,预测方式应当颠倒过来,变成以“大数据”结果为主、人的经验为辅。

为此,老红将“2019年分布式光伏补贴标准预测及市场规模预测”问题,交给了由2016年“中关村十大年度人物”创办的“因果树人工智能投融资数据服务平台”。通过三天的“机器学习”,并不懂光伏产业的专业人士向老红提交了如下文字:

此次共分析政策文件77份(样本量),其中国家级政府文件15份,地区性文件包括:北京,上海,广东、浙江、安徽。通过行业专家确定关键词,对政策文本进行语义抽取。

(1)政策文件总体分析

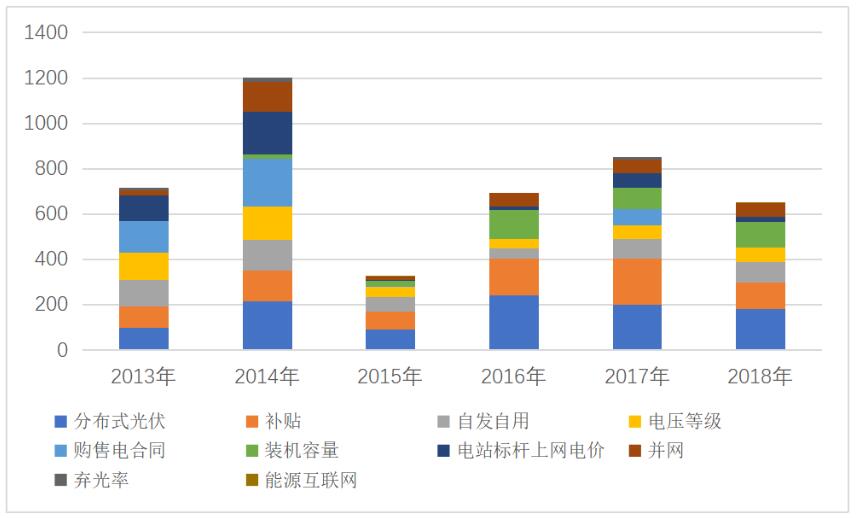

从政策文件高频词分布来看,从2013年至2018年,除分布式光伏外,补贴提及的频率最高,贯穿整个分析过程,由此涉及分布式光伏政策发展的过程中,补贴仍然是主要的方向,但提及次数在减少,说明国家还是在慢慢退出市场,平价上网成为主流。除此之外,自发自用的比例也较高,从侧面自发自用可能是未来国家对于分布式光伏的发展模式的思路。而从年度分布来看,2014年相关词的出现频率较高,政策发布较为密集。

图表1 2013-2018年政策文件高频词分布

(2)国家政策分析

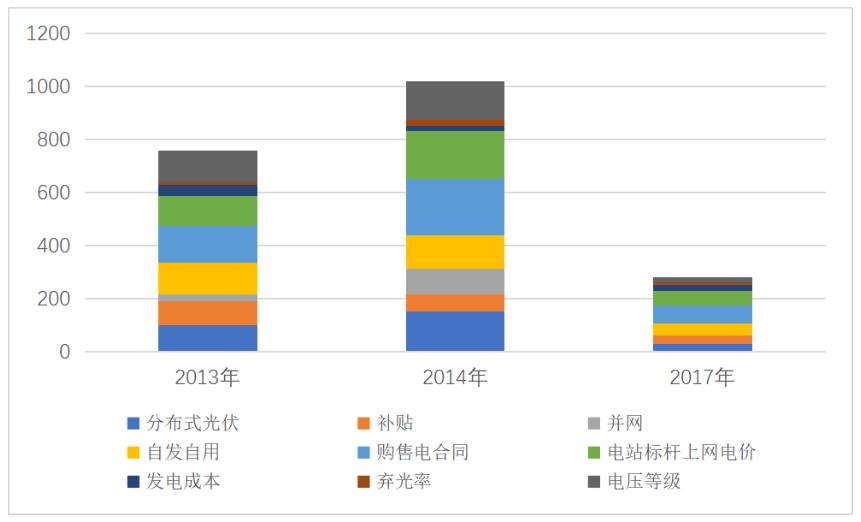

纵观国家政策层面,购售电合同以及电站标杆上网电价的提及次数较多,而补贴提及的次数在减少,反映出国家对于分布式光伏规范化运作,对于光伏电站的建设以及上网电价的关注较高,从源头进行顶层设计,对价格进行把控,减少弃光率。

图表2 2013-2018年政府机构政策文件高频词分布

(3)地区政策分析

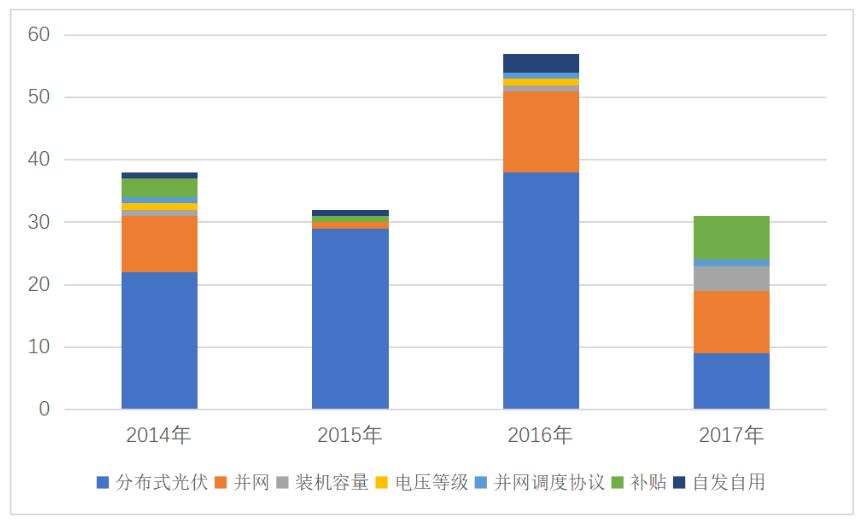

北京:北京地区核心关注点在于补贴,并网和电压等级。对于,北京地区,电压的稳定性较为重要,光伏并网产生的波动影响应降至最低。

图表3 2013-2018年北京地区政策文件高频词分布

上一篇:光伏:利好信号释放

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2016年新能源汽车补贴标准公布 2.5万起2024-08-16

-

我国将提高“十三五”期间煤层气开发利用补贴标准2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16