国务院关于印发《2024—2025年节能降碳行动方案》的通知

多晶硅料需出清“顽固产能” 高电价地区的技改硅料产能应尽早退出

多晶硅料需出清“顽固产能” 高电价地区的技改硅料产能应尽早退出:首先分享给大家三个数据就能清晰感受到高成本硅料产能的顽固性。2018年8、9、10三个月的国内硅料产出分别为1.56

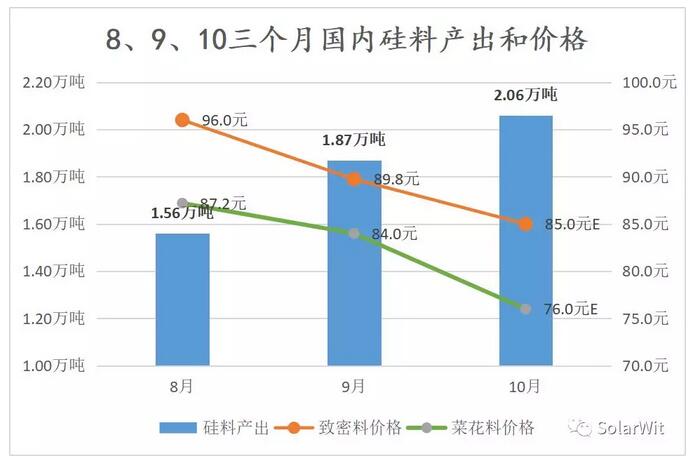

:首先分享给大家三个数据就能清晰感受到高成本硅料产能的顽固性。2018年8、9、10三个月的国内硅料产出分别为1.56万吨、1.87万吨、2.06万吨,此处朋友们可能会疑问,十月才刚刚过半为何已经有产出数据?这是因为硅料厂都会有排产计划并且会和下游企业沟通,十月份的产出数据是根据大家的排产计划得出的预期值,虽然是预期值,但也能说明诸多问题:8、9、10三个月间,我们并未见到硅料价格出现明显反弹,但是硅料产出却在稳步提升,说明大批硅料产能在三季度的检修结束以后纷纷恢复满产状态,仅有少部分退出,这其中有很多企业在当前硅料价格下已经处于亏现金状态,依然决定复产不是经济理性的决策,也正是因为这些经济不理性决策者的存在,硅料价格将会在12月份的时候被推入深渊。

(来源:微信公众号“Solarwit”ID:Solarwit 作者:张治雨)

回顾过去三个月的硅料价格和产出,发现在价格处于持续的下滑通道的同时硅料产出却在持续的增加。说明许多国内的硅料产能不顾艰难的市场情况,在三季度检修完成之后毅然决然地亏着现金、流着血杀回了市场当中而非理性地关停退出。

一、7、8月国内硅料产出下滑是假摔并非真退出

我们首先回顾一下国内5~10月硅料产出情况:

5月份的时候行业内一片欣欣向荣,国内在抢630和分布式装机,需求旺盛,硅料均价依旧维持在128元的高位,5月硅料产出2.45万吨,对应年化产能为2.45×12=29.4万吨,2017年底全国硅料产能29.7万吨,所以5月份的产出量相当于全行业处于满产的状态。

随后就是5.31新政导致的行业急刹车,硅料产出在6/7/8三个月持续下滑,到8月份的时候产出仅为1.56万吨,全行业的产能损失率高达40%。当时我还在和我的分析师朋友们讨论,认为硅料行业的企业家经历过周期后都学聪明了,懂得及时退出止损。然而事实证明我们错了,8月份的极低产出仅是假象,是大家面对糟糕市况以检修的方式暂时性的减产而非真正的退出。于是乎就有了文章开篇描述的现象,在8、9、10三个月硅料价格处于下滑通道中,国内硅料产出却一再创新高,产出分别为1.56、1.87、2.06万吨。

二、盈利情况恶化,三类产能在亏现金生产

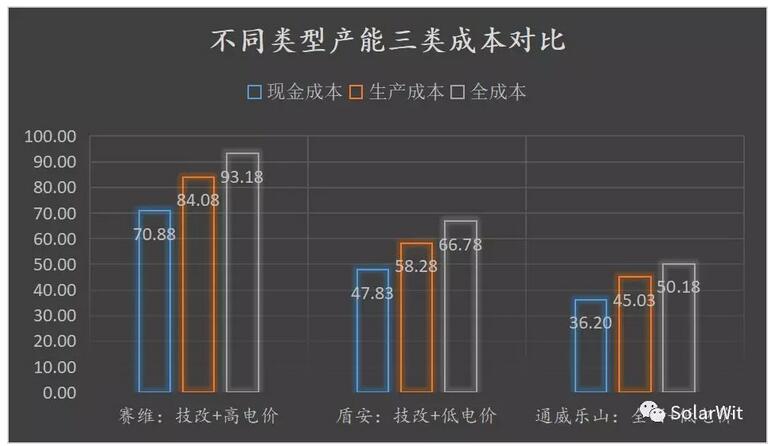

如果大家清楚各个硅料企业的成本情况,就会发现8、9、10这三个月国内硅料产出提升并非“经济理性”的决策,当前价格已经低于诸多企业的现金成本,依然决定复产是因为心存市场回暖的期待。然而如果我们细心分析未来供给格局,面对2018年四季度和2019年一季度北半球寒冬带来的全行业淡季和通威、新疆协鑫、大全多达13万吨的产能陆续投产,当前亏现金产能所期待的回暖注定只能是虚幻。为了能更方面的让读者朋友们理解行业供求与成本,我这里讲一下硅料成本的分类法。

为了方便研究,我把硅料产能分为三类,分别是:

一类产能:低电价地区的全新产能,此类产能电费成本低(通常介于0.2~0.3之间),全新设备自动化程度高,单位产出电力消耗仅为58kwh;成本构成为3、4、5,即现金成本35元、包含折旧的生产成本43元,包含三项费用的全成本50元。是全行业成本最低的产能,以通威乐山、包头新产能;新疆协鑫;大全新能源;新特能源和东方希望为代表。当前此类产能5.3万吨,2018年底此类产能将达到16.3万吨;预计2019年底此类产能将达29.3万吨。接下来的两年间是一类产能快速扩充的时期。

二类产能:低电价地区的技改产能,此类产能多数形成于2010年光伏行业火热发展时期的前后,由于他们恰好布局于低电价地区,生存能力较强,随后又进行了多次技术升级改造,所以在2011年的光伏行业洗礼中生存了下来并最终成为现在硅料供应的中流砥柱。此类产能由于设备较老,生产1kg硅料的电耗约为70度电,人力消耗为每万吨400人,成本结构为4、5、6,即:45元的生产现金成本;58元的包含折旧的生产成本;66元包含三项费用的全成本。此类产能的典型代表是大全新能源的老产能,也是历史中第一个成功从高电价地区迁移往低电价地区的企业,此外内蒙古盾安光伏、青海亚洲硅业也都属于此类;江苏中能徐州工厂由于配备了自备电厂,用电成本也可以控制到0.4元以内,也可算作此类产能。二类产能合计16.9万吨。

三类产能:高电价地区的技改产能,在2010年前后,硅料价格高达700元/kg,电力成本在硅料生产成本结构中微乎其微,于是很多企业在新产能布局时并未不考虑电费因素,由此形成了一批位于高电价地区的硅料产能,此类产能用电价格通常介于0.45~0.8元之间,技术改造之后单位kg硅料产出耗电量为70~80度之间,此类产能最典型的代表就是江西赛维、徐州协鑫(外购电力部分)、韩国OCI、江苏康博等,三类产能还有一个特点,那就是这些产能当时造价高,导致折旧费用比新产能高出不少,负债率高,导致利息支出大进而管理费用大,此类产能的成本结构为7、8、9,即70元的现金成本,包含折旧后83元的生产成本;包含管理费用后的全成本93元。除去一类二类产能其他均为三类产能,总数多达30万吨,很多公司已经停产沦为无效产能,根据10月份各家开工情况,目前三类产能还在维持生产的约为9万吨。

(下图是各类产能的成本结构)

由于硅料成本是不包含增值税的,所以当前78元的售价剔除增值税后仅为67元,低于三类产能的70.88元的现金成本,所以此时三类产能已经处于亏损现金的状态。由于11~12月间,国内通威股份6万吨和新疆协鑫5万吨的产能陆续投产,即便当前所有三类产能9万吨都退出,共计总量都是增加的,所以对于那些高电力成本的企业而言,现在的行业形势已经非常明确:未来硅料价格不会回暖,继续维持生产只会扩大亏损。此类产能尽早退出是对自己的保护、对投资人的负责,是审时度势的英明决策。

三、新产能出来后的价格平衡点位于二类产能的现金成本处

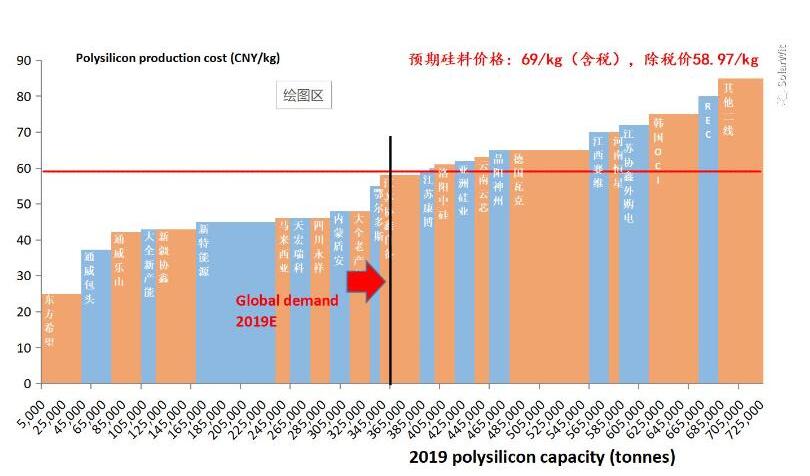

目前1kg多晶方锭出片量60张,1kg单晶方棒出片量65张,伴随着单晶硅片占比不断提升以及薄片化、金刚线细线化等技术的应用,2019年同等数量的组件产出的硅耗量将会不断降低。即便假设2019年全球光伏需求为110GW,对硅料的需求仅为36万吨。了解了需求总量和供给情况后,我们就可以依据这些数据做出供求平衡曲线图:

我们得到这张图以后,结论瞬间就清晰了:当我们把黑色的需求线画到36万吨的位置时,边际供给者恰好是保利协鑫徐州自备电厂部分的产能。如果大家还不能明白这代表着什么,那么就让我把结论说的更通俗一些:这代表着2019年全球供给端如果有保利协鑫徐州4万吨的产能存在就是供大于求,如果缺了这部分产能全球就供不应求。所以明年硅料价格是否见底只需要关注保利协鑫徐州工厂(自备电厂部分)是否正常运转就可以了。如果硅料价格到了协鑫也需要减产或退出的位置,那么价格就见底了。

还有一点结论值得我们反复强调:保利协鑫徐州自备电厂的硅料产能属于二类产能,硅料供求平衡曲线画在了二类产能的位置,这就意味着目前还在勉强维持的“高电价地区的技改产能”需要被通通淘汰方能实现供求平衡,对于这类产能的厂家而言,我的忠告是:尽早关停退出不要犹豫,停得越早亏得越少,对于这些高成本多晶硅产能而言,往前是无尽的深渊,退一步则海阔天空。未来的两个月是一类产能释放的高峰期,共计12.6万吨;或许以通威、新疆协鑫为代表的一类产能在产能释放之时需定出绝望价格,告诉这些负隅顽抗的三类产能:我来了,你们该走了。

P.S:当然本篇文章还有两个重要问题未解答:硅料品质结构对明年供求格局会有什么样的影响?2019年36万吨的硅料需求是如何测算的?这些将会在下篇文章做出解答。

原标题:多晶硅料需出清“顽固产能”,高电价地区的技改硅料产能应尽早退出

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16