国务院关于印发《2024—2025年节能降碳行动方案》的通知

531后时代 光伏宝宝们的诺亚方舟

531后时代 光伏宝宝们的诺亚方舟圣经里的诺亚方舟故事家喻户晓,2008年美国导演艾默里奇获得灵感改编成了电影《2012》,但是这些传说的故事真的与我们很遥远吗?2018年是光伏行

圣经里的诺亚方舟故事家喻户晓,2008年美国导演艾默里奇获得灵感改编成了电影《2012》,但是这些传说的故事真的与我们很遥远吗?

2018年是光伏行业的重要里程碑,SNEC展会各个光伏大咖们争相展现自家五花八门的新技术之时,一纸文件下发,宣告光伏电站补贴成为了过去式,10GW分布式光伏建设指标根本无法覆盖本年新增装机容量。整个光伏行业市值一时蒸发百余亿,EPC企业,设备厂商,一时无从下手,众多企业开始迅速缩减产能,缩减人员编制,拟开工项目全部停止。所有人的思路纷纷转向一个关键点——组件原材料降价,果然不负众望,组件与原材料价格明显下跌,但并未如大家预期的断崖式崩塌,手里储备项目的企业进退两难,只能观望。

去年年底开始整个资金市场收缩,所有行业都遇到了“融资难,成本高”的问题,531是压折光伏行业脊背的最后一根稻草,整个光伏行业资产的流动性骤降,众多项目持有方无法获得新增融资资金,导致新增项目无法启动。而许多有资金的企业在观望,认为光伏电站资产容易像垃圾股一样,被牢牢套住,大家只有一个预期——光伏系统成本下降,而目前一般组件厂的净利润已经低到3%以下,继续下跌价格,只能是关门。支架供应商的利润也岌岌可危,原材料有色金属的价格不会因为光伏一个行业而产生波动。电气设备投资成本占比小,继续压缩价格对光伏电站系统的成本也是杯水车薪。

近日,印度730刷爆光伏宝宝们的朋友圈,东南亚的大客户,也开始征收保障性关税,乍一看来,光伏行业仿佛面临部分西北地面电站的窘境,“内无消纳,外无送出,背负贷款”,貌似稍一不留神,就被洗出光伏行业。

然而,经过与多位老板沟通,综合各位大咖的经验与规划,意识到目前531后时代,才是光伏行业的主潮流。

从事过光伏行业的宝宝们,有一个数据一定是挥之不去,耳边徘徊,就是“IRR”,全投资IRR是考量一个电站收益的最基本要素,用大家的行话讲就是“算不算的过来账”。

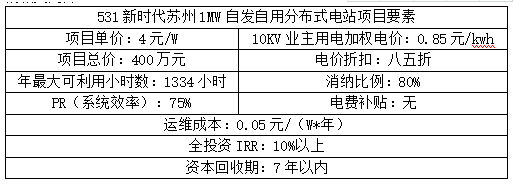

说到IRR,给大家举个例子,531后时代,BOS((Balance of System,除去组件其他成本),基本稳定在1.8-2.1元/W区间,光伏组件根据品牌会有较大浮动,整个光伏造价成本约3.8-4.2元/W,以江苏苏州为例,年最大利用小时数约1334h(MN与NASA平均值),PR(系统效率)75%,运维成本0.05元/(W*年),江苏10KV自用加权电价约0.85元/KWH,给与业主八五折电价优惠,不考虑任何补贴的可能性,消纳比例80%,全投资IRR仍然超过10%,直观的举例,1MW光伏电站,总投资400万元,保守估计最多7年回收全部成本。各个公司的融资议价能力不同,因此都以全投资IRR做参考。优质项目加上50%-70%的杠杆,可以把项目资本金收益率撬的更高,同时释放资金压力。后续有机会,小编希望和大家一起进一步探讨IRR的相关内容。

由此可见,去补贴时代,自发自用分布式光伏电站仍然是优秀的投资标的。以上只是保守测算,而且531后的10%的IRR与以往10%的IRR有本质区别,首先是靠补贴度日无异于未断奶的孩子,目前我国光伏电站的补贴缺口已经令人瞠目结舌,垫付分布式光伏电站补贴的地区也越来越少,多数的收入都是应收账款,存在极大的不确定性。

以往的630与1230已成为多数光伏企业的噩梦,打乱了公司固有的供应链体系与工程规划,无形之中增加了较多成本,过多的项目为了抢工期,不顾工程质量与工程成本,使光伏市场各个产业链的产品价格一直处于动荡状态,因此整个项目的收益就像微博的热搜——每日更新。企业投资项目的收益不准确,资本市场对于项目的收益更没有信心。而531后的项目,已不受政策的波动影响,项目的收益完全依赖于企业的公司运营体系与项目管理能力,回归市场化交易。

上面给光伏宝宝们举了项目直观收益的例子,而投资项目的意义,远远不止表格里的收益和每月进账的资金,上面讲到,“内无消纳”,需要辩证来看待问题,目前优质的电站项目资源仍然遍地开花,去补贴后,电站整体收益有所下降,倒逼电站投资市场市场化,打压的是层层的中介机构。自2014年地面地站爆发式开始,光伏电站市场一直是寡头独大状态,多数项目以设备厂商、总包方的BT,BOT,委托开发为主,层层交易造成成本增加,一级级的管理失控导致多数项目存在问题。

531后时代,是资源分散,资本整合的时代,所谓资源分散,是各个渠道方,中介机构自己持有项目,不再只做资产的搬运工。产能过剩短期内无有效的解决方法,制造企业投资光伏电站,是目前最佳出路,通过建设电站消化自身部分产能,创造需求,为上下游提供订单,消化整个行业的产能,形成连锁效应,激励各个企业同时投资项目,资金短缺的时代,刚需货物可以做为一般等价物,并网后形成优质资产,通过形成稳定现在流实现设备变现,固定期限产生稳定现金流,不仅是企业发展的新鲜血液,也是企业的经营保险后墙;资本整合,是会有体量庞大的资金来支持电站投资的资金来源。经过洗礼,光伏行业进展平稳发展阶段,各资本机构逐渐对光伏行业认同,提供资金支持。当下各个企业所需要做的仅仅是挺过难关,等待货币宽松政策。

目前接触各个光伏企业老板,发现当前项目有以下态势

1、项目装机容量小

新增越来越多的百KW级电站,体量小,但是收益较高,一般是商业用电,电价高,由于体量小,消纳比例也高,集腋成裘,打包起来变成了一个优质资产包,而且也分散了违约风险。原来的思路是装机容量最大化,新增项目思路转变为消纳比例最优化,在消纳比例一定的情况下,屋顶面积成了奢侈品,更多企业也优先选择价格美丽的低效组件。

2、项目成本减小

目前项目收购市场遇冷, 多数投资企业选择自行开发项目,省去开发费用,其他设备费用也因531政策下跌。

3、项目归属本地化

将一年所发生的所有大事件列出来。本地以外的项目较多企业选择的战略性放弃,对于屋顶业主的选择比较审慎,在当地对诸多企业了解较深,降低企业不交电费的违约风险,也能减少运维费用。

4、项目等待配资资金

2018年整个市场资金面紧张,企业能获得资金的渠道较窄,融资压力大,而并网电站的流动性不强,较多项目在等待资金,没有融资方案落地无法推进。

没有资金的支持,单纯依靠光伏企业的自有资金,投资电站会造成较大压力。银行系机构对于分布式电站一直处于审慎的态度,较多资金无法按时匹配。后续企业投资优质电站项目,建议搭配融资租赁方式,由专业电站的租赁公司设置方案,为光伏项目量身定做,优化企业现金流。电站金融属性较强,靠自身的现金流即可覆盖本息,免去了企业的资金压力。通过杠杆把企业的规模做大,良性发展,助力企业挺过光伏寒冬。

户枢不蠹流水不腐,唯一不变的就是变化,在光伏行业危机四伏的2018年,就是开天辟地的新时代,也许许多战士倒在了黎明前的黑暗里。优质的电站也许是登上方舟的船票,只不过这次的方舟,散落在我们神州大地的各个角落,引领大家迎来新纪元,再为中国清洁能源做出贡献!

作者王明智

-

中电光伏海外产能持续扩大2024-08-16

-

加拿大公布对华光伏双反调查终裁结果2024-08-16

-

中电光伏在韩国再开海外工厂2024-08-16

-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16