国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

区域危废分析之京津冀:钢铁金属制品为主 废酸含锌废物量大

区域危废分析之京津冀:钢铁金属制品为主 废酸含锌废物量大固废网讯:2017年8个样本城市(北京/天津/石家庄/秦皇岛/廊坊/沧州/张家口/唐山)危废产量同比降3%,钢铁/汽车/金属

固废网讯:2017年8个样本城市(北京/天津/石家庄/秦皇岛/廊坊/沧州/张家口/唐山)危废产量同比降3%,钢铁/汽车/金属制品产废量大。

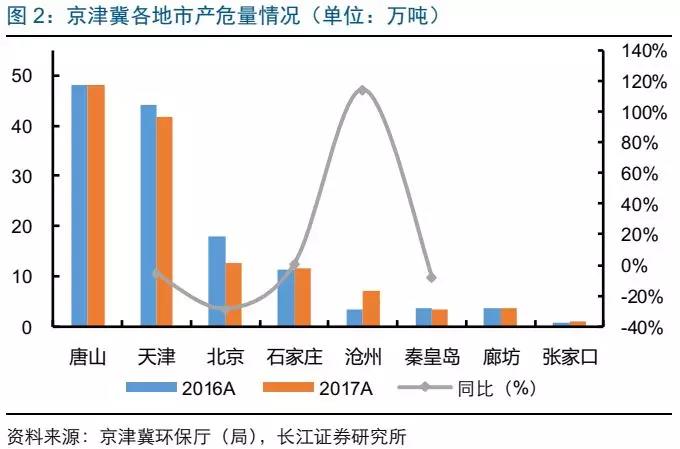

根据可获得8市数据,2017年京津冀8市危废产量约129万吨,同比降3%,唐山/天津合计产危占69.5%;其中,北京(-29%)、天津(-5%)、秦皇岛(-8%)均出现下滑,可能与供给侧改革导致产废企业减少有关。河北钢铁(产生大量的废矿物油(HW08)、废酸(HW34)、含锌废物(HW23)),北京汽车制造(染料、涂料废物(HW12)、表面处理废物(HW17)为主),天津金属制品(废酸(HW34)为主)发达,2017年京津冀危废占固废比例同比降0.1pct至0.7%,占比较低不排除偷排漏排情况严重,河北、天津爆出大面积废酸深坑或与废酸偷排有关。

京津冀危废资质核发量达390万吨,资源化占73%

京津冀地区危废资质量较大的包括天津(109.2万吨,28%)、保定(67万吨,17.2%)、唐山(48.3万吨,12.4%)、沧州(39万吨,10%)、北京(31.6万吨,8.1%)。资源化283万吨(与区域内占比较高的废酸(HW34)、废铅酸蓄电池(HW49)、废矿物油(HW08)均为资源化类危废有关),占总资质72%;焚烧22.8万吨,占比约6%;水泥窑协同处置21.8万吨,占比约6%。危废种类中前5位的废酸(HW34,73.2万吨,19%)/其他废物(HW49,57.7万吨,15%)/废矿物油(HW08,52.3万吨,13%)/精馏残渣(HW11,24.7万吨,6%)/含铅废物(HW31,22.6万吨,6%),合计约占资质总量的59%。

转入大于转出,转入以精馏残渣、废铅酸蓄电池为主

2017年转入河北&天津危废达38.2万吨,主要来自内蒙古(17万吨)、江苏(3.9万吨)、吉林(3.9万吨),三地转入河北&天津24.8万吨,占转入量的65%。2017年河北&天津跨省转出危废量9.1万吨,从接受省份来看,河南(3.1万吨)、河北(1.3万吨)占比较高,两省合计接收河北&天津危废4.4万吨,占转出危废量的48%。从2017年转出危废种类来看,其他废物(HW49,主要是废铅酸蓄电池)及含铅废物(HW31,主要是铅膏、含铅废物等)合计达5.6万吨,占转出量的61.5%。

Top10市占率46.5%,水泥窑协同处置占比较高

京津冀拿证企业中top10市占率达到46.5%,资质规模前5大的企业(腾源环保(26万吨,6.7%)、金隅环保(24.7万吨,6.3%)、斯瑞尔化工(20万吨,5.1%)、威立雅(19.8万吨,5.1%)、港安环保(18万吨,4.6%))里2家(腾源环保、斯瑞尔化工)处理废酸,1家处理废铅酸蓄电池(港安环保),1家水泥窑协同处置企业(金隅环保),1家外资综合处置企业(威立雅)。此外,京津冀危废处理企业中第一大股东是自然人的资质产能合计达215.7万吨,占本省资质量的55.3%,监管成本较高,未来不排除被整合的可能。

风险提示:危废监管放松风险;产业转移风险。

报告正文

危废产生量:京津冀产危量同比下滑

京津冀地区是我国大气污染较严重的地区,也是我国潜在危废量较大的地区。本篇报告主要对京津冀地区危废市场进行详细梳理。

2017年京津冀危废产量出现下滑

根据可获得8市(北京、天津、石家庄、秦皇岛、廊坊、沧州、张家口、唐山)数据,2017年京津冀8市危废产量约129万吨,同比降3%(假设2017年没出数据的地市产危量与2016年相同),唐山/天津合计产危占69.5%(2016年);可获得数据的地市中除唐山、廊坊未披露最新数据,北京、天津、秦皇岛均出现下滑,其中北京(-29%)、天津(-5%)、秦皇岛(-8%)。可能与供给侧改革导致产废企业减少有关。

延伸阅读:

区域危废分析之山东:金矿造纸化工较多 产危企业自行处理突出

区域危废分析之江苏: 危废增37% 农药染料产废或低估

区域危废分析之浙江: 危废增48% 铅酸电池及垃圾焚烧危废较多

市场分析系列|产危大省广东:焚烧填埋稀缺 电子石化产废为主

-

广东进一步做好危险废物利用处置相关指导服务工作(附危废经营单位信息表)2018-09-20

-

2018年我国危险废物治理行业管理部门和管理体制2018-09-14

-

天津湖南划定生态红线 形成系统保护整体格局2018-09-13

-

雄安新区面向全国招选工业固体废物处置单位2018-09-13

-

861家!《江西省危险废物重点监管企业(2018年更新)》(名单)2018-09-12

-

全文|《安徽省工业固体废物资源综合利用评价管理实施细则(暂行)》2018-09-11

-

河北省开展农村工业固体废物等集中整治情况排查工作方案2018-09-09

-

天津:今年启动重点企业土壤污染调查2018-09-07

-

《广东省固体废物污染环境防治条例(修订草案)》征求意见2018-09-07

-

天津划定生态保护红线 总面积1393.79平方公里2018-09-07

-

危险废物焚烧飞灰玻璃化产物危险特性2018-09-04

-

干货|危险废物自登记至最后处置利用全过程2018-09-04

-

电子垃圾令人担忧!全球电子垃圾产生量已超4600万吨【图】2018-08-29

-

惠州市固体废物污染防治三年行动计划(2018—2020年)(附项目表)2018-08-26

-

江西印发危险废物经营许可证核发、固体废物(含危险废物)跨省转移许可行政审批规程2018-08-26