国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

2017配电自动化终端发展现状与竞争格局分析

2017配电自动化终端发展现状与竞争格局分析目前我国配网自动化建设仍局限于试点,其中只有宁波达到了城市全覆盖,但大多数城市仅仅覆盖了部分区域。从试点项目来看,配网自动化的平均投资规

目前我国配网自动化建设仍局限于试点,其中只有宁波达到了城市全覆盖,但大多数城市仅仅覆盖了部分区域。从试点项目来看,配网自动化的平均投资规模在1.1-1.5亿元左右,覆盖区域平均相当于当地城市的1/3-1/4。

按照投资结构,前瞻对配电自动化终端市场规模做以下预测:2013-2016年,配电终端市场规模从15亿元增长至128亿元,年复合增长率约为60%,市场需求较大。

图表1:2012-2016年我国配电终端市场规模(单位:亿元)

2017年配电自动化终端竞争格局

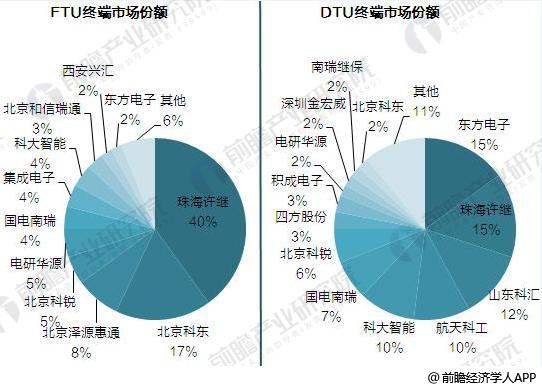

FTU(馈线终端)和DTU(站所终端)是配电终端的两类主要设备。前瞻对国网公司在各省进行的配电终端招标情况作了初步统计,涵盖北京、山东、安徽、福建、河北、河南、湖南、宁夏、山西、陕西、上海、天津、浙江、重庆、甘肃、青海、四川共计17省市50余批集中招标;这样数据并不是完全统计,但可以帮助分析配电终端市场的大致情况。

据悉,在总共招标的近80000套FTU中,珠海许继获得了40%的份额,这得益于山东市场的出色表现;南瑞系三家公司合计获得26%的份额,整体实力突出;获得100套以上FTU合同的厂家共有20家,有中标业绩的厂商合计26家。FTU合同单价约1.5万/套;总计招标金额约12亿元。

在总共招标的15000多套DTU中,东方电子与珠海许继平分秋色,各获得15%的份额,山东科汇、航天科工、科大智能和南瑞系份额均超10%;获得100套以上DTU合同的厂家共有21家,有中标业绩的厂商合计27家。DTU合同单价约2.5万/套;总计招标金额约4亿元。

图表2:我国FTU终端及DTU终端市场份额(单位:%)

可以看到,较主站系统而言,配电终端市场呈现出“群雄并起”的局面,20多家厂商参与其中,只是在争夺目前10来个亿的细分市场;我们判断,随着国网公司关于智能配电终端标准的制订发布,将会有越来越多的企业瞄准这一市场进军,其中包括电能仪表厂商和一次设备厂商两类;因此我们认为,终端市场很难出现类似主站市场般的寡头竞争格局,将会进入战国时代似的激烈争夺,龙头企业的市场份额很难超过40%;随着国网建设进程的加快,主站、配电终端由公司总部统一集中招标将是发展趋势,竞争必将带来价格的逐步下降,仅能提供终端设备的企业将会面临不小的毛利压力。

“十三五”配电自动化终端前景预测

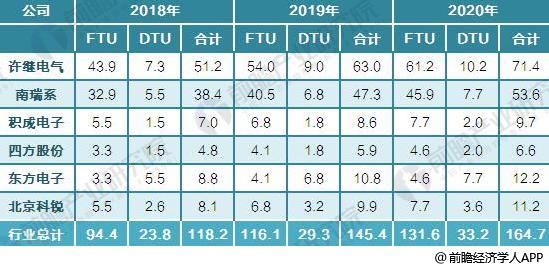

根据市场情况综合分析,前瞻产业研究院预测各厂商终端份额如下:(1)FTU市场:许继40%、南瑞系30%、积成5%、四方3%、东方3%、科锐5%;(2)DTU市场:许继15%、南瑞系15%、积成4%、四方4%、东方15%、科锐7%。前瞻认为,2014-2016年,许继电气配电终端收入规模分别达到16亿元、32亿元和42亿元;南瑞系分别达到12亿元、24亿元和32亿元。

图表3:2018-2020年中国配电自动化终端厂商业务收入预测(单位:亿元)

作者:蒋平

-

2018一季度电改观察:增量配电改革试点迈出实质性步伐2018-04-20

-

黑臭水体治理政策加码 行业整体市场空间超4000亿元2018-04-18

-

碳纳米管有助于提高输配电系统有效性和可靠性2018-04-14

-

说输配电价改革全面完成为时尚早2018-04-13

-

输配电成本有待进一步降低2018-04-13

-

湖北上报5个第三批增量配电试点 总投资近20亿2018-04-11

-

东旭蓝天50亿元定增获批 新能源环保业务注入强心剂2018-04-11

-

76家节能环保公司去年净利超亿元2018-04-10

-

3月环保上市公司市场情况 中标金额近197亿元2018-04-09

-

浙江农村生活污水厌氧-缺氧-好氧(A2O)处理终端维护导则(试行)2018-04-08

-

配电网之“梦”:打造世界一流城市配电网2018-04-08

-

浙江:农村生活污水厌氧-缺氧-好氧(A2O)处理终端维护导则(试行)2018-04-04

-

山东投资174亿元加速农网改造升级2018-04-04

-

工信部:2017年我国节能环保产业规模约5.8万亿元2018-04-04

-

加速推进输配电价改革 优化营商环境2018-03-31