国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

实操 | 我国基础设施公募REITs浅析

实操 | 我国基础设施公募REITs浅析REITs 公募REITs 基础设施水处理网讯:2020年4月30日,中国证监会、国家发改委联合发布了《关于推进基础设施领域不动产投资信托基

水处理网讯:2020年4月30日,中国证监会、国家发改委联合发布了《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》(证监发〔2020〕40号)。随后8月初,国家发改委发布《关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》(发改办投资〔2020〕586号),对试点项目的聚焦重点、应满足的基本条件、申报程序等进行了明确。同时,中国证监会发布《公开募集基础设施证券投资基金指引(试行)》(中国证券监督管理委员会公告〔2020〕54号),境内基础设施领域公募REITs试点由此正式起步。2021年1月13日,国家发改委办公厅印发了《关于建立全国基础设施领域不动产投资信托基金(REITs)试点项目库的通知》(发改办投资〔2021〕35号),提出建立全国基础设施REITs试点项目库。

2020年4月30日 中国证监会、国家发改委

《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》(证监发〔2020〕40号)

2020年8月3日 国家发改委

《关于做好基础设施领域不动产投资信托基金(REITs)试点项目申报工作的通知》(发改办投资〔2020〕586号)

2020年8月7日 中国证监会

《公开募集基础设施证券投资基金指引(试行)》

2020年9月4日 上海交易所

上海证券交易所公开募集基础设施证券投资基金(REITs)业务办法(试行)》(征求意见稿)

《上海证券交易所基础设施证券投资基金(REITs)发售业务指引(试行)》(征求意见稿)

2020年9月4日 深圳交易所

《深圳证券交易所公开募集基础设施证券投资基金(REITs)发售业务指引(试行)》(征求意见稿)

《深圳证券交易所基础设施证券投资基金(REITs)业务办法(试行)》(征求意见稿)

《深圳证券交易所基础设施证券投资基金(REITs)审核业务办法(试行)》(征求意见稿)

2020年9月8日 国家发展改革委投资司

《关于做好第一批基础设施REITs试点项目申报工作的通知》

2020年9月22日 中国证券业协会

《公开募集基础设施证券投资基金网下投资者管理细则》(征求意见稿)

2020年9月23日 中国证券投资基金业协会

《公开募集基础设施证券投资基金尽职调查工作指引(试行))》(征求意见稿)

《公开募集基础设施证券投资基金运营操作指引(试行))》(征求意见稿)

2020年9月29日 国家发改委

《关于印发基础设施不动产信托投资基金(REITs)试点项目申报材料格式文本的通知》

《关于抓紧报送基础设施不动产信托投资基金(REITs)试点项目申报材料的通知》

2021年1月13日 国家发改委办公厅

《关于建立全国基础设施领域不动产投资信托基金(REITs)试点项目库的通知》(发改办投资〔2021〕35号)

一、 试点区域

2020年8月3日发布的《关于试点项目申报通知》中提出公募REITs试点项目申报要聚焦重点区域:(1)优先支持位于《京津冀协同发展规划纲要》《河北雄安新区规划纲要》《长江经济带发展规划纲要》《粤港澳大湾区发展规划纲要》《长江三角洲区域一体化发展规划纲要》《海南自由贸易港建设总体方案》等国家重大战略区域范围内的基础设施项目;(2)支持位于国务院批准设立的国家级新区、国家级经济技术开发区范围内的基础设施项目。

其中,国家重大战略区域包括:

✓ 京津冀、雄安新区:北京、天津、河北

✓ 长江经济带:上海、江苏、浙江、安徽、江西、湖北、湖南、重庆、四川、云南、贵州

✓ 长江三角洲:上海、江苏、浙江、安徽

✓ 粤港澳大湾区:主要为广东省(广州市、深圳市、珠海市、佛山市、惠州市、东莞市、中山市、江门市、肇庆市)以及香港、澳门

二、 试点行业

我国基础设施REITs试点原则:优先支持基础设施补短板项目,鼓励新型基础设施项目开展试点。

补短板领域:1、仓储物流项目;2、收费公路、铁路、机场、港口项目;3、城镇污水垃圾处理及资源化利用、固废危废医废处理、大宗固体废弃物综合利用项目;4、城镇供水、供电、供气、供热项目。

新型基础设施:1、数据中心、人工智能、职能计划中心项目;2、5G、通信铁塔、物联网 、工业互联网、宽带网络、有线电视网络项目;3、智能交通、智慧能源、智慧城市项目。

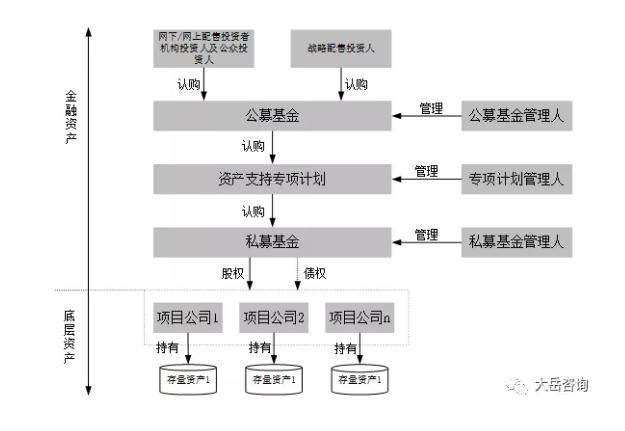

三、 公募REITs交易结构

我国公募REITs交易结构具有自己的特色。因为我国关于REITs的法律还没有出台,试点阶段采用的是“公募基金+单一资产证券化(ABS)”结构。在现行金融法律和政策框架下,公募基金不能直接投资于基础设施,不动产项目公司的所有股权需要全部转让给ABS。具体交易结构如下图所示:

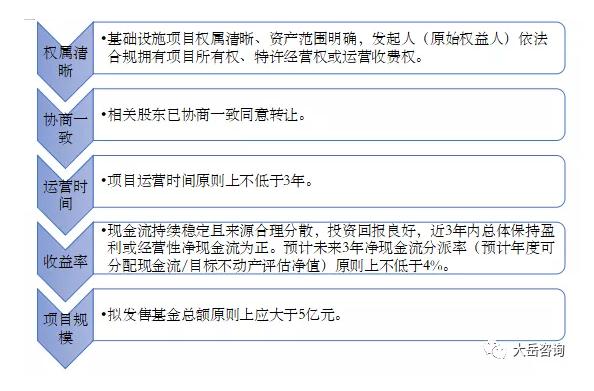

四、 试点项目基本条件

五、 试点项目申报路径

项目所在地和省级发展改革委要对本地申报的REITs试点项目先进行审查,向国家发改委出具无异议专项意见,再由中国证监会进行审核发行。

图片

六、 入库条件

国家发改委将按照统一标准和规则,设立覆盖试点各区域、各行业的全国基础设施REITs试点项目库,并作为全国盘活存量项目库的一个重要组成部分。基础设施REITs试点项目库包含意向项目、储备项目和存续项目3类项目。入库项目应分别满足下列条件:

1、意向项目

属于基础设施项目,基本符合基础设施REITs发行条件,原始权益人具有发行REITs产品的明确意向。如所在地区、行业等暂不属于基础设施REITs试点范围,可单独备注说明。

2、储备项目

项目发起人(原始权益人)已正式启动发行REITs产品准备工作。比如,已开始目标资产重组工作,或已基本确定公募基金管理人和资产支持专项计划管理人,或已筹备成立项目公司,或相关股东已协商一致同意转让,或有权主管部门同意发行REITs产品等。入库项目应符合中国证监会、国家发展改革委关于推进基础设施REITs试点工作有关要求和规定。

3、存续项目

项目已成功发行REITs产品,设立的基础设施基金进入存续期管理。

七、 PPP项目发行REITs

1、PPP项目发行REITs的内在动因分析

自2014年制度层面开始正式推进PPP以来,全国培育了相当数量的基础设施类PPP项目,其中大部分已经建设完工并逐步进入稳定运营期,这为REITs的推行奠定了项目基础。

尽管当前业界对于促进PPP与REITs结合的呼声较高,但PPP与REITs各有其特定的发展逻辑和政策导向。我们认为,PPP与REITs的结合更多地体现了社会资本方退出的诉求,政府基于PPP项目主动发行REITs的积极性和热情不高。PPP项目社会资本方可以通过REITs转换为REITs投资人,实现股权转移退出,这为其提供了新的退出渠道。此外,REITs能够通过盘活PPP项目存量资产,促进资金的再投资循环,满足社会资本方投资回报的要求。但站在政府方角度,REITs不仅没有缓解地方政府基础设施建设的投融资压力,反而因其与PPP相结合造成政府难以明确向谁主张权利的困境,并带来监管压力增加等诸多问题,具体分析如下:

(1)PPP与REITs相结合没有从根本上解决地方政府的基础设施投融资困境。REITs盘活的是社会资本方持有的存量资产,主要解决的是社会投资人的退出问题。对于政府方而言,并未引进新的资金,也没有拓宽融资渠道或带来其他资金周转方式,没有从根本上缓解新增基础设施的融资压力,对解决地方政府基础设施投融资困境贡献作用不大。

(2)PPP项目的政府方向谁追溯主体权责存在困难。PPP模式建立在政府方与社会资本方合作基础之上,而REITs突出的是持有人的股权转移。如果基于PPP项目开展REITs业务,就会存在由于社会资本方实现了股权转移, PPP项目的运营管理责任能否转移,以及转移给谁的问题。一旦项目运营出现问题,PPP项目的政府方还会面临是向基金管理人还是项目公司主张权利的问题。

(3)PPP与REITs结合涉及多个主体,牵扯利益方较多,政府方的监管压力变大。当前PPP项目的监管部门主要是行业主管部门(实施机构)、财政及发改等,而REITs的监管部门是银保监会、证监会和基金业协会。如何统筹协调PPP项目与REITs的监管部门,做好监管部门的职责划分,尚需出台专项法律或细则予以明确。此外,由于REITs的交易环节增多,PPP项目中政府的监管对象由单一的项目公司,转向私募基金、资产支持专项计划及公募基金,专业度要求较高,监管压力增大。

2、PPP项目发行REITs的实务解析

(1)基本条件

除上述条件外,PPP项目还需满足以下条件:

1)2015年以后批复实施的PPP项目,应符合国家关于规范有序推广PPP模式的规定。包括:

✓ 依法依规履行项目审批、核准或备案手续。

✓ 批复PPP项目实施方案。

✓ 通过公开招标等竞争方式确定社会资本方。

✓ 依照法定程序规范签订PPP合同。

2)2015年6月以后批复实施的特许经营项目,应符合《基础设施和公用事业特许经营管理办法》(国家发展改革委等6部委第25号令)有关规定。此前采用BOT、TOT、股权投资等模式实施的特许经营项目,应符合当时国家关于固定资产投资建设、特许经营管理等相关规定。

3)收入来源以使用者付费(包括按照穿透原则实质为使用者支付的费用)为主。收入来源含地方政府补贴的,需在依法依规签订的PPP合同或特许经营协议中有明确约定。

4)PPP项目运营稳健、正常,未出现暂停运营等重大问题或重大合同纠纷。

(2)主要难点

1)股权转让受到一定限制。公募基础设施REITs要求通过资产支持证券和项目公司等载体取得基础设施项目完全所有权或经营权。在现实中,PPP项目对100%转让股权存在诸多限制。一些PPP合同或特许经营协议中,要求股权转让需经政府方同意。此外,有的PPP项目中地方政府持有少量股权,这部分股权转让难度较大。

2)政府付费或政府补贴占比较高的项目过多。政府付费或政府补贴占比较高的PPP项目,其收入主要来自财政支出,存在一定的不确定性。此外,政府付费类PPP项目也面临着清库风险,一旦被清理出PPP项目库,将无法获取政府付费或补贴。

3)一些PPP项目收益较低,难以满足REITs投资人的要求。由于前期激烈的市场竞争,一些PPP项目的收益比较低,这种收益水平的项目对REITs投资人缺乏吸引力。另外,一些同时承担施工任务的社会资本方,有可能通过增加工程造价获取更多施工利润,这会提高项目的运营和财务成本,导致发行REITs时收益不足。

(3)解决措施

1)与地方政府加强沟通,股权转让征得政府同意。可以要求社会资本方承诺,在发行REITs后仍然承担项目运营责任和风险,乃至对底层资产实行并表管理,使地方政府相信社会资本方并不是借机逃脱责任,以取得地方政府的同意。

2)做好项目区分、筛选,选取运营属性较强的项目发行REITs。发行REITs时,往往要对底层资产进行重组,选择其中收益较好的部分形成资产包,推向资本市场。政府付费或政府补贴占比较高的项目可将有运营、有收益的资产剥离出来,单独发行REITs。

3)多渠道提高项目收益。通过创新商业模式、充分挖掘项目本身的商业价值,发挥专业管理优势、提高管理效率,努力提升项目收益水平。对于同时承担施工任务的社会资本方来讲,在项目建设期间要合理控制工程造价、适度获取施工利润,为项目运营留出空间,便于日后能够顺利发行REITs。

原标题:实操|我国基础设施公募REITs浅析

-

宁夏启动新型肺炎应急科技攻关研究项目2024-08-19

-

融创文旅:免除文旅城商业项目所有店铺36日租金2024-08-19

-

西安高新区征集疫情防治项目2024-08-19

-

发热咳嗽别慌!上海首批8家市级医院试点开通互联网在线问诊2024-08-19

-

光大信托捐款350万元 设立多单新型肺炎防治专项慈善信托项目2024-08-19

-

超5.5亿!深州市农村生活垃圾治理特许经营项目中标公告!2021-01-26

-

总投资50亿!环保投资约3.2亿!内蒙古一煤化工项目环评公示2021-01-26

-

浙江省东阳市南马镇西区污水处理厂一期改扩建工程PPP项目竞争性磋商公告2021-01-26

-

唐山市丰南区经安钢铁有限公司烧结机综合升级改造项目环境影响评价第一次公示内容2021-01-26

-

山西省吕梁市临县九乡镇环卫市场化项目需求评审公告2021-01-26

-

潍坊乐夷峰生态环境工程有限公司除尘设备采购项目竞争性磋商公告2021-01-26

-

出水标准达到准三类!中工环境中标河北雄县污水处理厂委托运营项目2021-01-26

-

5400万/年!青海西宁市环卫洁保及绿化管养市场化项目采购公开招标!2021-01-26

-

今年将编制碳排放达峰方案 严控高能耗高排放项目上马2021-01-26

-

原江苏中丹集团股份有限公司地块土壤修复项目招标公告2021-01-26