国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

A股环保新龙头浮现 黄河环境智能环保首揭面纱

A股环保新龙头浮现 黄河环境智能环保首揭面纱环保行业 智能环保 黄河环境水处理网讯:经过10个工作日的停牌后,城发环境重大资产重组终于揭开面纱。1月22日晚,城发环境股份有限公司(

水处理网讯:经过10个工作日的停牌后,城发环境重大资产重组终于揭开面纱。

1月22日晚,城发环境股份有限公司(以下简称城发环境)与启迪环境科技发展股份有限公司(以下简称启迪环境)分别发布公告,城发环境拟以7.59元/股的价格吸收合并启迪环境,对价为108.58亿元。

值得注意的是,吸收合并完成后,两者总资产将达562.9亿元,城发环境拟更名为“黄河环境股份有限公司”(以下简称黄河环境),旨在发力黄河流域生态保护和高质量发展,将打造一个集科技创新平台、国际环保合作平台为一体的新型国际化环保科技集团。

“城发环境吸收合并启迪环境为同行业内并购,两者合并有利于发挥行业协同作用。”有关业内人士告诉大河报·大河财立方记者,城发环境和启迪环境业务主要集中在环卫、固废和污水处理等环保相关领域,有高度重合性,合并后有助于打造国内环保龙头企业。

城发环境吸并启迪环境拟更名“黄河环境”

1月22日晚,城发环境发布换股吸收合并启迪环境并配套募集资金预案,就换股价格、换股数量、配套募集资金等事项进行了披露,并拟将合并后的公司更名为“黄河环境”。

换股价格方面,城发环境的换股价格为定价基准日前20个交易日的股票交易均价11.63元/股,启迪环境换股价格以定价基准日前20个交易日的股票交易均价6.90元/股为基础,并给予10%的溢价率,确定为7.59元/股,根据确定的换股价格,启迪环境与城发环境的换股比例为1∶0.6526,即每1股启迪环境股份可以换得0.6526股城发环境股份。

换股数量方面,城发环境的股份总数约为6.4亿股,在不考虑异议股东行使现金选择权的情况下,参与本次合并项下换股的启迪环境股份约为14.3亿股。参照本次换股比例计算,城发环境为本次合并发行的股份数量合计约为9.3亿股。

配套募集资金方面,城发环境拟通过询价的方式,向不超过35名特定投资者非公开发行股份募集配套资金,发行对象以现金方式认购城发环境非公开发行的股份,发行价格不低于定价基准日前20个交易日城发环境股票交易均价的80%。募集配套资金总额不超过27亿元,且不超过吸收合并启迪环境交易金额的100%,募集配套资金发行股份的数量不超过本次发行前城发环境股本总额的30%。募集资金用于偿还银行借款、补充流动资金、支付本次交易费用等,锁定期不超过6个月。

交易对价方面,本次城发环境拟购买资产的交易价格为换股吸收合并启迪环境的成交金额,即108.58亿元。

交易完成后河南投资集团仍为控股股东

城发环境“联姻”启迪环境,可谓环保行业内的一次强强联手。

据了解,城发环境前身为同力水泥,是河南投资集团控股的上市公司,实控人为河南省财政厅。2017年9月,同力水泥置出水泥制造业务资产、置入许平南高速公路资产,公司主营业务由水泥制造业务变更为城市基础设施投资建设及运营。2018年9月,公司名称变更为城发环境,并于2019年开始布局环保项目,全年新增13个垃圾焚烧发电项目,中标项目数量位居全国前三。

2020年,城发环境新中标垃圾焚烧发电项目7个,其中包括当年国内规模最大(日处理规模3000吨)的焦作静脉产业园项目。此外,城发环境还拿下了新疆喀什、昌吉等地的垃圾焚烧发电项目,提出了立足河南、面向全国、走向国际的发展战略,明确表示要打造国际环保行业领军企业。

2020年11月23日,城发环境在北京成立全资子公司,提出“双总部”发展战略,并将北京总部定位为市场开发、国际业务、品牌推广、资本运营、兼并收购、省外项目投资。

本次交易另一方启迪环境,1998年2月25日在深交所上市,也曾多次更名,2015年清华控股入主,公司主营业务由市政工程建设逐步向市场运营服务业务转型。目前,其下辖控参股子公司400多家,业务主要集中在环卫、固废和污水处理、零碳能源、城市环境服务等环保相关领域,是国内唯一一家业务覆盖全产业链环境综合治理的企业,在环保各细分领域以及业内形成了较高的品牌知名度。

但是,启迪环境近几年的经营业绩有所下滑。2018年至2020年前三季度,其实现的净利润分别为6.44亿元、3.59亿元、2.28亿元,同比下降48.53%、44.18%、47.92%。

公告称,合并完成后,启迪环境将终止上市并注销法人资格,城发环境将承继及承接启迪环境的全部资产、负债、业务、人员、合同及其他一切权利与义务,本次换股吸收合并预计构成重大资产重组。

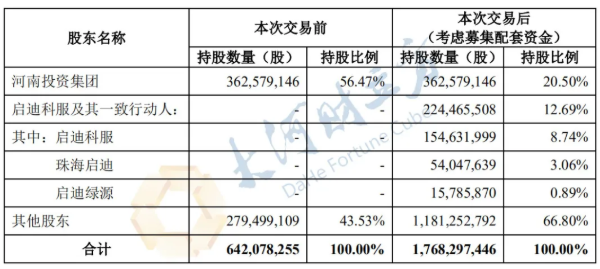

值得注意的是,配套融资完成后,按照启迪环境与城发环境1∶0.6526的换股比例,不考虑收购请求权、现金选择权行权影响,城发环境的控股股东仍为河南投资集团,占总股本比例为20.50%,实际控制人仍为河南省财政厅,最终出资人为河南省人民政府,城发环境的实际控制权未发生变更,因此,本次交易不构成重组上市。

深度整合发挥协同效应双方合并将打造环保领军企业

双方三季报显示,截至2020年三季度末,城发环境总资产为114.5亿元、净资产为43.8亿元,启迪环境总资产448.44亿元、净资产172.47亿元。启迪环境总资产约为城发环境的4倍,二者合并后总资产将达562.9亿元。

城发环境此次牵手启迪环境,二者发展史或将面临改写。

“城发环境吸收合并启迪环境,是深化国有企业混合所有制改革的积极行动,将有助于推动黄河流域生态保护和高质量发展。”业内人士透露,如果双方“联姻”成功,有利于发挥行业协同作用,将有充分条件在黄河大保护战略中发挥类似长江三峡集团的角色。

据了解,本次换股吸收合并完成后,城发环境、启迪环境将通过资产、人员、品牌、管理等各个要素的深度整合,进一步增强核心竞争力、行业影响力及风险抵御能力。城发环境将借助启迪环境的市场、经验、技术等各方面资源,合并后的存续公司在环保领域的建设、运营和服务能力将进一步提升,力争打造立足河南、贯通黄河、辐射全国、国际一流的环保领军企业。

此次“联姻”的背景是什么?

今年的河南省政府工作报告中提出,重点在省属企业二、三级层面培育一批优质混改企业,优化国有经济布局结构,推动国有企业战略性重组和专业化整合。这次交易正好符合河南省的规划要求。

此次资产重组能给城发环境带来什么?

作为河南投资集团控股的上市公司,城发环境近两年才开始大力发展环保业务。启迪环境主业涉及零碳能源、固废及再生资源、城市环境服务及水务生态,是国内唯一一家业务覆盖全产业链环境综合治理的企业,在环保各细分领域以及业内形成了较高的品牌知名度。

对于城发环境来说,正值公司大力发展的上升期,吸并启迪环境可以将水务、环卫运营等短板补上,这对提升公司综合实力、做大做强,紧抓黄河流域生态保护和高质量发展机遇,大有裨益。此举还是城发环境走出河南,更快实现全国性、国际化布局的一个最有效途径。

新公司为何以“黄河”命名?

黄河是我国北方重要的生态屏障,是连接西北高原与东部渤海的重要生态廊道,更是横跨东、中、西部的重要经济区和能源基地,对维护国家和区域安全具有不可替代的重要作用。2019年9月18日,习近平总书记在黄河流域生态保护和高质量发展座谈会上强调,保护黄河是事关中华民族伟大复兴和永续发展的千秋大计,黄河流域生态保护和高质量发展,同京津冀协同发展、长江经济带发展、粤港澳大湾区建设、长三角一体化发展一样,是重大国家战略。

黄河环境的设立,将整合双方在环境治理保护上的资源,构建黄河流域生态保护和高质量发展的科技集成平台,为黄河流域生态保护和高质量发展提供支撑。

黄河环境将来要干啥?

黄河环境的重组设立,将整合双方在环境治理保护上的资源,为黄河流域生态保护和高质量发展提供支撑。黄河环境将打造中原智能环保产业集群,培育节能环保、高端装备制造服务业和新材料新能源等千亿级优势产业,还将引进培育机器人、自动驾驶,物联网等科创企业。

-

海南国美采取多项安全购物环境措施全面实施疫情防控工作2024-08-19

-

生态环境部:确保疫情防控期间环境质量安全 防止疫情次生灾害2024-08-19

-

全球看武汉|香港反思SARS:高密度城市如何提升通风环境2024-08-19

-

肺炎疫情医疗废物应急处置如何做?生态环境部这样要求2024-08-19

-

环境部:疫情防治产生的感染性医疗废物实行分类分流管理2024-08-19

-

生态环境部:将疫情防治过程中产生的感染性医疗废物实行分类分流管理2024-08-19

-

中国环境报社等4单位发起禁食野生动物立法建议2024-08-19

-

苏州水务局与中交(苏州)城市开发建设有限公司签约 共同推进水环境治理修复2021-01-24

-

七部委印发《关于推动农村人居环境标准体系建设的指导意见》2021-01-24

-

新增3.36万吨/天!浙江宁波巧用再生水 缓解生态环境用水2021-01-24

-

湖南华菱湘潭钢铁有限公司烧结机环保及技术提质改造项目环境影响报告书拟批复公示2021-01-23

-

持续到年底!佛山开展打击危险废物环境违法犯罪专项行动2021-01-23

-

东营市生态环境局东营港经济开发区分局园区VOCs站运维项目竞争性磋商公告2021-01-23

-

云南马塘工业园区成为国家园区环境污染第三方治理试点2021-01-23

-

浙能锦江环境召开2021年第一季度ESH管理委员会扩大会议暨2020年度安全环保工作会议2021-01-23