国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

中国基础设施REITs系列研究总报告

中国基础设施REITs系列研究总报告公募REITs 污水处理 垃圾处理水处理网讯:中国基础设施公募REITs自2020年正式扬帆起航,旨在盘活中国这一全球超大基础设施投融资市场,促

水处理网讯:中国基础设施公募REITs自2020年正式扬帆起航,旨在盘活中国这一全球超大基础设施投融资市场,促进双循环发展新格局构建。这对中国资本市场建设以及引导基础设施领域股权投资都具有里程碑意义,也代表着未来资产证券化路径下金融市场深度服务实体经济的发展方向。作为系列研究报告的开篇,本文将全面系统地介绍REITs基本知识、梳理海外REITs投融资的前世今生、阐释中国基础设施REITs的背景/特点/作用/及潜力、并提出如何进一步发展完善的建议。本篇之后我们还将陆续推出9篇细分行业的研究报告,依次是1)高速公路、2)仓储、3)数据中心、4)污水处理、5)产业园区、6)铁路、7)垃圾处理、8)地铁、9)长租公寓。

要点

放眼全球REITs已成为仅次于股票和债券的第三大类基础性金融产品。目前全球已有四十余个国家和地区创立了REITs市场。REITs不仅打通了实体资产与金融市场间的投融资路径,其亦股亦债的特性也使其成为投资组合中重要的配置品种。

构建中国公募REITs是深化金融供给侧改革、促进经济双循环发展的重要举措。继科创板、创业板试点注册制后,作为金融供给侧改革的一次有益探索,公募REITs不仅有助于盘活基础设施资产、形成投融资闭环,也有利于扭转资金热衷于投资实体资产而非金融资产的局面、引导养老金/保险等长期资金投资于长期收益型资产的证券化产品,还有益于引领债权融资向股权融资方向发展从而降低杠杆率、推动收益率法之下的资产理性定价从而抑制和防范风险。特别的,如果超过百万亿元的居民储蓄及理财中有一部分可以通过REITs投资于基础设施,既可以支持基础设施投资、促进经济结构调整,还能增加居民财产性收入、带动消费,使之成为扩大内需和提升内循环良性发展的重要枢纽,增强资本市场服务实体经济的能力。

中国基础设施底蕴深厚,有望培育出全球领先的REITs市场。在基础设施领域率先开始公募REITs实践,是符合当前经济发展转型期的最佳选择。中国基础设施存量资产规模已超过一百万亿元。从权属、收益率等角度综合评判,我们认为其中适合作为公募REITs底层资产的部分也已达到数万亿元,涉及交通、仓储、产业园、环保、数据中心等多个领域。这其中原始权益人多为地方政府和城投平台。我们相信基础设施REITs将成为地方公共投融资循环的有效工具。只要制度设计合理,原始权益人将有意愿拿出好资产,也有动力将其持续管理运营好。因此,虽然中国公募REITs起步晚于其他很多国家和地区,但却有条件后来居上,打造出规模大、品种多、资产优、流动强、风险低的国际领先REITs市场。

以发展的眼光推进和完善中国基础设施REITs,激活万亿级投融资市场。中国证监会克服诸多现实难点、开创性地以“公募+ABS”最小阻力架构实现了中国基础设施REITs试点启动,不可谓不智慧。罗马不是一天建成的,我们认为应当秉持开放的心态,在积极参与试点实践的过程中,不断迭代优化有关制度安排。其中,我们认为短期重点在估值定价体系和上市交易安排;中期应着眼于完善架构(特别是税收安排)及提升透明度;长期则须解决管理人安排与能力建设问题,同时,适时适度地扩大底层资产品类也是重要议题。

风险

公募REITs推进不及预期或试点过程中出现风险事件。

正文

什么是REITs

REITs首先是一种分享实体资产投资收益的二级市场股权工具。REITs可实现特定物业资产组合在二级市场上的打包上市。REITs投资人通过持有该资产组合的权益份额(基金份额)分享租金收入和资产增值收益。REITs的最大特点是需要充分派息,并且在满足一定派息比率和其他运营条件下可以享有税收优惠。对于一般投资人来说是以小份额参与实体资产投资的理想工具。

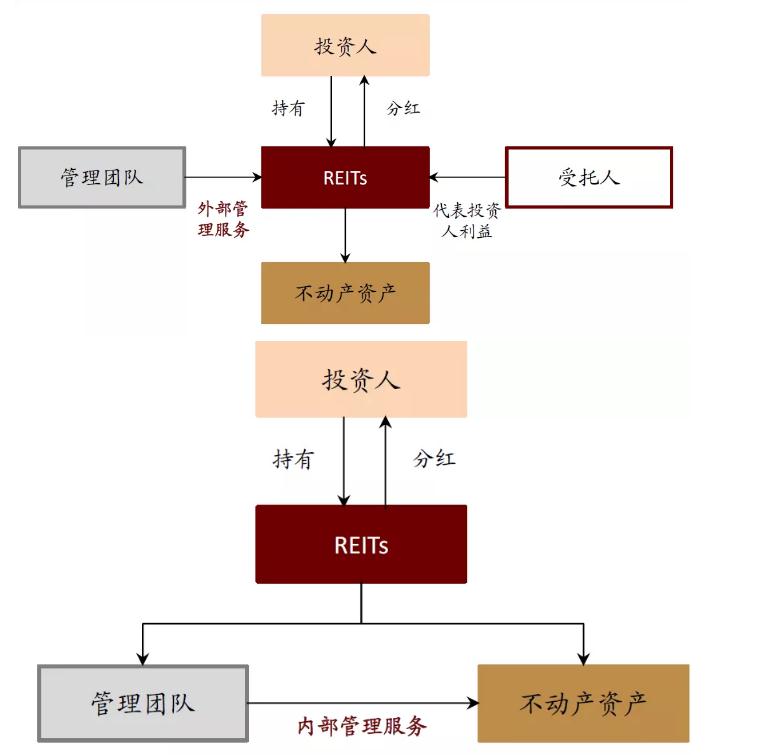

海外REITs的管理人制度分为内部和外部管理两类。外部管理模式是指REITs以公司或信托的形式作为资产持有主体,基金管理和资产管理功能由外部的第三方专业机构承担。外部管理人收取费用,管理费一般由基本费用(可能基于管理资产总规模提取)和绩效费用(基于收入或分派的提成)组成。相应的,内部管理模式是指REITs拥有不动产资产的同时拥有内部运营管理人团队,前述管理职责由内部管理团队承担。

图表: 典型的外部管理模式(上)和内部管理模式(下)架构

资料来源:Lecomte & Ooi 2013,中金公司研究部

REITs与类REITs存在根本差异。体现在股性/债性,公募/私募,是否涉及产权转让,收益属性,适用规模,管理模式等六大方面。总而言之REITs的股权特征更为突出,未来中国实体资产领域的股权投资应该由REITs来引领。

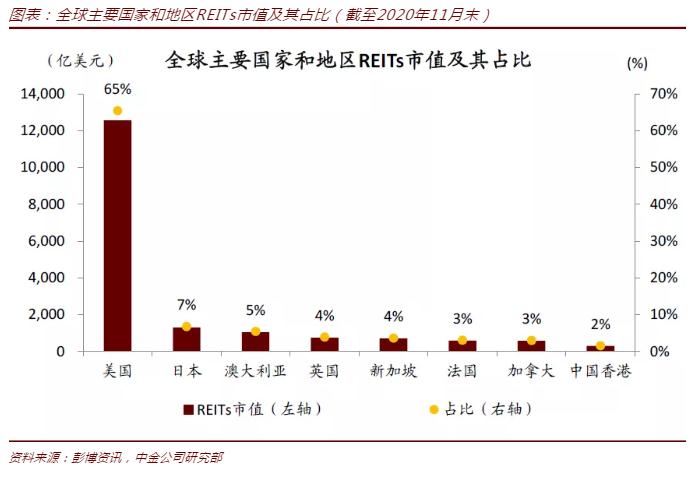

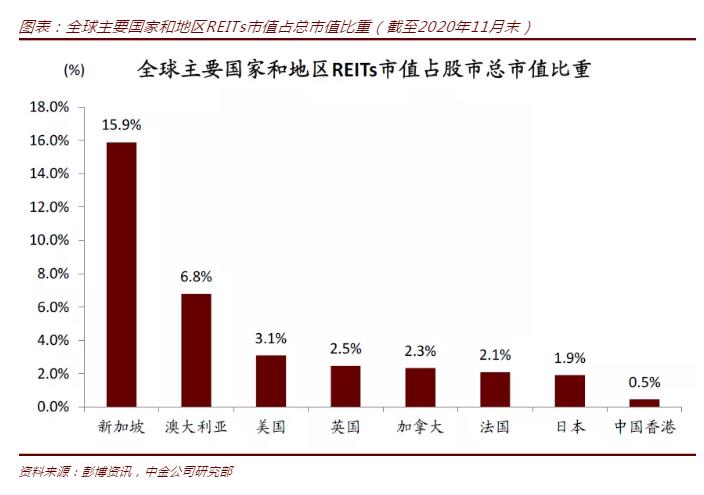

全球视角看,REITs仍是相对年轻的资本市场品种,但已经是重要组成部分。目前世界上已有44个国家和地区推出REITs产品,但大部分创设于2000年代,整体历史不长。2019年底全球公募REITs市值约2万亿美元(其中美国是主体市场)。从各国家和地区公募REITs市值对当地股市总市值的角度来看,2019年底该比例最高的国家是新加坡(REITs市值占股市总市值16%),澳大利亚和美国的占比分别在7%和4%左右,日本、法国、加拿大、英国等国家的该比例在3%左右,已经不低。

REITs缘何颇具魅力

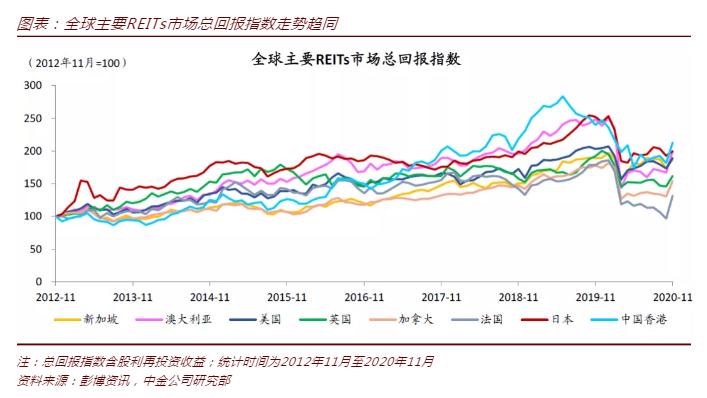

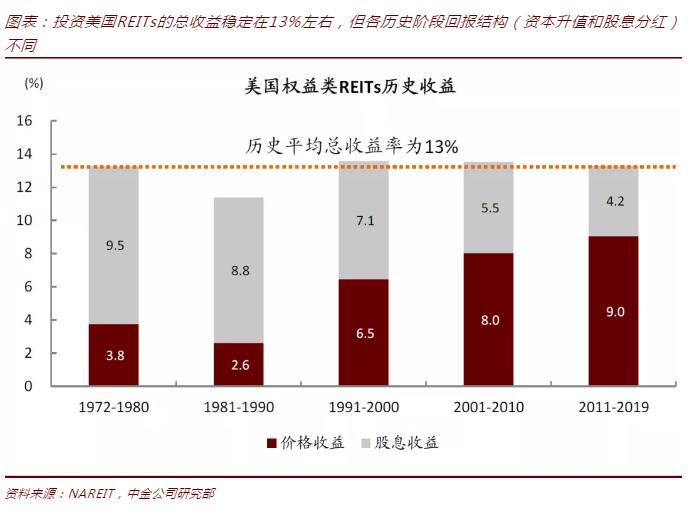

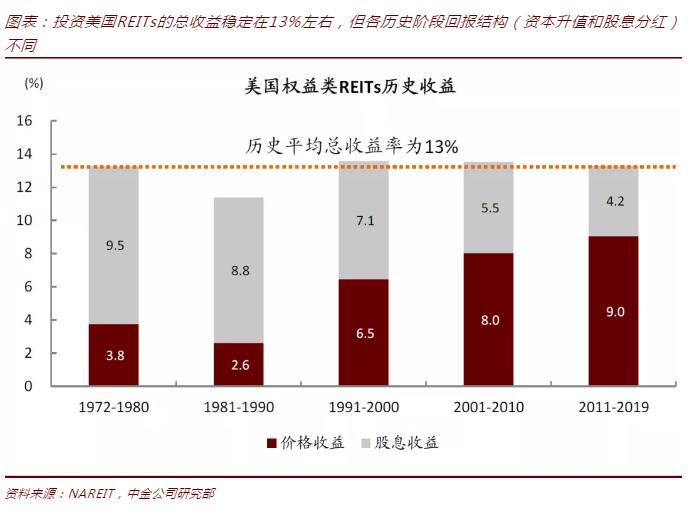

投资REITs历史收益可观,主要得益于其亦股亦债的特性。投资REITs的历史总回报中枢在11-13%。我们统计了美国、日本等主要REITs市场2012年来的整体市场表现,显示板块总回报率(分红+资本增值)年化11%-13%左右。以美国自身的长历史周期表现看,各个地产市场周期内权益类REITs的总回报中枢平均在13%,方差不大。我们认为这很大程度上受益于REITs亦股亦债的特性:在一定时期内如果股价上涨较快(可能由底层物业资产估值提升拉动),那么分红收益率相对下降,反之亦然。

-

(国际)外国政党领导人积极评价和支持中国抗击新型冠状病毒感染肺炎疫情2024-08-19

-

中国红十字会总会机关和基金会已接受捐赠款物84972万元2024-08-19

-

抗击疫情,拉美同中国在一起!2024-08-19

-

印度主张客观理性评估疫情,对中国战胜困难充满信心2024-08-19

-

浙江中国小商品城为配合疫情防控商户免部分租金2024-08-19

-

中国以外地区新型冠状病毒肺炎确诊病例过百2024-08-19

-

美首例新冠患者用伦地西韦有效,药企称正与中国卫生部门合作2024-08-19

-

歌手郭峰@郭峰音乐人 众志成城,化解疫情,加油武汉,加油中国!2024-08-19

-

青年舞蹈家@舞者黄豆豆 众志成城,共抗疫情,加油武汉,加油中国2024-08-19

-

(聚焦疫情防控)中国政府包机接回滞留国外的湖北同胞2024-08-19

-

世卫组织对中国控制疫情的能力充满信心2024-08-19

-

国际货币基金组织发言人:中国有资源有决心有效应对疫情2024-08-19

-

一百多名受疫情影响滞留日本的中国湖北游客乘包机回国2024-08-19

-

俄罗斯首次确诊两例新冠病毒感染肺炎患病例 均为中国公民2024-08-19

-

中国好房东!:为疫情做点力所能及的事2024-08-19