国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

企业分析|东江环保:产能扩张有望加速 危废龙头蓄势待发

企业分析|东江环保:产能扩张有望加速 危废龙头蓄势待发北极星环保网讯:危废处理龙头,产能扩张有望加速,广晟入主助力公司发展。公司是国内危废市场龙头企业,深耕危废处理行业近20年。截

北极星环保网讯:危废处理龙头,产能扩张有望加速,广晟入主助力公司发展。公司是国内危废市场龙头企业,深耕危废处理行业近20年。截至17年6月底,公司已取得工业危废处理资质约153万吨/年,行业内处于绝对领先地位。公司预计17年下半年及18年公司产能将分别增加约16万吨/年和56万吨/年,则18年产能增速有望达到33%。广晟公司成为第一大股东,实际控制人变更为广东省国资委,强强联合,将为公司带来丰富的产业、政府关系和资信资源,助力公司的资源整合和业务稳定增长。

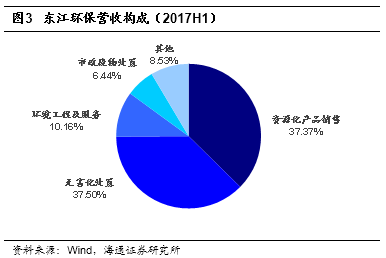

我们预计2017-2020年危废处置空间累计超2000亿元,公司加强危废处置布局,带动盈利能力提升。危废许可证结构不合理问题严重,处理资质和市场需求错配。危废无害化处置市场空间大,我们测算2017-2020年市场累计空间超2000亿元,危废处置资质稀缺,处置价格稳步上升。公司近几年加强危废无害化处置资质的布局,目前无害化资质占比将近一半,根据17H1数据,危废无害化业务收入占比达37.5%,毛利占比48.7%,毛利占比已远超资源化业务。无害化业务毛利率相对较高,无害化业务占比持续提升带动公司综合毛利率逐步提升至17H1的36.47%。

内生外延促增长,积极探索EPC业务新模式。公司作为行业龙头,技术领先,运营经验丰富,危废处理资质全面。公司通过内生式增长和外延并购,不断完善业务类型结构和地域布局,业务网络覆盖20余个城市。同时,公司积极打造危废处理项目EPC总包能力,通过有偿的技术输出,把行业的工艺做到标准化,打造危废处理综合服务商品牌,实现技术+服务的创新业务模式,并培育新的外延并购机会。

多渠道融资确保项目稳步推进。危废项目的建造周期较长(一般从立项到投运需要3-5年),对资金要求较高。公司融资渠道丰富,17年以来先后通过PPP资产证券化、发行绿色债实现9亿元融资,拟通过定增募资23亿元(预案阶段),拟与广晟公司合作共同发起设立30亿元产业基金。公司通过多元的融资渠道确保在手现金充足,项目稳步推进。

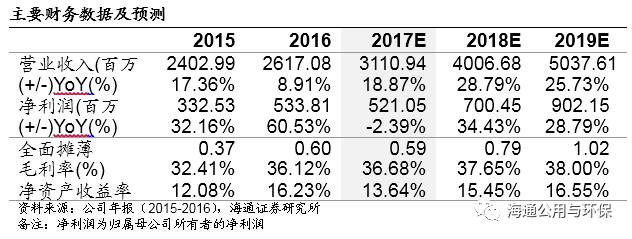

盈利预测。预计公司17、18、19年归母净利润分别为5.21亿元、7.00亿元、9.02亿元,对应EPS分别为0.59、0.79、1.02元。考虑公司所在行业的前景及利润弹性,给予17年35倍PE,对应目标价20.65元,买入评级。

风险提示。(1)危废项目建设进度不如预期;(2)竞争加剧,毛利率下降;(3)有色金属价格波动。

1. 广晟入主,危废龙头蓄势待发

东江环保创立于1999年,2003年在香港联交所上市,2012年在深交所上市。公司致力于工业与市政废物无害化处置和资源化利用,在以公司危废业务为绝对核心的基础上,配套发展水处理、环境工程、环境监测及PPP等业务,构建完整产业链,致力于打造“以技术创新为导向,以危废为基础的中国领先的一站式综合环保服务提供商”。

1.1 广晟入主,增添国资背景

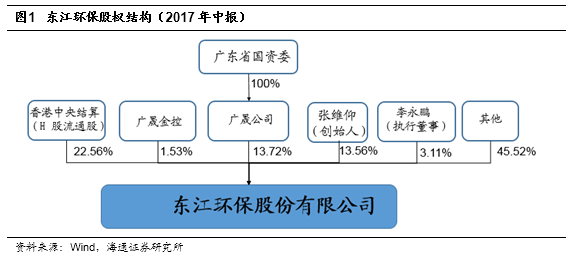

2016年10月和2017年1月,公司创始人张维仰先生以22.126元/股的价格分别转让所持有的6068万、6103万股股份给广晟公司,转让完成后广晟公司成为第一大股东。截止2017年中报,广晟公司与广晟金控合计持有东江环保15.25%的股份。

广晟公司实际控制人为广东省国资委,主要业务涉及矿业、电子信息、工程地产、金融等多个领域。我们认为东江环保将充分受益于广晟公司的产业、政府、资信资源:(1)广晟公司旗下的矿业、电子等产业有一定的环保需求,可以为东江环保带来一定的业务增量;(2)广晟公司拥有丰富的省内外政府资源,可以让公司和政府的沟通更加通畅;(3)广晟公司入主有助于提升公司资信水平,降低公司融资成本。

1.2 项目陆续完工投产,有望步入增长加速期

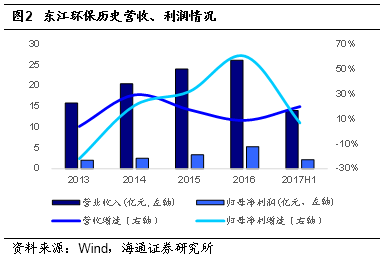

2013年以来,公司收入和利润稳步增长。2016年,公司实现营业收入26.17亿元,同比增长8.91%;实现归母净利润5.34亿元(转让清远东江、湖北东江100%股权产生投资收益1.62亿元),同比增长60.53%(剔除1.62亿投资收益,同比增长约12%)。2017年上半年公司实现营业收入14.04亿元,同比增长19.96%,归母净利润2.2亿元,同比增长6.83%,扣非归母净利润2.15亿元,同比增10.80%。

业务结构上,工业废物处理处置与资源化利用是公司的核心主业,2017年上半年公司工业废物处理处置与资源化业务合计贡献10.51亿元营业收入,占比74.87%,其中工业废物处理处置贡献5.46亿元,毛利率47.34%;资源化利用产品销售收入5.24亿元,毛利率29.19%。

截至2017年6月底,公司已取得工业危废处理资质约153万吨/年,根据公司17年半年报披露,公司预计:东莞恒建与衡水睿韬项目17年底投产,届时新增处理能力约16万吨/年,江苏固废二期等项目18年建成投产,届时新增处理能力近56万吨/年。若公司在手项目按计划推进,则18年底危废处理能力将达到225万吨/年,预计15-18年复合增速近18%,18年单年增速约33%,产能释放有望加速。我们认为随着公司在手项目陆续完工投产,将对应18、19年有效产能大幅增长,有望推动公司进入业绩增长加速期。

延伸阅读:

东江环保:借“混改”东风 推升级扩容

无相关信息