国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

环保上市公司2019年度财务指标分析

环保上市公司2019年度财务指标分析大气行业 水处理行业 环保行业大气网讯:本文选取83家A股和H股上市公司,对其2019年财务数据进行统计分析,以总结目前环保行业各细分领域的经营

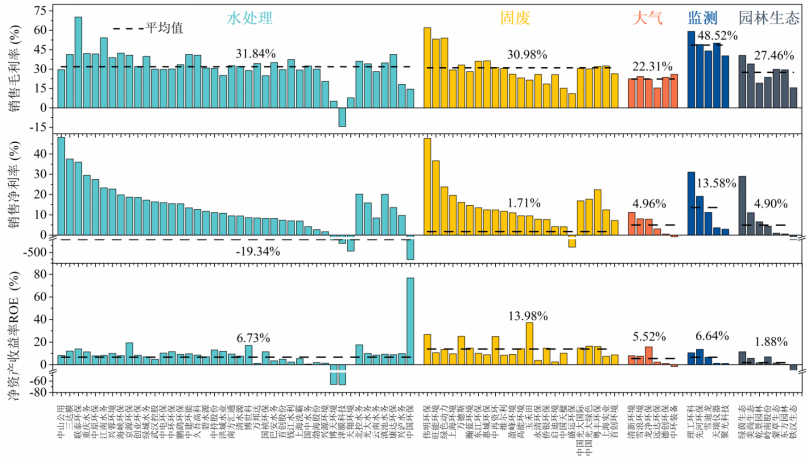

大气网讯:本文选取83家A股和H股上市公司,对其2019年财务数据进行统计分析,以总结目前环保行业各细分领域的经营状态。根据公司主营业务收入来源的不同,分为水处理、固废、大气、监测和园林生态5大细分行业。其中水处理行业公司数量最多,共计42家,分别是:北控水务集团、重庆水务、碧水源、首创股份、兴蓉环境、中山公用、创业环保、国祯环保、三达膜、鹏鹞环保、中原环保、万邦达、洪城水业、兴源环境、中国光大水务、绿城水务、武汉控股、国中水务、博天环境、博世科、钱江水利、联泰环保、江南水务、巴安水务、中建环能、南方汇通、中电环保、渤海股份、滇池水务、清水源、云南水务、中环环保、津膜科技、中持股份、上海洗霸、久吾高科、康达环保、天翔环境、兴泸水务、中国环保科技、海峡环保、京源环保;固废公司23家,分别是:伟明环保、旺能环境、绿色动力、上海环境、瀚蓝环境、东江环保、惠城环保、中再资环、维尔利、盈峰环境、高能环境、永清环保、启迪环境、中国天楹、盛运环保、中国光大国际、中国光大绿色环保、粤丰环保、上海实业环境、首创环境、万德斯、玉禾田、侨银环保;大气公司6家,分别是:清新环境、雪浪环境、龙净环保、远达环保、德创环保、中环装备;环境监测公司5家,分别:理工环科、先河环保、雪迪龙、天瑞仪器、聚光科技。园林生态公司7家,分别是绿茵生态、美尚生态、乾景园林、岭南股份、蒙草生态、东方园林、铁汉生态。

对上述样本公司及细分行业的营收及资产规模、盈利能力、营运能力、偿债能力和成长性进行财务分析,得出以下结论:

(1)固废行业的资产质量、成长性在环保细分行业中排首位。净资产收益率平均值达到13.98%,主要得益于较好的盈利能力(销售净利率15.42%)和营运能力(总资产周转率0.42次);成长性方面, 2019年固废行业营业收入规模同比增长61.53%(中国天楹因大额并购增长率较高,剔除后增长率均值为22.13%)。

(2)细分行业规模:固废行业的总营业收入规模(1364亿元)已经超过水处理行业(1283亿元),达到环保领域第一。固废行业公司数量(23家)远远少于水处理行业企业数量(42家),体现出固废行业集中度较高的行业格局。固废公司营业收入中值为35亿元,约为水处理公司中值16亿元的2倍。总资产规模上水处理行业排名第一,达到6403亿元,占到样本总数83家公司合计的50%。固废行业总资产规模为4371亿元,占比34%,其投资现金流中值为9.33亿元,保持较高的投资强度,高于水处理行业中值6.17亿元。

(3)成长性:营业收入同比增长率均值水处理、固废和大气分别为17.64%、61.53%、13.56%,环境监测及园林生态行业在营业收入上呈现下降态势,增长率出现负值。受经济大环境及行业政策影响,五大细分行业的扣除非经营性的归母净利润增长率均值除固废行业外皆为负值,固废行业增长率达到48.24%。总资产规模水处理、固废和园林生态保持了两位数的增长,同比增长率均值分别为16.81%、40.44%和14.52%。大气和监测行业也都保持了一位数的增长。

(4)盈利能力:环境监测行业毛利率及净利率均值最高,分别达到48.52%和13.58%;毛利率最低为大气行业,均值为22.31%。水处理行业受几家公司财务异常数据的影响,净利率均值最低呈负值。剔除负值样本公司后,水处理行业净利率平均值为最高(15.59%),固废行业紧跟其后(15.42%),大气行业最低(4.96%)。针对净资产收益率,固废行业最高,达到13.98%,园林生态行业最低,只有1.88%。

(5)营运能力:,固废行业的总资产周转率、存货周转率及应收账款周转率指标都比较亮眼,园林生态行业表现较差,三项指标均值都是最低。

(6)偿债能力:水处理行业资产负债率均值超过70%,处于相对较高水平;监测行业最低为28.51%;流动比率除监测行业3.45外,其他皆在1.2~1.5之间;速动比率除监测行业2.63外,其他都在1左右。

(注:1. 本文数据来源于万德披露的样本公司的2019年年报,某些公司如盛运环保、博天环境等尚未公布年报的,选取其业绩报告披露数据;2. 2019年是环保行业动荡的一年,某些样本公司出现突出的经营异常情况(或某些指标),在数据分析中对其所在细分行业造成特别影响的,本文酌情做出备注,将异常数据予以剔除,尽量还原行业的平均状态;3. H股上市公司的相关数值已按照2019年12月31日汇率换算为人民币进行统计)

一、细分行业规模分析

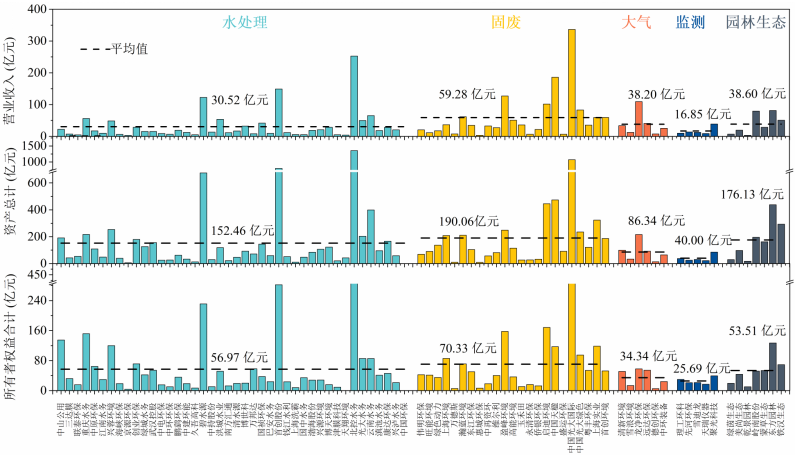

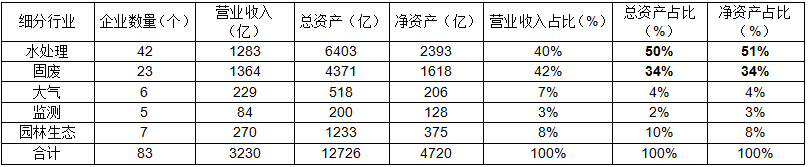

选取样本公司的营业收入、总资产和净资产指标,对其收入规模和资产规模进行统计分析如下:

从细分行业类别看,水处理行业企业的合计营业收入占全部样本比例的40%,总资产规模占比50%,净资产规模占比51%,资产规模上水处理仍保持细分行业第一。。固废行业的公司数量虽然只有水处理的一半左右,但营业收入规模已经超过水处理行业,占全部样本总数比例达到42%。水处理行业和固废行业前十家公司占该细分行业的比例分别是47.6%和80.8%,可以看出固废行业的市场集中度远高于水处理。大气行业营收占比7%,总资产和净资产占比都是4%。监测行行业营收占比3%,总资产和净资产占比分别是2%和3%。园林生态行业营收占比8%,总资产及净资产占比分别是10%和8%。

水处理行业,营业收入前三的公司分别是北控水务(252.5亿元)、首创股份(149.1亿元)和碧水源(122.6亿元),排名前三的公司占水处理样本公司比例是40.9%。固废行业,营业收入前三的公司分别是中国光大国际(336.4亿元)、中国天楹(185.9亿元)和盈峰环境(126.9亿元),排名前三的公司占固废样本公司比例是47.6%。

二、盈利能力分析

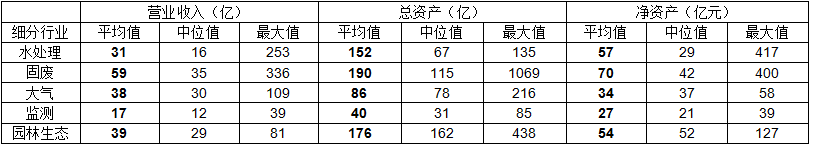

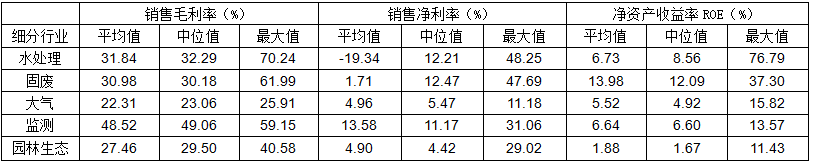

选取样本公司的销售毛利率、销售净利率和净资产收益率指标,对其盈利能力进行统计分析如下:

(1)按照细分行业类别,统计各细分行业的整体情况如下:

(2)监测行业的销售毛利率平均值最高,达到48.52%;其次是水处理和固废,分别是31.84%(剔除毛利率为负的津膜科技公司,水行业销售毛利率平均值为32.97%)和30.98%;大气最低为22.31%。

(3)针对销售净利率指标,水处理行业剔除博天环境(-30.83%)、津膜科技(-161.38%)、天翔环境(-445.74%)、中国环保(-766.94%),行业平均销售净利率为 15.59%;固废行业中,剔除盛运环保(-299.7%),固废行业平均净利率为15.42%;园林生态行业剔除铁汉生态(-18%),平均销售净利润率为8.75%。剔除负值样本后,水处理行业净利率平均值最高为15.59%,固废行业紧跟其后15.42%,大气行业最低4.96%。

(4)针对净资产收益率指标,剔除博天环境(-65.94%)、津膜科技(-66.33%)、天翔环境后,水处理行业平均ROE为10.47%;园林行业剔除铁汉生态(-14.52%)后,平均ROE为4.62%;固废行业平均ROE最高,达到13.98%。

三、营运能力分析

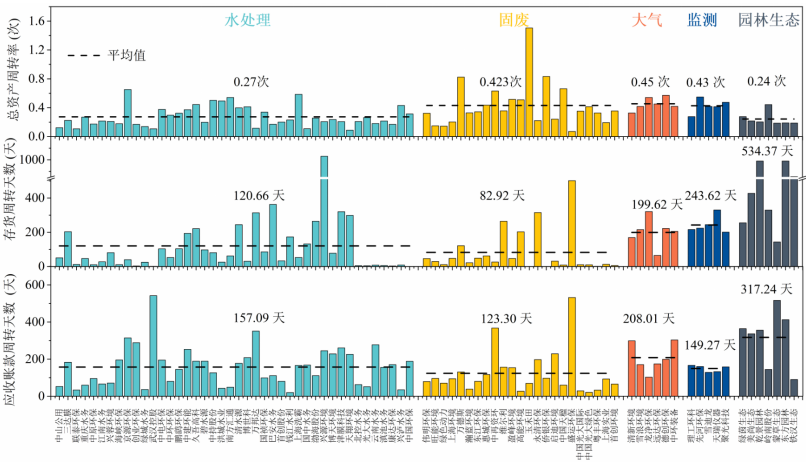

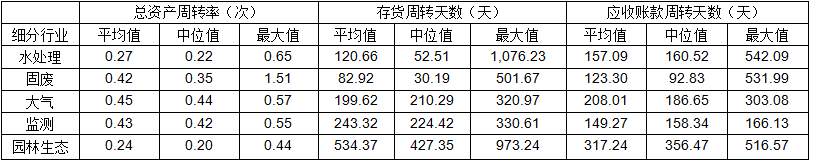

选取样本公司的总资产周转率、存货周转天数和应收账款周转天数指标,分析营运能力如下:

(1)按照细分行业类别,统计各细分行业的整体情况如下:

(2)针对总资产周转率指标,大气行业总资产周转最快达0.45;监测行业第二为0.43;固废行业为0.42;水处理行业和园林生态行业最慢分别为0.27、0.24;

(3)针对存货周转天数指标,园林生态行业周转最慢,其中东方园林存货周转973天、乾景园林存货周转972天,远高于行业中位数和平均数,剔除该两个数据后,行业平均存货周转天数为359天,仍在各细分行业中排名倒数第一;固废行业的存货周转最快为82.92天;水处理行业中,兴源环境的存货周转为1076天,属于突出异常,剔除该数据后,行业平均为96.77天;监测行业的存货周转相对较慢,各家企业的数据相对接近,集中在200-300天左右;

(4)针对应收账款周转天数指标,园林生态周转速度同样是最慢的(317天),其次大气行业(208天)、水处理行业(157天)、监测行业(149天),固废行业最快(123天);

(5)所有样本企业中,总资产周转效率最快的前三名为:玉禾田(1.51次)、侨银环保(0.83次)、万德斯(0.82次),均为固废企业;存货周转天数最短的前三名为:玉禾田(0.76天)、粤丰环保(0.83天)、武汉控股(1.02天),第一和第二名为固废企业,第三名为水处理企业;应收账款周转天数最短的前三名为:钱江水利(19.72天)、中国光大绿色环保(20.96天)、高能环境(27.18天),除钱江水利外均为固废企业。

四、偿债能力分析

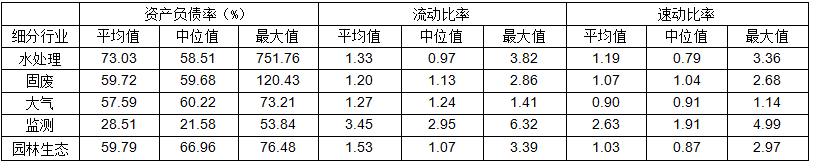

选取样本公司的资产负债率、流动比率和速动比率指标,对其偿债能力分析如下:

(1)按照细分行业类别,统计各细分行业的整体情况如下:

(2)针对资产负债率指标,水处理行业的平均资产负债率最高,达到72.03%。其中由于天翔环境(140.57%)和中国环保科技(751.76%)远超平均值和中位值,剔除该两数据后,行业平均资产负债率为54.37%;其次,固废行业中盛运环保的数值异常,剔除后行业平均负债率为56.96%,稍高于剔除异常数据后的水处理行业;监测行业的资产负债率最低;

(3)针对流动比率指标,各细分行业中除监测行业的平均值最高(3.45)外,其他细分行业数值比较均衡,集中在1.2~1.5之间;

(4)速动比率指标,监测行业仍排名最高,平均值为2.63;其他细分行业数值较均衡,集中在0.9~1.2之间。

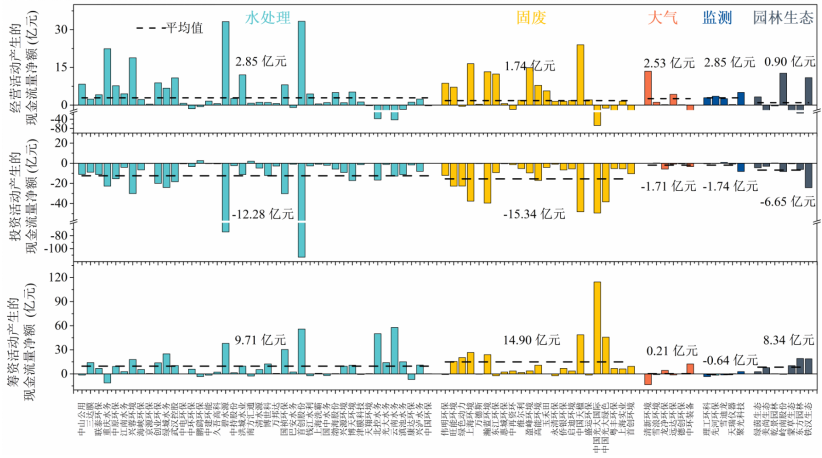

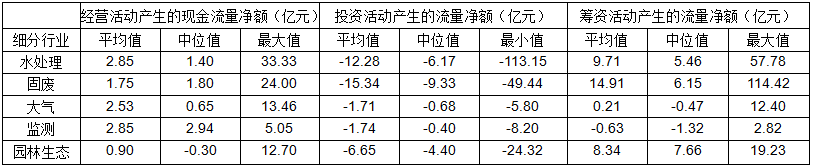

五、现金流分析

选取样本公司的经营活动产生的现金流量净额、投资活动产生的流量净额和筹资活动产生的流量净额指标,统计分析如下:

(1)按照细分行业类别,统计各细分行业的整体情况如下:

(2)针对经营活动产生的现金流量净额指标,水处理行业和监测行业的平均值最高,为2.85亿元;园林生态行业的平均值最低,为0.9亿元;大气行业和固废行业分别排名第三(2.53亿元)和第四(1.74亿元);考虑到个别企业在2019年的突出异常状况,我们将该些异常数据(远离平均值和中位值的负值)剔除后,各细分行业的排名依次为:水处理行业(5.18亿元)、固废行业(4.87亿元)、大气行业(3.84亿元)、园林生态(3.26亿元)和监测行业(2.85亿元);水处理行业和固废行业经营活动最旺盛;

(3)针对投资活动产生的现金流量净额指标,可以看出各细分行业投资流出额皆为负值,说明环保行业市场投资需求旺盛,推测有可能大部分的业务增长来自于投资需求。固废行业投资流出均值最大15.34亿元,其次是水处理行业12.28亿元,大气行业最小(1.71亿元)。筹资现金流净额与投资现金流净额相匹配,呈现同样的趋势;

(4)所有样本企业中,产生经营活动现金净额最多的三家企业为:首创股份(33.33亿元)、碧水源(33.21亿元)和中国天楹(24亿元);投资活动最多的三家企业为:首创股份(113.15亿元)、碧水源(74亿元)和中国光大国际(55.2亿元);筹资活动现金净额最大的三家企业为:中国光大国际(127.73亿元)、云南水务(57.78亿元)和北控水务集团(55.98亿元)。

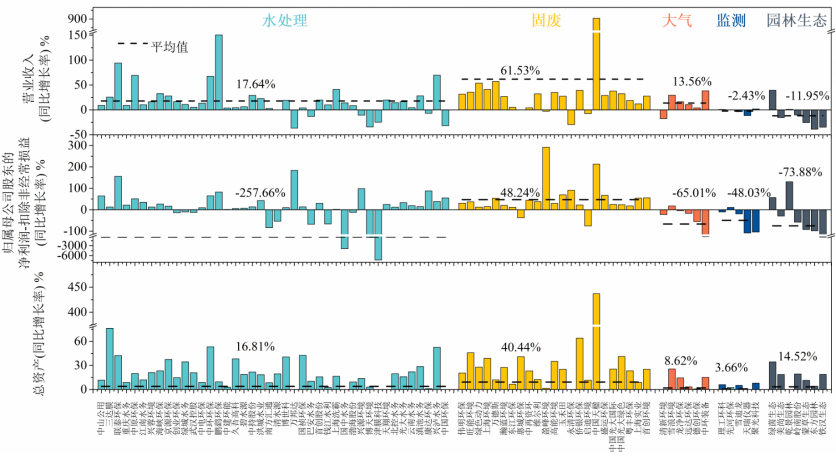

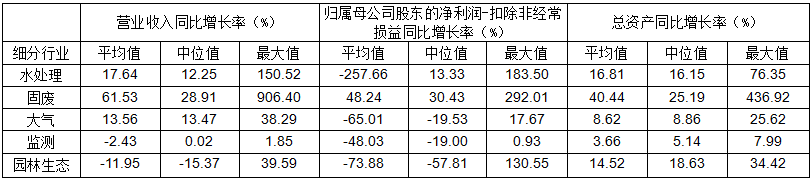

六、成长性分析

针对样本公司营业收入增长率、扣非后归母净利润增长率和总资产增长率,对其成长性分析如下:

(1)按照细分行业类别,统计各细分行业的整体状况如下:

(2)针对营业收入增长情况,固废行业同比增长最快(61.53%,扣除中国天楹并购影响,增长率为22.13%);远高于水处理17.64%和大气13.56%,;园林生态和监测呈现下降趋势(-11.95%,-2.43%);

(3)针对扣非后的归母净利润增长情况,除固废行业为正外,其他行业都是负增长。固废行业增长率均值达到48.24%(中国天楹及盈峰环境因并购增长率较高剔除后为-28.78%);均值最低为水处理为-257.66%(主要受国中水务和津膜科技影响较大,剔除二者后均值为10.05%);

(4)针对总资产增长情况,固废行业增长最高,达到40.44%(剔除中国天楹后为22.42%);水处理和园林生态增长较快(16.81%,14.52%);监测行业增长最低为3.66%。

作者:陈素华、朱传涛、刘连华、冯昭威

-

福建确诊新型肺炎病例144例 投入近13亿元资金防治2024-08-19

-

决战新型肺炎,磷复肥行业持续助力!2024-08-19

-

福建省财政厅:各级财政累计投入近13亿元用于疫情防控2024-08-19

-

中慈联发布疫情防控社会捐助统计,截至昨晚捐款逾百亿元2024-08-19

-

曹德旺捐款1亿元抗击肺炎疫情,个人累积捐款超110亿2024-08-19

-

保险业协会会长:保险业为疫情防控一线提供风险保额超千亿元2024-08-19

-

疫情的冲击:GDP、资本市场、中观行业2024-08-19

-

马蜂窝:已为消费者即时退款垫资逾5亿元2024-08-19

-

财政部:各级财政累计投入273亿元用于疫情防控2024-08-19

-

抗击疫情 汽车行业捐款捐物超过6亿元2024-08-19

-

曹德旺捐赠1亿元支持湖北省、福建省抗击新型冠状病毒疫情2024-08-19

-

浙江红十字系统接收捐赠款物超2亿元 支援疫情防控工作2024-08-19

-

去哪儿网CEO陈刚:整个旅游业现金流吃紧,已垫资10亿元2024-08-19

-

牧原集团:捐赠2亿元抗击新型冠状病毒肺炎疫情2024-08-19

-

牧原集团捐赠2亿元驰援疫情防控,已累计捐赠口罩100万个2024-08-19