国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

垃圾焚烧发电产业投资地图 (2020年版)下篇

垃圾焚烧发电产业投资地图 (2020年版)下篇固废网讯:前言:城市生活垃圾是指城市居民在日常生活中或者为日常生活提供服务的活动中产生的固体废物及法律、法规规定视为生活垃圾的固体废物

固废网讯:前言:城市生活垃圾是指城市居民在日常生活中或者为日常生活提供服务的活动中产生的固体废物及法律、法规规定视为生活垃圾的固体废物。按照成分构成、属性、利用价值以及对环境的影响,生活垃圾一般分为有机垃圾、有害垃圾、可回收利用垃圾、其他垃圾四类。

垃圾焚烧发电产业投资地图(2020年版)分为(上)、(下)两篇,本篇主要内容为供给侧分析、主要行业政策及相关上市公司。

1.供给侧分析

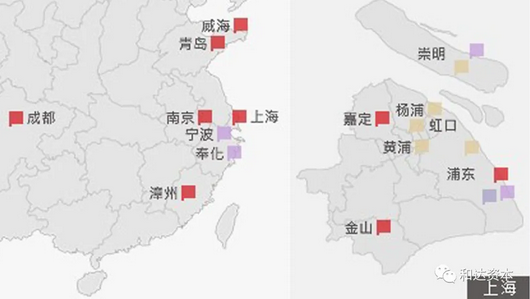

经过最近十年的发展,我国的垃圾焚烧行业已经形成了一批有实力的公司。根据对垃圾焚烧行业公司的不完全统计,截至2017年底,市占率最高的光大国际为11.1%,CR10为49.1%。目前已经形成了一批具备全国或者区域竞争优势的公司。2018年,主要上市公司年垃圾处理量规模(已运营)排名:光大国际、上海环境、瀚蓝环境、伟明环保、绿色动力、中国天楹、深圳能源,分别对应1716万吨、517万吨、473万吨、427万吨、425万吨、326万吨、245万吨。

1.1 市场主要参与者

1.1.1 中国光大国际有限公司

中国光大国际有限公司(00257)中国环保行业的领军企业,亚洲最大的垃圾发电投资商和运营商,于1993年在香港创办,是中国首个“全方位、一站式”的环境综合治理服务商。其环保能源业务涵盖垃圾发电、餐厨垃圾处理及环保产业园的投资建设等;环保水务业务涵盖市政污水处理、工业污水处理、供水、污泥处理处置、流域治理、海绵城市建设、水环境综合治理等领域;绿色环保业务涵盖生物质综合利用、危废处置、光伏发电及风电;装备制造板块主要通过重塑市场开发架构、增强工艺开发能力、调整项目服务模式、优化供应链管理等。

截至2019年6月30日,光大国际共有106个垃圾发电项目(含2个委托运营项目)、13个餐厨垃圾处理项目、3个填埋场渗滤液处理项目、2个沼气发电项目、3个污泥处理处置项目、1个粪便处理项目及1个飞灰填埋场项目,涉及总投资约人民币582.09亿元。设计总规模为年处理生活垃圾量约3,621万吨、年上网电量约117亿千瓦时、年处理污泥约7.3万吨及年处理餐厨垃圾约69.5万吨。垃圾发电项目合计日处理垃圾51900吨、总投资额263.35亿元。

1.1.2 上海环境集团股份有限公司

上海环境集团股份有限公司(601200)的实际控制人是上海市国有资产管理委员会下属的上海城投(集团)有限公司,面向城市生活垃圾、市政污水、危险废物、市政污泥、餐厨垃圾和污染土壤等的处理处置市场,向政府和客户提供高效率、高技术、高标准的一站式服务和一揽子解决方案(包括咨询、投资、建设和运营等)。

1.1.3 瀚蓝环境股份有限公司

瀚蓝环境(600323)于2006年进入固废行业,目前已为广东、福建、湖北、河北、辽宁、贵州、北京、江西、黑龙江、山东、安徽和内蒙古12个省市共43个城市提供了优质固废处理服务。目前,瀚蓝环境拥有4个固废处理环保产业园、22个生活垃圾焚烧发电项目、3个垃圾填埋场项目、2个垃圾压缩转运项目、7个餐厨处理项目、4个污泥处理项目、3个危废处理项目、4个农业垃圾处理项目等,生活垃圾焚烧发电处理总规模31500吨/日,生活垃圾卫生填埋总库容量1105万立方米,垃圾压缩转运6650吨/日、餐厨垃圾处理1970吨/日、污泥处理1550吨/日、危废处理19.6万吨/年、农业垃圾处理125吨/日,规模和建设运营水平均位居全国前列。

1.1.4 浙江伟明环保股份有限公司

伟明环保(603568.SH)主要集中在固废处理项目的技术开发、设备制造销售、项目投资、项目建设、运行管理等领域,是国内领先的生活垃圾焚烧处理企业。公司相继投资、建设、运营30余座环保产业项目。公司拥有垃圾焚烧炉、烟气处理、自动控制等领域数十项国家专利及软件著作权,承担两项国家863课题、1项国家火炬计划项目研究,参与制订多项生活垃圾焚烧处理国家标准。

1.1.5 绿色动力环保集团股份有限公司

绿色动力环保集团股份有限公司是北京市国有资产经营有限责任公司控股的专门从事循环经济、可再生能源产业的上市企业集团,是中国垃圾焚烧发电行业内首家A+H股上市企业。业务涉及城市垃圾处理项目的投资建设、运营管理、技术研发,核心配套设备的供应,以及顾问咨询等专业化服务,为城市垃圾处理提供整体解决方案。

1.1.6 中国天楹股份有限公司

中国天楹(000035.SZ)是一家全球环境服务集团,提供“全场景、全品类、全智能、全过程、全处置”的“5A”解决方案。我们的业务包括产业研究与技术开发、城市环境服务运营、废弃物处置与利用、环保装备制造以及智慧环境管理云平台开发与应用。主要从事垃圾焚烧发电、环保工程设备制造等业务。

1.1.7 深圳市能源环保有限公司

深圳能源(000027.SZ)成立于1991年6月主要从事各种常规能源和新能源的开发、生产、购销,以及城市固体废物处理、城市燃气供应和废水处理等业务。目前已建成投产深圳、武汉、福建龙岩、广东潮安、山东单县等8座垃圾焚烧发电厂,垃圾日处理能力达9050吨,排放指标均达到欧盟标准,处于世界先进水平,创造了深圳标准。其中宝安垃圾发电厂日处理能力4200吨,是目前国内最大、排放标准最高的垃圾焚烧发电厂,集团在建筹建垃圾焚烧项目12个,全部建成后垃圾日处理能力将达30750吨。

1.2 竞争优势因素

1.2.1 应收账款

应收账款可反映垃圾焚烧发电企业与政府的关系和打交道能力及所处行业地位,进而判断是否拥有一定的议价权。以2018年数据来说,应收款项目占总资产比例最高的是中国天楹,达到了14.5%,这主要与公司在2018年耗资88亿元左右收购了西班牙全球最大固废公司Urbaser有关,这家公司并表后应收账款暴增。伟明环保的应收款占总资产比例在9%左右,而上海环境、绿色动力在5.5%左右,旺能环境和瀚蓝环境则相对较低,分别仅为4.5%和3.7%。行业内的下游欠款主要是政府的各级事业单位以及可再生能源基金,应收账款坏账率较低,无非是欠多久的问题。

1.2.2 毛利率

通过毛利率进行比较分析,可以显示成本控制的能力,同时也可体现业务盈利能力情形。在环保标准逐渐严格下,是否能做到运营环节的成本控制。

1.2.3 融资成本

较低的融资利率,可以大幅度节约财务费用,尤其作为垃圾焚烧发电企业,前期需要垫付的资金量很大。所以,融资成本是否足够低,对垃圾焚烧发电而言,是很重要的。

根据2018年数据来说,垃圾焚烧发电行业平均毛利率36%,平均净利率19%,现金收入比102%,资产负债率58%,行业集中度相对较高,竞争格局趋于稳定。

2.主要行业政策

3.附录:相关上市公司

原标题:【和达产业研究】垃圾焚烧发电产业投资地图 (2020年版)下篇

上一篇:大型生态系统崩溃可能只需几十年

-

宁夏启动新型肺炎应急科技攻关研究项目2024-08-19

-

融创文旅:免除文旅城商业项目所有店铺36日租金2024-08-19

-

西安高新区征集疫情防治项目2024-08-19

-

光大信托捐款350万元 设立多单新型肺炎防治专项慈善信托项目2024-08-19

-

深港环保正式签约湖南省醴陵市9.97亿元PPP项目2020-03-11

-

厦门中实-翔安厂2#锅炉烟气CEMS系统设备采购项目的补充通知2020-03-11

-

新沂市生活垃圾焚烧发电项目烟气净化成套设备中标公告2020-03-11

-

如何实现生物质废弃物利用和重金属污染脱除的双赢?2020-03-11

-

如何制定污水PPP项目的行业绩效指标?有哪些具体的相关建议?2020-03-11

-

争分夺秒!烟台民生重点工程海岱污水处理厂项目抢抓工期2020-03-11

-

项目动态|福建莆田市仙游垃圾焚烧发电厂一期工程点火运行 新增处理能力600吨/日2020-03-11

-

项目动态|云南普洱思茅区加快推进生活垃圾焚烧发电厂项目建设2020-03-11

-

中电环保中标5396万元连云港虹洋热电联产扩建补给水项目2020-03-11

-

山西省首个高标准建筑垃圾资源化利用项目在运城市开工2020-03-10

-

广州市环境监测中心站2020年河涌全覆盖水质监测项目采购公告2020-03-10