国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

《中国土壤修复从业企业完全手册》:土壤修复产业宏观分析

《中国土壤修复从业企业完全手册》:土壤修复产业宏观分析北极星环保网讯:土壤修复市场的热度已经远超我们的想像,这不只表现在业务前景上,更表现在市场布局的争夺上。宇墨咨询通过对115家

北极星环保网讯:土壤修复市场的热度已经远超我们的想像,这不只表现在业务前景上,更表现在市场布局的争夺上。宇墨咨询通过对115家最具影响力企业的深度分析,积累了中国修复企业的一手数据库,基于这遴选出的修复行业115指数样本,我们对整个修复产业从业企业从六大维度做了一个宏观分析,从而一窥我国修复产业整体发展。

六大维度

✔业务链分布

✔企业体量/资本属性

✔进入修复市场时间

✔地域分布

✔整体研发水平

✔盈利水平及整体市场空间

土壤修复115指数宏观分析

土壤修复市场的热度已经超出了我们想像,它的热度不只表现在业务前景上,更表现在市场布局的争夺上。宇墨咨询通过对这115家最具影响力企业的深度分析,从而积累了中国修复企业的一手数据库,基于这遴选出的修复行业115指数样本,我们对整个产业从业务链分布、到参与企业体量或资本属性、到企业进入修复市场时间,空间分布、企业整体研发水平以及企业盈利水平及整体市场空间六大维度,对我国修复产业从业企业做了一个宏观分析,从而一窥我国修复产业整体发展。

1)从业务链分布来看

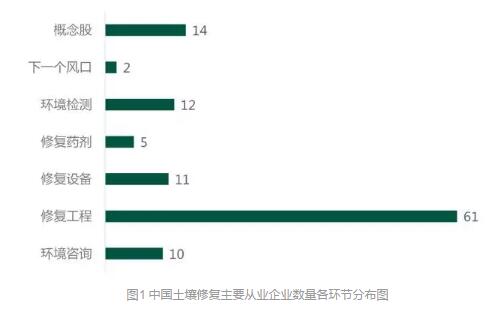

纳入本次统计范围的有环境咨询10家,修复工程61家,修复设备11家,修复药剂5家,环境检测12家,下一个风口2家,概念股14家。其中早期进入修复市场但铩羽而归的市场早鸟们(即没吃到虫儿的早鸟们,共7家)及概念股们,包括从事相关领域、或未从事以及可能从事的概念股企业,不纳入统计范围。可见修复工程作为整个产业链最大一块蛋糕,自然也对应了最多的参与者,占比达到总统计数的60.4%,是本报告中统计环境咨询企业的6倍,(一个有意思的现象是,欧盟联合研究中心2013年研究显示,修复工程费用是场调费用的5.33倍,颇为吻合)。此处值得一提的是,环境咨询和环境检测两单板块涉及到的大量体制内企业,本报告中均已清单给出,未做详细分析,从而一定程度上削弱了其在数量上的体现。而修复设备和修复药剂分别仅占4.95%及10.89%,则较为直观地反映了这两大细分领域不受国内企业青睐的尴尬地位,但同时也反映了其未来巨大的发展空间。

而下一个风口本报告重点分析了农田修复和地下水修复两大细分风口市场,各选取一家企业作为典型代表,其稀有的数量也反映了目前市场还不成熟,竞争者稀少的现状,而概念股们未来自然将还是主要扑向修复工程市场,而这些潜力概念股往往都是神一般的存在,甚至有业内人士直言,在拥有大资本和大项目源的潜力股们还没有参与市场竞争的时候,还说不好谁是行业巨头,可见未来修复工程竞争将进一步加剧。

图1中国土壤修复主要从业企业数量各环节分布图

2)从参与企业体量或资本属性来看(仅用于本文讨论,不作为科学划分依据)

入选本报告的115家企业中,去除掉14支概念股公司,余下101家企业中,央企国企12家,上市公司16家,拟上市公司3家,新三板企业20家,外企5家,改制企业3家,中小企业27家,合资公司5家。

图2中国土壤修复主要从业企业按企业属性及规模分类分布图

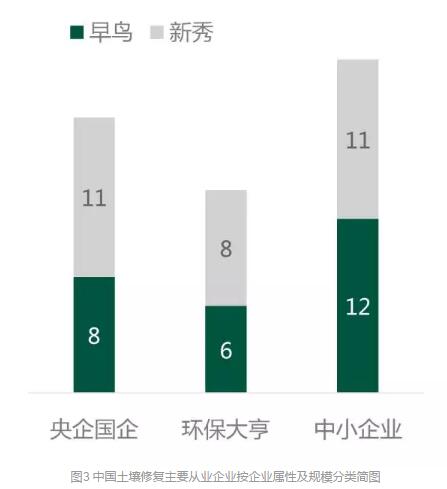

由于整个修复产业链目前重头戏集中在修复工程部分,环境咨询和环境第三方检测也基本属于事业单位和改制企业市场,本处对企业的属性分析仅针对修复工程企业。考虑到部分修复工程公司兼具上市公司与央企国企双重身份,而央企国企在土壤修复市场又具备独特的项目渠道优势,本处如将这类具备双重身份的企业统一归并为国企,将上市公司和拟上市环保公司统一归并为环保大亨,其他新三板及中小民营企业统一归并为中小企业,这从业企业属性分布图如下:

图3中国土壤修复主要从业企业按企业属性及规模分类简图

由图可见,市场早鸟方面,中小企业参与数量最多,这主要是由于中小企业基数大且相对更加灵活,而央企国企则凭借着先天的近水楼台优势也发力不凡。环保大亨则由于在上述两方面均不占明显优势,表现相对落后。

在新开拓市场层面,大多是资金密集型或行政资源型的央企国企,他们凭借其项目渠道优势和融资优势,大举进驻修复圈,主要包括建筑、水利、水泥、石油、钢铁、房地产等领域的跨界者。而中小企业则由于基数庞大,船小好调头也纷纷入场,环保大亨们则相对谨慎。

如果把这56家修复工程企业的简单粗暴地划分为三个梯队,那么国家队早鸟、市场大亨早鸟及中小企业的部分早鸟可以作为第一梯队,如建工、高能、大地益源、中科鼎实等,他们无论是从当前规模还是未来发展前景均属龙头,未来可能还将进一步与其他企业拉开差距;把国家队新秀、市场大亨新秀及部分中小企业早鸟作为第二梯队,如宝武钢铁、理工环科、上田环境、新九方等,他们则具有最大的不确定性和最大的增长空间;剩余企业划分到第三梯队,如此这般,三个梯队数量倒也差异不大,但如果考虑大量未纳入本报告统计范围的中小企业也归并到第三梯队,则第三梯队数量最大。

本处如果进一步考虑没吃到虫儿的早鸟们(2家国企+2家上市公司+2家中小企业+1家外企)以及概念股们,其呈现出来的趋势基本同上,但也可以有一些新的发现。例如6家伪概念股公司中,他们均曾经生声称要拓展修复业务,但截至到目前仍未看见任何实质性动作和进展的,这进一步反应了环保大亨在这方面的谨慎。而在6家潜力股分析中,央企国企和环保大亨各占半壁江山,凭借已有资源,他们必然在未来市场产生不俗的影响力。而针对还希望进入修复市场的中小企业,除非在技术创新及修复的上下游领域取得突破,否则将变得异常困难。

如果再加上大量场调及检测环节的体制内企业,同时考虑国家队们的体量和优势,似乎就能更加残酷意识到这个市场究竟是谁的主战场。

无相关信息