国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

垃圾焚烧补贴政策制定更要考虑差异性

垃圾焚烧补贴政策制定更要考虑差异性固废网讯:本文要点◆一周复盘:本周SW公用事业(一级)下跌0.99%,落后大盘0.79个百分点。公用事业子板块中,SW电力下跌1.83%,SW环保

固废网讯:本文要点

◆一周复盘:

本周SW公用事业(一级)下跌0.99%,落后大盘0.79个百分点。公用事业子板块中,SW电力下跌1.83%,SW环保工程及服务上涨1.91%(领先大盘2.11个百分点),SW燃气下跌2.47%,SW水务上涨0.15%(领先大盘0.35个百分点)。

(来源:微信公众号“EBS公用环保研究” ID:EBenvironment 作者:殷中枢 郝骞)

◆投资观点

对于垃圾焚烧补贴退坡政策的制定,如何能更深刻的理解——“财政补贴要秉着量入为出的原则,民生项目要能够实现保本微利”非常重要,这也是政策制定的核心思想。我们认为,当前市场对于垃圾焚烧发电产业的“差异性”认识不足,这可能是垃圾焚烧发电政策迟迟没有发布的一个重要原因,这里主要包括投产时间的差异性、区域的差异性、以及项目盈利的差异性:

具体而言,投产时间的差异性体现在不同地区经济发展和垃圾焚烧发电项目建设的先、后性,规划和建设垃圾焚烧项目较晚的区域(如河南省)将直接面临补贴退坡后的盈利性问题。因此,我们认为应该将此纳入补贴政策变化的考虑范围内。

区域的差异性是最核心的差异化因素。我们认为补贴政策分区域的进行制定将是更合理的做法,具体而言:东部地区可先行退出、幅度亦可较大,同时地方政府通过对垃圾处理费提价以弥补收益缺口,依此类推。

而盈利的差异性则体现在不同项目的盈利水平不同,政策应予以差别对待;盈利较高固然可以体现技术、经营管理的优势,运营商和股东可以获得更高收益,但政策要考虑的问题是:民生项目的核心目的在于保民生,实现保本微利即可——如果没有补贴,项目依然盈利,为什么还需要补贴呢?此外,我们认为,在补贴总量有限的情况下,对于优质项目、环保排放标准高或者处置需求紧迫的项目应优先补足;对于项目质量差、处置需求不紧迫的项目要通过补贴政策予以刺激提高,甚至淘汰。

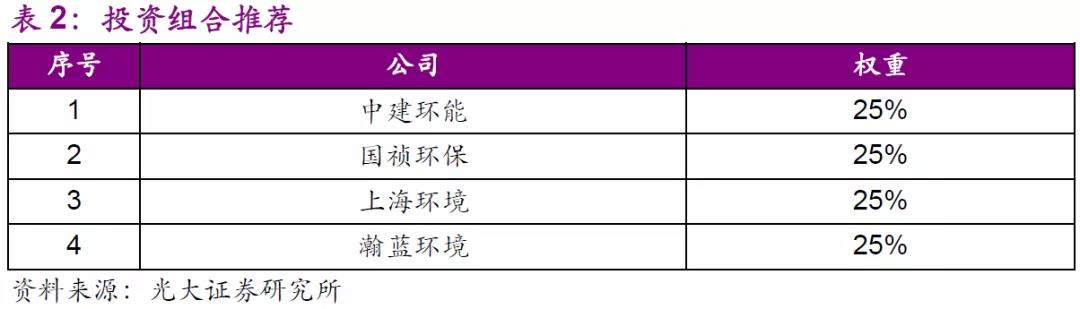

◆投资组合:

01本周专题:垃圾焚烧补贴政策制定更要考虑差异性

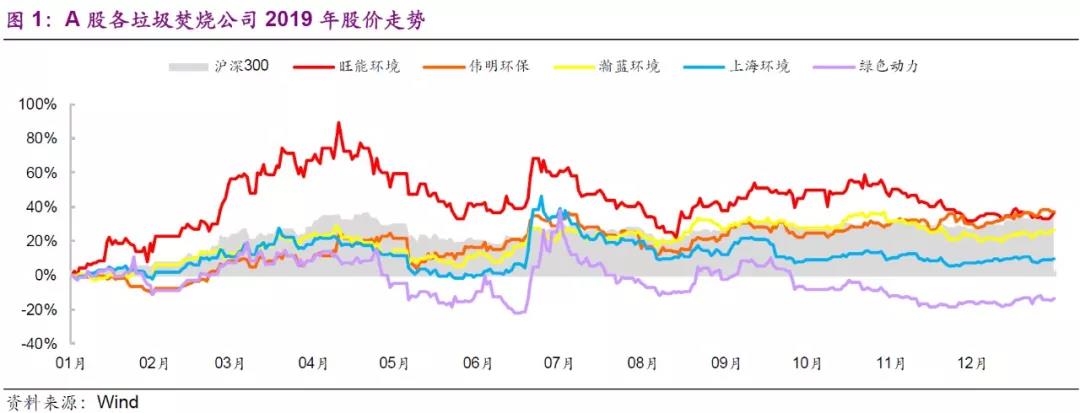

2019年,闹得沸沸扬扬的“非水可再生能源补贴”退坡问题,使得资本市场上的垃圾焚烧发电板块出现了很大的情绪波动。我们在去年2月、6月、10月分别发布了《垃圾发电补贴取消?现在还不是时候》、《垃圾焚烧发电行业的安全边际》、《可再生能源发展基金的“前世今生”——相见时难别亦难》等三篇报告,从量化角度较好地把握住了市场对补贴政策制定过程中的市场预期的变化。

进一步复盘2019年垃圾焚烧发电行情:如何能更深刻的理解——“财政补贴要秉着量入为出的原则,民生项目要能够实现保本微利”非常重要,这也是政策制定的核心思想。

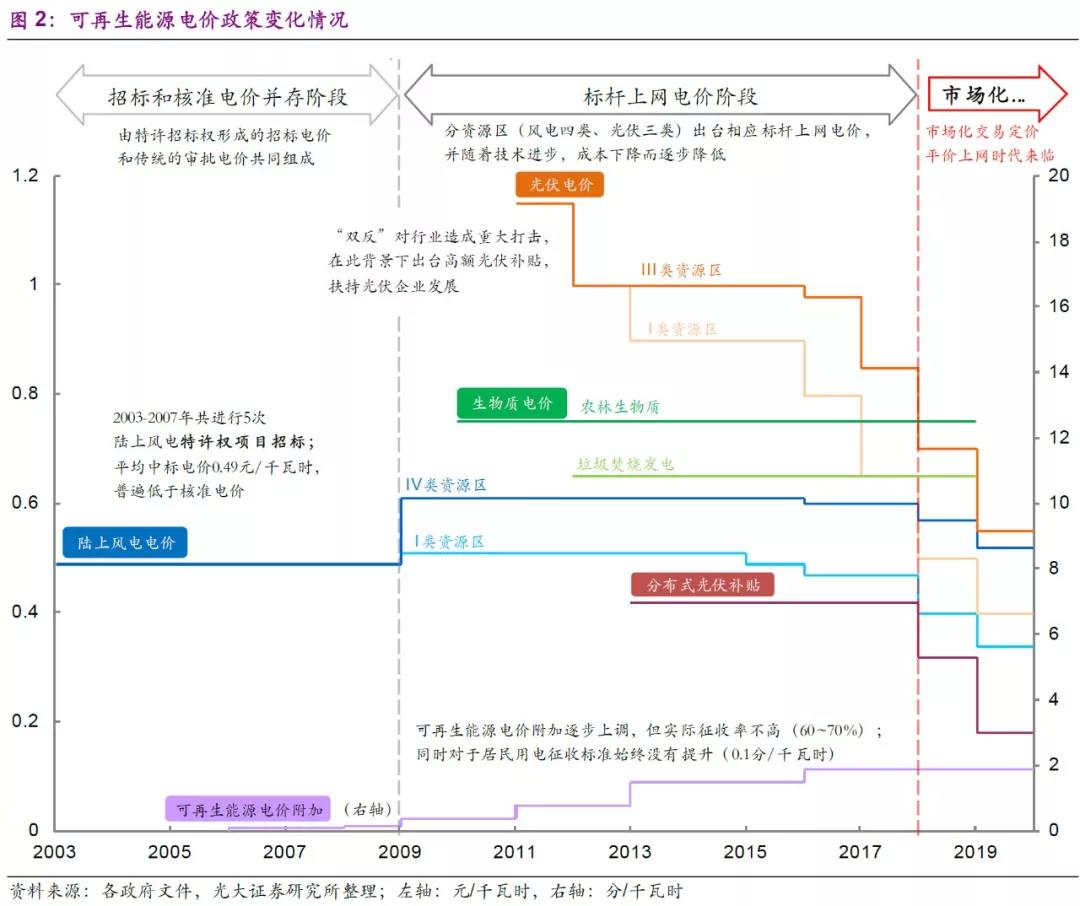

从光伏、陆上风电、海上风电以及生物质(不包含垃圾焚烧发电)的政策来看,如果:1)技术进步如果可以推动产业降本,那么补贴政策退坡是必然选项——光伏和陆上风电2020年底后平价上网;2)技术进步短期无法推动产业降本,那么就要充分平衡中央和地方对于该产业发展的支持情况——海上风电2021年底取消,以及考虑路径转换的问题——生物质发电转热电联产和天然气,当然海上风电和生物质也可考虑通过地方政府进行支持。因此,在可再生能源发展基金体量难以进一步扩大的前提下,存量和增量项目均承受较大压力,财政补贴的量入为出原则将会体现的愈发明显;针对名录中的各项产业(光伏、风电、生物质三大类),补贴退坡是大势所趋,只是时间和方法会有所差异。

环保行业各类资产横向比较而言,垃圾焚烧发电资产是优质资产,从设备制造、到运营管理、再到技术提升都具有一定壁垒。垃圾焚烧发电产业补贴政策相较其他可再生能源更加难以制定,是因为“民生性”是其非常重要的特点——政府要做好生活垃圾的无害化、资源化、减量化处置,不允许垃圾围城事件发生;因此行业的良性发展比较重要。此外,习总书记倡导垃圾分类政策,整体的产业链也将迎来巨变,政策的制定也要充分考虑这些问题。

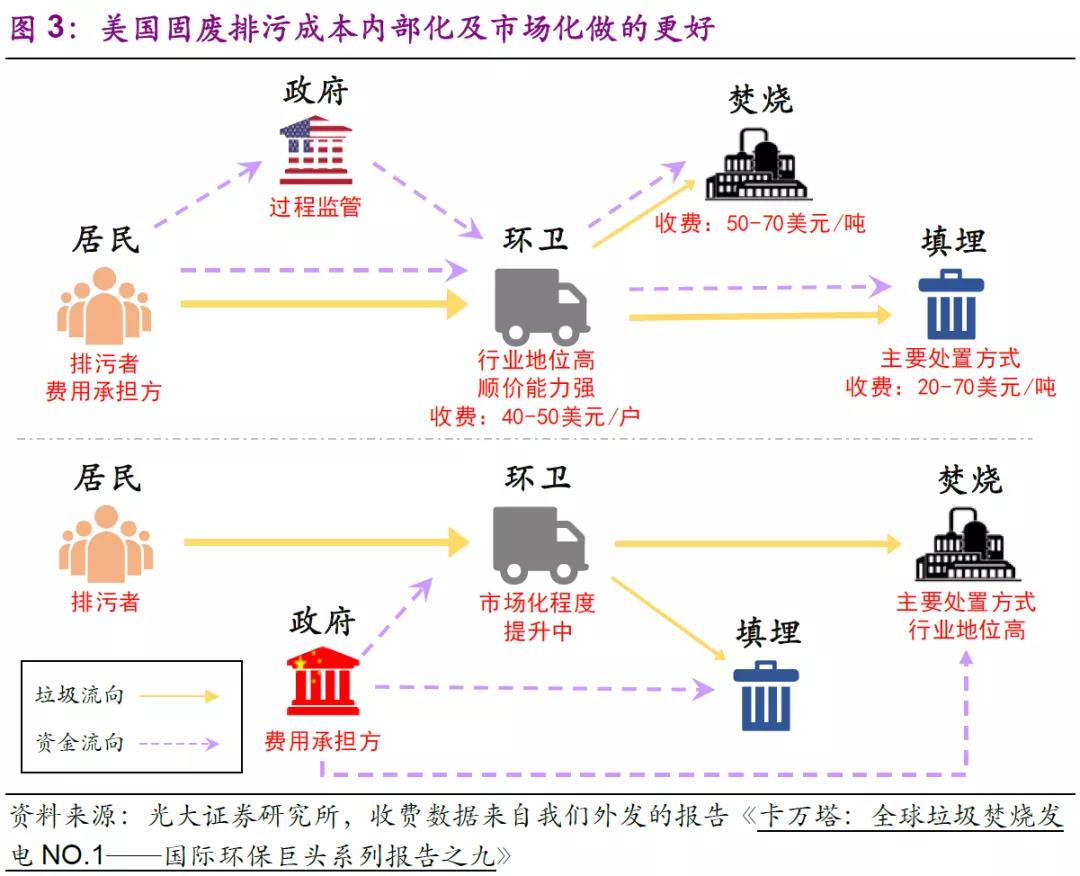

回顾美国垃圾焚烧发电行业发展史,有三点对于行业变革影响较大,产业链的话语权、环保标准的提升、电价政策的变化,都是引发行业盈利和格局发生重要变化的事件:

(1)产业链的话语权:由于两国体制和固废行业发展不同,环卫>垃圾焚烧发电环节,而中国则是垃圾焚烧发电>环卫,导致上游对下游利润侵蚀较强,但这点在中国不会有所体现;

(2)环保标准的提高:这里强调的是垃圾焚烧发电尾气、飞灰及渗滤液等排放标准,这是两国都要面对的问题,而且我国的垃圾焚烧发电厂排放标准正在逐步加严,必须予以重视,也是在行业提质中必须面对的问题;

(3)上网电价政策:美国电价市场化对于垃圾焚烧发电厂盈利影响较大,尤其是在页岩气革命后;中国正在推出市场化电价的政策,当然短期肯定不会对垃圾焚烧发电行业产生影响,影响更大的是电价补贴政策的退坡。

当前,市场对于垃圾焚烧发电产业的“差异性”认识不足,这可能是垃圾焚烧发电政策迟迟没有发布的一个重要原因,这里主要包括投产时间的差异性、区域的差异性、以及项目盈利的差异性:

(1)投产时间的差异性

一方面,市场认为政策的走向将为:2020年底新老垃圾焚烧发电厂享受补贴情况划段。这种类比光伏和风电行业补贴退坡的新老划段是否合理?合理的方面在于补贴基金管理和项目划分的便利性,但却没有考虑到不同地区经济发展和垃圾焚烧发电项目建设的先、后性。以河南省为例,垃圾焚烧发电规划和建设整体较晚——《河南省生活垃圾焚烧发电中长期专项规划(2018-2030年)》将直接面临补贴退坡后的盈利性问题。因此,我们认为应该将此纳入补贴政策变化的考虑范围内。

另一个方面,对于2020年底前可以投产的,尚未纳入“1-7批补贴名录”中的项目(2016年3月后并网项目均未被纳入),由于可再生能源基金规模有限,补贴基金的拖欠将是一个不可避免的问题。或许未来可以通过确权、进而采用资产证券化的方式盘活资产,但资金长期难以补足和资产减值的问题将不可避免。因此,我们认为,在补贴总量有限的情况下,对于优质项目、环保排放标准高或者处置需求紧迫的项目应优先补足;对于项目质量差、处置需求不紧迫的项目要通过补贴政策予以刺激提高,甚至淘汰。

(2)区域的差异性

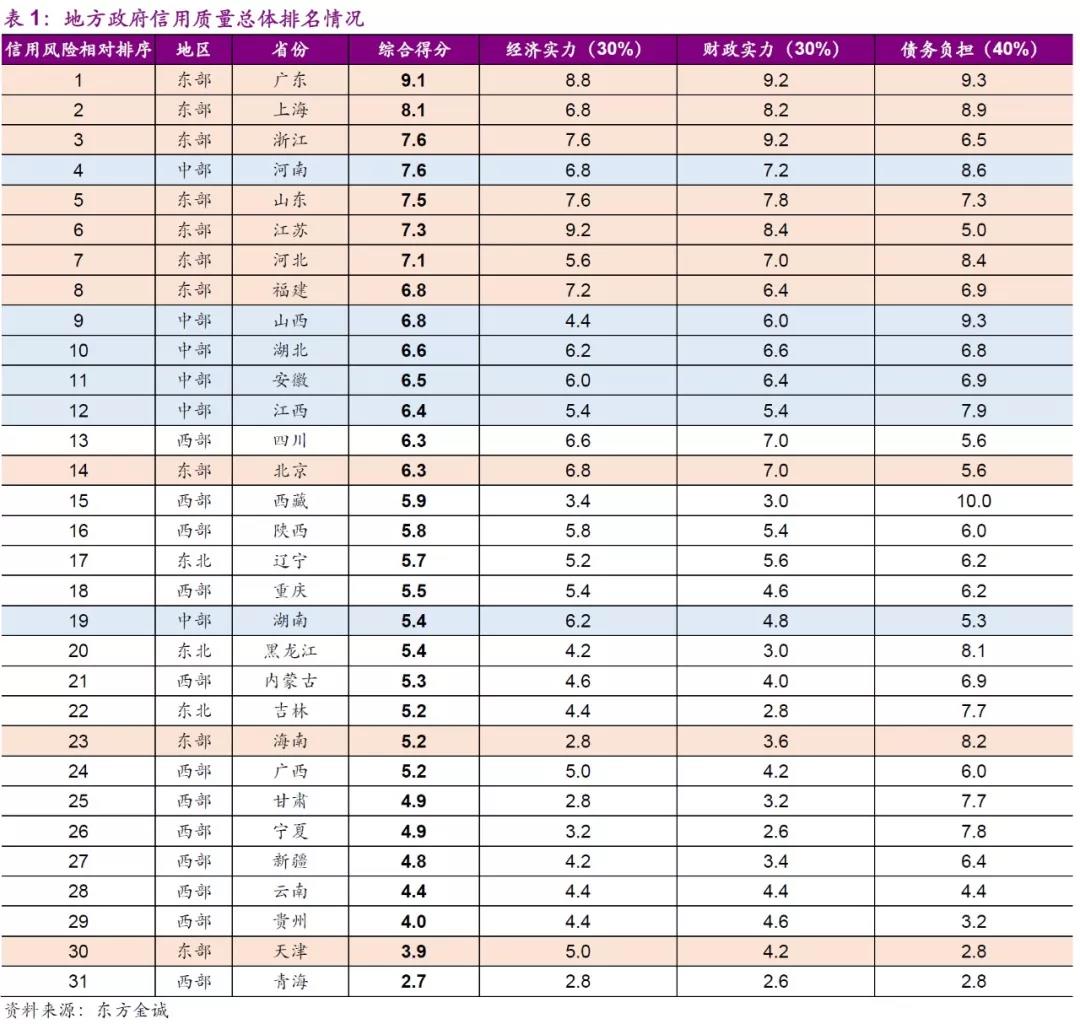

如果国补完全退坡,地方政府对垃圾处理费提价,即提升40-50元/吨便可覆盖补贴退坡带来的收入缺口(具体测算详见我们的《垃圾焚烧发电行业的安全边际——垃圾分类制度影响解析系列三》),但这并没有充分考虑不同地区的经济发展水平以及债务压力的情况。根据东方金诚对不同地区经济、财政、债务能力的整理的数据来看,东部、中部、西部的财政情况的差异确实存在。因此,我们认为补贴政策分区域的进行制定将是更合理的做法,具体而言:东部地区可先行退出、幅度亦可较大,同时地方政府通过对垃圾处理费提价以弥补收益缺口,依此类推。

(3)盈利的差异性

一般来说,民生项目要保本微利,但根据各上市公司财务报表来看,项目的盈利差异性较大。通过降低环保标准、偷排漏排等违法手段以达到盈利目的的企业要坚决予以惩处,这需要环保部门严格而长期的监管(《生活垃圾焚烧发电厂自动监测数据应用管理规定》自2020年1月1日起施行,1月7日全国首例生活垃圾焚烧发电厂虚假标记被立案查处,资料来源:环保网);当然,也应该鼓励通过技术进步提升盈利水平的企业。

此外,对于补贴退坡问题,因为不同项目盈利水平不同,政策应予以差别对待;盈利较高固然可以体现技术、经营管理的优势,运营商和股东可以获得更高收益,但政策要考虑的问题是:民生项目的核心目的在于保民生,实现保本微利即可——如果没有补贴,项目依然盈利,为什么还需要补贴呢?

02事件分析及投资组合

2.1

本周重点事件

生态环境部介绍碧水保卫战2019年工作进展。三年多累计完成2804个水源地10363个问题整改,一批久拖未决的老大难问题得到纠正,7.7亿居民的饮用水安全保障水平有力提升。全国农村“千吨万人”规模以上饮用水水源共有10630个,68.5%完成保护区划定。地级及以上城市建成区黑臭水体消除86.7%,其中36个重点城市消除96.2%,其他城市消除81.2%。长江流域水质优良(Ⅰ-Ⅲ类)断面比例同比上升4.2个百分点,达到91.7%;劣Ⅴ类断面比例同比下降1.2个百分点,达到0.6%;12个计划消除劣Ⅴ类的国控断面中,9个暂时消除,3个水质明显好转。完成2.5万个建制村农村环境综合整治。渤海入海河流劣Ⅴ国控断面由10个下降至2个。

(资料来源:生态环境部)

生态环境部部长李干杰在2020年全国生态环境保护工作会议上讲话。在水环境质量方面,2019年,全国地表水优良(I-Ⅲ类)水质断面比例同比上升3.9个百分点,劣Ⅴ类断面比例同比下降3.3个百分点。其中,长江流域好于Ⅲ类断面比例同比上升4.2个百分点,劣Ⅴ类断面比例同比下降1.2个百分点。近岸海域水质总体稳中向好,其中,渤海近岸海域优良(一、二类)水质面积比例同比上升12.5个百分点,劣四类水质面积比例同比下降3.7个百分点。在大气环境质量方面,2019年,全国337个地级及以上城市年均优良天数比例为82%;细颗粒物(PM2.5)未达标地级及以上城市年均浓度同比下降2.4%。其中,京津冀及周边地区PM2.5浓度同比下降1.7%;北京市PM2.5浓度达到42微克/立方米。在减排方面,2019年,全国二氧化硫、氮氧化物、化学需氧量、氨氮排放总量同比分别下降4.4%、3.5%、3.2%、3.3%,单位国内生产总值二氧化碳排放预计能完成下降3.6%的年度目标。“十三五”规划明确的生态环境保护领域9项约束性指标,其中有7项已提前完成2020年目标任务。

(资料来源:生态环境部)

发改委、生态环境部发布《关于进一步加强塑料污染治理的意见》。到2020年底,我国将率先在部分地区、部分领域禁止、限制部分塑料制品的生产、销售和使用,到2022年底,一次性塑料制品的消费量明显减少,替代产品得到推广。

(资料来源:Wind)

2.2投资组合及重点覆盖公司

3行情回顾

3.1

行业复盘

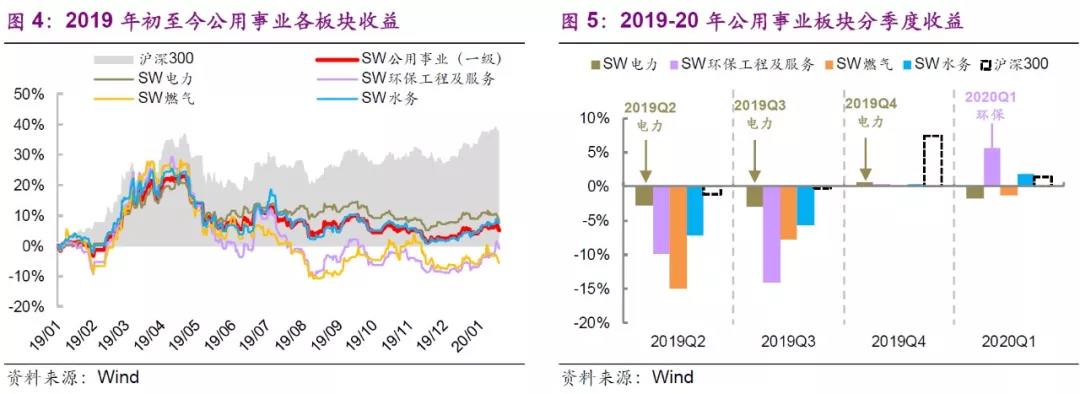

年度收益

2020年初至今SW公用事业(一级)下跌0.32%,落后大盘3.74个百分点。整体市场表现方面,上证综指上涨2.35%,沪深300上涨3.43%。公用事业子板块中,SW电力下跌2.11%,SW环保工程及服务上涨5.23%(领先大盘1.80个百分点),SW燃气下跌1.71%,SW水务上涨2.84%(落后大盘0.58个百分点)。

季度收益

2019Q2:电力(-2.78%)>水务(-7.19%)>环保(-9.84%)>燃气(-14.99%);

2019Q3:电力(-3.01%)>水务(-5.59%)>燃气(-7.72%)>环保(-14.13%);

2019Q4:电力(0.70%)>环保(0.38%)>水务(0.36%)>燃气(0.12%);

2020Q1:环保(5.57%)>水务(1.88%)>燃气(-1.25%)>电力(-1.70%)。

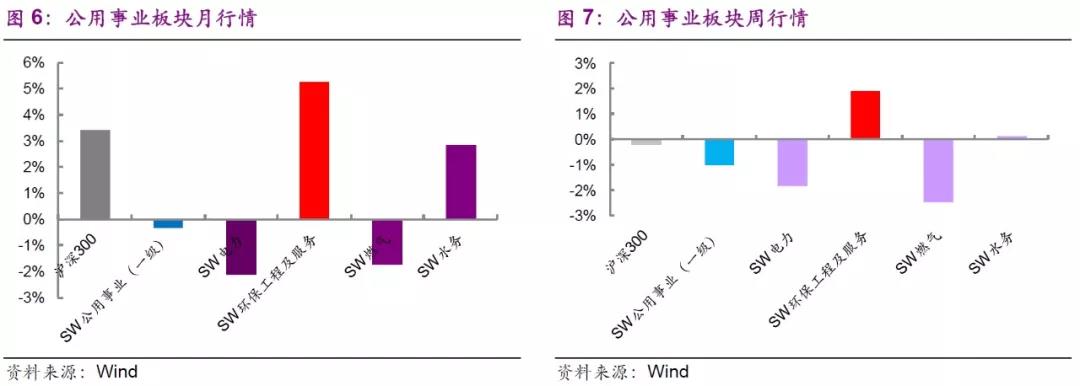

月行情

本月SW公用事业(一级)下跌0.32%。落后大盘3.74个百分点。整体市场表现方面,上证综指上涨2.35%。沪深300上涨3.43%。公用事业子板块中,SW电力下跌2.11%,SW环保工程及服务上涨5.23%(领先大盘1.80个百分点),SW燃气下跌1.71%,SW水务上涨2.84%(落后大盘0.58个百分点)。

周行情

本周SW公用事业(一级)下跌0.99%,落后大盘0.79个百分点。整体市场表现方面,上证综指下跌0.54%,沪深300下跌0.20%。公用事业子板块中,SW电力下跌1.83%,SW环保工程及服务上涨1.91%(领先大盘2.11个百分点),SW燃气下跌2.47%,SW水务上涨0.15%(领先大盘0.35个百分点)。

本周电力及公用事业(SW一级)上涨0.71%,在申万28个子板块中排名第6。

-

浅析生物质发电与燃煤发电各自的优缺点2020-01-20

-

电建核电公司中标华能济阳生物质热电联产工程2020-01-20

-

1月份最新全国拟建在建生物质能发电项目2020-01-20

-

2020变革|生物质发电和垃圾发电 必须归位固废环保属性2020-01-18

-

披露|国家能源集团转让生物质发电公司52%股权及相关债权2020-01-16

-

郭云高:垃圾焚烧行业电价补贴久拖不决或将影响污染防治攻坚效果2020-01-15

-

应鼓励生物质能多种技术路线共同发展2020-01-09

-

生物质发电陷入困境 求关注2020-01-08

-

曾经的“生物质发电第一股”如今站在退市边缘 *ST凯迪濒临退市惹关注2020-01-08

-

拟不再将新增项目纳入中央财政补贴范围 垃圾发电行业释放“退补”信号2020-01-08

-

湖南省可再生能源装机容量占据“半壁江山” 生物质发电装机容量同比增加7.17万千瓦2019-12-30

-

生物质发电的变革:企业可以生生死死 产业必须砥砺前行2019-12-28

-

一边发电 一边治沙 生态光伏是这样炼成的2019-12-26

-

吉林省规划生物质发电项目近100个!2019-12-26

-

生物质发电产业不需要挥刀自宫式的转型2019-12-26