国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

《碳排放权交易有关会计处理暂行规定》解读及财税处理分析

《碳排放权交易有关会计处理暂行规定》解读及财税处理分析大气网讯:碳排放权交易有关会计处理暂行规定为配合我国碳排放权交易的开展,规范碳排放权交易相关的会计处理,根据《中华人民共和国会

大气网讯:碳排放权交易有关会计处理暂行规定

为配合我国碳排放权交易的开展,规范碳排放权交易相关的会计处理,根据《中华人民共和国会计法》和企业会计准则等相关规定,现对碳排放权交易业务的有关会计处理规定如下:

一、适用范围

本规定适用于按照《碳排放权交易管理暂行办法》等有关规定开展碳排放权交易业务的重点排放单位中的相关企业(以下简称重点排放企业)。重点排放企业开展碳排放权交易应当按照本规定进行会计处理。

解读:

根据发改委《碳排放权交易管理暂行办法》,碳排放,是指煤炭、天然气、石油等化石能源燃烧活动和工业生产过程以及土地利用、土地利用变化与林业活动产生的温室气体排放,以及因使用外购的电力和热力等所导致的温室气体排放。

碳排放权,是指依法取得的向大气排放温室气体的权利。碳排放权交易,是指交易主体按照《碳排放权交易管理暂行办法》开展的排放配额和国家核证自愿减排量的交易活动。重点排放单位,是指满足国务院碳交易主管部门确定的纳入碳排放权交易标准且具有独立法人资格的温室气体排放单位。

国家核证自愿减排量:是指依据国家发展和改革委员会发布施行的《温室气体自愿减排交易管理暂行办法》的规定,经其备案并在国家注册登记系统中登记的温室气体自愿减排量,简称CCER。

为应对全球气候变暖的威胁,联合国于1992年气候大会制定了《联合国气候变化框架公约》,1997年又通过了《京都议定书》。《京都协议书》把碳排放权作为一种商品,从而形成了碳排放权交易。2017年12月全国碳排放交易体系正式启动,目前已陆续发布多个行业碳排放核算报告指南和碳排放核算国家标准。

二、会计处理原则

重点排放企业通过购入方式取得碳排放配额的,应当在购买日将取得的碳排放配额确认为碳排放权资产,并按照成本进行计量。

重点排放企业通过政府免费分配等方式无偿取得碳排放配额的,不作账务处理。

解读:

碳排放权是一种可供使用、交易的经济资源,属于由企业过去的交易或者事项形成的、由企业拥有或者控制的、预期会给企业带来经济利益的资源,因而是企业的一项资产。并且,与该资源有关的经济利益很可能流入企业,该资源的成本或者价值能够可靠地计量。因此碳排放权应确认为企业的资产。

由于对于碳排放权的资产属性有一定争议,为避免争议,《暂行规定》统一要求将碳排放配额确认为“碳排放权资产”,并在“其他流动资产”项目列示。对于计量属性,由于企业持有配额主要是保证自身的清洁发展,因此按照成本进行计量更切近企业的业务实际。对于政府免费分配的碳排放配额,由于与直接取得资产的政府补助不同,且按公允价值确认补助后按公允价值结转损益与不确认为政府补助对净利润的影响基本一致,从简化实务的角度出发,通过政府免费分配等方式无偿取得碳排放配额不作账务处理更便于操作。

三、会计科目设置

重点排放企业应当设置“1489碳排放权资产”科目,核算通过购入方式取得的碳排放配额。

四、账务处理

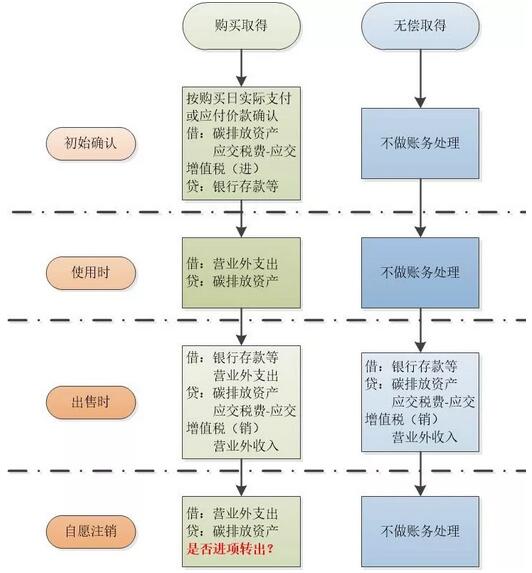

(一)重点排放企业购入碳排放配额的,按照购买日实际支付或应付的价款(包括交易手续费等相关税费),借记“碳排放权资产”科目,贷记“银行存款”“其他应付款”等科目。

重点排放企业无偿取得碳排放配额的,不作账务处理。

(二)重点排放企业使用购入的碳排放配额履约(履行减排义务)的,按照所使用配额的账面余额,借记“营业外支出”科目,贷记“碳排放权资产”科目。

重点排放企业使用无偿取得的碳排放配额履约的,不作账务处理。

(三)重点排放企业出售碳排放配额,应当根据配额取得来源的不同,分别以下情况进行账务处理:

1.重点排放企业出售购入的碳排放配额的,按照出售日实际收到或应收的价款(扣除交易手续费等相关税费),借记“银行存款”“其他应收款”等科目,按照出售配额的账面余额,贷记“碳排放权资产”科目,按其差额,贷记“营业外收入”科目或借记“营业外支出”科目。

2.重点排放企业出售无偿取得的碳排放配额的,按照出售日实际收到或应收的价款(扣除交易手续费等相关税费),借记“银行存款”“其他应收款”等科目,贷记“营业外收入”科目。

(四)重点排放企业自愿注销购入的碳排放配额的,按照注销配额的账面余额,借记“营业外支出”科目,贷记“碳排放权资产”科目。

重点排放企业自愿注销无偿取得的碳排放配额的,不作账务处理。

解读:账务处理

说明:碳排放配额使用、出售和注销影响损益时计入营业外收支。根据《关于修订印发2019年度一般企业财务报表格式的通知》(财会〔2019〕6号),“营业外收入”项目,反映企业发生的除营业利润以外的收益,主要包括与企业日常活动无关的政府补助、盘盈利得、捐赠利得(企业接受股东或股东的子公司直接或间接的捐赠,经济实质属于股东对企业的资本性投入的除外)等。“营业外支出”项目,反映企业发生的除营业利润以外的支出,主要包括公益性捐赠支出、非常损失、盘亏损失、非流动资产毁损报废损失等。“资产处置收益”项目,反映企业出售非流动资产而产生的处置利得或损失,“碳排放权资产”属于流动资产,因此不属于“资产处置收益”。

对于通过免费分配获得的排放配额,配额未用完而用于出售,相当于政府通过市场机制对企业节能减排成果的一种奖励,出售时计入“营业外收入”。

五、财务报表列示和披露

(一)“碳排放权资产”科目的借方余额在资产负债表中的“其他流动资产”项目列示。

(二)重点排放企业应当在财务报表附注中披露下列信息:

1.列示在资产负债表“其他流动资产”项目中的碳排放配额的期末账面价值,列示在利润表“营业外收入”项目和“营业外支出”项目中碳排放配额交易的相关金额。

2.与碳排放权交易相关的信息,包括参与减排机制的特征、碳排放战略、节能减排措施等。

3.碳排放配额的具体来源,包括配额取得方式、取得年度、用途、结转原因等。

4.节能减排或超额排放情况,包括免费分配取得的碳排放配额与同期实际排放量有关数据的对比情况、节能减排或超额排放的原因等。

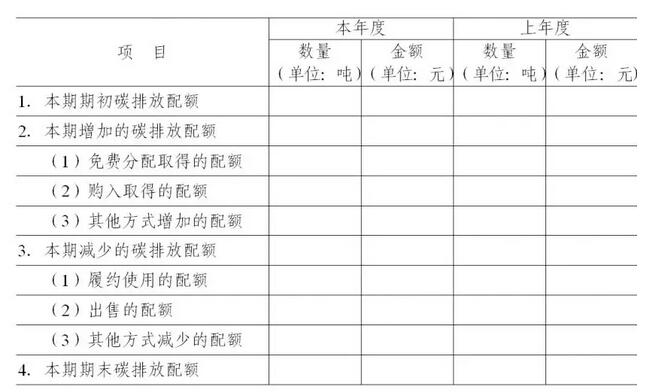

5.碳排放配额变动情况,具体披露格式如下。

解读:

《企业会计准则第30号——财务报表列报》规定,性质或功能不同的项目,应当在财务报告中单独列报;根据重要性原则单独或汇总列报项目。由于碳排放权资产的性质较为特殊,在财务报表中单独披露有利于报表使用者的阅读和理解。

六、附则

(一)重点排放企业的国家核证自愿减排量相关交易,参照本规定进行会计处理,在“碳排放权资产”科目下设置明细科目进行核算。

(二)本规定自2020年1月1日起施行,重点排放企业应当采用未来适用法应用本规定。

碳排放权涉及的税务处理及税会差异分析:

增值税处理:

根据财税(2016)36号文规定,碳排放交易应属于“其他权益性无形资产-配额”的范围。因此,从增值税角度出发,应该按照无形资产转让计征增值税。

1.购入时:可以依据取得的增值税专用发票上的税额做进项税额确认。

2.购入后使用时:不涉及增值税。

3.购入后出售时:应按照无形资产销售确认销项税额。

4.无偿取得后出售时:应按照无形资产销售确认销项税额。

5.购入后自愿注销时:企业自愿注销,等于企业自愿放弃资产,在税法上如何定性,是否做进项税额转出,目前没有任何规定,期待财税主管部门解读或给出新规。

《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1第二十七条规定,下列项目的进项税额不得从销项税额中抵扣:……(二)非正常损失的购进货物,以及相关的加工修理修配劳务和交通运输服务;(三)非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务;(四)非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务;(五)非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。纳税人新建、改建、扩建、修缮、装饰不动产,均属于不动产在建工程。财税〔2016〕36号文件还明确,非正常损失是指因管理不善造成货物被盗、丢失、霉烂变质,以及因违反法律法规造成货物或者不动产被依法没收、销毁、拆除的情形。

企业所得税处理:

在企业所得税方面,碳排放资产税务上应按照类似于无形资产处理。

1.购入时:按交易价款和相关税费确认资产的计税基础。

2.无偿取得:计税基础为0,为此发生的相关费用直接计入当期费用。

3.使用时:可按碳排放权的时间或额度直线分摊并税前扣除。

可能存在会计处理与税务处理的不一致。

根据《中华人民共和国企业所得税暂行条例实施细则》第三十三条规定:“无形资产应当采取直线法摊销。受让或投资的无形资产,法律和合同或者企业申请书分别规定有效期限和受益期限的,按法定有效期限与合同或企业申请书中规定的受益年限孰短原则摊销;法律没有规定使用年限的,按照合同或者企业申请书的受益年限摊销;法律和合同或者企业申请书没有规定使用年限的,或者自行开发的无形资产,摊销期限不得少于10年。”

4.出售时:确认的收益为应税收入,确认的损失为公平交易损失可税前扣除。

5.购入后自愿注销时:企业自愿注销,等于企业自愿放弃资产,在税法上如何定性该损失,能否作为资产损失税前扣除还有待财税主管部门解读或给出新规。如果不能税前扣除则存在税会差异。

-

辽宁省《农村生活污水处理设施水污染物排放标准》(DB21/3176-2019)2020-01-11

-

河南省《农村生活污水处理设施水污染物排放标准》(DB41/1820-2019)2020-01-11

-

云南省地方标准《农村生活污水处理设施水污染物排放标准》(DB53/T 953-2019)2020-01-11

-

项目动态|广西博白垃圾焚烧发电项目日“吞”垃圾320吨 实现废气污水“零排放”2020-01-10

-

重磅!《钢铁企业超低排放改造技术指南》印发2020-01-10

-

西藏农村生活污水处理设施污染物排放标准征求意见稿2020-01-10

-

全国首家!首钢迁钢公司通过全工序超低排放评估监测2020-01-09

-

新疆《农村生活污水处理排放标准》(DB65 4275-2019)2020-01-09

-

中国科学家用稻壳制成生物煤炭 到2030年每年可减少7.3亿吨碳排放2020-01-08

-

浙江省2019年11月污染源超标排放榜单2020-01-08

-

2019年11月浙江印染行业排放数据分析报告2020-01-08

-

李铁:城镇化视角下的碳排放与中国的市场创新探索2020-01-08

-

最新汇总|各省市(自治区)已发布的大气污染物排放标准汇总2020-01-08

-

浙江拟制定化学纤维工业大气污染物排放标准2020-01-07

-

江苏:半导体行业污染物排放标准(报批稿)2020-01-07