国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

深度|垃圾焚烧行业:订单驱动到业绩驱动 垃圾焚烧行业四问四答

深度|垃圾焚烧行业:订单驱动到业绩驱动 垃圾焚烧行业四问四答固废网讯:投资要点问题一:“快车道”上的垃圾焚烧行业,行业趋势出现哪些变化?2005年起,系列利好政策相继出台,推动垃圾

固废网讯:投资要点

问题一:“快车道”上的垃圾焚烧行业,行业趋势出现哪些变化?

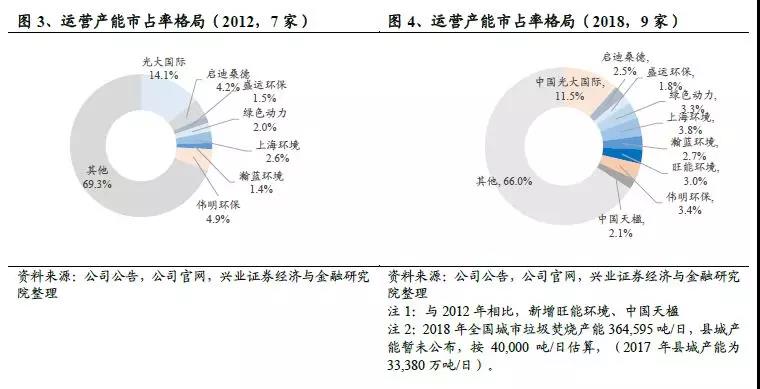

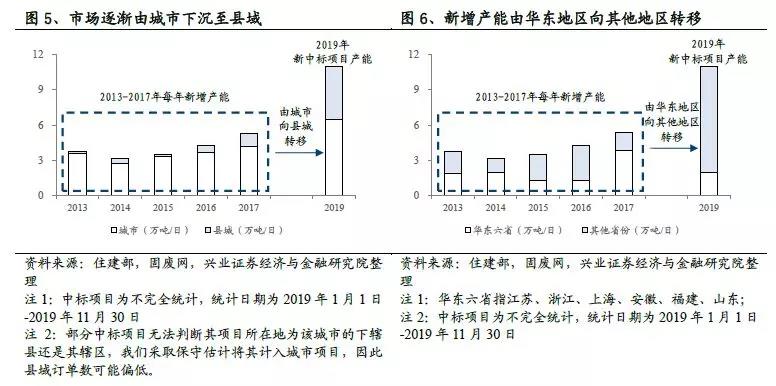

2005年起,系列利好政策相继出台,推动垃圾焚烧行业订单爆发性增长,行业于2012年起开始进入产能高速落地期(增速基本超过20%)。从我们统计的2019年新项目订单看,我们认为未来3-5年行业产能增量依旧保持较高水平。目前行业呈现三个明显趋势:(1)行业格局稳定,9家主要上市公司2018年运营产能占市场的34%。(2)市场逐步下沉,市场由城市向县域转移:2012-17年新增投运产能中县城仅占11.98%,而2019年中标项目中县城占比达40.97%。(3)华东市场已几近饱和,河南、河北等中部省份成为新兴增长点。2012-2017年新增投运产能中华东六省占51.51%,而2019年中标项目80%位于非华东地区。

问题二:当前垃圾焚烧行业的增长驱动力是什么?

十二五、十三五规划先后出台,推动解决“垃圾围城”问题,2017年全国整体无害化率已达到96.13%。由于垃圾焚烧减量化的优势(残值质量能减量至3%-15%)有助于缓解“垃圾围城”的困境。目前焚烧率呈现出(1)城市高、县城低:截至2018年城市焚烧率40.24%而县城焚烧率15.14%;(2)华东高、其他低:截至2017年,华东六省(江浙沪皖闽鲁)平均焚烧率已经达到55.82%,远高于其他地区24.56%的水平。我们认为未来垃圾焚烧量的增长来自于三个方面:(1)人口流入区域(城市):随着人口流入及经济增长,带来新建垃圾焚烧场的需求,或使得现有垃圾焚烧厂的产能利用率提升。(2)人口流出区域(县城/村镇):垃圾处理问题依然严峻,考虑到项目负荷率问题,区域化共建项目可能是行业未来趋势之一。(3)产业链纵向延伸,向上游环卫延伸,通过产业链一体化实现效益提升。

问题三:复盘龙头,公司股价驱动因素发生了哪些转变?

我们复盘龙头公司发现,行业爆发初期(2010年-2015年),订单增长带来戴维斯双击。随着产能的逐渐落地(2015年至今),项目进入运营期、业绩开始兑现,逐步消化前期的高估值:(1)光大国际:2012/01-2015/05,公司总收益率427%=资本利得409%+分红收益18%(考虑股利再投资),资本利得409%=(PE增长率163%+1)×(EPS增长率93%+1)-1。(2)瀚蓝环境:2013/09/30-2014/10/31:戴维斯双击,总收益率83%=资本利得81%+分红收益率2%(考虑股利再投资);资本利得81%=(PE增长率42%+1)×(EPS增长率28%+1)-1。2016/08/01-2019/11/29:业绩开始兑现,逐步消化高估值。总收益率42%=资本利得36%+分红收益率5%(考虑股利再投资);资本利得36%=(PE增长率-33%+1)×(EPS增长率103%+1)-1。(3)目前,瀚蓝环境、伟明环保等公司估值处于历史相对低位(瀚蓝环境处于2010年来约20%分位,伟明环保处于上市以来5%-10%分位),随着项目的陆续落地,未来三年业绩有望维持20%-30%增长。

问题四:垃圾焚烧行业商业模式?

(1)通常采用BOT模式运营,分为建造期、运营期两阶段:1)建设期:从项目审批到项目完工通常需要约2-3年时间。对于自建的项目,该时期可获得建设收入。建造完成后,以合同造价确认无形资产或长期应收款。2)运营期:两种确认方式。方式一:当建造期收入确认为无形资产时,运营期确认运营收入,包括发电收入和处置垃圾收入。其中,垃圾发电的收入中,折算电量以内的,按垃圾发电标杆电价计价(0.65元/方),实际电量超过折算电量的部分,按照燃煤标杆电价计算;运营成本主要为折旧、人工成本、原材料成本等。方式二:当建造期收入确认为长期应收款时,运营期内以摊余成本与实际利率确认利息收入。(2)以BOT模式为主的垃圾焚烧行业呈现以下财务特征:1)收入和利润表现为“建设期高、运营期低”。2)项目建设期虽然建造盈利被确认,但没有现金流入;在项目运营期,由于折旧的存在,经营现金流高于净利润,可以支撑还债+分红。

投资建议

建议重点关注产能有望翻倍,业绩加速释放的垃圾焚烧公司:1)伟明环保(专注垃圾焚烧运营,现有运营产能约1.5万吨/日,在建筹建产能约1.5万吨/日)。2)瀚蓝环境(区域公用事业龙头,大固废板块稳步增长)。3)上海环境(深耕上海本土,聚焦生活垃圾和市政污水两大主业,公司生活垃圾处置能力1.43万吨/日,占上海市生活垃圾中转和末端处置能力近80%)。4)旺能环境(专注垃圾焚烧运营,现有运营产能1.33万吨/日,在建筹建产能1.23万吨/日)。5)城发环境(河南稳定现金流高速公路公司,2019年起战略布局环保行业)。6)中国天楹(立足国内,重点发展环卫、垃圾焚烧行业;布局海外,2019年收购西班牙环保巨头Urbaser)。

风险提示:补贴大幅退坡风险,项目建设进度风险,环保不达标风险,安全事故风险。

报告正文

1、问题一:“快车道”上的垃圾焚烧行业,行业趋势出现哪些变化?

从我们统计的2019年新项目订单看,我们认为未来3-5年行业产能增量依旧保持较高水平。目前行业呈现三个明显趋势:(1)行业格局稳定,前9大公司2018年运营产能占市场的34%。(2)市场逐步下沉,市场由城市向县域转移:2012-17年新增投运产能中县城仅占11.98%,而2019年中标项目中县城占比达40.97%。(3)华东市场已几近饱和,河南、河北等中部省份成为新兴增长点。2012-2017年新增投运产能中华东六省占51.51%,而2019年中标项目80%位于非华东地区。

1.12005年起,系列利好政策开启行业高增速时代

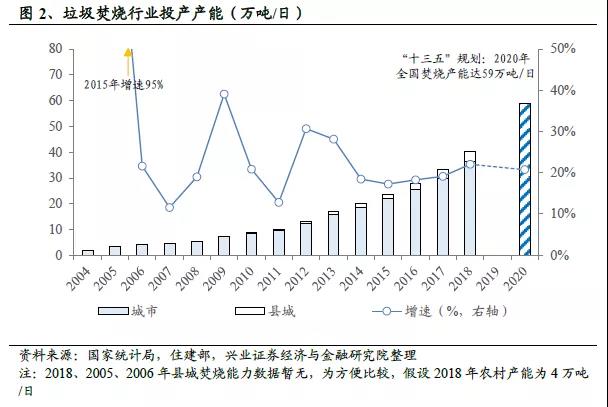

2005年起,《可再生能源法》出台鼓励发展垃圾焚烧产业,随后一系列利好政策相继出台,包括补贴电价(2006年、2013年)、增值税即征即退(2008年)、所得税三免三减半(2009年),行业订单开始爆发性增长,并于2012年起产能高速落地期,2012/2013年产能增速高达31%/28%,2014年起小幅放缓(20%上下)。根据十三五规划,2020年全国垃圾焚烧产能将达到59万吨,对应CAGR 2018-2020约为21%。(注:2018年县城焚烧能力数据暂无,为方便比较,假设2018年农村产能为4万吨/日)

行业格局相对稳定,主要上市公司2018年运营产能占市场的34%。从运营产能看,目前光大国际领先优势较为明显,2018年市占率达11.5%,剩余8家市占率在1.5%-4.0%不等。

1.2 行业层面:2012-17年新增投运产能 VS 2019年中标订单

市场下沉:2012-17年新增投运产能中县城仅占11.98%,而2019年中标项目中县城占比达40.97%。(1)2012-2017年新增投运产能集中于城市:2012-2017年全国累计新增投运产能19.93万吨/日,其中城市17.54万吨/日(占88.02%),而同期县城新增产能仅为2.39万吨/日(占11.98%)。(2)2019年县域订单爆发增长:截止2019年11月30日,经不完全统计,本年垃圾焚烧中标项目总规模约10.97万日/吨,其中县城产能占40.97%。

区域转移:2012-2017年新增投运产能中华东地区占51.51%,而2019年中标项目80%位于非华东地区。(1)2012-2017年新增垃圾焚烧投运产能中华东六省占半壁江山:2012-2017年,华东地区新增投运产能10.27万吨/日,占总增量的51.51%。(2)2019年河南、河北等中部省份成为重点开拓地区:截止2019年11月30日,本年新增的105个中标项目中仅有21个位于华东地区,合计规模约占总产能的17.64%。在其他地区中,河南省(25.85%)、河北省(19.92%)、辽宁省(9.97%)为产能增量主要来源。

-

工信部:水泥玻璃行业产能置换实施办法操作问答2020-01-07

-

投资超3亿的广东罗定市农村生活垃圾分类处理市场化运营项目的中标、成交公告2019-12-31

-

垃圾分类大力推进 餐厨垃圾的产能缺口仍然巨大2019-12-31

-

合肥再生水超九成用于补充河道 拟设置专业运营机构2019-12-28

-

未来5年中国化工园区的开发运营模式分析2019-12-28

-

国家绿色发展基金2020年启动运营2019-12-27

-

三钢闽光:中止与福建亿鑫钢铁有限公司钢铁产能合作2019-12-27

-

2020年钢铁产能置换将带来什么?2019-12-27

-

垃圾分类将促进湿垃圾处理需求放量 产能缺口极大2019-12-27

-

钢铁行业新一轮调整进行时:明年均价或下跌10% 产能置换在7000万吨以上2019-12-24

-

环保行业分析:格局重塑 运营为王2019-12-21

-

上海实业环境:湖南桃花项目完成提标改造并进入商业运营2019-12-20

-

广东揭阳74元/吨东径外草地垃圾填埋场运营管理项目(第三次)公开招标公告2019-12-18

-

环保+去产能——支撑高温煤焦油市场最有力的“稻草”2019-12-18

-

广东揭西县老虎坷垃圾填埋场垃圾处理运营项目公开招标2019-12-14