国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

全视角分析5家烟气治理公司投资价值(上)

全视角分析5家烟气治理公司投资价值(上)大气网讯:近年来,环境治理成果显著,尤其大气治理效果更为明显,北平城冬天里的阳光愈发温暖澄澈。从上市公司的成长性看,相比污水治理、固废处理、

大气网讯:近年来,环境治理成果显著,尤其大气治理效果更为明显,北平城冬天里的阳光愈发温暖澄澈。

从上市公司的成长性看,相比污水治理、固废处理、土壤修复等细分板块,以烟气治理为主业的上市公司成长性较好,企业的经营性现金流也是整个环保行业中较好的。

一、行业简析

目前,在国内二氧化硫、氮氧化物和粉尘等的污染源大部分来自燃煤,其中,火电行业一度是烟气污染主要领域,也是最近十多年烟气治理的重点方向。

根据中电联数据,2017年,全国已投运火电厂烟气脱硫机组容量9.4亿千瓦,已投运火电厂烟气脱硝机组容量10.2亿千瓦,分别占全国火电机组容量的95.8%和92.3%。目前脱硝、脱硫机组的安装率已经处于较高水平,行业高速成长期已经过去,存量市场大幅萎缩,竞争激烈,导致企业毛利率水平下降(下文详述)。

从天气改善的直观效果看,煤电领域的烟气治理效果显著。

随着相关环境保护政策的推进,烟气治理已由煤电行业延伸到非电领域,后者将是烟气治理最大的增量市场。

非电领域的烟气治理,主要是工业领域中的钢铁、水泥、石油化工、工业锅炉、工业窑炉(玻璃陶瓷等)等行业的烟气治理。

与火电行业相比,非电领域涉及的行业多、涉及地域广,并且污染物排放标准不统一,呈现行业多元化、中小型锅炉比重大以及周期性等特征,使得监管难度大,又叠加企业在烟气治理方面意愿较低,导致非电领域的烟气治理滞后于火电行业。

基于烟气治理市场发生的深远变化,本文分析的几家烟气治理公司在业务结构上正做相应的调整。选取的5家研究标的分别是龙净环保、清新环境、远达环保、中环装备、雪浪环境。

龙净环保收入规模最大,业务已从烟气治理延伸到固废治理、土壤修复、垃圾焚烧等环保领域,呈现多元化特点。

清新环境则是聚焦烟气治理,营收规模保持一定增长态势。

龙净环保与清新环境的经营模式完成不同,前者多元化布局,后者则是聚焦烟气治理业务,前者的营收规模一度超过后者40亿,然而,二者的净利润却相差无几(2017年)。

远达环保是由国电投控股、以环保为主业的上市公司,业务比较分散,具体包括脱硫脱硝、水务运营、生态修复和除尘设备制造等业务,最近几年营收几无增长。

中环装备中节能集团旗下唯一涉足环保产业的上市公司,2016年通过重大资产重组进入环保领域,随后通过并购切入污水处理设备生产领域,目前整体规模相对较小。

雪浪环境主要业务是垃圾焚烧发电和钢铁冶金领域烟气净化与灰渣处理,业务向危废处理延伸。收入规模整体小于前面4家企业。雪浪环境与中环装备的收入规模虽然保持增长,但是二者的净利润都出现明显下滑,可谓两个“难兄难弟”。

接下来看这几家公司的相关信息。

二、公司简介

(一)龙净环保

龙净环保 2000年12月上市,最初从传统的电厂脱硫脱硝拓展至非电、非气领域,目前国内烟气治理领军企业。

由于煤电企业的脱硫脱销市场高峰期已过,2018年起,该公司将重点从电力脱硫脱硝拓展至非电和非气领域,从收入结构可以看出。而龙净环保的应对策略则是布局环保领域的多个细分市场。

1、收入构成

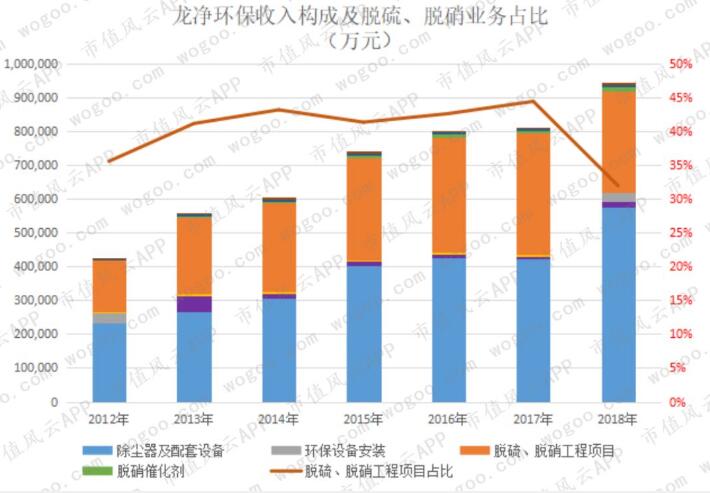

整体看,龙净环保的业务收入保持增长,2012年42.4亿元增长到2018年94.02亿元,年复合增长率14.19%。

龙净环保的两大业务是除尘设备和脱硫、脱硝工程(烟气治理业务),占总营业收入的90%以上,其中,龙净环保中的脱硫、脱硝业务占比均在40%以上(2013-2017年),2018年突然大幅下降至32%。

(注:上述脱硫、脱硝工程收入包括印尼国家电力项目,省略部分业务收入占比较小的项目)

2、在手订单

截止2019年上半年,龙净环保在手非电订单103.11亿,非电领域将成为业绩增长的主要来源。

3、资本运作

(1)外延并购。2018年1月和2019年6月先后收购福建新大陆环保和德长环保,进军水污染管理、固废治理、土壤修复、垃圾焚烧等环保领域。2018年新签VOCS合同1.37亿元,土壤修复合同0.17亿元,管带输送合同3.04亿元,工业污水处理合同1.81亿元。

(2)2019年8月,14.12亿元收购华泰保险4.90%股权,已支付全额股权转让款。

4、股权转让

控股股东变更。

2017年6月1日,福建阳光集团及其一致行动人通过协议转让的方式受让龙净实业(曾用名东正投资)100%股权,阳光集团及其一致行动人通过龙净实业间接持有上市公司17.17%股份,成为公司实际控制人;于2017年11月至2018年12月,通过设立的多项信托计划连续增持股份,截至2019年7月2日,龙净实业及其关联方合计持有公司股份2.68亿股,占上市公司总股本的25.04%。

5、融资情况

2019年8月发布公告,拟发行可转债募集资金不超过20亿元,募集资金计划主要用于平湖市生态能源、龙净环保输送装备及智能制造等项目。

截止12月20日,融资方案已上报证监会。

(二)清新环境

清新环境 2001年成立,2011年4月上市,主营业务是以工业污染治理,集大气污染治理技术研发、项目投资、工程设计、施工建设以及运营服务的综合服务商。

核心业务是燃煤电厂烟气脱硫脱硝除尘。

1、收入结构

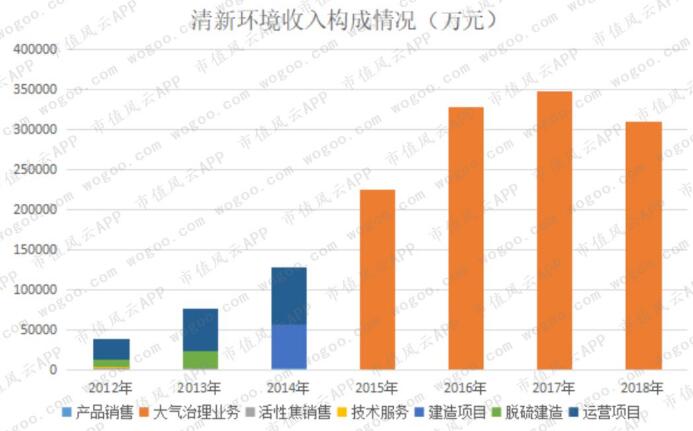

整体看,清新环境的业务收入在2012-2017年期间增长非常快,但在2018年出现小幅下滑。从2012年3.8亿增长到最高峰2017年的34.76亿元,年复合增长率高达一度高达60%。

清新环境的聚焦于烟气治理业务,2015年以来,大气治理业务占营业收入的100%。

2、新签订单

2019年8月新签订印度北方邦安帕拉D电厂(2x500MW)机组烟气脱硫系统包EPC总承包合同,合同金额4.8亿元;

3、资本运作

2019年7月9日,四川发展国润环境投资有限公司以24.85亿元的价格受让控股股东北京世纪地和控股有限公司持有的2.74亿股(占上市公司总股本的25.31%),前者成为上市公司新的控股股东,四川国资委成为实际控制人。

原控股股东北京世纪地和控股持股数下降至2.16亿股,持股比例为20.05%,为第二大股东。

4、融资情况

2019年9月16日,以不超过6.5%的年利率向控股股东借款8亿元。截止6月30日,未使用该额度。

(三)远达环保

远达环保 主要业务包括脱硫脱硝除尘工程总承包、脱硫脱硝特许经营、水务工程及运营、脱硝催化剂制造、除尘器设备制造及安装等。

该公司主要客户是煤电企业,主营业务是脱硫脱硝除尘工程及特许经营业务,受煤电存量市场大幅萎缩、且新建项目少,叠加煤电企业发电利用小时数受限等因素,直接影响企业营收规模的扩张,2013年以来营业收入在32-36亿之间窄幅波动。

为应对烟气污染市场的变化,远达环保首先采取的策略是调整会计估计和会计政策,其中投资性房地产以公允价值计量,或许今后其利润有相当部分来自投资性房地产的贡献。

1、收入构成

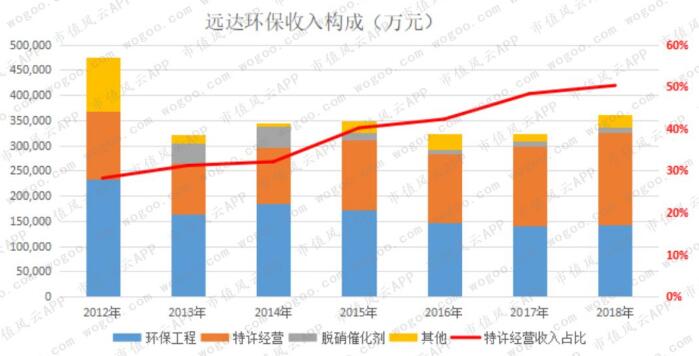

2012-2018年,远达环保的收入较稳定,保持在32-36亿之间,其中,特许经营收入占比稳定增长,从2012年的28.2%上升到2018年的50.3%。

(注:特许经营业务收入包括脱硫脱硝电价收入)

目前国内脱硫脱硝除尘工程的业务模式主要有两种。

第一种是工程总承包业务经营模式,即烟气治理企业通过参与项目投标签订合同,为业主提供脱硫脱硝除尘工程总承包服务,包括工程设计、设备和材料采购、施工、调试、试运行,最后竣工交付业主,从而获得工程建设收益。

该模式的结算方式一般是项目竣工验收完成后支付全部工程款的80-90%,结算周期一般不超过3年。

第二种是特许经营模式。

根据国家发改委和环保部的相关规定,火电厂将脱硫、脱硝业务以合同形式特许给烟气治理企业,由项目承接方承担脱硫、脱硝设施的投资、建设、运行、维护及日常管理,并达到合同规定的脱硫、脱硝排放标准,获得相应的电价补贴以及脱硫副产物所带来的收益。该模式的投资回收期较第一种模式很长,对项目承接方而言,资金压力更大。

远达环保中的特许经营业务收入即是第二种模式。

2、新签订单

2019年上半年,非电环保订单6.76亿元,主要是铝业、钢铁向化工、垃圾焚烧等领域;

中标了上海固废处置中心烟气项目、魏桥汇宏新材料烟气项目和山东京博石油化工烟气净化项目等;海外市场在印度区域中标鼓达(Godda)电厂 2×800MW 环保工程项目。

土壤修复方面,中标并按期完成了重庆川东化工厂磷污染土壤修复项目,已通过国家环保督察组验收。水务业务领域,中标华能海口电厂废水处理系统改造项目;中标上海奉贤柘林、上海崇明中车等项目的设备供货。

3、诉讼案件

2019年半年报披露,截止2019年6月31日涉及6起诉讼,涉案金额约6.6亿元。远达环保均为起诉方,若案件得以顺利解决将对上市公司业绩产生积极影响。

4、关联交易

2019年上半年,与国电投资集团所属企业发生脱硫、脱硝、除尘EPC(含脱硝催化剂)业务合同金额为1.88亿元;脱硫、脱硝特许经营业务收入金额6.18亿元,脱硫、脱硝特许经营关联支出金额2.22亿元,水务业务合同金额3630万元。

5、会计估计、政策变更

(1)会计估计变更

自2019年1月1日起,公司光伏发电设备折旧年限由15年变更为20年,预计本年度将减少固定资产折旧额约120万元,增加利润总额约120万元。

(2)会计政策变更

自2019年1月1日起,投资性房地产核算模式由“成本法”变更为“公允价值计量”。

6、重要股东股权变更

原第二大股东重庆市能源投资集团有限公司及其全资子公司重庆市能源投资集团物资有限责任公司、控股子公司重庆天府矿业有限责任公司与重庆市城市建设投资(集团)有限公司签订了《股份转让协议》,将所持公司无限售流通股共计6698万股,协议转让给重庆市城市建设投资(集团)有限公司,2019年3月办理完成本次协议转让过户登记手续。

公司第二大股东变更为重庆市城市建设投资(集团)有限公司,持股6698万股,持股比例为8.58%。

(四)中环装备

中节能集团是唯一一家以节能环保为主业的央企业,其业务分布在国内30多个省市及境外60多个国家和地区。中环装备是中国节能环保集团旗下唯一正式涉足环保产业的上市公司。

2016年10月,上市公司通过并购中节能旗下的六合天融环保科技有限公司,由变压器设备进入成节能环保装备、大气综合治理、环境监测与智慧环境(大数据)服务等相关领域。

收购的六合天融主要从事烟气治理综合服务,以EPC工程类业务为主,面向电力、钢铁、冶金、造纸等行业客户。

1、收入构成

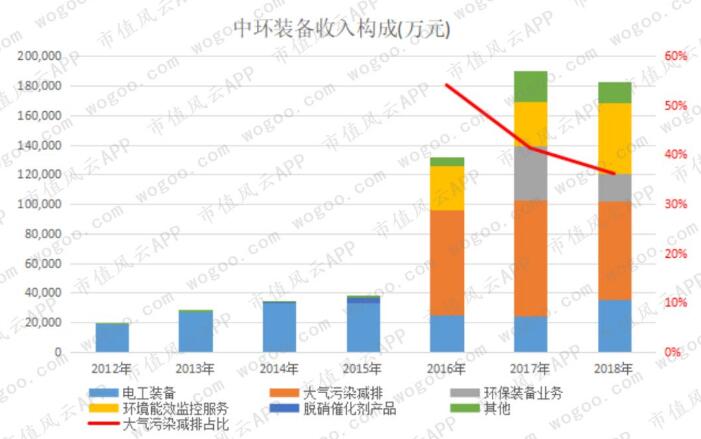

中环装备重组前后收入规模发生非常大变化,重组前收入峰值2015年的3.86亿元,重组后收购规模接近20亿(2017-2018年)。2016-2018年大气污染减排收入(不包括环保装备业务)均在6.5亿元以上,占营业总收入的36%以上。

2、重大合同

(1)三级子公司标天融科技作为牵头人,中标3.3亿亿西安智慧环保项目。

(2)2018年年9月,公司中标延庆保项目,这是国内首个智慧环保PPP项目,针对2019年年园博会、2022年年冬奥会。

(3)2018年年11月,公司中标5000万元宁夏水质监测项目合同。

(4)2018年年11月,公司标中标5062万元国家空气站订单。

3、资本运作

(1)通过增发以7.14亿元价格收购污水污泥保设备专家兆盛环保99.18%股权。形成3.6亿元商誉。业绩承诺,2017-2019年扣非净利润分别不低于0.56亿元、0.67亿元、0.79亿元。

同时募集4.1亿元配套资金,其中,中节能集团3亿元现金认购配套募集资金。

(五)雪浪环境

雪浪环境成立于 2001 年,控股股东是杨建平家族。

2003 年开始涉足垃圾焚烧烟气治理业务,目前已成为国内垃圾焚烧发电和钢铁冶金领域烟气净化与灰渣处理规模企业。2014 年 6 月上市,同年收购无锡工废处置公司,进军危废处理领域。2019年4月收购南京卓越环保51%股权,加大布局危废处理业务。

烟气净化业务与灰渣处理业务的主要应用领域为垃圾焚烧发电和钢铁冶金行业,相关产品主要用于净化垃圾焚烧及钢铁冶炼过程中产生的烟气和飞灰,减少二氧化硫、氮氧化物、粉尘及PM2.5等有害物质的排放。

1、收入结构

雪浪环境营业收入增长很快,从 2012 年的 3.8亿元增长至 2018年的9.6亿元,年复合增速达 16.6%。烟气净化系统设备是主要产品,占营业收入比重也很大,2018年达64%。

2019年上半年营收和净利润继续保持较快增长,其中原因下游垃圾焚烧发电行业的景气度较高,对烟气净化系统的需求增加,订单同比快速增长,带来业务收入的快速提升;另一方面是南京卓越纳入合并范围导致投资收益增加。

2、订单情况

(1)2019 年 9 月 16 日与福山环保签订了《福山循环经济产业园生活垃圾应急综合处理项目烟气净化系统采购及相关服务项目采购合同》,合同总价3.25亿元。

(2)2019 年 9 月 16 日与增城环保签订了《广州市第六资源热力电厂二期工程烟气净化系统采购及相关服务项目采购合同》,合同总价2.16亿元。

3、资本运作

2019年4月收购,以4.9亿元现金收购南京卓越环保科技有限公司(以下简称“南京卓越”)51%的股权。南京卓越工业危险废物综合处置项目位于南京市浦口区环保产业园,项目拥有2万吨/年回转窑焚烧工艺、3万吨/年物化工艺及2.5万吨/年安全填埋工艺,项目均已完工。

4、股权转让

2019年10月14日,雪浪环境实控人杨建平家族等与新苏环保签订股份转让协议,向后者转让合4303万股,占总股本的20.67%。转让完成后,杨建平家族仍持有上市公司34.94%的股权,仍为实控人。

三、财务指标分析

环保行业一个重要特征就是资金需求大且回收周期长,作为细分领域的烟气治理业务也是如此。不管是工程总承包业务经营模式,还是特许经营模式都需要前期投入,项目承接越多,资金需求量越大,也就越考验烟气治理企业的融资能力。

此外,烟气治理的需求方集中在煤电、钢铁、冶金、水泥、石油化工以及垃圾焚烧等重资产行业,企业的体量普遍较大,往往掌握议价主动权。

而能够与这些体量较大的企业平等对话的只能是烟气治理的龙头企业,这在一定程度上使得烟气治理业务在向龙头企业集中。

(一)成长能力分析

1、营业收入比较

从上述5家公司的营收来看,除远达环保外,其他4家公司均保持增长趋势。

营业收入比较中,龙净环保居于首位,增长趋势非常明显,远超于另外4家公司,2018年已接近百亿规模。清新环境在2017年超过远达环保,但在2018年增长放缓;远达环保最近几年基本原地踏步,5家公司中是唯一一家年复合增长率为负值的公司。中环装备收入规模快速增长主要在2016年装入六合天融环保公司导致的。

雪浪环境是5家公司中收入规模最小的,并且没达到10亿元级别。

2、净利润比较

在净利润的比较中,发现非常有意思的现象:2015年,清新环境的营业收入仅仅龙净环保的1/3,但是同期二者的净利润却只相差8%,2016年清新环境的净利润超过龙净环保。

显然两家公司所采取的经营策略是不同的,龙净环保以规模为主,清新环境则以利润为主。

至于是规模重要还是利润重要,只能是仁者见仁智者见智。

远达环保在2016年以后,净利润均低于清新环境,并且呈现逐年下降趋势。

2016-2018年,中环装备的营业收入是同期雪浪环境是的2倍,但是,二者的净利润却相差非常小(二者曲线重合)。此外,这两家公司净利润逐年下滑,与营业收入增长相悖,明显增收不增利。

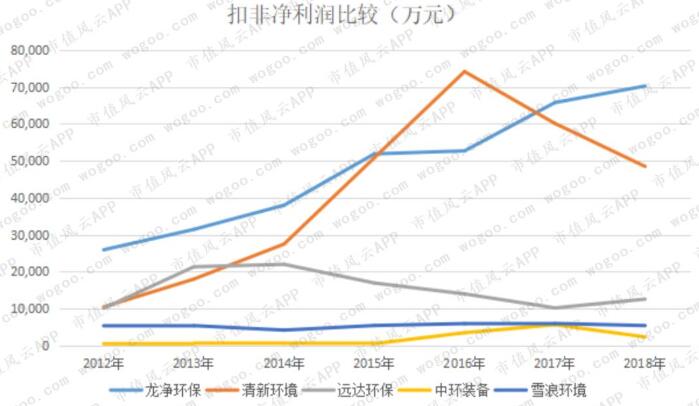

3、扣非净利润比较

扣非净利润变动情况与净利润相近。6家公司中,只有龙净环保的扣非净利润保持增长趋势;2017-2018年,清新环境的扣非净利润出现下滑;中环装备的扣非净利润在2018年大幅下降;雪浪环境的扣非净利润非常稳定,长期保持在5000万元上下;

从营业收入、净利润及扣非净利润看,龙净环保均保持增长趋势,清新环境的营收规模虽然远小于龙净环保,但是,净利润却与之相差很小。

远达环保的营收规模虽与清新环境相当,但是,其净利润、扣非净利润却远远小于清新环境,并且最近几年呈现明显下降趋势。

中环装备的营业收入虽是雪浪环境的2倍,但是二者的净利润却是神同步,从净利润的下降趋势看,二者是难兄难弟。

-

徐州拟投67亿元治理奎河 近20亿投资采用PPP模式2019-12-31

-

华为拿下4.45亿元智慧水务大单!2019-12-31

-

长江生态环保集团有限公司与宣城市签订合作框架协议2019-12-31

-

贵州水务股份联合中标6.4亿元长江经济带贵阳经济技术开发区流域生态综合治理工程PPP项目2019-12-31

-

贵州水务中标32.94亿元遵义市湘江河综合治理PPP项目2019-12-31

-

未来3年南京溧水区将投入30亿元治水2019-12-31

-

龙净环保20亿元可转债发行申请获证监会无条件通过2019-12-31

-

项目动态|总投资6.6亿元 尉氏县垃圾焚烧发电项目开工奠基2019-12-31

-

德创环保完成对印度子公司增资2019-12-31

-

标准规范 | 活性炭法烧结球团烟气净化工程设计标准(上)2019-12-31

-

国祯环保:7名董监高合计减持204.75万股 减持计划实施完成2019-12-31

-

重庆国有重点企业拟与远达环保成立合资公司 拓展土壤修复、矿山修复市场2019-12-31

-

节能环保行业定义及分类 2020年产值将超过8万亿元2019-12-31

-

江苏海安环保产业提速显效2019-12-31

-

环保行业混改提速迎新格局 民企轻资产模式助力转型2019-12-31