国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

关注|垃圾焚烧发电企业分析

关注|垃圾焚烧发电企业分析固废网讯:平日里,当我们经过垃圾场时,对其都会嗤之以鼻,唯恐避之不及。可是,在成千上万吨的垃圾之下,其实,这其中还埋着一门极具前景的生意。比如说,这个行业

固废网讯:平日里,当我们经过垃圾场时,对其都会嗤之以鼻,唯恐避之不及。可是,在成千上万吨的垃圾之下,其实,这其中还埋着一门极具前景的生意。比如说,这个行业天花板高、护城河宽、成长确定性强,甚至还能够孕育出数千亿市值企业。譬如,在美国已经诞生了两家千亿市值的巨头:美国废物管理公司(WM)和共和废品处理公司(RSG),当前市值分别为477亿美元(约合人民币3351亿元)、278亿美元(约合人民币1953亿元),这两只股票,在过去都走出了大牛股形态。

相较于发达国家,我国的垃圾焚烧处理占比仍相对较低,2018年为45%左右,而欧美大多数发达国家比例基本保持在70%以上。

此外,根据中国固废网E20研究院测算,到2020年,我国垃圾焚烧处理率将达到50%,市场投资空间、建设空间约在1,000亿元左右,其中运营规模将达到300亿。可以看出,这个市场空间还是美滋滋。

下面,就固废行业,谈谈我的几个看法及本次分享的大致框架:

首先,这个行业护城河较宽,进入壁垒大,经营模式稳定,行业增量空间仍具备;

其次,收入端来看,包括垃圾处理收入和上网电费。前者的关键在于经济发达与否及竞标项目(与政府的关系),后者包括上网发电量和上网电价,其中,上网发电量由装机容量和利用小时数决定;

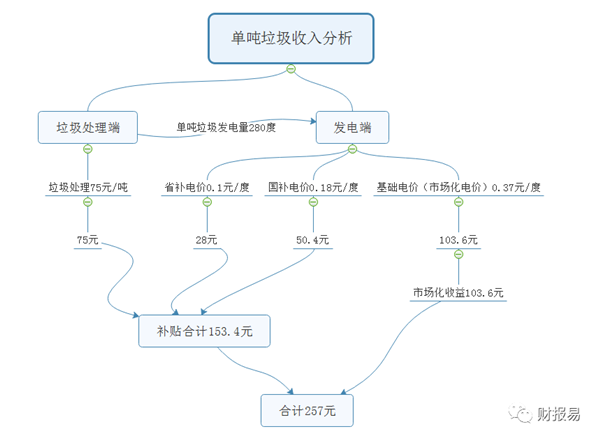

再者,对单吨垃圾收入做个简要分析;

接着,对此行业投资机会的挖掘;

然后,对垃圾焚烧发电行业主要企业的经营数据做个对比;

最后,对增值税退税收入占比做个简要点评。

一、垃圾焚烧发电行业概述

对于环保行业而言,由于其现金流弱的一逼,这也让众多投资者避而远之,尤其是相关企业的暴雷,例如被媒体质疑过的三聚环保、神雾环保、深陷债务问题的东方园林。。。

但是,我们做投资,不能因为环保行业一些企业暴雷,就否定其发展前景,因为相关企业有问题是其本身就有问题,就犹如之前爆出的康美药业一样,在连续三日跌停以后,遭受质疑。但是,医药股不等于康美药业,康美也不仅仅是医药股,此逻辑放于环保行业同样适用。因此,环保行业中的固废还是有机会可循的。

回到正题,固废行业有几个特点:必须有政府许可的特许经营权、前期投资成本大、回收期长等。也正是因为这几个特点,也决定了这个行业的经营模式较为稳定。

1、护城河较宽

资金密集型:日处理能力为1000吨的垃圾焚烧发电厂,吨投资成本为45万元,资金投入成本为4.5亿元。

特许经营:特许经营权为30年,其中2年建设期,28年运营期。

因此,这个行业是真很烧钱,如果其他企业轻易进入,则必须有特许经营权、强大的现金流和融资能力等。这也就构筑了固废领域的护城河。

2、经营模式稳定

1)原材料供应稳定

与一般企业在原材料采购而言,是需要付出成本购买,而垃圾处理的上游原材料不需要采购不需成本,而且由政府免费提供,还能收取垃圾处理费,垃圾焚烧后还能用来发电,享受上网电价。

2)谈谈BOT及BOO项目

相同点:都是利用私人投资承担公共基础设施项目;

不同点:在BOT项目中,在特许期结束后必须将项目设施交还给政府,而在BOO项目中,项目公司有权不受任何时间限制地拥有并经营项目设施;

所以,在运营期内,不管是BOT还BOO模式,项目建成后要计入无形资产。当然,对于BOO而言,过了运营期后,就可以计入固定资产了。

为此,我认为,固废领域护城河深,而且赛道也宽,只不过这类企业前期需要大量的投资。但是,当项目正式运营以后,后续不需巨额的资本开支,现金流自然会随之而来。

3、供需端

1)需求端:18-19年,复合增速17%

根据规划,到2020年,全国城镇生活垃圾产能要达到59.14万吨/日,2017年为33.14万吨/日,也就是说,2017-2020年每年需要增加8万吨/日的垃圾焚烧处理能力,2018-2020年均复合增速将达到17.1%。

2)供给端:光大国际是龙头,上海环境紧随其后

在上市公司中,在建和待建储备项目较为充足,平均约有将近一倍产能的扩张空间。而且,在环保领域的水处理、大气治理、监测、固废四大板块中,固废板块现金流是最好的,而且垃圾焚烧发电行业体量最大、集中度最高、容易出龙头企业。

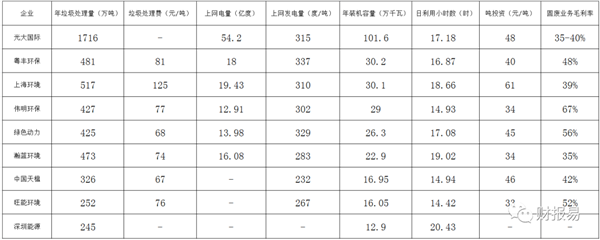

2018年,主要上市公司年垃圾处理量规模(已运营)排名:

光大国际、上海环境、粤丰环保、瀚蓝环境、伟明环保、绿色动力、中国天楹、旺能环境、深圳能源,分别对应1716万吨、517万吨、481万吨、473万吨、427万吨、425万吨、326万吨、252万吨、245万吨。

二、垃圾焚烧营收分析

垃圾焚烧运营收入包括垃圾处理收入和上网电费收入,前者占比20-30%,后者为70-80%。

1、垃圾处理收入(占比20-30%)

1)垃圾处理量:与垃圾产能规模有关,尤其是城镇化发展及政策支持,例如垃圾焚烧占比提升。

2)垃圾处理费:垃圾处理服务费单价为75元/吨,这主要是由项目竞标决定,即与政府关系如何是关键点。

3)此处的关键要点分析:经济发达与否、人工运营成本、政府议价能力强弱。

2、上网电费收入(占比70-80%)

这部分主要包括由上网发电量和上网电价组成,其中,上网发电量由装机容量和利用小时数决定。(这部分的数据,笔者会在后面谈到)

在笔者看来,决定上网发电量的因素主要垃圾焚烧发电企业的自用电率和吨垃圾发电量。

1)先看自用电率方面。

自用电率占比高低与焚烧炉工艺有关,即采用流化床技术,则毛利率较低,因为耗用较多的煤等辅助燃料等,运营成本高;若采用炉排炉技术,则毛利率较高,因耗用较少动力能源等,运营成本低。当然,未来方向是,焚烧设备技术改进,即炉排炉替代流化床,可以提升毛利率。

原因在于流化床项目:

其一,燃烧温度低,需要掺煤助燃,成本受煤价影响波动较大;

其二,烟气排放中CO等指标达标难度差,飞灰产量大,环保处置成本高;

其三,流态化的固体颗粒对炉墙损害较大,导致锅炉故障率高,停产检修较多,影响稳定运行。

以旺能环境为例,自用电率约20%,主因系大部分采用流化床技术(行业一般为15%-16%),未来公司炉排炉逐步替代流化床。

2)再看吨垃圾发电量。

这与焚烧炉系统和垃圾热值(发电利用小时数)有关。

例如,在焚烧炉系统方面,有自产垃圾焚烧系统的企业,焚烧炉运行热效率高且稳定性强,发电量就高。例如,代表企业:光大国际、伟明环保、中国天楹。

再看垃圾热值方面,发达地区生活垃圾热值一般较高,发电量也高,这垃圾分类推广、经济发展水平高低、生活习惯有关。垃圾热值高低最有代表性的指标就是发电利用小时数。其中,日发电利用小时数为19-20小时区间的企业有上海环境、深圳能源、瀚蓝环境,基本为满负荷运营;而光大国际、绿色动力、粤丰环保、中国天楹、伟明环保、旺能环境为14-17小时左右,则相对低点。

3)最后再看上网电价方面。

主要由三部分组成,对于单吨垃圾发电量280度而言,按照0.65元/度电计算,其中,这6毛5的电价中,基础电费(市场化电价,即当地脱硫燃煤机组标杆上网电价)为0.37元/度电左右(各地不同),省补电价0.1元/度电,国补电价0.18元/度。

三、单吨垃圾收入分析

数据来源:券商研报整理

从上图来看,不难看出,1吨垃圾产生的257元收入中,政府补贴占了总收入的6成左右,其中,处理费收入和省补及国补收入分别各占3成。最后就是市场化占比为4成。所以,一旦政府补贴取消了,对整个行业来说是致命的打击!

四、竞争优势比较

最后,就来谈谈这个行业的投资机会挖掘,主要从5个方面:应收账款、毛利率、融资成本、偿债能力、技术改造。

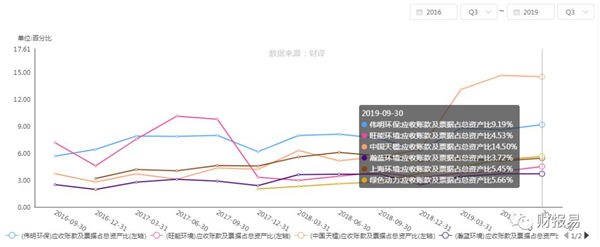

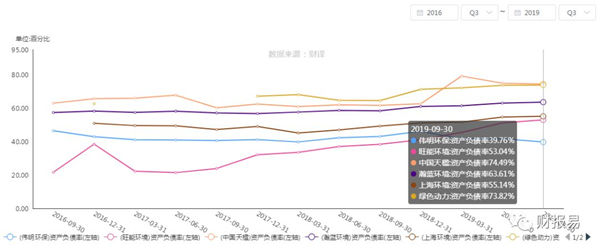

1、 应收账款

应收账款可反映垃圾焚烧发电企业与政府的关系及所处行业地位,进而判断是否拥有一定的议价权。

看下图,应收款项目占总资产比例最高的是中国天楹,达到了14.5%,这主要与公司在2018年耗资88亿元左右收购了西班牙全球最大固废公司Urbaser有关,这家公司并表后应收账款暴增。

其次,伟明环保的应收款占总资产比例在9%左右,而上海环境、绿色动力在5.5%左右,旺能环境和瀚蓝环境则相对较低,分别仅为4.5%和3.7%。

也就是说,相对而言,旺能环境、瀚蓝环境、上海环境及绿色动力,在中标方面,与政府关系处理的应该不错。尤其是旺能环境,公司作为民营企业,与具备国企背景的其他三家企业在拿项目方面,相对处于弱势地位,但是公司应收款方面能够做到这么低的比例,说明其与政府打交道能力具备一定的实力,与政府关系方面保持较好关系。

数据来源:财译数据平台

2、毛利率比较

通过毛利率进行比较分析,可以显示成本控制的能力,同时也可体现业务盈利能力情形。

在环保标准逐渐严格下,是否能做到运营环节的成本控制。这个可以通过垃圾焚烧发电企业的固废业务毛利率来对比,具体数据如下:

第一档次:50%-65%,代表企业有伟明环保、绿色动力、旺能环境;

第二档次:35%-45%,代表企业有粤丰环保、中国天楹、上海环境、光大国际、瀚蓝环境;

第三档次:低于30%,代表企业有启迪环境、盈峰环境、盛运环保。

对比数据后,不难看出,伟明环保、绿色动力、旺能环境毛利率较高,即成本控制能力较强。

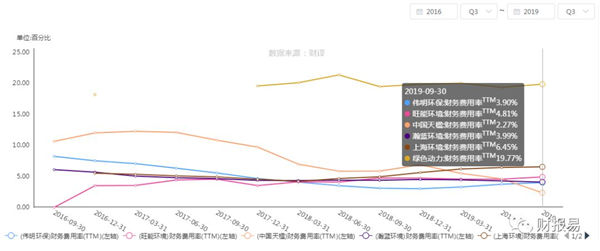

3、低融资成本

较低的融资利率,可以节约财务费用,所以,融资成本是否足够低,对垃圾焚烧发电而言,是很重要的。

财务费用率最高的是绿色动力,高达20%。上海环境和旺能环境则分别为6.5%、4.8%,瀚蓝环境和伟明环保则分别为4%左右的水平,中国天楹最低,仅为2.3%。

由此也可看出,对于财务费用率,行业普遍在4-6%,而绿色动力长期高达20%,这与公司在建项目不断增加导致资金需求大有关。而中国天楹低到2%,这与公司2018年并表西班牙固废龙头有关,导致收入增加、分母增大,而以往公司这个比例比较高。

数据来源:财译数据平台

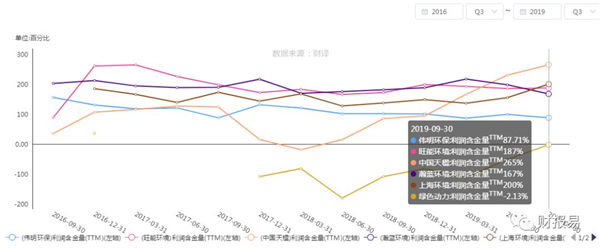

而从盈利质量角度分析,绿色动力利润含金量长期为负数,中国天楹没有并表前现金流也不好看。

数据来源:财译数据平台

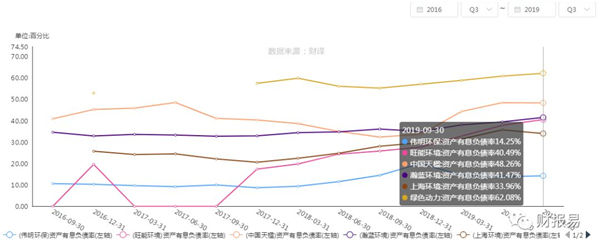

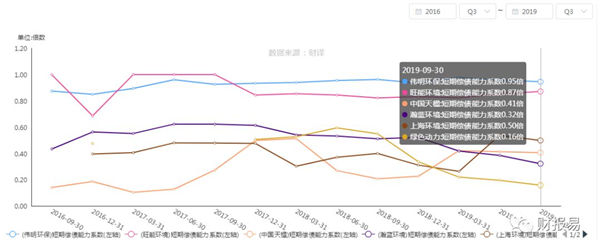

4、偿债能力是关键

从资产负债率来看,绿色动力和中国天楹较高,大致在74%左右;其次是瀚蓝环境,为63%;上海环境、旺能环境则相对较低,为53-55%,而伟明环保最低,仅40%。

数据来源:财译数据平台

从资产有息负债率来看,绿色动力、中国天楹是比较高的,分别为62%、48%;瀚蓝环境和旺能环境为40%左右,上海环境则只有34%,最低的是伟明环保,仅为14%。

伟明环保的负债率之所以那么低,其实与上面谈及的产能投放有关,即伟明环保的新增产能项目少,大多都是前几年已经建好的项目,因此不缺钱,也就没必要对外举债。而绿色动力、旺能环境、中国天楹、上海环境的负债率较高,与其近年新增产能多从而外借资金多,所以负债率相对而言较高。

数据来源:财译数据平台

从偿债能力角度来看,伟明环保和旺能环境的短期偿债能力系数为0.9左右,处于较为合理的水平。而上海环境、中国天楹、瀚蓝环境则分别为0.5、0.4、0.3,尤其是绿色动力,仅为0.16,由此不难看出,几家企业短期偿债能力压力凸显。

数据来源:财译数据平台

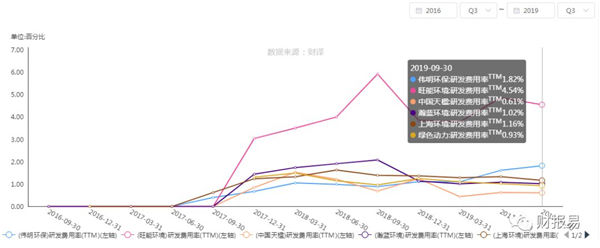

5、技术改造:通过技术进步提升垃圾发电量

关于技术改造,主要还是看垃圾焚烧发电的研发费用率,即研发投入占收入比例。旺能环境的研发费用率长期高于可比较公司,这也可以看出,公司是愿意投钱进行技术改造的,这很可能与公司进行炉排炉技术替代流化床技术有关,从而通过技术改造方式提升垃圾发电量。

数据来源:财译数据平台

五、同业经营数据对比

下表的数据是来源于2018年各公司年报摘录,是关于垃圾焚烧发电行业主要企业的主要经营数据对比。

数据来源:上市公司年报

垃圾处理量方面,最高的是光大国际,年垃圾处理量高达1700万吨,这主要是由其装机容量决定的。最低的是深圳能源和旺能环境,年垃圾处理量仅为250万吨左右。

垃圾处理费方面,最高的是上海环境的125元/吨,其他则普遍在70-80元/吨范围内。

日利用小时数方面,较高的是深圳能源、瀚蓝环境、上海环境,18-20时/日区间;相对而言较低的有,旺能环境、中国天楹、伟明环保,在14-15时/日区间。

也正是因为日利用小时数的高低,一定程度上将垃圾焚烧发电企业的吨上网电量做出了一个分水岭,即关于吨上网电量高低比较方面,这里又分为较高档次和较低档次两个档次。

具体来看:

较高档次:吨上网发电量为300-340度电的企业有粤丰环保、绿色动力、光大国际、上海环境深圳能源、伟明环保,分别对应吨度电数据:337、329、315、315、310、302。

较低档次:230-290度电/吨的代表企业有瀚蓝环境、旺能环境、中国天楹,分别对应吨度电数据:283、267、232。

最后,从吨投资来看,旺能环境、伟明环保、瀚蓝环境是比较低的,吨投资成本为33-44元/吨。

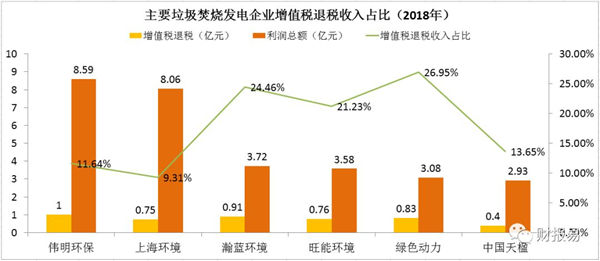

六、须注意增值税退税收入占比较高

今年年4月,生态环境部例行发布会上,对超标排放的垃圾焚烧发电厂采取核减电价补贴,限制享受增值税“即征即退”政策措施,以经济手段提高企业的违法成本,促进企业环境管理水平提高。

所以,对于增值税退税收入占比较高水平的公司而言,即未来超排企业的盈利能力将受到巨大影响,叠加核减电价,最后将被逐步淘汰,行业集中度持续提升,利好行业内优质运营公司。

因此,绿色动力、瀚蓝环境及旺能环境由于增值税退税占比较高,一旦未来企业排放不达标,对其收入影响是较大的。

数据来源:券商资料

备注:瀚蓝环境为南海绿电和瀚蓝厦门营业利润之和。

小结

综合来看,垃圾焚烧发电行业属于非周期性行业,如果政府补贴政策落实,则现金流稳定,且成长确定,而且盈利能力较强,不失为一个不错的行业选项,具备一定的投资价值。

-

盈峰中联环境新能源车辆助力济南打响蓝天保卫战2019-11-28

-

博天环境签订战略合作框架协议 拟引入诚通生态为战投2019-11-28

-

三聚环保大跌近7% 副董事长部分股票存在平仓风险2019-11-28

-

它变了!盘点近两年更名的那些环保企业2019-11-28

-

再现跨界!76亿广西玉林水系环境综合整治提升PPP项目花落玉林交通旅游投资集团2019-11-28

-

生态环保市场发展现状、海绵城市规划、生态修复市场规模、矿山恢复治理、水土保持及生态工程投资发展分析2019-11-28

-

环保水处理行业的发展趋势研究2019-11-28

-

投资近6亿的四川省资阳市安岳县生活垃圾环保发电PPP项目公开招标采购公告!2019-11-27

-

湖南环境厅关于湖南省重点行业企业用地土壤污染状况调查检测实验室筛选现场检查及标样考核结果的公示2019-11-27

-

科林环保:东诚瑞业所持609.14万股被冻结2019-11-27

-

2.245元/吨!联泰环保联合体预中标广东省汕头市西区污水处理厂及配套管网PPP项目(第二次)2019-11-27

-

伟明环保:嘉伟实业解除质押769.5万股2019-11-27

-

旺能环境:实控人解押1479万股及质押1480万股2019-11-27

-

“第二届工业烟气深度治理高峰论坛”成功举办 翰蓝环保科技(上海)有限公司助力超低排放2019-11-27

-

新三板公司仕净环保拟A股IPO 已于7月24日上市辅导备案2019-11-27