国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

规模多大?龙头有哪些?一文了解水泥窑协同处置危废行业现状及发展趋势

规模多大?龙头有哪些?一文了解水泥窑协同处置危废行业现状及发展趋势固废网讯:摘要: 随着我国工业化水平的不断提高,工业危废的产生量与日俱增,如果这些危废得不到安全有效的处置,势必会

固废网讯:摘要: 随着我国工业化水平的不断提高,工业危废的产生量与日俱增,如果这些危废得不到安全有效的处置,势必会严重污染环境和危害人类健康.传统的危废处置工艺,已无法完全满足日益凸显的危废处置产能缺口.因此,寻求科学、 合理的危废处置方式,实现危废的"减量化、 无害化、 资源化",是当前环保领域亟需解决的课题。

近年来, 随着环保法规的陆续施行、危废政策的不断完善以及环保督察和环保执法的常态化, 促使我国危废产生量高速增长。根据2018中国统计年鉴, 2017年全国危废产生量6936.89万吨, 较2016年增加1589.59万吨。我国传统的危废处置工艺———焚烧和安全填埋, 因其各自的局限性已无法完全满足日益凸显的危废处置产能缺口。近年来, 水泥窑协同处置危废工艺以建设周期短、投资少、运营成本低及不产生飞灰和炉渣等优势, 已引起众多水泥和环保企业的关注, 在危废处置领域发展迅速, 已成为传统危废处置工艺的重要补充。本文重点阐述了我国水泥窑协同处置危废行业的现状和发展趋势。

1 我国水泥窑协同处置危废行业现状

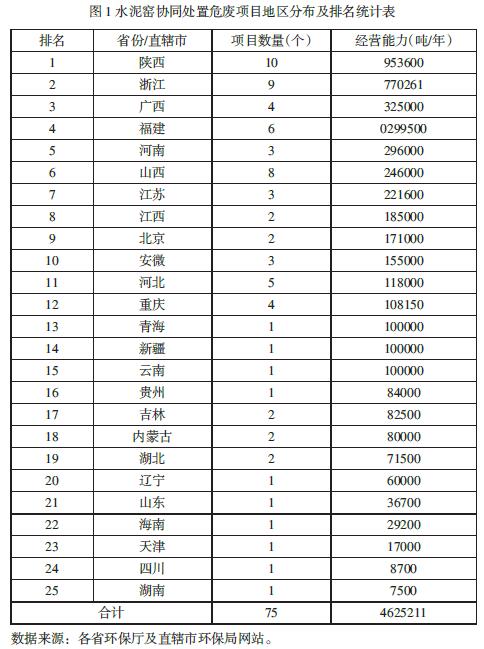

截至2019年7月, 我国已取得危险废物经营许可证的水泥窑协同处置项目75个(不含港澳台地区), 分布于25个省份或直辖市, 核准规模462.52万吨, 占全国核准规模(2019年1月31 日统计数据8696.2 万吨) 的5.32%, 平均处置能力6.17万吨/个, 具体项目分布情况见表1。

根据表1知, 核准规模前五的省份分别为陕西、浙江、广西、福建和河南, 合计核准规模占全国水泥窑协同处置危废总核准规模的57.17%。目前, 广东、上海、黑龙江、宁夏、甘肃和西藏6个省市仍无已投运的水泥窑协同处置危废项目。

水泥窑协同处置危废项目操作模式主要有三种:

1) 水泥厂自主投资运营模式;

2) 环保公司与水泥厂合资合营模式;

3) 环保公司独资运营模式。

目前, 我国水泥窑协同处置危废项目中75%采用自主投资运营模式, 18%采用环保公司独资运营模式, 仅有7%采用合资合营模式。由此可见,行业主流模式是自主投资运营, 而另外两种合作模式占比较小的原因除了水泥厂的意愿外, 还受到合作各方的股权划分、利益分配、风险分担等一系列复杂问题的影响。当前协同处置企业中, 不考虑在批、在建项目能力, 海螺创业依托海螺集团和尧柏集团分布在全国的水泥生产基地, 以16个项目合计经营能力132.86万吨/年排名全国第一; 红狮以10个项目合计经营能力83.4万吨/年排名第二; 金隅冀东以13个项目合计经营能力48.5万吨/年排名第三。这三家企业合计项目总数39 个, 占比全国协同处置危废项目的52%, 合计经营能力264.76万元/年, 占比57%, 逐渐形成以海螺创业、红狮和金隅冀东为首的行业龙头企业。

2 我国水泥窑协同处置危废行业发展趋势

2.1 协同处置能力快速释放

我国有1700余条水泥生产线, 预计有200~300条符合协同处置危废项目建设条件。当前已取证项目75个, 在批、在建项目近100个, 整个行业处于爆发期。2017年,新增协同处置危废项目19个, 新增产能104万吨/年; 2018年, 新增项目26个, 新增产能166万吨/年, 产能已开始加速释放。预测至2020~2021年, 水泥窑协同处置危废产能将翻一倍。

2.2 更多水泥集团进军协同处置危废领域

目前, 行业三甲分别是海螺创业、红狮和金隅冀东, 三家企业总产能已超过整个行业产能的一半。随着环保政策的引导和危废行业的火热, 中国建材、台泥、葛洲坝、华新、华润、山水等大型水泥企业集团已进入或正在进入协同处置危废领域, 未来行业三甲的排名将面临后来者的不断挑战和冲击。

2.3 协同处置能力分布更均衡

我国已有25个省份或直辖市的协同处置危废项目已投运。但是, 产废大省山东和江苏的协同处置能力与其产废量严重不匹配, 两省未来发展潜力巨大。此外, 暂无协同处置危废能力的广东、甘肃和青海三省, 已有多个在批、在建项目。随着这些地区不断发展, 协同处置危废项目陆续投产,我国水泥窑协同处置危废产能的分布将更加均衡。

-

市城市管理局:莆田市进一步强化餐厨垃圾收运处置管理2019-11-07

-

浙富控股整合危废一体化处置资产 缔造国内危废新龙头2019-11-07

-

四川省首家集中经营模式水泥窑协同处置危险废物项目通过专家评审2019-11-06

-

中晶技术|水泥行业无氨脱硝前景可期!2019-11-06

-

叶林环保签山东滨州5亿元危废处置利用项目!2019-11-06

-

淮安市城市管理局市区污水处理厂污泥焚烧处置特许经营咨询服务采购项目磋商公告2019-11-06

-

新疆:油气田含油污泥处理及处置利用污染控制技术要求(征求意见稿)2019-11-06

-

哪些因素决定污泥处置的总费用?2019-11-05

-

江西:规范医疗垃圾处置 医疗垃圾袋有了“身份证”2019-11-05

-

杭州市审计局关于杭州市工业固体废物和危险废物处置监管情况专项审计调查结果的公告2019-11-05

-

工信部:前9月全国水泥产量16.9亿吨 同比增长6.9%2019-11-04

-

危险固废处置与管理探讨2019-11-04

-

中建材董事长:可以给水泥厂提环保标准 不能一关了事2019-11-04

-

利用生活垃圾焚烧协同处理处置市政生活污水厂污泥研究2019-10-26

-

总投资约60997万元 合肥市县域规模最大的餐厨垃圾处置项目即将启动招标2019-10-26