国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

科创板IPO环保企业实力大比拼 行业增长潜力仍待挖掘

科创板IPO环保企业实力大比拼 行业增长潜力仍待挖掘大气网讯:从上世纪70年代末至今,随着工业生产和城市发展规模扩大,我国生态环境日益严峻,社会各界对环境问题愈发重视,国家及时制定

大气网讯:从上世纪70年代末至今,随着工业生产和城市发展规模扩大,我国生态环境日益严峻,社会各界对环境问题愈发重视,国家及时制定出台了一系列环境保护政策和制度,环境保护事业步入有序发展时期。

据国家统计局披露,80年代初期,全国环境污染治理投资总额每年为25-30亿元,到80年代末期,投资总额超过100亿元;“九五”期末,投资总额达到1010亿元,占同期国内生产总值的比重首次突破1%;“十五”期末,投资总额达到2565亿元,占同期国内生产总值的1.37%;“十一五”期末,投资总额达到7612亿元,占同期国内生产总值的1.84%;“十二五”期末,投资总额达到8806亿元,占同期国内生产总值的1.28%。

但20世纪70年代,部分发达国家的环境保护投资占GDP的比例已达2%。

“十三五”期间,据《全国城市生态保护与建设规划(2015-2020年)》指出,到2020年,我国环保投资占GDP的比例不低于3.5%,环保行业受到政策层面的大力支持,因此环保投资仍有很大提升空间。

科创板的设立是我国资本市场一件里程碑式的大事,是中国资本市场改革、注册制先行的试验田。自7月22日科创板开市以来,截至9月26日,目前已有30家上市企业登台亮相,主要集中在新一代信息技术、高端装备、生物医药和新材料四个领域,节能环保作为科创板重点支持的六大领域之一,目前还没有一家企业在科创板上市交易。

据时代商学院《2019年科创板IPO企业综合实力排行榜(截至9月26日)》数据显示,在榜单所统计的118家科创板IPO企业中,与节能环保相关的企业共有9家,占比7.6%。

科创板环保行业上市公司将从这9家科创板IPO环保企业中诞生,它们分别是德林海、金达莱、卓越新能、三达膜、奥福环保、金科环境、京源环保、万德斯和建龙微纳。

其中奥福环保已经成功过会,只待通过证监会审核注册,便可上市。这意味着,奥福环保极可能成为科创板首家环保行业上市公司。

9家科创板IPO环保企业的实力如何?表现出怎样发展势头?对研发投入的重视程度如何?时代商学院分析师对此进行了专门的数据统计和分析。

科创板政策分析:

环保行业属重点扶持领域

2009年10月30日,我国创业板正式上市,它的设立为暂时无法在主板上市的创业型企业和高科技企业等提供融资途径和发展空间,但对企业的盈利指标要求较高,排队企业较多,企业的融资进程较慢。

十年后,科创板应运而生。它旨在补齐资本市场服务科技创新的短板,在盈利状况、股权结构等方面给予企业更多的包容,并且改革试点注册制,有利于推动企业上市进程,着力解决市场融资需求。

2019年3月3月,上交所发布《科创板企业上市推荐指引》,将新一代信息技术、新材料、高端装备、新能源、节能环保和生物医药等领域的科技创新企业,列为保荐机构重点推荐对象。

节能环保被列为“科创板重点支持的六大领域之一”,这既是国家战略的重大布局,也是环保行业走向科创转型的内在需求。

其中,节能环保领域主要包括高效节能产品及设备、先进环保技术装备、先进环保产品、资源循环利用、新能源汽车整车、新能源汽车关键零部件、动力电池及相关技术服务等。

对传统环保领域的企业来说,如水(农村污水处理小型化设备、工业水处理设备及综合解决方案、智慧水务)、大气(非电领域的烟气治理、汽车尾气、VOCs治理)和固废(垃圾分类、环卫智能化、精细化处置及再生资源)等治理企业,环保项目主要依靠政企关系及低成本竞争,往往需要企业不断地加杠杆来推进,负债率越走越高,企业的创新发展受到一定制约。

当前,环境治理已经进入深水区,环保政策执行力度加大,科技创新和产业结构调整是推动社会发展的新动力。因此,具有科技属性的环保企业应当被给予更多的发展机会。

同时,环保企业借助科创板迅速崛起,也将激发A股上市环保公司的研发动力,进而带动整个产业链的协同发展,形成一个良性循环。

环保IPO企业募资胃口不大

三达膜募资14.1亿暂时领先

企业在科创板上市的审核流程是:受理——审核问询——上市委会议——报送证监会——证监会注册——发行上市。其中,审核问询可多轮进行,自企业被受理之日起20个工作日内发出,审核时限为三个月,发行人及其保荐人、证券服务机构回复问询的时间不计算在内。当审核机构认为不需要进一步问询时,将出具审核报告提交上市委员会。

当前申请在科创板上市的企业共有9家,但审核进度不一。

其中,最早递交材料并被受理的企业是金达莱,但自7月31日至今,该公司一直处于中止状态,中止原因是该公司因发行上市申请文件中记载的财务资料已过有效期,需要补充提交。

目前进度较快的是奥福环保,该企业于4月29日被上交所受理,9月9日顺利通过上会,9月19日提交注册,也是节能环保企业中首家过会并提交注册的。其余7家企业,目前仍处于审核问询阶段。

从9家环保企业的细分行业来看,有4家企业属于生态保护和环境治理业,分别是金达莱(A14202)、万斯德(A19109)、金科环境(A19172)和德林海(A19207);有4家企业属于原料、专用设备制造业,分别是三达膜(A14202)、奥福环保(A19134)、建龙维纳(A19136)和京源环保(A19142);仅卓越新能(A14522)这1家企业属于废弃资源综合利用业。

据时代商学院研究员统计,9家环保企业合计拟募资金额为61.83亿元,平均拟募资金额为6.87亿元;而30家科创板已上市企业的合计首发募资金额为429.92亿元,平均首发募资金额为14.33亿元。

可见,9家环保企业的首发募资需求均值低于目前科创板已上市企业均值。

从募资情况来看,其中,拟募资金额最高的是三达膜,达14.1亿元,该公司的主营业务为工业料液分离膜设备、膜法水处理设备、环境工程和水务投资运营。

长期以来,美国有机反渗透膜滤芯在市场上占有绝对优势,而三达膜通过拥有自主知识产权的无机陶瓷复合纳滤芯,恰恰填补了国内市场的空白。这种滤芯在净水过程中不产生废水,符合绿色制造的要求和规范,能在保留水中天然有益矿物质的同时去除化学微污染。

另外,京源环保拟募资金额为2.76亿元,在当前9家环保企业中募资最少。该公司主要从事于工业水处理领域,其核心竞争技术包括工业废水电子絮凝处理技术、高难废水零排放技术和高难废水电催化氧化技术等。

值得一提的是,首家过会并提交注册的奥福环保拟募资5.77亿元,该公司是一家面向大气污染治理领域的环保设备公司。其自主研发构建了以“堇青石材料结构及结晶控制技术”和“高性能蜂窝陶瓷载体制备工艺技术”为核心的技术体系和生产体系,旨在解决长期以来大尺寸蜂窝陶瓷载体“卡脖子”的问题,增强了我国汽车尾气后处理关键部件供应的安全性。

规模小但增长强悍

德林海营收复合增长率高达107.76%

从综合业绩来看,9家科创板IPO环保企业整体上处于科创板的中等水平。

据时代商学院《2019年科创板IPO企业综合实力排行榜(截至9月26日)》数据显示,在榜单所统计的118家科创板IPO企业中,9家节能环保企业在营业收入规模、毛利率、研发费用率指标得分上略低于科创板企业的平均水平,但在营收复合增长率、扣非净利率和净资产收益率指标上得分较高,这表明环保企业的业绩增长势头高,盈利表现强劲。

从业务规模和业绩增速看,环保企业规模虽小但增长强悍。

2016年和2018年,118家科创板IPO企业的平均营业收入分别5.28亿元和9.20亿元,9家环保IPO企业的平均营业收入分别为2.18亿元和4.78亿元;而9家环保IPO企业的2年营收复合增长率均值为64.80%,远高于118家科创板IPO企业均值的45.31%。

从盈利水平来看,2018年,118家科创板IPO企业的平均毛利率、平均扣非净利率和平均净资产收益率分别为51.80%、18.05%和16.65%,其中9家环保IPO企业的上述三项指标分别为41.80%、21.38%和22.26%。

可见,9家环保IPO企业的毛利率均值低于118家科创板IPO企业平均水平约10个百分点,这意味着环保行业的盈利空间相对有限。

不过,扣非净利率和净资产收益率较高,体现了环保IPO企业的盈利能力表现强劲。

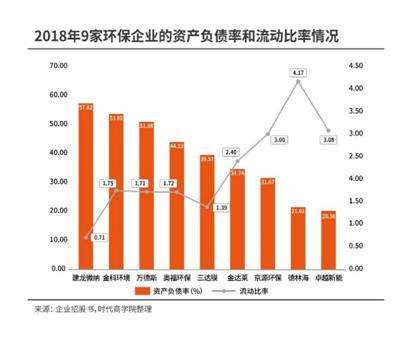

从负债情况看,2018年,118家申报科创板企业的平均资产负债率和流动比率分别为33.57%和3.8倍,9家环保IPO企业的上述指标分别为39.42%和2.21倍。可以看到,环保企业的资金需求高,杠杆水平高于其他行业。

事实上,环保企业的商业模式决定其需要垫资做项目,这给民营环保企业造成普遍的融资困境。这也从另一个侧面说明,为何环保IPO企业毛利率较其他行业IPO企业低。

研发费用金额逐年提升

比A股环保上市公司更重研发

过去,在杠杆率较高的情况下,许多环保公司仅注重商业模式的创新和市值的管理上,在技术研发上浅尝辄止。

从9家科创板环保IPO企业的研发费用率指标来看,虽仍落于科创板IPO企业平均研发费用率,但其对研发投入的重视程度在明显提高。

从研发投入情况来看,2018年,118家科创板IPO企业平均研发费用率(研发费用/营业收入)为10.36%,9家环保IPO企业的研发投入占比仅为4.92%。

但时代商学院分析师统计发现,9家环保IPO企业平均研发费用金额自2016年的0.12亿元逐渐提升,2017年达到0.15亿元,2018年进一步提升到0.24亿元。2017年9家环保IPO企业平均研发费用率为4.46%,2018年提升到4.91%。

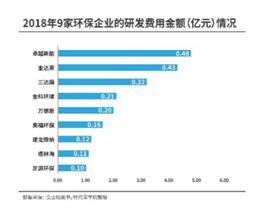

研发投入金额能够直观地反映出企业的研发投入实力。2018年,在9家环保IPO企业中,卓越新能的研发投入金额最高,达到0.48亿元,其次为金达莱0.43亿元、三达膜0.32亿元;而建龙微纳、德林海和京源环保的研发投入金额较低。

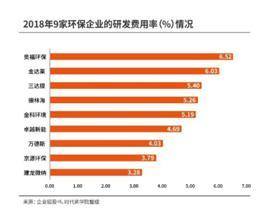

研发费用率是研发投入金额与营业收入的比值,能够反应出企业对研发投入的重视程度。2018年,在9家环保企业中,奥福环保的研发费用率最高,达到6.52%,其次为金达莱6.03%、三达膜5.40%;同样的,建龙微纳和京源环保的研发费用率也相对较低。

据光大证券研究所统计,A股环保上市公司(共83家)的研发投入,从2011年的14.17亿元增长至2017年的61.55亿元,但是其占总营业收入的比例仅维持在2.4%左右。

可见,科创板IPO环保企业比A股环保上市企业更加注重研发投入。

在研发投入上,9家环保IPO企业尽管在全体科创板IPO企业中并不显眼,但依旧跑赢A股上市的环保企业。

综上分析,无论是在营收规模、募资规模、营收复合增长率、研发费用率、研发投入金额等指标上,9家科创板环保IPO企业整体实力偏弱,但盈利能力较强。

时代商学院分析师认为,伴随环保行业成长空间的进一步打开,环保政策进一步推向纵深,科创板环保企业的发展有望引领环保行业的发展,成为行业发展的风向标。

-

产业观察丨环保公司如何搭上科创板快车?2019-09-29

-

国家环境保护标准《纺织工业水污染物排放标准》(征求意见稿)2019-09-28

-

企业环境污染强度研究 企业环境污染管理效果不理想2019-09-28

-

先河环保组建先进环保产业创新中心获批 环保物联网人工智能加快推进2019-09-28

-

三聚环保拟变更重大合同2019-09-27

-

山东日照东港区引入“环保管家”助力强化监管2019-09-27

-

江苏省钢铁工业综合环保要求2019-09-27

-

万科物业中标1.9亿水质监测数据服务项目后 我们该如何看待环保产业?2019-09-27

-

公司动态丨航天凯天环保执行副总裁蓝斌男拜访中国农业发展银行广东省分行2019-09-27

-

我国绿色环保项目投资问题探析2019-09-27

-

地表水环境污染及治理分析2019-09-27

-

伟明环保:联合中标1.74亿元垃圾焚烧发电项目(附公告)2019-09-27

-

世清环保签订山西众元钙业科技有限公司800t/d活性石灰窑生产线烟气脱硫脱硝项目2019-09-27

-

香港环卫“一哥”通过港交所聆讯 粤丰环保为控股股东2019-09-27

-

环保设备的现状及发展趋势2019-09-27