国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

深度 | 垃圾焚烧行业研究报告:垃圾焚烧市场空间大 竞争格局已形成强者恒强

深度 | 垃圾焚烧行业研究报告:垃圾焚烧市场空间大 竞争格局已形成强者恒强固废网讯:行业不受融资难影响,收益率主要受投资和运营管理水平决定:由于进入运营期后项目拥有稳定的现金流,垃

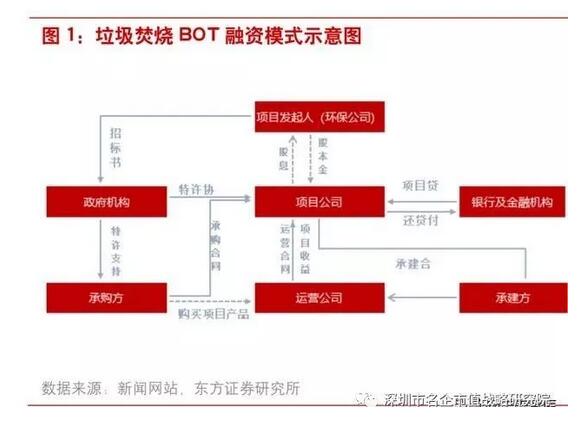

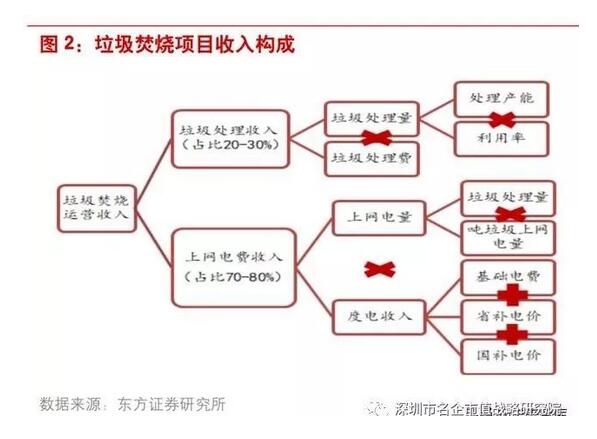

固废网讯:行业不受融资难影响,收益率主要受投资和运营管理水平决定:由于进入运营期后项目拥有稳定的现金流,垃圾焚烧发电项目属银行等金融机构优先支 持对象,不存在融资难的问题。收入端主要由垃圾处理费和垃圾发电上网两 部分构成,运营的成本端主要包括折旧及摊销、财务费用、人工、材料费等 从商业模式上看,典型的垃圾焚烧项目可以理解为 EPC+O+投资,投资能力(杠杆率、融资成本)和运营管理水平(利用率、吨上网电量等)的差异造 成了项目的回报率的不同。

垃圾焚烧市场空间大,竞争格局已形成强者恒强:受益于经济发展和城镇化 带来的人均生活垃圾产量的增长和生活垃圾焚烧比例的提升,“十三五”期 间垃圾焚烧市场将维持高速增长,预计2017-2020 年每年需要增加8.02 万 吨/日的垃圾焚烧处理能力,2018-2020 年均复合增速将达到 17.1%,至 2020 年我国生活垃圾焚烧运营市场将达到 400 亿元/年。经过最近十年的发展,垃 圾焚烧行业的市场化程度越来越高,已经形成一批具备全国或者区域竞争优 势的公司,龙头公司在优质项目的招投标中已经形成较高的竞争壁垒,优势 体现在资金、运营和口碑等多个方面,截至2017 年底,市占率最高的光大 国际为 11.1%,CR10 为 49.1%。同时,受益于现有项目的改扩建带来处理 产能的扩展,龙头公司的市占率仍有继续提升的空间。

项目盈利敏感性分析:吨投资额>吨上网电量>利用率:我们分析了影响一个 典型垃圾焚烧项目 IRR 的核心驱动因素,从敏感度的角度看,吨投资额>吨 上网电量>利用率>垃圾处理费>利率水平。1)吨投资额下降 10%将提高 IRR16.8%;2)吨上网电量上升10%将提高 IRR16.7%;3)利用率上升 10% 将提高 IRR15.7%;4)垃圾处理费上升10%将提高 IRR5.3%;5)利率水平 下降10%将提高 IRR3.7%。

报告正文:

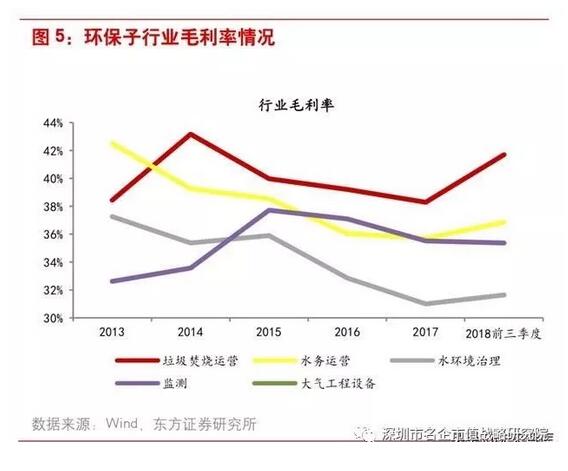

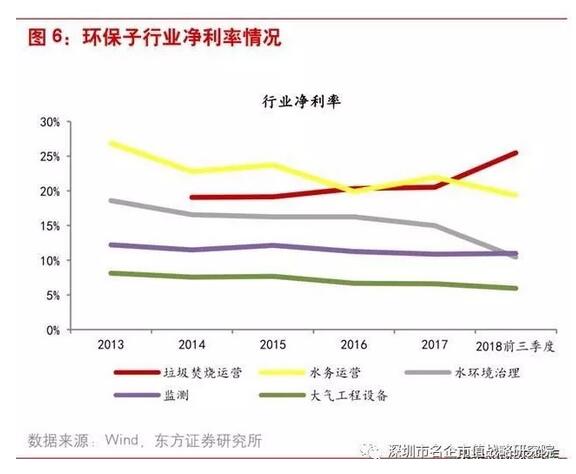

报告起因:2018 年以来,环保行业基本面发生巨大变化。由于金融去杠杆的影响,环保公司融资 变困难,以水环境治理为代表的PPP 行业通过加杠杆投资来实现工程业务扩张的商业模式失效。2018 年前三季度,环保行业首次出现业绩同比下滑,统计的73 家环保公司净利润160 亿元,同 比下降18.5%。

而垃圾焚烧发电公司由于现金流好,自身造血能力强,受市场的融资环境的影响较小,业绩维持稳 步增长,2018 年前三季度净利润同比增长18.2%。我们认为,未来三年全国将保持每年约8 万吨 /日的新增需求,垃圾焚烧行业将维持高景气度。

一、 投资能力和运营管理水平决定垃圾焚烧回报率

垃圾焚烧为环保运营型资产,典型的垃圾焚烧项目的商业模式可以理解为EPC+O+投资,投资能 力(杠杆率、融资成本)和运营管理水平(利用率、吨上网电量等)的差异造成了项目的回报率的不同。

不同的股权投资比例和融资成本会显著影响项目的收益率,当融资宽松时,融资比例上升,融资成 本下降,项目收益率上升;而在 2018 年去杠杆的背景下,项目的收益率也受到杠杆率下降和融资 成本上升的影响,但由于垃圾焚烧项目进入运营期后拥有稳定的现金流,属银行等金融机构优先支 持项目,不存在融资难的问题。

假设一个典型垃圾焚烧项目的设计处理能力为 1000 吨/日,吨投资成本为 45 万元,总投资成本为 4.5 亿元。特许经营权为 30 年,其中 2 年建设期,28 年运营期。借款利率为 5.39%(基准利率上 浮 10%)。垃圾处理单价 60 元/吨,上网电量 280 度/吨,上网电价 0.65 元/度,利用率 90%。典 型垃圾焚烧项目的 IRR 敏感性如表 1 所示。

垃圾焚烧项目运营的收入由垃圾处理费和垃圾发电上网两部分构成。垃圾处理费一般按照次月-季 度与政府结算,当每吨生活垃圾上网电量在 280 千瓦时以内时,上网电价为 0.65 元/千瓦时(包括 燃煤标杆电价,省补电价和国补电价),超出 280 千瓦时的部分则按当地的燃煤标杆电价。

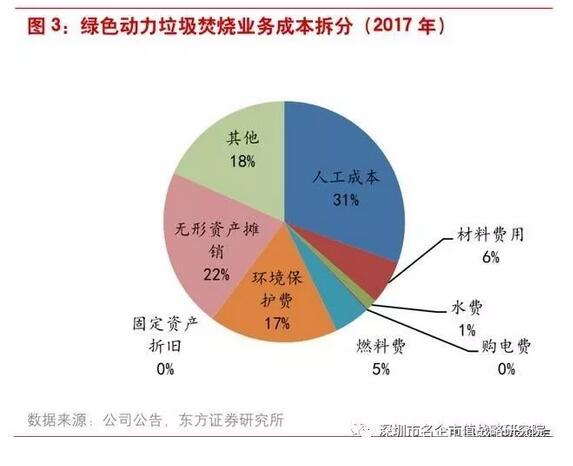

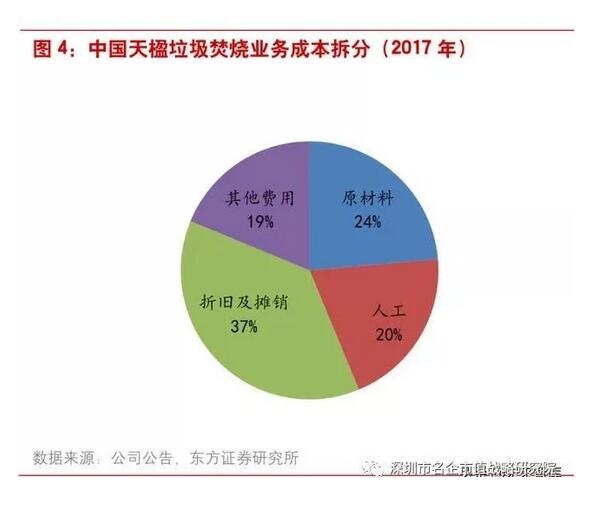

决定垃圾焚烧运营成本的主要因素包括:项目初始投资(决定折旧及摊销),负债率及平均利率(决 定财务费用),环保排放标准(决定环境保护费、材料费等),根据部分公司披露的项目运营成本 分析,绿色动力垃圾焚烧业务的主要成本构成为:人工成本(31%)、无形资产摊销(22%)、环 境保护费(17%)等。中国天楹的主要成本构成为:折旧及摊销(37%)、原材料(24%)、人工(20%)。无形资产摊销主要来自于垃圾焚烧项目投资,一般采取直线法进行摊销。其他运营成本 包括检修支出及检测费用等。

垃圾焚烧行业的盈利能力总体维持稳定,毛利率和净利率在环保行业居于前列。2013-2018 年相 关上市公司的毛利率保持在 40-45%左右的水平,净利率 20%以上,且呈现逐年升高的趋势。

垃圾焚烧属于资本较密集型,板块的整体负债率维持在 55-60%的水平,与项目的杠杆率基本匹配; 垃圾处理收入和发电收入结算周期较短,经营性现金流净额和净利润的匹配度较高。2013-2018 年前三季度,垃圾焚烧板块经营性现金流/净利润%维持在 80-210%左右的水平,与水务运营板块 相当,大幅好于水环境治理、监测、大气工程等环保子行业。

-

环境保护目标责任书考核 大连今年有哪些新要求2019-04-25

-

中环装备:聚焦节能环保装备 打造智慧环保生态圈2019-04-25

-

菲达环保:股票实施退市风险警示 19日停牌1天2019-04-25

-

江苏重拳整治化工环保隐患2019-04-25

-

正视问题才能弥补不足:中央环保督察8省(区)公开移交案件问责情况 水环境污染的问题超过23个2019-04-25

-

中原环保:郑州污水净化公司筹划整体上市装入公司2019-04-25

-

中央环保督察问责中的这些“熟面孔”:有人任职刚8个月就被免2019-04-25

-

广东省五华县循环经济产业园生活垃圾焚烧发电(PPP)项目(YMFG20190301PPP)采购公告2019-04-25

-

九江首个生活垃圾焚烧发电厂开建2019-04-25

-

湖北省仙桃市垃圾焚烧发电(扩建)项目机组并网成功2019-04-25

-

海南省全面加强生态环境保护坚决打好污染防治攻坚战行动方案2019-04-25

-

云南省生态环境厅关于印发2019年全省生态环境保护工作要点2019-04-25

-

迪诺斯环保股东终止潜在售股磋商 要约期结束2019-04-25

-

生态环境部通报2019年3月全国12369环保举报办理情况 大气举报仍居首位2019-04-25

-

2019中央环保督察的紧张筹备 四大环保风暴!废气、废水、危废该如何应对?2019-04-25