国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

光大水务递表港交所 水务龙头二度冲击IPO

光大水务递表港交所 水务龙头二度冲击IPO水处理网讯:2月26日,中国光大水务有限公司(以下简称“光大水务”)再次向港交所递交上市申请。2月26日,根据港交所披露,中国光大水务有限

水处理网讯:2月26日,中国光大水务有限公司(以下简称“光大水务”)再次向港交所递交上市申请。

2月26日,根据港交所披露,中国光大水务有限公司(以下简称“光大水务”)再次向港交所递交上市申请,中金公司及光大新鸿基为其联席保荐人。

光大水务是一家以水环境综合治理业务为主业的环保企业,业务主要涵盖污水处理、水环境治理、水资源综合利用及水生态保护等方面。其直接控股股东为中国光大国际有限公司(00257.HK),光大水务股份于2014年12月通过反向收购汉科环境科技集团有限公司在新交所主板上市。

截止到3月5日,其母公司光大国际的股价为8.420港元,涨幅2.06%。

格隆汇app查询显示,去年8月6日,光大水务曾向递交港交所上市申请。中金公司和光大证券为其联席保荐人,如今再次冲击IPO,在行业形势较好的前提下也许是攒足了力量。

1 业绩业务较为稳定

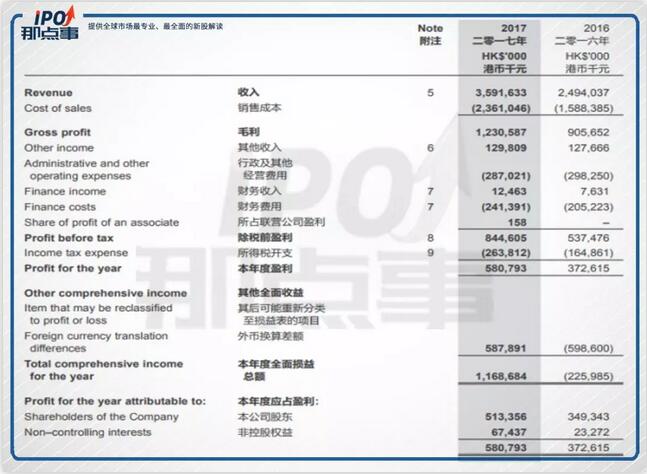

格隆汇app查询显示,近几年来,光大水务通过从地方政府获取新项目、项目提标及扩建以及收购等方式,营收和利润都维持在一个稳定增长的态势中:截至2015、2016、2017年12月31日止年度,光大水务分别实现收入18.15亿、24.94亿、35.92亿港元;实现毛利分别为8.24亿、9.06亿、12.3亿港元。

同时,2月22日中国光大国际发布公告,得益于业务的持续扩张,2018年附属光大水务实现收入47.68亿港元,同比增长33%;股东应占净利6.76亿元,同比增长32%;基本每股收益0.256元;实现毛利为16.2亿港元,同比增长31.71%。

具体而言,2018年光大水务共有19个建设工程,其中9个项目新开工建设,9个项目建成投运,多个建设工程获批专项资金补贴共逾人民币5600万元,其中建造收入增长6.9892亿元、运营收入增长3.5826亿元及财务收入增长1.1951亿元,由此可以看出稳定的业绩也将会为其冲击上市做好稳固基础的准备。

2 水务市场需求不断

同时,近年来在经济向好且稳定增长的环境中,随着城市化水平的不断提高以及环保攻坚战的深化实施,农村水治理和流域水治理市场需求空间较大,再加上政策的扶持,水务行业发展持续向好。

格隆汇app查询显示,目前我国水务行业规模以上企业销售收入及利润总额不断增长,且增速有扩大趋势;而水务行业规模以上的亏损企业比例总体上趋于下降且亏损总额增长缓慢(由2012年29.16%下降为2017年的20.78%)。根据最新数据,2017年我国水务行业规模以上企业实现销售收入2354.70亿元,同比增长13.44%;实现利润总额264.30亿元,同比增长32.22%。

同时,水务行业也受相关政策驱动不断稳步发展。从去年1月1日实施的《中华人民共和国环境保护税法实施条例》到6月发布的《关于全面加强生态环境保护,坚决打好污染防治攻坚战的意见》、9月发布的国家财政部、住房城乡建设部、生态环境部联合发布《关于组织申报2018年城市黑臭水体治理示范城市的通知》再到同年11月生态环境部、农业农村部联合发布的《关于印发农业农村污染治理攻坚战行动计划的通知》,这些出台的政策在加大生态环境保护的监管力度的同时,也对包含水务行业在内的环保市场带来积极推动作用。

3 资本入局带来隐患?

然而,为了不断优化水环境综合治理PPP模式且促进其可持续发展,从国家出台相关政策鼓励社会资本参与水务项目建设投资再到围绕PPP环保项目的政策收紧,包括水务行业在内的环保行业都遭遇急刹车,虽然融资方向逐步走向理性,但在消极方面所呈现出来的却是:部分企业碰到资金链吃紧,融资困难等窘境。对于重资产型的水务环保企业来说,现金流、负债率等都是重要的财务指标,在这方面,作为水务行业的代表性企业——光大水务也不得不正视且警惕这一痛点。

格隆汇app查询显示,在资产负债率方面,光大水务2015–2017年以及2018年3月31日分别为47.7%、48.9%、52.7%及51.1%,虽然在波动中有所上升,但还是处于一定的可控范围之内(显著低于同行业龙头企业北控水务集团近70%的水平)。

但是值得注意的是,由于企业预付现金以建设有关BOT项目或收购有关TOT项目,且直到项目投入运营才收取现金付款,截止到2017年度及2018年一季度,光大水务经营性现金流为-2.643亿港元及-7.539亿港元;且其毛利率上整体呈现出下降之势:2015–2017年以及2018年前三个月分别为45.4%、36.3%、34.3%、34.7%。

此外,作为资本密集型行业,污水处理行业因投资回报期长且对技术和资金均有一定的要求,具有较高的行业壁垒,并且保持着较高的区域专营性。因此目前而言,该行业的集中度较为分散,前五大参与者的市场份额仅为18.7%。其中,光大水务在行业中排名第五。

基于此,这一点也给予了部分头部企业较大的整合份额的空间,使得它们开始了收购。截止到2018年5月,我国水务行业兼并、收购案例共有6起,其中,光大水务在2015年收购大连东达90%的股权后,又在去年6月收购了徐州设计院的全部股权。

此外,对于光大水务的母公司中国光大国际(00257.HK),由于该公司在多个省份有良好覆盖,且各个地区拥有高于全国平均产能增速的机遇,招商证券维持“买入”评级,贴现现金流的目标价为8.7港元,股票当前估值为9.1倍;中金给予中国光大国际“增持”评级,目标价为13.54港元,将其2018年的盈利预测下调6%,至43亿港元,并将2019年的盈利预测上调3%,至55亿港元。

4 结 语

随着国家不断推进生态文明建设,在政策和市场的双重利好因素的推动下,相关水务企业也迎来更多的发展机遇。在这个阶段中,光大水务应跟随市场趋向和政策导向而调整经营,继续加大技术研发促进创新,在提高自身的管理水平的同时,加大以新业务为核心的市场拓展力度以谋求新的市场份额,进而增强企业实力,以及为提高以水环境为核心的生态环境治理的能效提供助力。

此外,尤其需要注意的一点是,优化融资渠道和财务架构一直应是公司经营发展的重点关注对象。若此次可以成功登陆港股主板,这不仅对其行业影响力有所提升,也将为推动水治理发展再打一针强心剂。

原标题:光大水务递表港交所,水务龙头二度冲击IPO

-

光大绿色环保公布2018年全年业绩2019-03-07

-

在粤海水务 一分钟会发生什么?走进粤海水务 感受优质供水服务2019-03-06

-

全联环境商会:关于加强地方政府水务服务费用支付的议案2019-03-05

-

深度 | 水务行业整体概况、政策情况、竞争格局、企业信用面面观2019-03-05

-

水务行业发展现状及展望2019-03-05

-

光大绿色环保签署江苏省丰县生活垃圾应急填埋场及渗滤液调节池建设项目2019-03-01

-

光大国际预中标祁东县生活垃圾焚烧发电PPP项目2019-03-01

-

附公告 菲达环保终止收购光大能源股权2019-03-01

-

2019年 智慧水务技术是否将迎来新的转折点?2019-02-28

-

利好三连发 北控水务是否值得重新期待?2019-02-27

-

光大国际成吉安市餐厨垃圾处理中心PPP项目拟定唯一供应商(征求意见公示)2019-02-27

-

广东省委常委叶贞琴一行考察东山湖治理情况 对粤海水务治理理念表示赞同2019-02-26

-

国中水务拟收购标的现会计差错 曾因数据“打架”被约谈2019-02-22

-

行业趋紧进入建设大年 光大水务去年净利润7.37亿港元2019-02-22

-

2019年1月水务市场项目盘点(附重点项目表)2019-02-22