国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

环保公司绿色债券发行分析 以盛运环保、神雾集团为例

环保公司绿色债券发行分析 以盛运环保、神雾集团为例固废网讯:截至2019年1月5日一共发行了492只绿色债券,涵盖191个发行主体,发行总额达约7,578亿元。据统计,募集资金以多

固废网讯:截至2019年1月5日一共发行了492只绿色债券,涵盖191个发行主体,发行总额达约7,578亿元。据统计,募集资金以多用途投资、清洁能源投资为主。非金融机构中,建筑业、电力、热力、燃气及水生产和供应业、制造业为主要的发行主体。目前环保行业发行主体数量占总数量10%不到,发行规模占总规模的3%,份额较小,产品以公司债和资产支持证券为主。

那么,绿色债券作为新兴的融资渠道,是否可以缓解环保公司融资难题?本文试做探讨。

绿色债券是我国建设绿色金融体系主要融资工具之一,采取“自上而下”的顶层设计。不同于国际标准,我国的绿色债券从自身国情出发,将煤炭和石油的高效清洁利用也作为绿色项目。绿色债券的优势在于:

项目属性的支持力度较大:审批时间相对较短,为企业节约了时间成本。

发行绿色债券的融资成本较低:相关研究认为,绿色债券的融资成本优势于5bp-120bp之间。有关研究进一步表明,持有AAA信用评级或国企性质的企业,其成本优势更加明。我们将发行绿色债券的环保公司和剩余发行主体的票面利率进行比较[1],可以发现现有数据库中的环保公司发行票面利率平均水平低于其他行业。

发行门槛相对较低:不同于一般商业债券,绿色债券发行主体只要求满足1年盈利(而一般商业债券要求最近连续3年盈利)。

募集资金使用机制灵活:根据相关条款,企业一定条件下可用50%以内的资金用于偿债和资金补充。而当资产负债率低于75%以下时,不考虑企业其它公司信用类产品的规模。

环保行业公司的融资需求较高,绿色债券的提出理论上有助于企业拓宽融资渠道,提高企业资金流动。但从杠杆角度,发债会增加企业杠杆,绿色债券的发行期往往较长(目前我国的绿色债券发行期限主要集中在3-5年),具有一定的还息压力。特别对于以PPP、BOT等为主要业务模式的环保公司,如果无法保障合理的资金流动性,盲目利用债务融资将增加财务负担,造成违约。

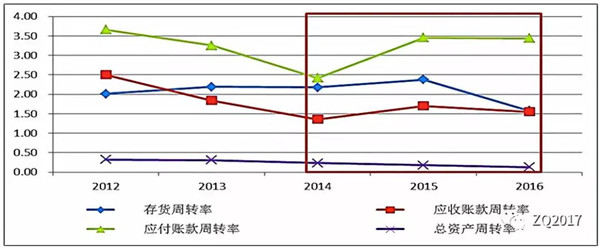

以陷入债务危机的盛运环保为例,公司的主营业务模式为BOT,项目前期投入大,后期资金回收缓慢,融资需求高。根据公司2012-2016年相关指标,公司的资金流动性从2014年开始明显减弱:存货积压周期延长,资金占用增加;此外,应付账款周转率明显高于回款率,特别从2015年开始,差距明显加大,资金变现能力降低。尽管如此,盛运环保资本支出却大幅度提高,2015年资本支出/折旧摊销高达近20,扩张规模相当明显。

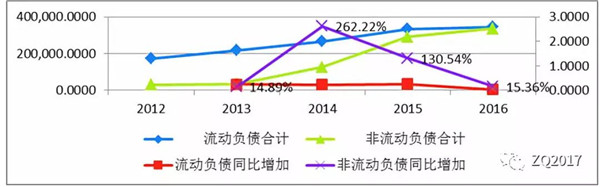

由于公司内部的资金流动水平不高,2014年,2015年筹资力度加大,期间利用短期融资券和定向工具多次募资。同期长期负债也明显增加,长期债务占比接近约40%,2015年筹资资金流净额同比增加323.73%,账面余额已经接近40亿元。

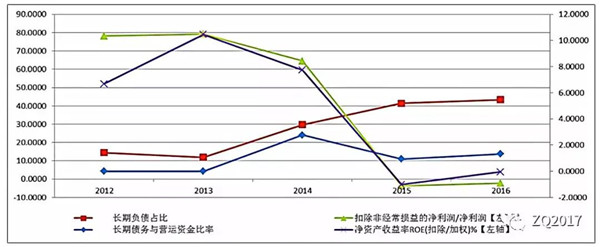

观察营运资本情况,公司近几年的长期债务/营运资本接近或高于1。2015年营运资本周转率同比降低85%,波动明显。企业自由现金流进一步说明了公司偿债水平:自2012年已处于流出状态,2015年流出净额达到数十亿级,同比增长高达388%。

2015、2016年公司扣除非经常损益后均处于亏损状态,同时应收账款/营业收入占比较高,2014、2015、2016年的坏账损失账面总额持续增加,同比增加幅度在50%左右,坏账风险较高。公司未来的成长情况充满不确定性。进一步分析项目质量,公司从事的垃圾发电在建项目前期投入高,一旦发生资金困难,项目很有可能夭折,无法实现产能释放。此外,年报显示的在建项目主要集中在四、五线城市,相比较发达城市,垃圾热值和供给水平相对较低,加上目前宏观经济下行,通过项目收益优化公司的资金流动有一定困难。

基于公司2014年-2016年的分析,可以发现盛运环保的业务发展规模和资金水平并不匹配。公司发行的绿色债券票面利率为6.8%,明显高于其他绿色债券发行成本,不但不具备融资成本优势,同时项目效益的不确定性也增加了公司的经营风险。此外,公司的债务风险还可能会因为战略决策而扩大。比如企业并购。

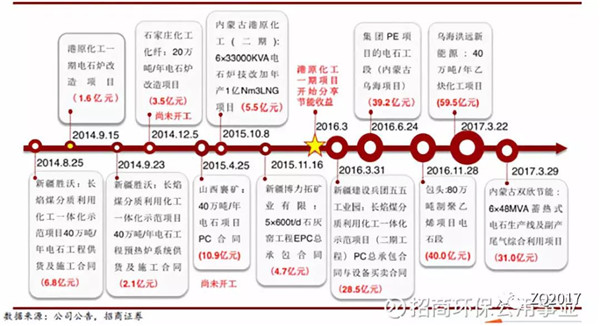

以神雾集团为例,神雾集团的主要客户集中在煤化工、冶金等高能耗、高污染行业。集团聚焦节能环保,并投入资源研发高新技术。2014年以来,集团尝试商业模式的转型:同年收购神雾环保(原天立环保)后,将6项电石相关专利和29项专利申请权无偿赠与子公司,拟通过子公司利用EPC模式推广新技术。集团重点推广的“乙炔法煤化工新工艺”的核心技术“乙炔法煤化工新工艺”为实用新型技术,基于我国国情,煤粉进料的可行性存在质疑。同时,公司推广的技术专利申请日期集中在2014年、2015年,缺乏工业化实践积累。而港源一期之后签订的项目规模年产规模普遍较大,技术的稳定性和安全性未知。集团的下游客户所在行业污染集中、安全要求较高,如果产生问题,将造成较大的外部成本,影响公司经营。此外,下游客户行业受环境治理、供给侧改革影响,项目的审批进度、开工率、市场供给均存在较高的不确定,项目收益无法保障。

-

神雾节能董事长宋彬辞职 山西证券成上市公司股东2019-01-24

-

首创大气公司与秦皇岛市签订大气污染防治综合服务战略合作协议2019-01-22

-

中国能建 安徽电建一公司中标广州两个垃圾发电维护项目2019-01-22

-

生态环境部全国工商联关于支持服务民营企业绿色发展的意见2019-01-22

-

中国环保上市公司2018年度报告发布!股价整体表现不佳 市值缩水近3成2019-01-21

-

长江电力:关于通过参与北控水务集团有限公司新发股份认购获取固定收益暨关联交易公告2019-01-20

-

中天钢铁副总裁董力源:绿色金融缓解企业环保投入压力2019-01-18

-

化工园区该如何实现绿色发展?从4大案例看未来方向2019-01-18

-

华电常德公司喜获“安全生产先进单位”“四星级发电企业”等荣誉称号2019-01-18

-

修改参数、伪造数据……成都某水务公司被查罚百万2019-01-18

-

北京首创环境投资有限公司中标唐河县生活垃圾焚烧发电(环保能源热电联产)PPP项目2019-01-18

-

企业公告丨东江环保董事会同意聘任姚曙为公司总裁2019-01-16

-

*ST凯迪涉诉案件达613件 10余家租赁公司逾47亿深陷其中!2019-01-16

-

中国天楹股份有限公司关于签署高港区城乡环卫一体化及垃圾分类服务项目合同的公告2019-01-16

-

兴蓉环境:拟使用不超过4.5亿元回购公司股份2019-01-15